A股农商行上半年规模突破五万亿,沪农商行首都实施中期分红

随着上半年农商行半年报的发布,多家银行在营收、净利润、总资产等方面实现了显著增长。数据显示,2024年上半年,10家A股上市农商行的总资产规模突破5万亿元。多家农商行等通过优化资源配置和降本增效等措施,实现盈利的稳定增长。

其中,渝农商行与沪农商行的资产规模均处于万亿元级别,远超其余8家农商银行。此外,常熟银行的资产规模增幅最大,达到了9.82%,负债规模也较去年末增长了10.28%,显示出强劲的增长动力。而江阴银行和常熟银行在上半年均完成了增资,注册资本有所增加,进一步增强了其资本实力。

在股东回报方面,沪农商行首度实施中期分红,向普通股股东每10股分配现金股利2.39元(含税),现金分红率达到33.07%,较2023年度分红率提升近3个百分点。这一举措稳定了投资者信心,体现了对股东回报的重视。

同时,各农商行积极响应国家号召,将服务实体经济作为首要任务。青岛农商银行、北京农商银行等通过聚焦科技金融、普惠金融等领域,支持实体经济发展。此外,信贷投放作为农商行服务实体经济的重要手段之一,多家银行通过创新产品和品牌,如“农商快贷1.0”、“数智贷”等,提升服务质效。

农商行上半年业绩稳健增长,净息差面临挑战

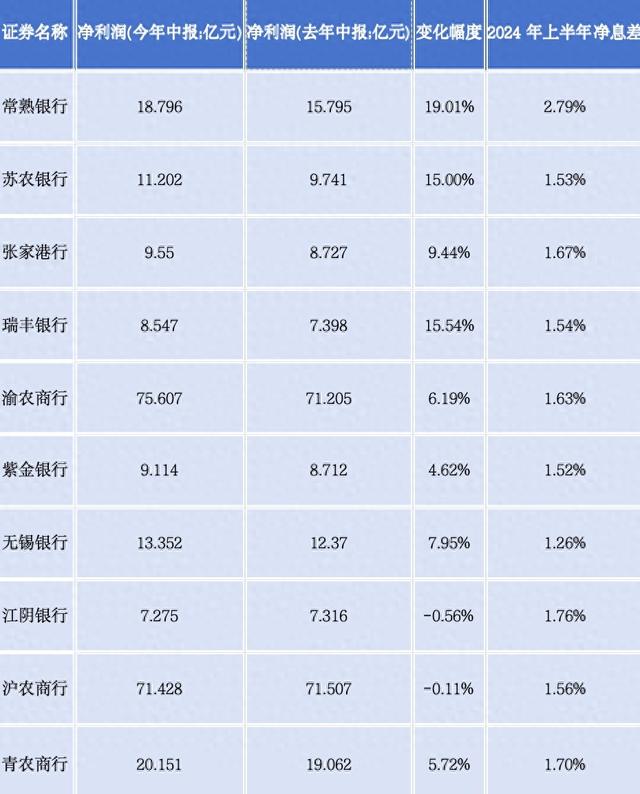

近期,多家农村商业银行发布了2024年上半年的财务报告。从已公布的上市农商行数据来看,包括常熟银行、苏农银行、张家港行、瑞丰银行、渝农商行、紫金银行、无锡银行、江阴银行、沪农商行和青农商行在内的十家银行,在上半年均取得了良好的业绩。

具体来看,常熟银行上半年的营业收入达到55.06亿元,同比增长12.03%,净利润更是高达17.34亿元,同比增长19.58%。同时,该行的资产总额也增至3673.03亿元,资产规模持续扩大。其中,非利息净收入增长尤为显著,同比增长56.59%,达到9.04亿元。这一增长主要得益于投资收益的大幅提升,投资收益同比增长95.96%,达到9.17亿元,主要源自于处置交易性金融资产和债权投资所获得的投资收益。

苏农银行上半年的营业收入为22.76亿元,同比增长8.59%,净利润为11.20亿元,同比增长15.64%。在业绩增长的同时,苏农银行还积极推行绿色发展理念,服务了273户绿色企业客户,并发放了50.80亿元的绿色贷款,助力可持续发展。

张家港行上半年的营业收入和净利润也实现了双增长,营业收入为25.61亿元,同比增长7.35%,净利润为9.46亿元,同比增长9.29%。特别值得一提的是,该行的非利息收入达到8.25亿元,同比增长95%,成为营收增长的主要驱动力。上半年投资收益同比增长176.34%,达到6.80亿元,增长原因主要在于交易性金融资产及债权投资的处置收益。

尽管渝农商行上半年的营业收入有所下降,但净利润仍实现了5.18%的增长,达到75.6亿元。该行的资产总额也达到了1.51万亿元,资产规模庞大且持续增长。

与此同时,瑞丰银行在半年报中披露,其营业收入同比增长14.86%,主要得益于非利息净收入的稳步提升。该行非利息净收入同比增长94.42%,达到6.57亿元,其中投资收益的贡献尤为突出,同比增长213.87%,达到5.36亿元。瑞丰银行表示,这一增长主要得益于其他债权投资处置收益的增加。

净息差方面,根据国家金融监管总局数据,2024年上半年商业银行净息差为1.54%,虽与一季度持平,但较去年同期下降了20个基点。农商行作为其中一员,在宏观经济环境和市场竞争加剧的双重影响下,传统存贷业务的盈利能力受到严重冲击。业内分析指出,净息差收窄的背后是银行负债成本上升和资产收益率下降的双重挤压。

数据来自各农商行财报观察者网

此外,在经营质量与风险管理方面,各农商行均表现出较高的重视程度。青岛农商银行持续完善全面风险管理体制机制,精准化解重点领域信用风险,截至6月末,不良贷款率为1.80%,资产质量持续提升。同时,该行拨备覆盖率保持较高水平,为未来的风险抵御提供了坚实保障。

沪农商行的不良贷款率保持在较低水平,为0.97%,与上年末持平。该行资本充足率、一级资本充足率及核心一级资本充足率均有所提升,资本缓冲较为充足,为未来的业务拓展提供了有力支撑。

而作为唯一一家非上市万亿农商行,北京农商银行在风险管理方面也表现出色,截至6月末,该行拨备覆盖率为305.51%,资本充足率为13.69%,均符合监管要求,风险抵御能力较强。

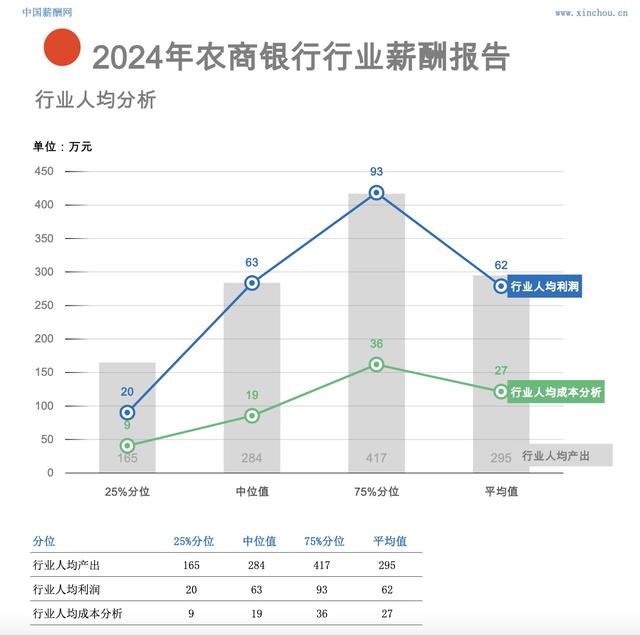

经济压力与市场竞争加剧薪资调整

2024年上半年,多家农商行的人均月薪出现显著下滑,其中重庆农商银行降薪幅度尤为突出,人均月薪从3.27万元骤降至2.57万元,降幅超过20%,位居42家A股银行降薪榜首。这一数据反映了农商行在薪酬方面的严峻挑战。

薪酬结构的调整是导致降薪的主要原因之一。农商行的薪酬一般由基本薪酬、绩效薪酬和福利性收入构成,其中绩效薪酬受市场环境和银行经营状况影响较大。在经济环境不佳和银行业竞争加剧的背景下,农商行的盈利能力下降,进而导致绩效薪酬减少,整体薪酬水平随之下滑。

除了重庆农商银行外,其他农商行如苏农银行、广州农商银行等也不同程度地面临降薪压力。这些银行通过优化资源配置、降本增效等措施,试图在保持盈利的同时,合理控制薪酬支出。

数据来自中国薪酬网

有业内人士指出,市场环境、银行经营状况以及政策调整是影响农商行薪酬水平的主要因素。当前经济环境下,银行业整体面临较大的经营压力,市场竞争加剧、利差收窄等因素导致银行盈利能力下降。同时,监管政策的调整也可能对农商行的薪酬水平产生影响,要求银行加强风险管理、控制成本等。

值得注意的是,在股东回报方面,多家农商行积极响应市场期待,推出中期分红方案。沪农商行2024年中期向普通股股东每10股分配现金股利2.39元(含税),现金分红率达到33.07%,较2023年度分红率提升近3个百分点。这一举措不仅稳定了投资者信心,也体现了该行对股东回报的重视。

在江苏地区,多家农商行也纷纷加大分红力度,江苏常熟农村商业银行虽然在员工薪酬方面经历了波动,但近年来其现金分红规模却持续增长,显示出较强的股东回报能力。江苏张家港农村商业银行则宣布了2024年度的分红计划,分红总额约为4.34亿元,分红比例达到24.3%,向全体股东每10股派发2.0元人民币现金,体现了其对提升股东价值的承诺。

此外,江苏江阴农村商业银行、江苏苏州农村商业银行等也在不同程度上公布了其2024年中期业绩及分红政策。这些银行在面临盈利增长压力和市场竞争加剧的挑战时,均采取了灵活多样的策略来平衡股东回报与员工激励的关系。

聚焦实体经济,金融创新引领高质量发展

多家农商行积极响应国家号召,将服务实体经济作为首要任务。青岛农商银行围绕国家和地方重大发展战略,聚焦科技金融、普惠金融、养老金融、数字金融等领域,扎实赋能实体经济。上半年,该行对重点产业链链主新增贷款超79亿元,对战略新兴产业贷款增加超12亿元,有力地支持了实体经济的发展。

北京农商银行同样坚守“立足城乡、服务三农、服务中小企业、服务市民百姓”的市场定位,围绕首都“四个中心”战略定位,持续深耕首都金融重点领域,聚焦实体经济,全面推动转型发展。上半年,该行累计投放贷款超1400亿元,超出年初计划投放贷款量一半以上,金融支持实体经济工作持续推进中。

信贷投放是农商行服务实体经济的重要手段之一。青岛农商银行通过打造高标准“信贷工厂”、上线“数智普惠平台”等数字化、智能化营销工具,持续提升服务质效。至6月末,该行普惠型小微贷款户数5.45万户,余额486.76亿元,户数和余额均居青岛市银行业机构第一位。

广州农商银行则重点推进中小额信贷业务“三千亿工程”,推动人才、资源下沉营业网点,全力打造中小额资产核心竞争力和营业网点综合竞争力。截至6月末,该行中小额公司信贷余额434亿元,较年初增长13.7%,业务规模及占比较年初实现双增。

在半年报中,各家农商行纷纷结合自身实际,突出展示了各自的经营特色和亮点。青岛农商银行以“创新引领差异化、特色化发展”为核心理念,推出了一系列创新产品和品牌,如“农商快贷1.0”、“数智贷”、“e贴宝”等,以及“富农福民”乡村振兴品牌,持续提升服务质效。

北京农商银行则围绕首都发展战略和实体经济需求,持续深耕首都金融重点领域,聚焦科创、制造业中长期、普惠小微、普惠涉农等领域,打出了一系列普惠金融服务组合拳。

沪农商行则通过优化负债结构、加强负债成本主动管理等方式,努力维持息差水平,同时积极推进数字化转型和金融科技应用,提升服务效率和客户体验。

综上所述,2024年上半年中国农商行行业整体呈现出稳健发展的态势,多家银行在营收、净利润、总资产等方面均实现了显著增长。同时,各银行在风险管理、服务实体经济、信贷投放等方面也取得了积极进展,为未来的发展奠定了坚实基础。