投放谨慎还是"有钱无处花"?沪农商行万亿存款仅七成化为贷款,存贷比垫底同业

出品 | 搜狐财经

作者 | 冯紫彤

如何形容沪农商行近一年来的业绩表现,“平稳”二字或最为得当。但“平稳”并不意味着“稳步增长”,而是“原地踏步”。

日前,沪农商行披露了2024年第三季度成绩单。2024年前三季度,其实现营业收入204.84亿元,同比增长0.34%;实现归母净利润104.85亿元,同比增长0.81%。

并非“不降就是增”。回望上半年,其余9家上市农商行均取得了4%以上的利润增速,常熟银行、苏农商行、瑞丰银行、江阴银行净利润更是呈双位数增长。

那么,沪农商行业绩因何踏步于此?

资金利用效率待加强,存贷比垫底同业

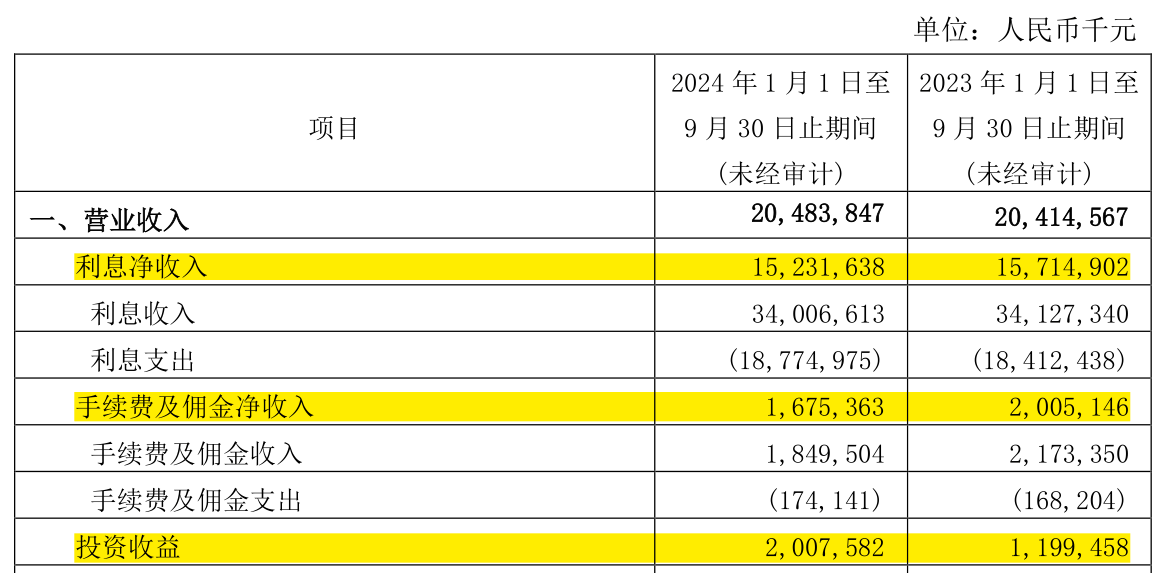

从营收结构看,问题仍主要出在利息净收入这一项目上。

一直以来,利息净收入,也就是“吸存放贷”的利差收入都是银行最重要的收入来源。2024年前三季度,利息净收入152.32亿元、同比下降3.08%,占沪农商行营业收入74.36%。

近年来,受年内 LPR 和存款挂牌利率多次下调、存量存贷款重定价等多重因素影响,银行业资产负债两端利率持续下行,息差水平不断收窄。

不过从中报披露数据看,虽然沪农商行净息差始终下滑,但放眼同业,1.56%的净息差数据仍可处在中等位置,在10家农商行中也排在第六位。

故而,规模因素或许是影响沪农商行利息净收入下滑、尤其是利息收入一项下滑的重要因素。

截至9月末,沪农商行贷款和垫款总额7433.17 亿元,较上年末增加318.34亿元,增幅4.47%;吸收存款本金1.06万亿元,较上年末增加469.82亿元,增幅4.62%。

由此计算,截至3季度末,沪农商行存贷比仅69.9%;去年同期为71.77%。即便目前已没有存贷比需高于75%的要求,但与同业上市农商行相比,其69.9%的存贷比仍稳稳垫底。

存贷比,反映了银行将吸收的存款转化为贷款的能力。而较低的存贷款或意味着该行信贷投放较为保守谨慎,或也意味着可投放的优质资产不足。总而言之,对比同业,沪农商行的资金运用效率确还有着较大的提升空间。

此外,前三季度,沪农商行手续费及佣金净收入 16.75 亿元,同比下降 16.45%,主要受代销保险费率下降影响。但得益于投资收益增长不俗,前三季度,沪农商行非利息净收入 52.52 亿元,同比增长 11.76%。

科创、绿色贷款增长迅猛,个人贷款疲弱

从贷款结构看,以科创、绿色、普惠等为代表领域的企业贷款是新增信贷投放的主力军。

截至9月末,沪农商行企业贷款规模为4287.62亿元,较上年末增长3.3%。

据沪农商行三季报,截至9月末,其科技型企业贷款余额1102.88 亿元,较上年末增加 177.72 亿元,增幅19.21%;绿色信贷余额达到791.14 亿元,较上年末增幅 28.79%。

同期,个人贷款规模则呈收缩态势。截至9月末,沪农商行个人贷款余额为2085.64亿元,较上年末减少约24亿元,降幅1.13%。

其中,房产按揭类贷款余额 1003.66 亿元,非房产按揭类贷款余额 879.30亿元。若与上年末数据对比,则1-9月,沪农商行房产按揭类贷款净减少15.7亿元。

不过,沪农商行在季报中也表示,前三季度累计房产按揭类贷款投放量较去年同期提升超 40%。

虽然贷款投放量稍显不足。但与上年末相比,沪农商行信贷资产质量始终稳定。截至9月末,其不良贷款余额 71.97 亿元,不良贷款率为 0.97%,与上年末持平。