【中国银河宏观】财政的拐点 —— 三季度财政数据分析

(来源:中国银河宏观)

10月25日财政部公布前三季度收支数据,各项数据显示财政收入和支出两段均有所改善,尤其是在一揽子宏观调控政策出台背景下,发改委和财政部对存量工具加快落地的督导已经在数据层面有所体现,广义财政支出力度大幅回升。我们预计伴随大量资金陆续形成实物工作量和之后增量政策的出台,将有力带动财政支出的进一步提升。经历“洼地”之后,财政拐点已至。

· 一、财政收支概览:收支均有改善,支出强度大幅提升

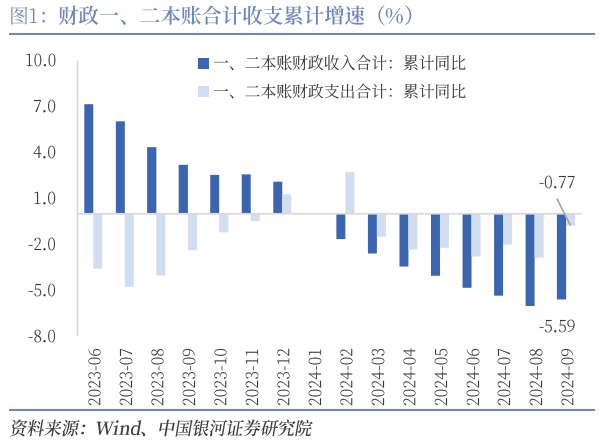

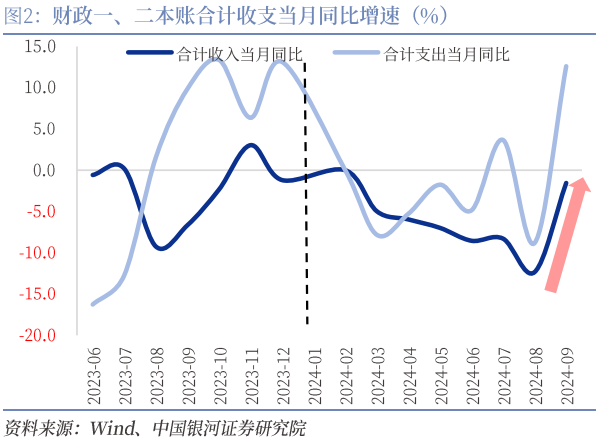

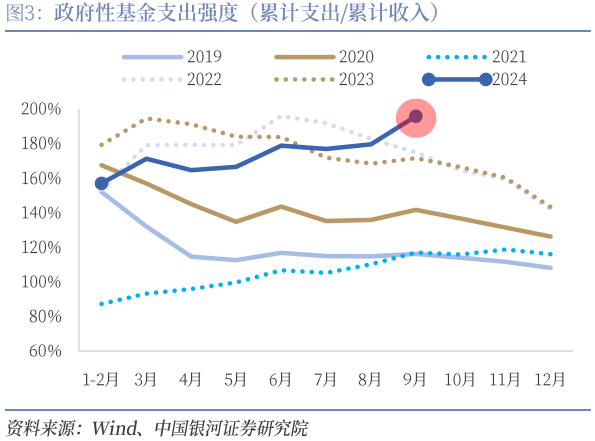

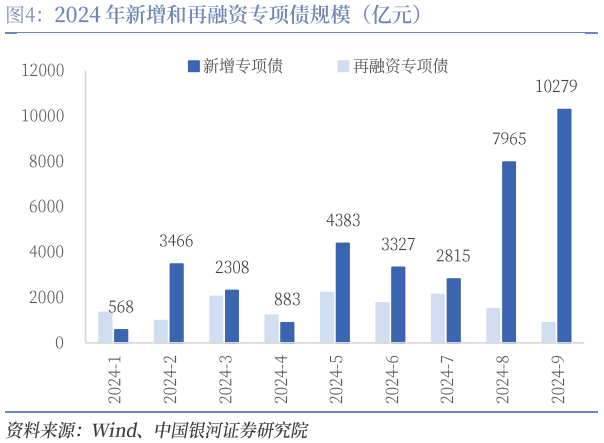

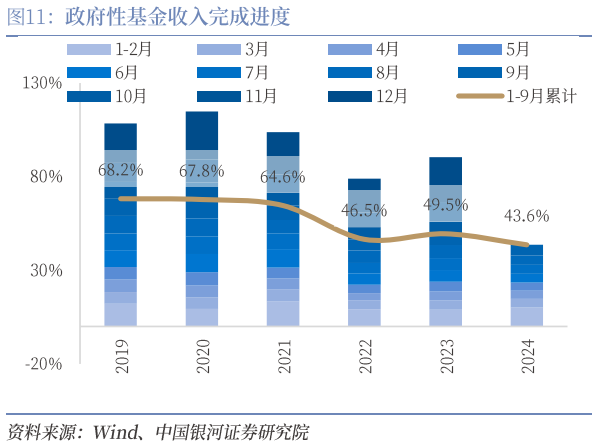

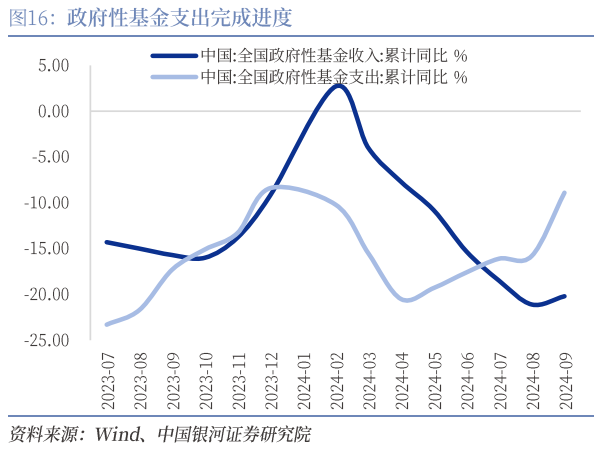

9月财政整体收支均有不同程度改善,一、二本账合计收入累计增速为-5.6%(前值-6.0%),支出累计增速为-0.8%(前值-2.9%),其中支出端提升幅度更高,边际增速由负转正,合计支出当月同比增速12.6%(前值-8.8%)。其背后主要是政府性基金支出力度的大幅提升,9月支出强度高达196%,处于今年和过去几年的历史峰值。8、9月份新增专项债额度分别为7965亿元、10279亿元,大幅高于7月份的2815亿元,也超过今年前月的中枢水平。

· 二、收入端:非税收入支撑一本账收入,土地收入边际改善

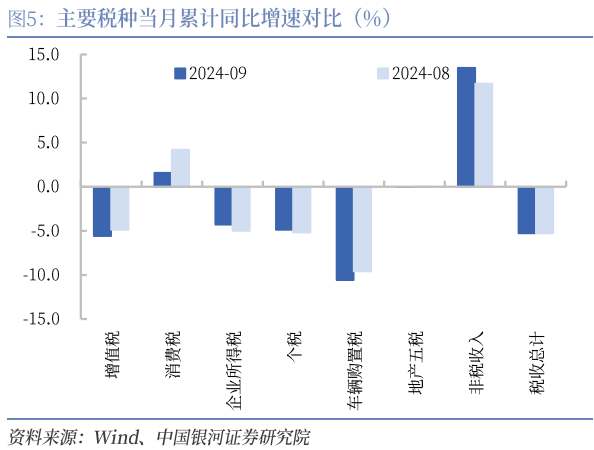

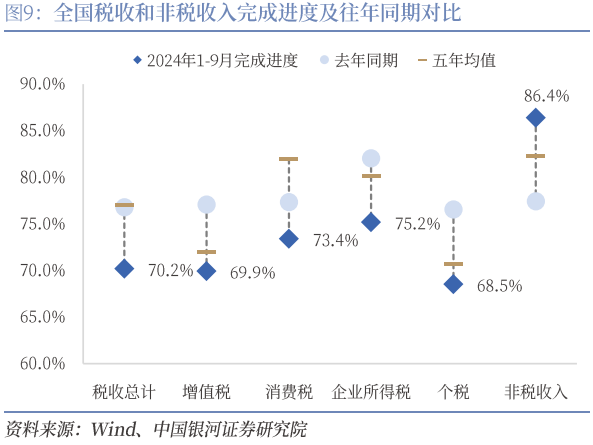

一本账收入小幅改善,非税收入仍为主要支撑。前三季度一般公共预算收入累计增速为-2.2%(前值-2.6%),其中主要是非税收入增速进一步提升的支撑。1-9月份非税收入累计增速为13.5%(前值11.7%),在高基数下增速进一步抬升。税收收入累计增速-5.3%,与上月持平,各税种增速有所分化。

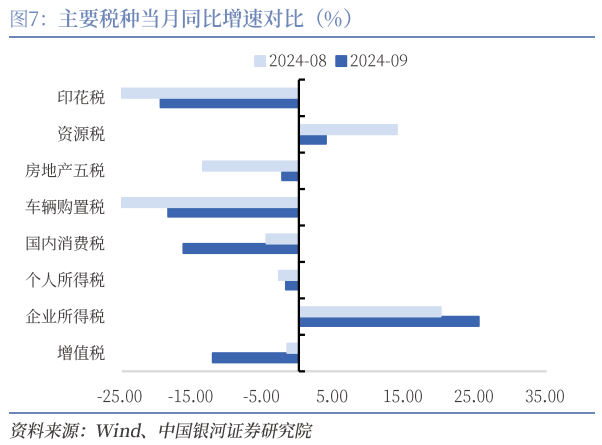

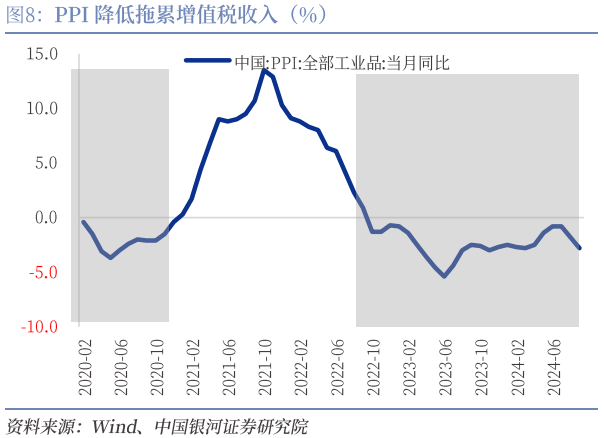

税收分项:物价探底拖累增值税收入,政策加码和政府债提速带动企业利润增速回升。增值税累计增速-5.6%(前值-4.9%),当月同比增速大幅降至-12.16%(前值1.66%),主要受PPI进一步走低的价格因素影响;企业所得税和个人所得税增速边际改善,反映企业利润和现金流改善,设备更新政策逐步落地或部分增厚企业利润,例如船舶及相关装置制造业前三季度税收同比增长6.4%,主要得益于设备更新改造专项补贴,此外,政府债的发行和支出提速也部分带动企业和居民部门流动性改善。

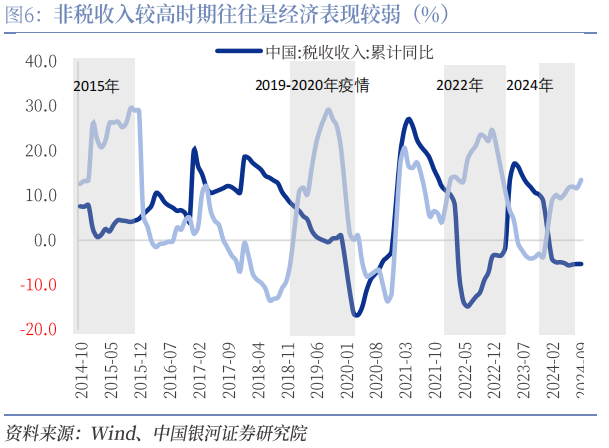

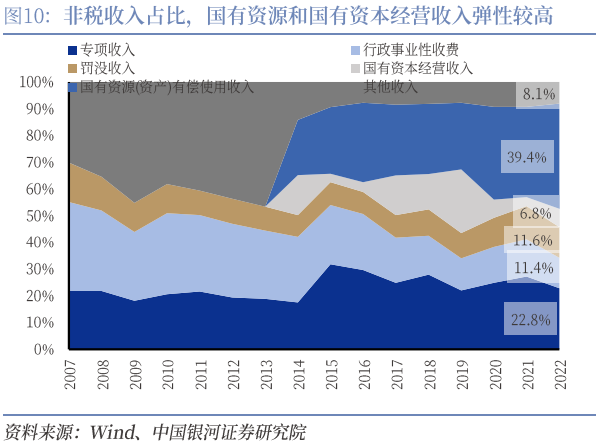

今年非税收入高增或主要来自于国有资产和国有资源收入盘活。如我们前期报告所述,非税收入中占比较高且弹性较大的主要是国有资源(资产)有偿使用收入和国有资本经营收入,二者合计占非税收入比重在40%以上。而罚没收入虽然今年以来部分地区增速较快,但其整体基数较小,占非税收入比重处于9%-12%之间。10月25日财政部发布会也对这一问题作出回应:非税收入高增主要是各级政府多渠道盘活国有资源资产,带动国有资源(资产)有偿使用收入和国有资本经营收入增加,两项合计拉高非税收入增幅10.8个百分点。

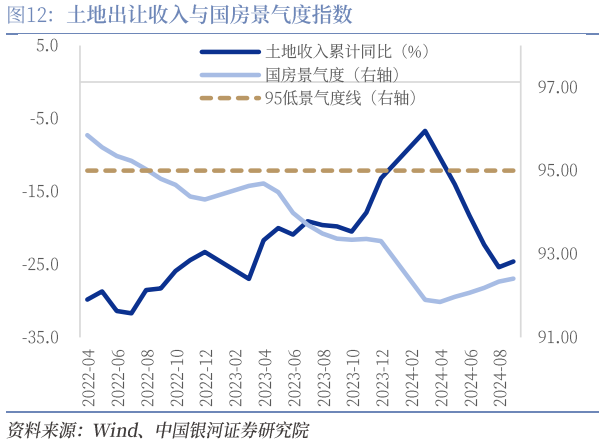

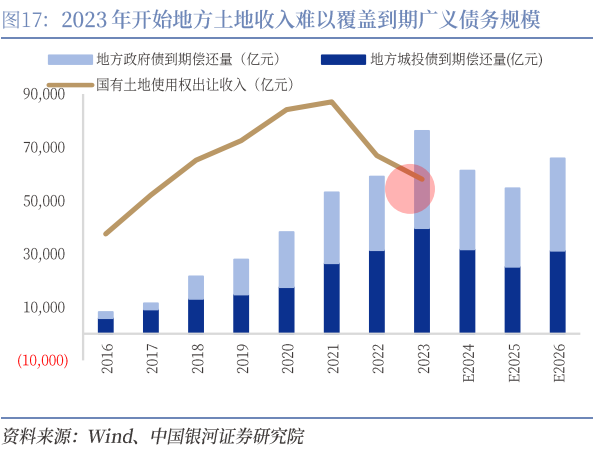

土地收入边际改善,但现阶段或难以形成趋势性反转。1-9月土地出让金收入累计收入23287亿元,累计同比降低24.64%(前值-25.4%)。当月收入3060亿元,累计同比降低18.8%(前值-41.8%),收入边际改善主要或受前期地产增量政策催化。但现阶段地方土地收入趋势性回升的难度仍然较大,当前对于房地产政策调控基调为“严控增量”。未来或主要通过增量政策工具弥补地方收入缺口,例如用途扩容的超长期特别国债。

· 三、支出端:专项债发行和支出进度提速,带动广义财政大幅回升

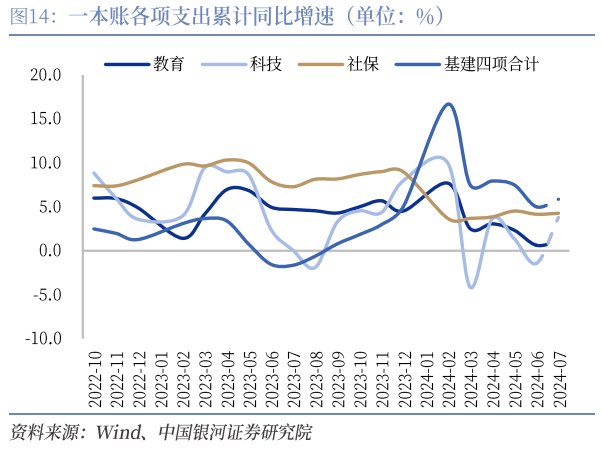

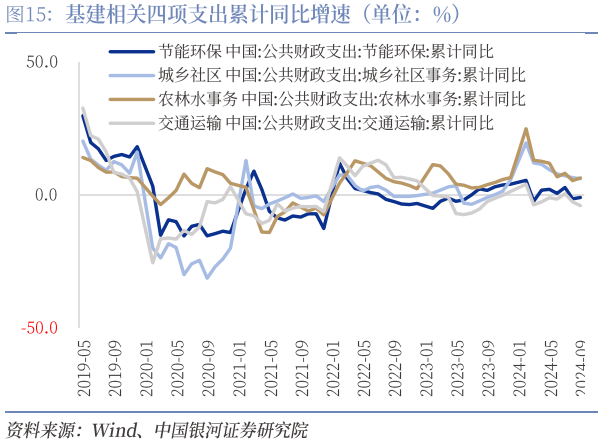

一本账支出:9月教育和社保支出增速回升,基建方面农林水支出持续高增。一般公共预算支出中教育、社保累计同比增速分别为1.13%(前值0.54%)、4.29%(前值3.27%),其背后或主要反映就业压力有所加大,尤其是毕业季青年人口失业率大幅提升,8、9月份16-24岁(不含在校生)失业率升分别为18.8%、17.6%的历史高位,失业金保险支出录得172.7亿元,同比增长61.3%。此外,基建四项支出合计累计增速为3.57%,与上月基本持平,其中水利建设增速仍是今年的重要方向,农林水事务累计同比增速进一步提升至6.4%(前值:5.4%),也对应了今年基建分项中水利建设增速的持续高增。

专项债发行和支出进度提速,带动广义财政大幅回升。8、9月份大幅新增的专项债发行陆续形成财政支出,带动政府性基金支出在9月的大幅回升,9月政府性基金当月同比增速大幅回升至34.2%(前值-13.9%),增速由负转正。往年9、10月份均是加快专项债项目提速阶段,伴随后续大量专项债资金的加速落地,预计将带动广义财政支出的继续回升。据财政部统计:今年待发额度(截止10月20日约3000亿元)加上已发未用资金,年内各地共有2万亿专项债券资金可安排使用。加上目前既定的4000亿元新增政府债额度,和年内或有的专项债提前批、新增化债额度、以及可能提前发行的超长期特别国债,我们预计四季度财政支出拐点有望进一步上扬,带动年内经济的企稳回升。

风险提示:1.国内经济复苏不及预期风险 2.国内政策落实不及预期风险 3.房地产市场大幅走弱的风险

一、收支概览:收支均有改善,支出强度大幅提升

九月财政整体收支增速回升,尤其是专项债发行高峰下支出端大幅改善。1-9月财政一、二本账合计收入累计增速为-5.59%(前值-6.01%),支出累计增速为-0.77%(前值-2.86%),收支均有改善,一、二本账收入当月同比增速为-1.54%(前值-12.34%),支出增速当月同比12.60%(前值-8.81%),收支均有改善,支出端提升幅度更高,边际增速由负转正。其背后主要是政府性基金支出力度的大幅上修,9月支出强度高达196%,处于今年和过去几年的历史峰值。近两月大幅发行的新增专项债在9月份集中显现,8、9月份新增专项债额度分别为7965亿元、10279亿元,大幅高于7月份的2815亿元,也超过今年前月的中枢水平。

二、收入端:非税支撑一本账,土地收入边际改善

财政收入端在9月整体改善,其中一般公共预算中非税收入高增仍是重要支撑因素,税收收入增速保持平稳,但各税种增速存在一定差异。此外,土地收入本月边际改善,但我们认为在现阶段难以看到地方土地收入的趋势性反转,未来收入缺口或需增长政策工具弥补。

一本账收入小幅改善,非税收入仍为主要支撑。前三季度一般公共预算收入累计增速为-2.2%(前值-2.6%),较上月小幅改善,其中主要是非税收入增速进一步提升的支撑。1-9月份非税收入累计增速为13.5%(前值11.7%),在高基数下增速进一步抬升。税收收入累计增速-5.3%,与上月持平,各税种增速有所分化。

税收分项:物价探底拖累增值税收入,政策加码和政府债提速带动企业利润增速回升。增值税累计增速-5.6%(前值-4.9%),当月同比增速大幅降至-12.16%(前值1.66%)在工业增加值增速保持稳定下,增值税收入降低或主要反映物价水平的进一步降低,9月PPI同比增速进一步降至-2.8%再次回落至年内低点。此外,企业所得税和个人所得税增速均有边际改善,或反映企业利润和现金流存在一定改善,9月设备更新补贴政策逐步落地或部分增厚企业利润,例如船舶及相关装置制造业前三季度税收同比增长6.4%或主要得益于设备更新改造专项补贴,此外,政府债的发行和支出提速也部分带动企业和居民部门流动性改善。

今年非税收入高增或主要来自于国有资产和国有资源收入盘活。今年非税收入高增引起市场广泛关注,如我们前期报告所述,非税收入中占比较高且弹性较大的主要是国有资源(资产)有偿使用收入和国有资本经营收入,二者合计占非税收入的比重在40%以上。其中,国有资源(资产)使用收入主要是海域、矿区、矿产资源等相关使用和专项收入,国有资本经营收入中主要是央行、金融国企、烟草公司的股利、分红和利润上缴。罚没收入虽然今年以来部分地区增速较快,但其整体基数较小,占非税收入比重基本处于9%-12%之间。

10月25日财政部新闻发布会也对这一问题作出回应:即非税收入高增主要是各级政府多渠道盘活国有资源资产,带动国有资源(资产)有偿使用收入和国有资本经营收入增加,两项合计拉高非税收入增幅10.8个百分点。与此同时,财政部也表示将密切跟踪非税收入变化情况,持续规范非税收入管理,依法依规组织非税收入,确保非税收入应收尽收、不得乱收,坚决不收过头税费,切实减轻经营主体负担。

土地收入边际改善,但现阶段或难以形成趋势性反转。1-9月土地出让金收入累计收入23287亿元,累计同比降低24.64%(前值-25.4%)当月收入3060亿元,累计同比降低18.8%(前值-41.8%),收入边际改善。9月国房景气度小幅回升至92.41,主要是前期需求端政策集中释放下,销售端“以价换量”的带动。往年数据来看,9月份属于“金九银十”房地产季节性高点。但现阶段地方土地收入趋势性回升的难度仍然较大,当前对于房地产政策调控基调为“严控增量”,而财政专项债用于存量土地收购也旨在解决过去历史遗留问题,商品房收储政策旨在降低存量库存,以此稳定房地产价格,而并非再次鼓励房地产行业的野蛮发展。

未来或主要通过增量政策工具弥补地方收入缺口。我们预计后续地方政府土地收入的中枢水平或将基本保持平稳。这也意味着,后续需要更多增量政策支持,已对冲土地收入对地方财力的拖累。纳入政府性基金预算管理的超长期特别国债或是主要工具,我们也在前期报告中多次提及,超长期特别国债未来的支持领域有望扩容,我们注意到目前2025年财政收支目录已修订,其中在政府性基金支出下新增了教育、医疗、保障房支出科目,下设款项为“超长期特别国债安排的支出”。

三、支出端:专项债提速带动广义财政大幅回升

9月财政支出端大幅改善,其中一般公共预算累计支出增速小幅回升至-2.2%(前值-2.6%),其中主要是青年群体就业压力提升下,教育和社保支出增速提升。本月财政支出端改善主要是专项债提速下广义财政的支出拉动,政府性基金预算累计支出增速-8.9%(前值-15.8%),边际上当月同比增速34.2%(前值-13.9%)由负转正。

一本账支出:9月教育和社保支出增速回升,基建方面农林水支出持续高增。9月一般公共预算支出中教育、社保累计同比增速分别为1.13%(前值0.54%)、4.29%(前值3.27%),均较上月有所改善,其背后或主要反映就业压力有所加大,尤其是毕业季青年人口失业率大幅提升,8、9月份16-24岁(不含在校生)失业率升分别为18.8%、17.6%的历史高位,8月失业金保险支出录得172.7亿元,同比增长61.3%。此外,基建支出方面保持稳定,相关的四项支出合计累计增速为3.57%,与上月基本持平,其中水利建设增速仍是今年的重要方向,农林水事务累计同比增速进一步提升至6.4%(前值:5.4%),也对应了今年基建分项中水利建设增速的持续高增。

专项债发行和支出进度提速,带动广义财政大幅回升。8、9月份大幅新增的专项债发行陆续形成财政支出,带动政府性基金支出在9月的大幅回升,9月政府性基金当月同比增速大幅回升至34.2%(前值-13.9%),增速由负转正,1-9月累计支出增速为-8.9%(前值-15.8%)。往年9、10月份均是加快专项债项目支出的高峰,伴随后续大量专项债资金的加速落地,预计将带动广义财政支出的继续回升。据财政部统计:今年待发额度(截止10月20日约3000亿元)加上已发未用资金,年内各地共有2万亿专项债券资金可安排使用。加上目前既定的4000亿元新增政府债额度,和年内或有的专项债提前批、新增化债额度、以及可能提前发行的超长期特别国债,我们预计四季度财政支出拐点有望进一步上扬,带动年内经济的企稳回升。

本文摘自:中国银河证券2024年10月26日发布的研究报告《财政的拐点—— 三季度财政数据分析》

首席经济学家:章俊 S0130523070003

分析师:张迪 S0130524060001

分析师:聂天奇 S0130524090001

评级标准:

推荐:相对基准指数涨幅10%以上。

中性:相对基准指数涨幅在-5%~10%之间。

回避:相对基准指数跌幅5%以上。

推荐:相对基准指数涨幅20%以上。

谨慎推荐:相对基准指数涨幅在5%~20%之间。

中性:相对基准指数涨幅在-5%~5%之间。

回避:相对基准指数跌幅5%以上。

法律申明:

本公众订阅号为中国银河证券股份有限公司(以下简称“银河证券”)研究院依法设立、运营的三个研究官方订阅号之一(其他为“中国银河证券研究”“中国银河证券新发展研究院”)。其他机构或个人在微信平台以中国银河证券股份有限公司研究院名义注册的,或含有“银河研究”,或含有与银河研究品牌名称等相关信息的其他订阅号均不是银河研究官方订阅号。

本订阅号旨在交流证券研究经验。本订阅号所载的全部内容只提供给订阅人做参考之用,订阅人须自行确认自己具备理解证券研究报告的专业能力,保持自身的独立判断,不应认为本订阅号的内容可以取代自己的独立判断。在任何情况下本订阅号并不构成对订阅人的投资建议,并非作为买卖、认购证券或其它金融工具的邀请或保证,银河证券不对任何人因使用本订阅号发布的任何内容所产生的任何直接或间接损失或与此有关的其他损失承担任何责任,订阅号所提及的任何证券均可能含有重大的风险,订阅人需自行承担依据订阅号发布的任何内容进行投资决策可能产生的一切风险。