【中国银河宏观】忘掉基数,关注未来需求 ——2024年9月工业企业利润分析

(来源:中国银河宏观)

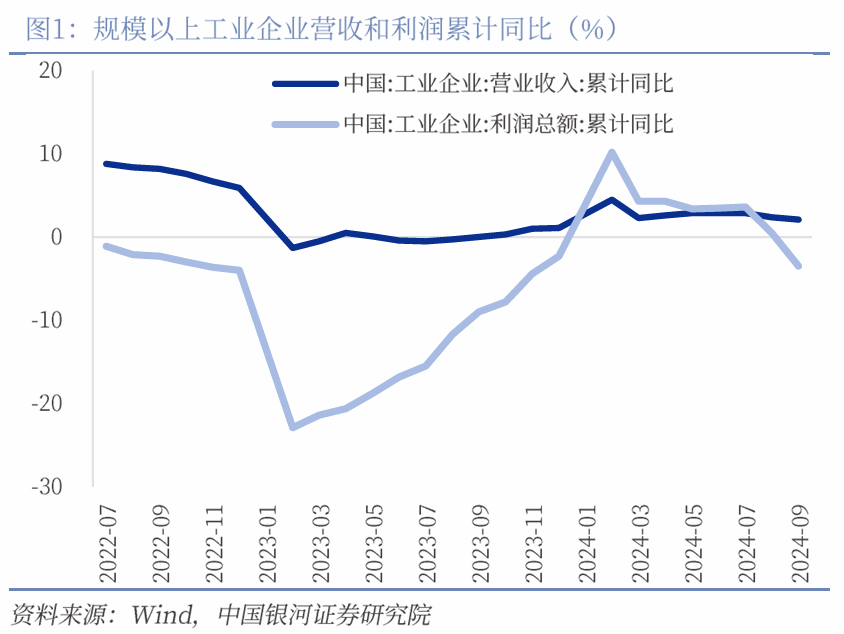

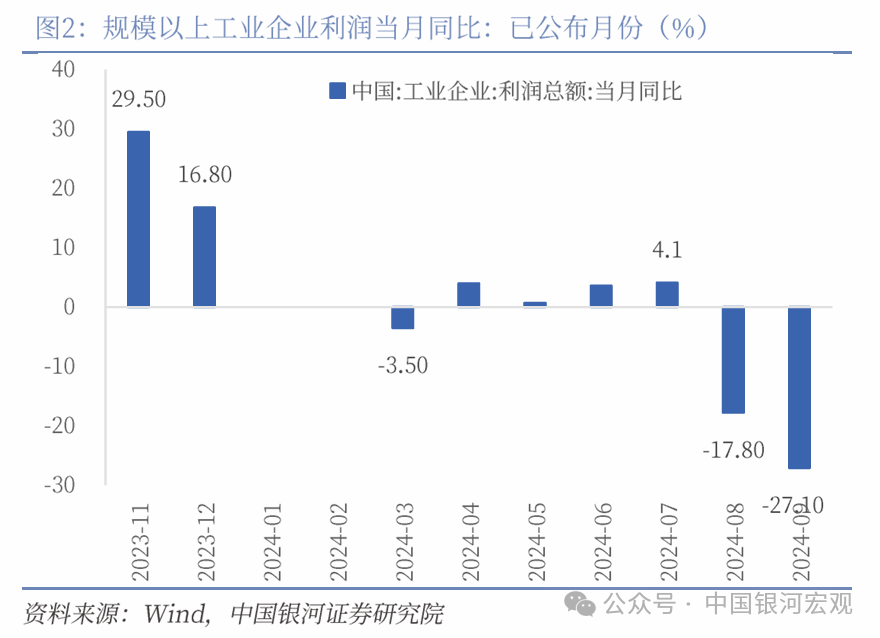

· 9月27日国家统计局发布:1—9月份,规模以上工业企业实现利润总额52281.6亿元,同比下降3.5%(前值0.5%);实现营业收入99.20万亿元,同比增长2.1%(前值2.4%)。9月当月利润同比增长-27.18%(前值-17.8%)。

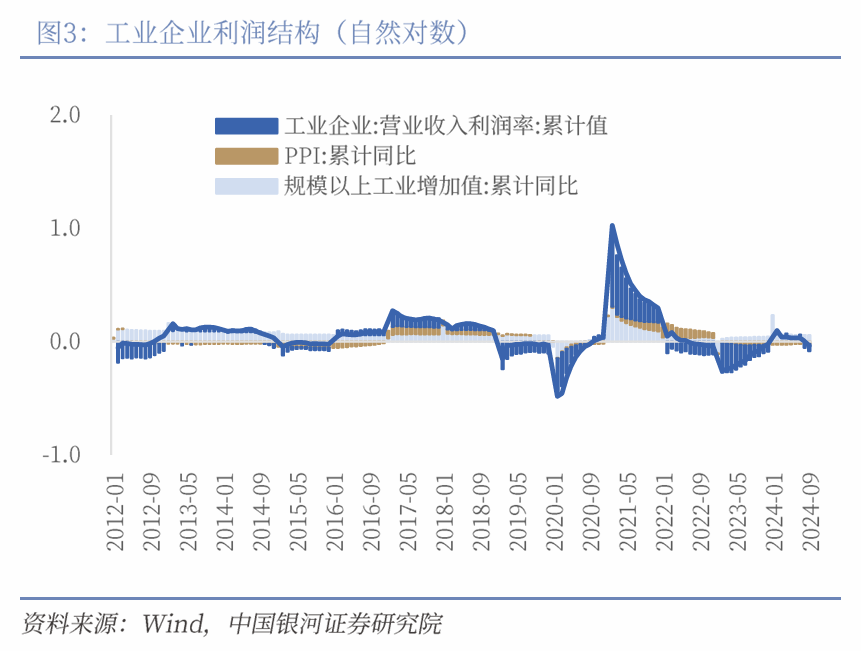

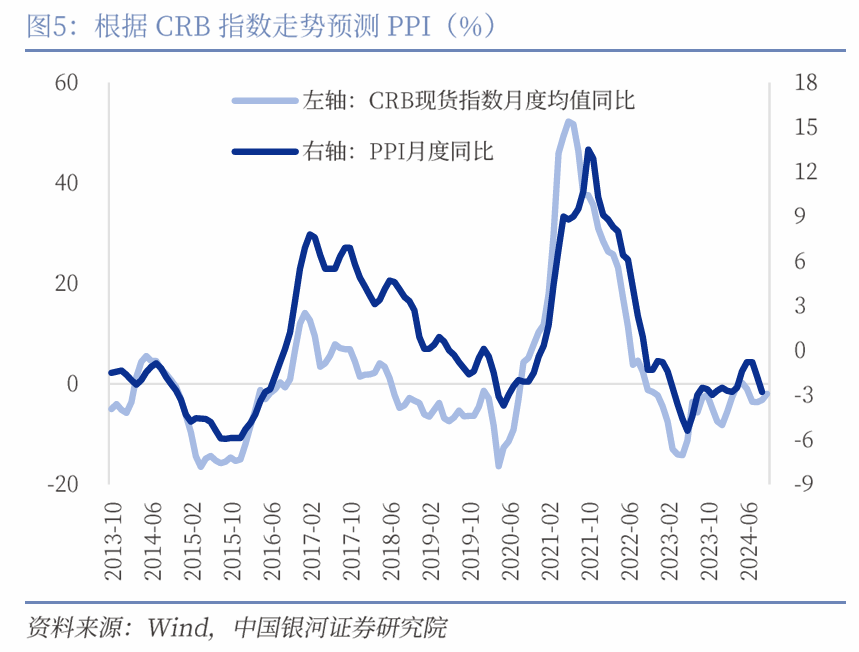

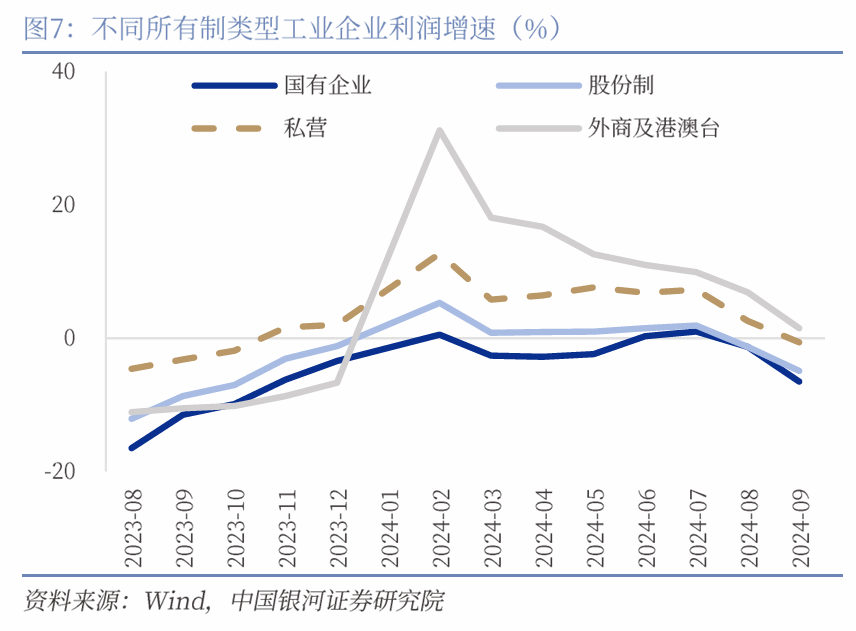

·高基数以及利润率大幅下降是利润增速负增长的主要原因。从量、价、利润率三要素来看,9月价格和利润率的下降下压了企业利润增速,并且对工业生产造成拖累。9月份 PPI同比下降2.8%;营业收入利润率为5.27%,同比下降0.31个百分点,价格和利润率的下滑是主要原因。工业增加值在9月受以旧换新政策驱动,增幅大幅回升至5.5%(前值4.5%),支撑工业企业利润。同时需要注意的是,去年8、9月份受工业稳增长政策驱动,工业企业利润当月同比分别大幅上行,因此高基数也导致本月企业利润增速有较大下行。

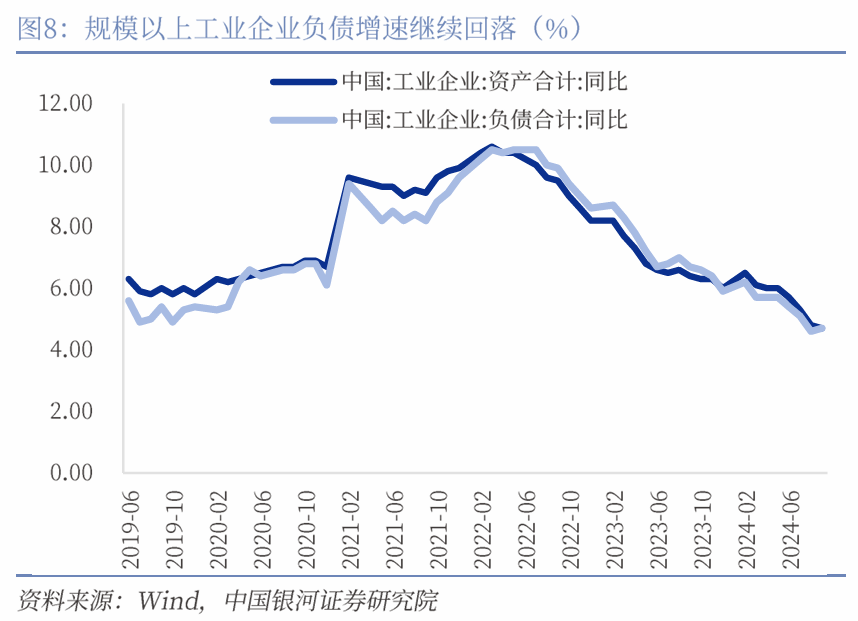

·利润率下降来自成本增速快过营收增速。9月份企业利润率承压源自于成本增速快过营收增速。具体来看,9月工业企业发生营业成本84.7万亿元,同比增长2.4%,快过营收增速的2.1%;1—9月份,规模以上工业企业每百元营业收入中的成本为85.38元,同比增加0.27元;每百元营业收入中的费用为8.46元,同比增加0.08元。企业的“内卷”导致出厂价格的大幅下滑,导致PPI大幅下降,压缩了利润空间。

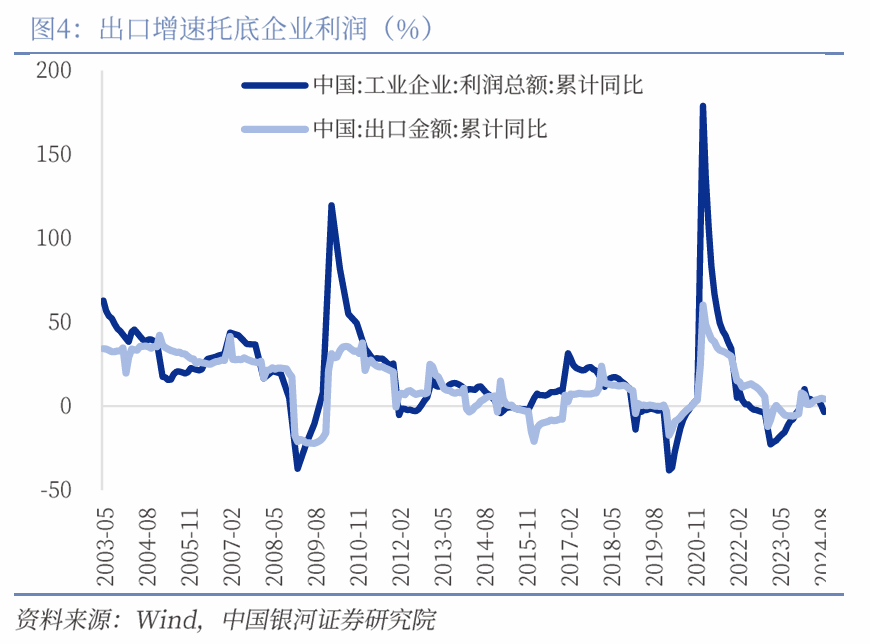

·出口放缓对工业企业利润形成抑制。9月份我国出口商品3037亿美元,增速为2.4%(前值8.7%),外需放缓、价格拖累以及前期抢出口效应的透支。9月全球PMI指数连续三个月低于荣枯线,其中美欧英日韩、印俄墨等经济体PMI均延续回落。韩越两国出口增速亦纷纷下行,均指向外需趋弱对出口支撑减弱。同时近期随着美欧加征关税和美东大罢工事件接连落地,国外进口商提前备货意愿趋弱,前期抢出口对出口的透支效应逐步显现。

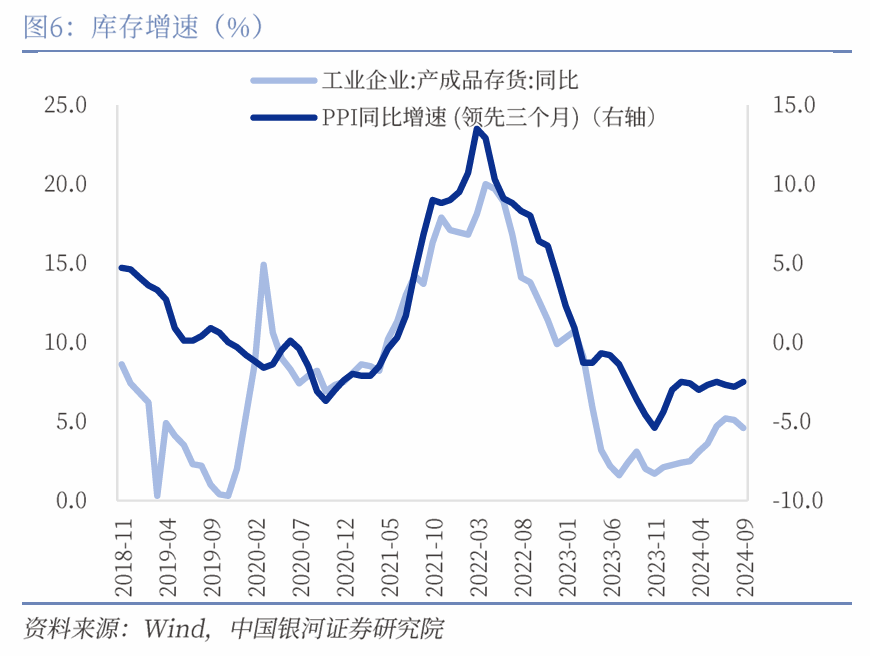

· 工业品库存拐点出现。1-9月工业产成品存货6.47万亿元,增长4.6%(前值5.1%),库存增速连续两月下滑。9月产成品存货周转天数为20.0天,同比增加0.2天但环比下降0.4天。以旧换新政策产生的消费需求降低了企业库存,PMI来看,9月原材料库存指数上升0.1pct至47.7%,产成品库存指数下降0.1pct至48.4%。产成品库存受需求突然上升导致被动下降,但原材料库存指数继续弱于产成品库存指数,表示企业还没有为了未来的生产作出及时调整,原材料库存-产成品库存差为-0.9,经济新动能指数(新订单-产成品库存)回升至1.5,整体呈现“被动去库”的状态。

·展望未来,由于924一揽子政策为月末出台,因此9月份工业企业利润数据依旧凸显利润承压的状况,但以旧换新政策对9月的企业运营情况有明显拉动,企业库存增速开始下行。9月政治局会议之后,稳增长稳就业的大方向已定,尤其是对需求侧的重视明显加力,10月17日五部委共同发布地产“组合拳”,支撑房地产市场平稳发展。同时9月财政各项数据显示财政收入和支出两段均有所改善。我们预计伴随大量资金陆续形成实物工作量和之后增量政策的出台,将有力带动财政支出的进一步提升,提高工业品需求。因此10月工业经济或有明显起色、工业增加值、企业利润也会有较大提升。随着需求侧的复苏,工业经济也将摆脱“内卷”的趋势,价格有望回暖,新旧动能转换的阵痛期也会更加平稳,企业利润、劳动需求以及企业补库意愿也会随之抬升。

风险提示:1.国内政策时滞的风险 2.海外经济衰退的风险

正文

9月工业企业利润增速继续大幅下滑。1—9月份,全国规模以上工业企业实现利润总额52281.6亿元,同比下降3.5%(前值0.5%);实现营业收入99.20万亿元,同比增长2.1%(前值2.4%)。9月当月利润同比增长-27.18%(前值-17.8%)。

去年高基数以及利润率大幅下降是利润增速负增长的主要原因。首先从量、价、利润率三要素来看,9月价格和利润率的下降下压了企业利润增速,并且对工业生产造成拖累。9月份 PPI同比下降2.8%(前值-1.8%);9月营业收入利润率为5.27%,同比下降0.31个百分点,价格和利润率的下滑是主要原因。工业增加值在9月受以旧换新政策驱动,增幅大幅回升至5.5%(前值4.5%),支撑工业企业利润。同时需要注意的是,去年8、9月份受工业稳增长政策驱动,工业企业利润当月同比分别大幅上行17.2%和11.9%,因此高基数也导致本月工业企业利润增速的较大下行。

利润率下降来自成本增速快过营收增速。9月份企业利润率承压源自于成本增速快过营收增速。具体来看,9月工业企业发生营业成本84.7万亿元,同比增长2.4%,快过营收增速的2.1%;1—9月份,规模以上工业企业每百元营业收入中的成本为85.38元,同比增加0.27元;每百元营业收入中的费用为8.46元,同比增加0.08元。企业的“内卷”导致出厂价格的大幅下滑,导致PPI大幅下降,压缩了利润空间。

出口放缓也对工业企业利润形成抑制。9月份我国出口商品3037亿美元,增速为2.4%(前值8.7%),外需放缓、价格拖累以及前期抢出口效应的透支。9月全球PMI指数降至48.8%(前值49.6%),连续三个月低于荣枯线,其中美欧英日韩、印俄墨等经济体PMI均延续回落。9月韩国出口增速7.5%(前值11.4%),越南出口同比增速8.4%(前值16.1%),韩越两国出口增速亦纷纷下行,均指向外需趋弱对出口支撑减弱。同时近期随着美欧加征关税和美东大罢工事件接连落地,国外进口商提前备货意愿趋弱,前期抢出口对出口的透支效应逐步显现。此外,9月有多个台风影响我国沿海地区,亦对出口带来一定扰动。

工业品库存拐点出现。1-9月工业产成品存货6.47万亿元,增长4.6%(前值5.1%),库存增速连续两月下滑。产成品存货周转天数为20.0天,同比增加0.2天但环比下降0.4天。以旧换新政策带动消费增加的同时降低了企业库存,PMI来看,9月原材料库存指数上升0.1pct至47.7%,产成品库存指数下降0.1pct至48.4%。产成品库存受需求突然上升导致被动下降,但原材料库存指数继续弱于产成品库存指数,表示企业还没有为了未来的生产作出及时调整,原材料库存-产成品库存差为-0.9,经济新动能指数(新订单-产成品库存)回升至1.5,整体呈现“被动去库”的状态。

展望未来,由于924一揽子政策为月末出台,因此9月份工业企业利润数据依旧凸显价格和利润率承压的状况,但以旧换新政策对9月的企业运营情况拉动明显,企业库存增速开始下行。9月政治局会议之后,稳增长稳就业的大方向已定,相关政策正在陆续落实落地,尤其是对需求侧的重视明显加力,10月17日五部委共同发布地产“组合拳”,支撑房地产市场平稳发展。同时9月财政各项数据显示财政收入和支出两段均有所改善,尤其是在一揽子宏观调控政策出台背景下,广义财政支出力度大幅回升。我们预计伴随大量资金陆续形成实物工作量和之后增量政策的出台,将有力带动财政支出的进一步提升,进一步提高工业品需求。随着需求侧的复苏,工业经济也将摆脱“内卷”的趋势,价格有望回暖,新旧动能转换的阵痛期也会更加平稳,企业利润、劳动需求也会随之抬升。

本文摘自:中国银河证券2024年10月27日发布的研究报告《忘掉基数,关注未来需求——2024年9月工业企业利润分析》

分析师:张迪 S0130524060001

研究助理:铁伟奥

评级标准:

推荐:相对基准指数涨幅10%以上。

中性:相对基准指数涨幅在-5%~10%之间。

回避:相对基准指数跌幅5%以上。

推荐:相对基准指数涨幅20%以上。

谨慎推荐:相对基准指数涨幅在5%~20%之间。

中性:相对基准指数涨幅在-5%~5%之间。

回避:相对基准指数跌幅5%以上。

法律申明:

本公众订阅号为中国银河证券股份有限公司(以下简称“银河证券”)研究院依法设立、运营的三个研究官方订阅号之一(其他为“中国银河证券研究”“中国银河证券新发展研究院”)。其他机构或个人在微信平台以中国银河证券股份有限公司研究院名义注册的,或含有“银河研究”,或含有与银河研究品牌名称等相关信息的其他订阅号均不是银河研究官方订阅号。

本订阅号旨在交流证券研究经验。本订阅号所载的全部内容只提供给订阅人做参考之用,订阅人须自行确认自己具备理解证券研究报告的专业能力,保持自身的独立判断,不应认为本订阅号的内容可以取代自己的独立判断。在任何情况下本订阅号并不构成对订阅人的投资建议,并非作为买卖、认购证券或其它金融工具的邀请或保证,银河证券不对任何人因使用本订阅号发布的任何内容所产生的任何直接或间接损失或与此有关的其他损失承担任何责任,订阅号所提及的任何证券均可能含有重大的风险,订阅人需自行承担依据订阅号发布的任何内容进行投资决策可能产生的一切风险。