【中国银河宏观】如何理解央行开启买断式逆回购

(来源:中国银河宏观)

10月28日,央行发出公开市场业务公告[2024]第7号,启用公开市场买断式逆回购操作工具。首先,“原则上每月开展一次操作”的买断式逆回购操作可能意在配合MLF数量的逐渐缩减;其次,采用“固定数量、利率招标、多重价位中标”,表明操作的目的主要在流动性的投放,而非承担政策利率的作用;最后,买断式回购相对于质押式回购,最大的不同是债券的所有权在交易中发生了实质性的变化,央行在回购期间拥有相应债券的所有权和使用权,这将提高标的债券的流动性。

·从货币政策框架演进角度,理解央行为什么开启买断式逆回购操作?今年6月的陆家嘴论坛,中国人民银行行长潘功胜提出中国货币政策框架在未来的五个演进方向。本次行动可以理解为沿着其中的两个方向的具体推进。

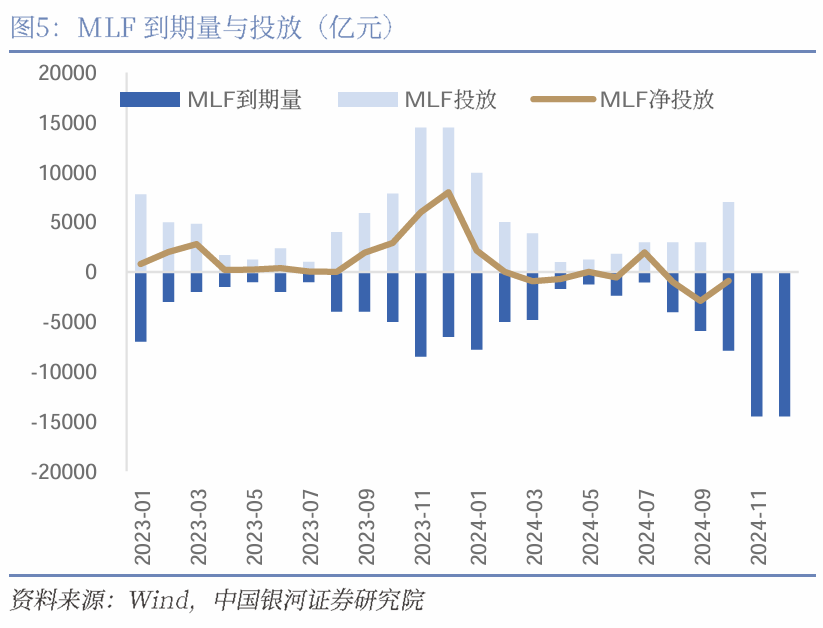

其一,货币调控的中间变量将从“数量型和价格型调控并行”逐步转向“以价格型调控为主”,这对基础货币投放的精准性提出更高的要求。央行已明确7天逆回购的政策利率身份,MLF会逐步淡出政策利率身份,每月一次的买断式逆回购操作将配合MLF数量的逐渐缩减。同时,价格型调控要求将市场基准利率更好的固定在政策利率上,这对基础货币投放的精准性提出了更高的要求,买断式逆回购操作将采取“固定数量、利率招标、多重价位中标”,在提升流动性投放的精准性的同时,不会模糊政策利率的信号。

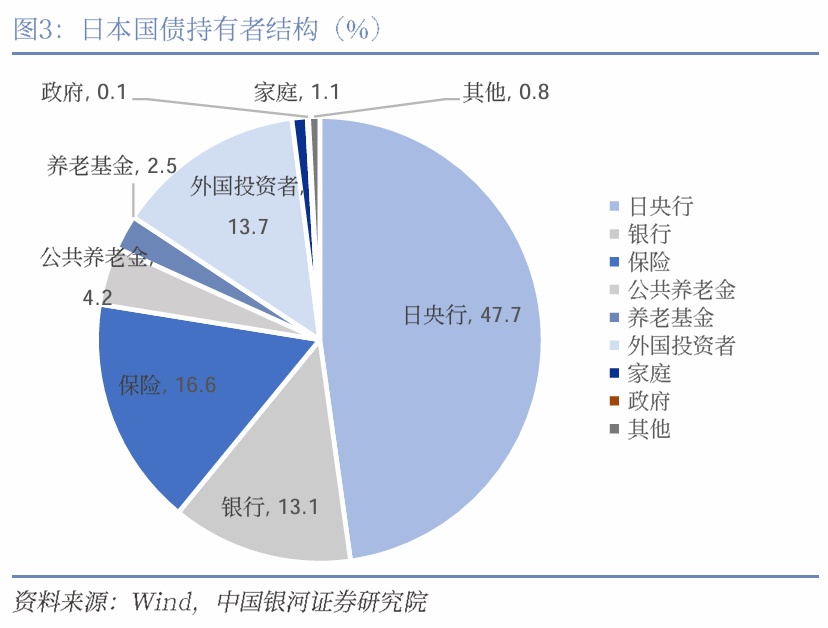

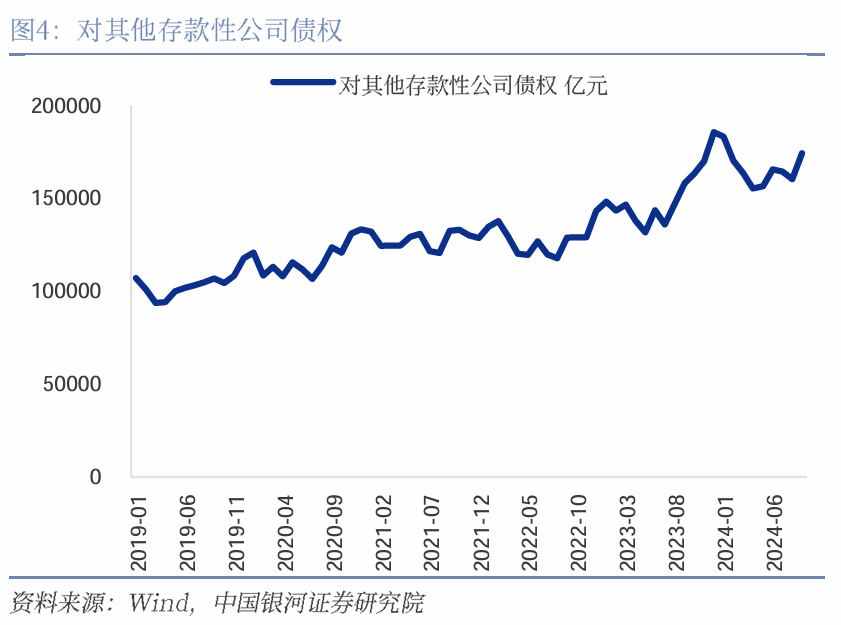

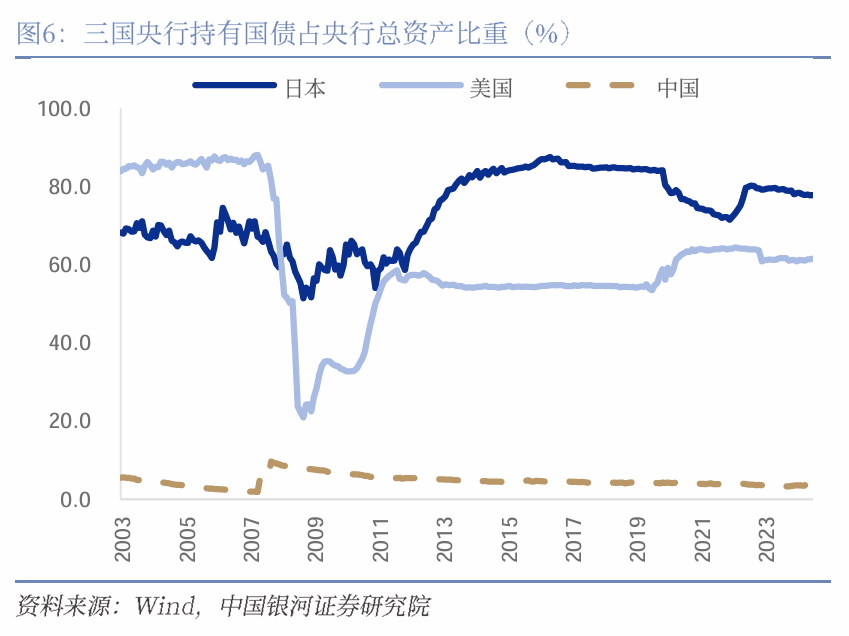

其二,央行将渐进式推进二级市场国债买卖。这将对国债的规模、持有者结构、流动性提出更高的要求。央行采用买断式回购有助于国债持有者结构的优化和流动性的提升。从持有者结构来看,截至9月末我国国债的规模约33.2万亿元,其中21.1万亿元由商业银行持有,占比63%左右;央行持有2.26万亿元,占比6.81%。美国商业银行持有美国国债的8.1%,美联储持有16.1%。日本商业银行持有日本国债的13.1%,日央行持有47.7%。参考国际经验,我们国债持有者结构仍有优化空间,商业银行占比相对较高,央行占比则有较大提升空间。从流动性来看,央行目前投放基础货币的主要方式中再贴现、再贷款、公开市场操作(质押式逆回购、MLF)、PSL、结构性货币政策工具等,这些均需要提供抵押品,通常接受的抵押品包括国债、中央银行票据、政策性金融债以及其他信用等级较高的金融工具。截至9月央行资产负债表中“对其他存款性公司债权”余额约17.4万亿元。如果简单假设这部分的抵押品都是国债,那被作为抵押品的国债规模约占国债总规模的52%,占商业银行持有国债规模的约83%。当然,实际上有其他抵押品的存在,占比将小于我们粗略测算的数字。但这对于国债的流动性也将产生较大影响。

·从短期逻辑来看,回答为什么是现在行动。短期逻辑有四点:1、置换MLF的需要,11、12月每个月都有1.45万亿的MLF到期,到期量较大;2、完善流动性投放工具,配合财政政策,助力增量财政工具的顺利投放;3、保持流动性合理充裕,助力商业银行年末的信贷投放;4、配合证券、基金、保险公司互换便利(SFISF)的推进,增加央行持有的可以用于互换的标的规模。

·未来央行买断式逆回购操作的可能方式与影响。

买断式逆回购标的:“包括国债、地方政府债券、金融债券、公司信用类债券等”。

操作期限:“期限不超过1年”,期限的选择可能覆盖1个月以上,1年以下,类似3个月、6个月、9个月都是可能的选择。目前央行日常操作主要是7天、14天的质押式逆回购,买断式逆回购可能会避开这些期限选择一个月以上,差异化投放,防止模糊政策利率信号。

操作规模:“买断式逆回购采用固定数量”,今年年内总计操作规模可能在2万亿左右。假设MLF未来两个月总计缩量1万亿续作,假定年内增发政府债券的规模在2万亿,考虑年内仍有可能降准25BP-50BP,释放5000亿-1万亿的中长期流动性,粗略估算买断式逆回购规模每月在1万亿左右。

中标利率:“利率招标、多重价位中标”,中标的利率可能在1.5%-2.0%之间。目前7天逆回购的利率水平为1.5%,1年期MLF为2.0%,如果期限的选择覆盖1个月以上、1年以下,中标利率很可能在两者之间。

操作影响:央行维护流动性合理充裕的意图明显,金融条件宽松是政策方向,对流动性是积极影响。

风险提示:1.政策理解不到位的风险2.央行货币政策超预期的风险3.财政政策超预期的风险 4.美联储货币政策超预期的风险

正文

风险提示

1. 政策理解不到位的风险

2. 央行货币政策超预期的风险

3. 财政政策超预期的风险

4. 美联储货币政策超预期的风险

如需获取报告全文,请联系您的客户经理,谢谢!

本文摘自:中国银河证券2024年10月28日发布的研究报告《如何理解央行开启买断式逆回购》

分析师:詹璐 S0130522110001

首席经济学家:章俊 S0130523070003

分析师:张迪 S0130524060001

评级标准:

推荐:相对基准指数涨幅10%以上。

中性:相对基准指数涨幅在-5%~10%之间。

回避:相对基准指数跌幅5%以上。

推荐:相对基准指数涨幅20%以上。

谨慎推荐:相对基准指数涨幅在5%~20%之间。

中性:相对基准指数涨幅在-5%~5%之间。

回避:相对基准指数跌幅5%以上。

法律申明:

本公众订阅号为中国银河证券股份有限公司(以下简称“银河证券”)研究院依法设立、运营的三个研究官方订阅号之一(其他为“中国银河证券研究”“中国银河证券新发展研究院”)。其他机构或个人在微信平台以中国银河证券股份有限公司研究院名义注册的,或含有“银河研究”,或含有与银河研究品牌名称等相关信息的其他订阅号均不是银河研究官方订阅号。

本订阅号旨在交流证券研究经验。本订阅号所载的全部内容只提供给订阅人做参考之用,订阅人须自行确认自己具备理解证券研究报告的专业能力,保持自身的独立判断,不应认为本订阅号的内容可以取代自己的独立判断。在任何情况下本订阅号并不构成对订阅人的投资建议,并非作为买卖、认购证券或其它金融工具的邀请或保证,银河证券不对任何人因使用本订阅号发布的任何内容所产生的任何直接或间接损失或与此有关的其他损失承担任何责任,订阅号所提及的任何证券均可能含有重大的风险,订阅人需自行承担依据订阅号发布的任何内容进行投资决策可能产生的一切风险。