【中国银河宏观】出口表现依然强劲,逆风环境逐渐显现 ——6月进出口数据解读

(转自:中国银河宏观)

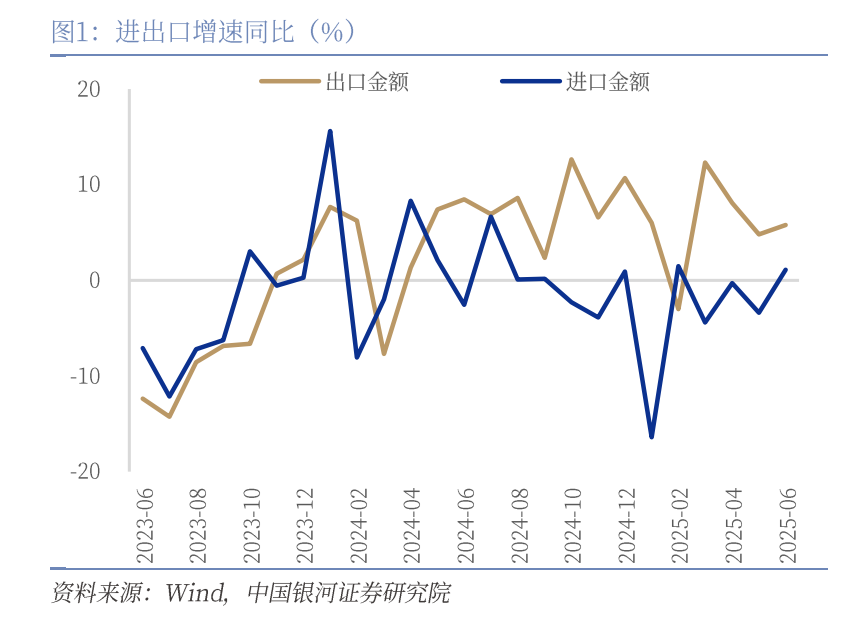

7月14日海关总署公布6月进出口数据:6月我国出口商品3251.8亿美元,同比增速为5.8%(前值4.8%),过去十年出口增速同期均值为3.3%;1-6月累计增速5.9%,较2024年小幅上升0.1个百分点。进口2104亿美元,增速1.1%(前值-3.4%),过去十年进口增速同期均值为0.7%;1-6月累计增速-3.9%,较上年下降5个百分点。贸易顺差1147.7亿美元(前值1032亿美元)

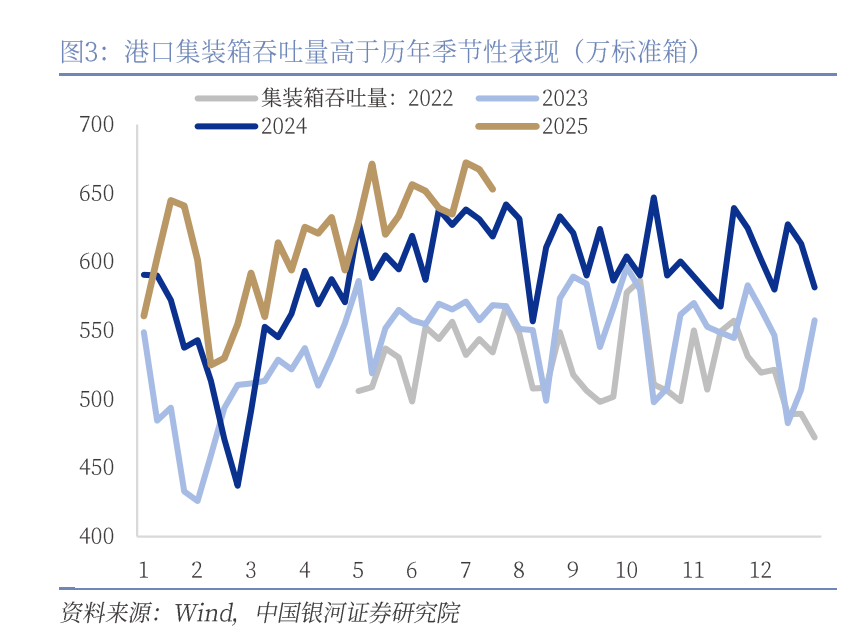

6月出口增速小幅回升,其一全球经济景气度重回扩张区间,其二抢出口和转口贸易仍有所支撑,其三高基数效应对读数上带来一定拖累:一是全球制造业重回扩张区间。6月份全球制造业PMI为50.3%,环比回升0.8个百分点,2个月后再次回升至荣枯线之上,其中美欧英日韩印均有不同幅度改善。对应6月我国PMI新出口订单指数47.7%(前值47.5%),韩国出口金额增速同比转正为4.3%(前值-1.3%),越南出口增速依旧维持19.3%(前值20.7%)的高增长。6月份我国集装箱吞吐量同比上涨3.1%(前值5.8%),货物吞吐量同比上涨0.72%(前值3.4%)。二是关税政策反复下抢出口效应仍在延续。中美“日内瓦协议”约定90天的缓冲期,使得美国进货商今年的“圣诞备货”或前移至6-7月。彭博数据显示,6月从中国发往美国集装箱船数量日均为66艘,5月日均数量为49.6艘,环比增加33%;运价指数上看,6月至美西、美东航线的CCFI环比分别大涨 28.4%、39.1%,涨幅较5月分别上行15.7和22.7个百分点。三是转口贸易增速或边际上行。6月份我国对东盟出口增速16.8%(前值14.8%),其中对泰国、越南、菲律宾和马来西亚出口增速分别为27.9%、23.8%、10.2%和9.9%,较上月分别上行6.3、1.7、2.7和4.6个百分点,同时6月份越南出口增速19.3%(前值20.7%),连续三个月维持20%左右的高增长,我国对非美国家转口贸易边际上行。四是高基数效应拖累。过去五年出口增速季节性均值为2%,过去十年出口增速季节性均值为3.3%,去年6月同比增速为8.5%。

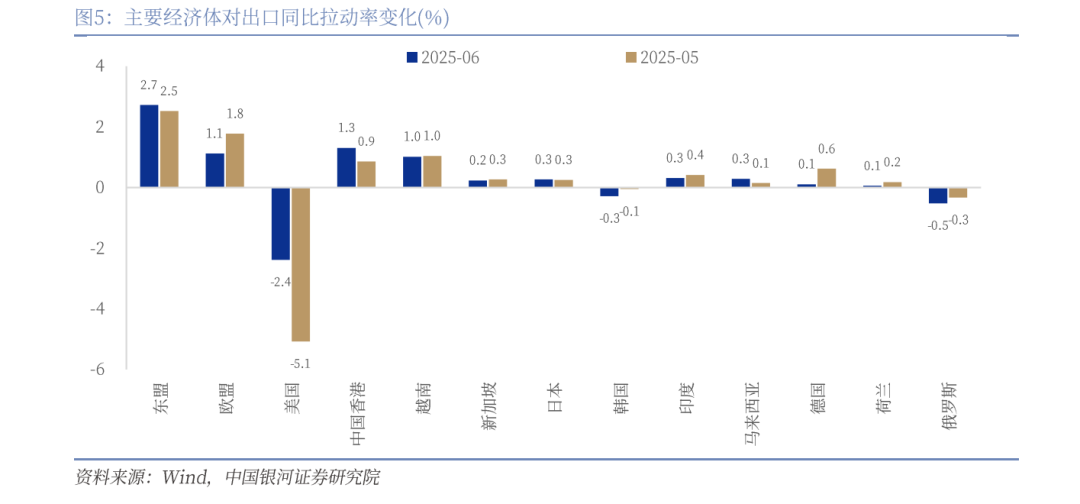

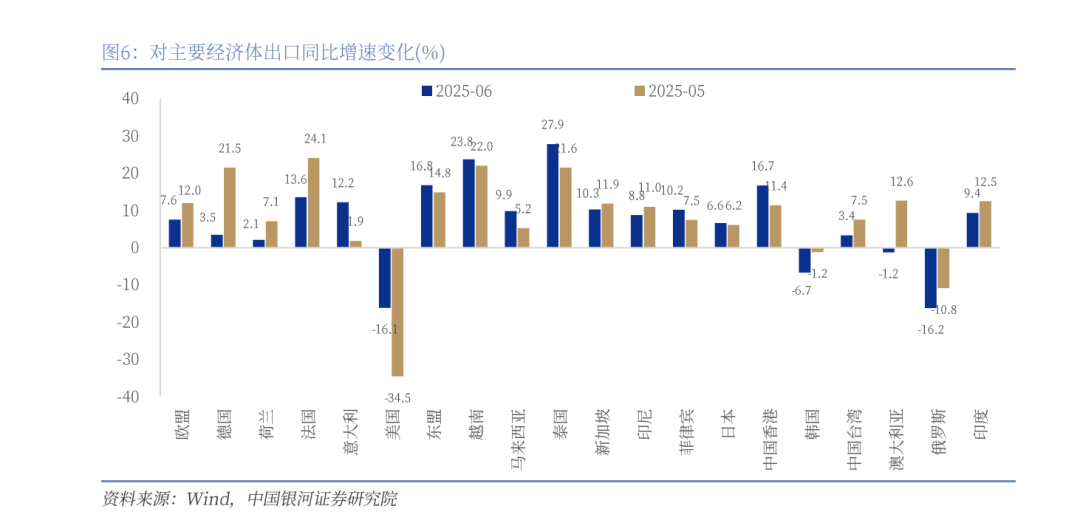

对美出口延续大幅下行,东盟、欧盟是主要支撑:6月对美国出口增速延续大幅下行,出口同比增速为-16.1%(前值-34.5%)。受美国所谓“对等关税”影响,对美出口由第一季度同比增长转为第二季度同比下降,降幅达到了20.1个百分点。对欧出口增速小幅回落,同比7.6%(前值12%),年初以来欧盟经济景气度持续回升,6月份欧元区PMI指数为49.5%,较去年末回升4.4个百分点,后续对欧出口有望保持一定增速。对东盟出口增速小幅上行至16.8%(前值14.8%),其中对泰国、越南、菲律宾和马来西亚出口增速分别为27.9%、23.8%、10.2%和9.9%,较上月分别上行6.3、1.7、2.7和4.6个百分点。6月份越南出口增速19.3%(前值20.7%),亦对应着我国对其两位数的出口增速,一定程度上反映了外部环境不确定性增加背景下我国对非美国家转口贸易高增长的态势。6月份,对日本出口同比增速上行至6.6%(前值6.2%),对韩国出口同比下行至-6.7%(前值-1.2%);对俄罗斯出口增速降至-16.2%(前值-10.8%),受俄罗斯保护本国产业的政策影响(2024年10月俄罗斯提高了进口车的回收费用,在汽车销售时收取,实质上发挥关税的功能),中国汽车对俄罗斯出口锐减。乘联会数据显示,1-5月中国对俄罗斯乘用车出口同比下降 58.75%;对中国香港的出口增速回升至16.7%(前值11.4%);对中国台湾的出口增速小幅回落至3.4%(前值7.5%)。

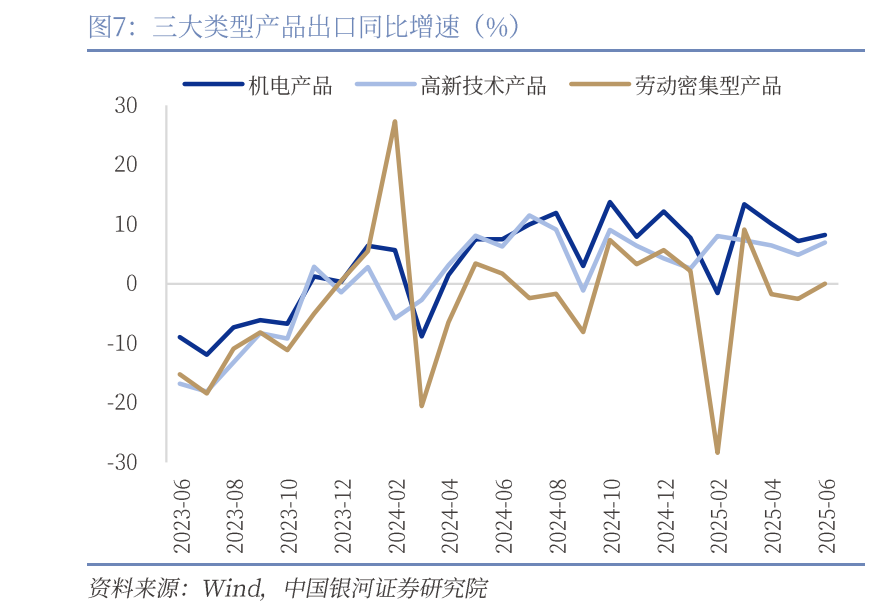

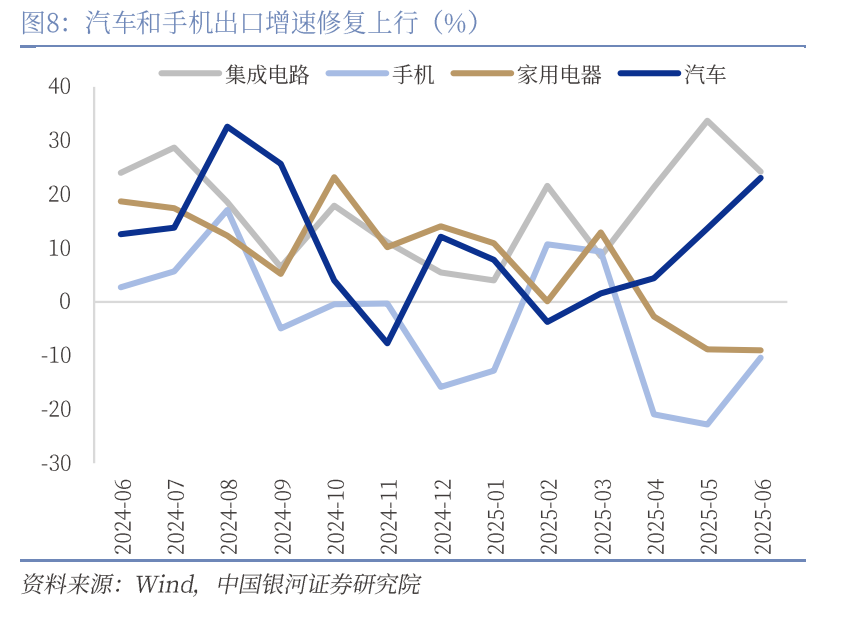

汽车和手机出口修复上行:(1)6月份机电、高技术和劳动密集型产品出口增速均有不同程度回升,其中机电产品出口增速8.2%(前值7.1%),高新技术产品出口增速6.9%(前值4.9%),劳动密集型产品出口增速升至0.1%(前值-2.5%);(2)汽车包括底盘23.1%(前值13.7%)和手机-10.4%(前值-22.8%)出口增速均有不同程度上升;集成电路增速24.2%(前值33.7%)、通用机械设备1.4%(前值5.6%)、家用电器-9%(前值-8.8%)和汽车零配件0.1%(前值7%),增速均有不同幅度回落;(3)劳动密集型产品中除服装外,主要类别商品出口增速均有所回升。

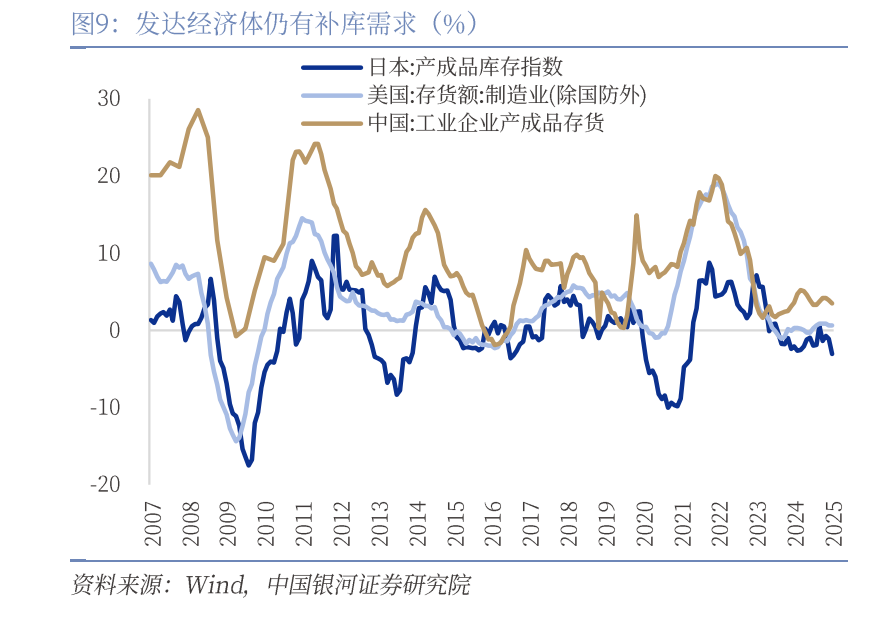

贸易摩擦风险加剧,下半年出口或逐步承压:特朗普7月份重提8月1日大规模加征关税威胁,欧盟、加拿大、墨西哥等主要经济体税率或进一步上调,此外8月1日起将对进口铜征收50%的关税,并对进口药品设定约一年过渡期,之后可能征收高达200%的关税。对中国关税暂缓在8月上旬到期,但我们认为下半年出口形势较上半年将逐步承压:一方面,北美进口货量集中前移至上半年,预计下半年增速将回落。全球最大航运协会波罗的海国际航运公会(BIMCO)预估,2025年下半年北美进口货量增速会回落,2025 - 2026年北美地区进口货量年均增长率仅为1.6%,为全球各区域最低水平。另一方面,7月2日朗普宣称美越达成关税协议,称美对越商品征20%关税,经越转口贸易征40%关税,特朗普想以越南转口贸易加税为模板,复制到整个东南亚,全面围堵中国转口贸易,下半年出口环境不确定性将增强。

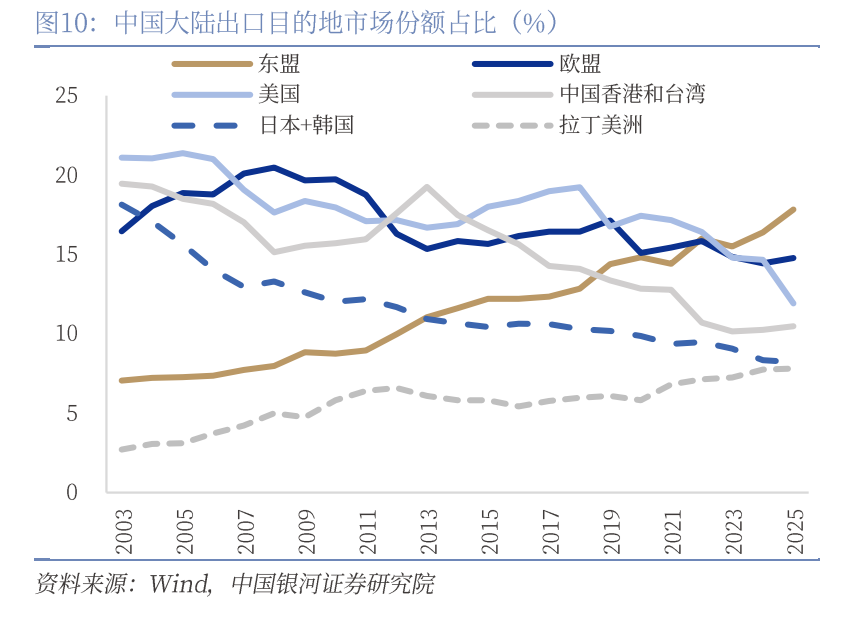

长期来看,我们认为我国出口仍有以下三方面有利支撑:一是年初以来关税的不确定性带动企业抢出口效应,抢出口和抢转口仍有望支撑三季度出口表现。彭博数据显示,7月第一周从中国发往美国集装箱船数量日均为66.7艘,与6月基本持平,高于去年同期水平。二是我国产品竞争力提升支撑出口动能增强。上半年我国高技术产品出口增长9.2%,连续9个月保持增长。其中,高端机床、船舶和海洋工程装备出口增速都超过两成,仪器仪表出口增长14.7%。三是不断扩大、更加多元的开放新格局,同样为出口增长注入了强大动力。从出口国别结构看,2025年中国对美国市场出口金额占比较2024年回落2.8个百分点,对东盟和欧盟出口金额占比则分别上升了1.4和0.4个百分点,拉美和非洲占比共上升0.8个百分点。

风险提示:外需走弱的风险;国内经济下行的风险;贸易摩擦加剧的风险。

正文

一、出口小幅反弹,进口有所改善

6月我国出口商品3251.8亿美元,同比增速为5.8%(前值4.8%),过去十年出口增速同期均值为3.3%;1-6月累计增速5.9%,较2024年小幅上升0.1个百分点。进口2104亿美元,增速1.1%(前值-3.4%),过去十年进口增速同期均值为0.7%;1-6月累计增速-3.9%,较上年下降5个百分点。贸易顺差1147.7亿美元(前值1032亿美元)。

6月出口增速小幅回升,其一全球经济景气度重回扩张区间,其二抢出口和转口贸易仍有所支撑,其三高基数效应对读数上带来一定拖累:一是全球制造业重回扩张区间。6月份全球制造业PMI为50.3%,环比回升0.8个百分点,2个月后再次回升至荣枯线之上,其中美欧英日韩印均有不同幅度改善。对应6月我国PMI新出口订单指数47.7%(前值47.5%),韩国出口金额增速同比转正为4.3%(前值-1.3%),越南出口增速依旧维持19.3%(前值20.7%)的高增长。6月份我国集装箱吞吐量同比上涨3.1%(前值5.8%),货物吞吐量同比上涨0.72%(前值3.4%)。二是关税政策反复下抢出口效应仍在延续。中美“日内瓦协议”约定90天的缓冲期,使得美国进货商今年的“圣诞备货”或前移至6-7月。彭博数据显示,6月从中国发往美国集装箱船数量日均为66艘,5月日均数量为49.6艘,环比增加33%;运价指数上看,6月至美西、美东航线的CCFI环比分别大涨 28.4%、39.1%,涨幅较5月分别上行15.7和22.7个百分点。三是转口贸易增速或边际上行。6月份我国对东盟出口增速16.8%(前值14.8%),其中对泰国、越南、菲律宾和马来西亚出口增速分别为27.9%、23.8%、10.2%和9.9%,较上月分别上行6.3、1.7、2.7和4.6个百分点,同时6月份越南出口增速19.3%(前值20.7%),连续三个月维持20%左右的高增长,我国对非美国家转口贸易边际上行。四是高基数效应拖累。过去五年出口增速季节性均值为2%,过去十年出口增速季节性均值为3.3%,去年6月同比增速为8.5%。

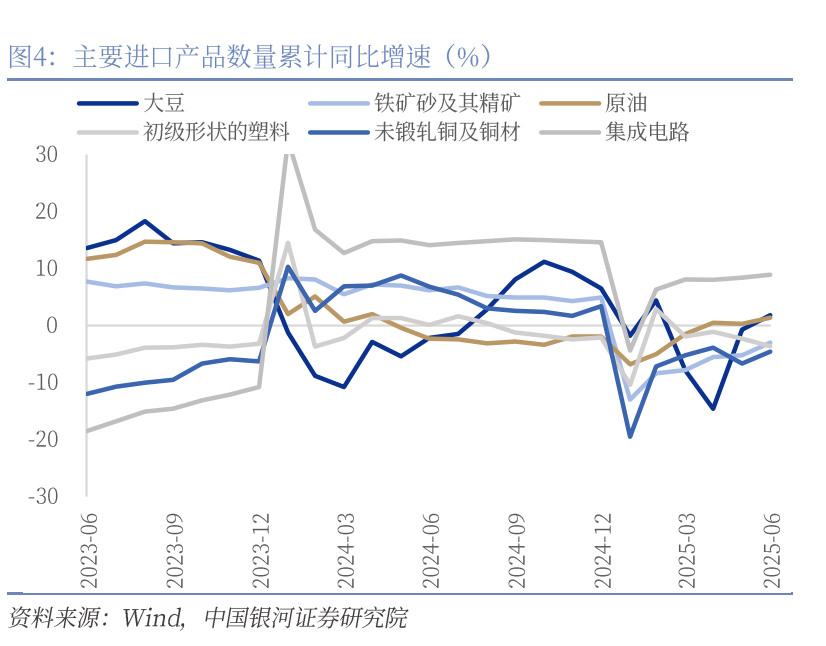

6月进口同比增速为1.1%(前值-3.4%),过去十年进口增速季节性均值为0.7%,进口增速略高于历史及去年同期,数量拉动和低基数(同期-2.6%)一定程度支撑进口同比读数。6月夏季高温雨水天气增多,影响部分房地产、基建项目施工进度,从高频数据来看,6月份国内电炉产能利用率、螺纹钢产量、汽车轮胎(半钢胎)开工率等指标均低于去年同期水平。量价来看,部分主要商品进口数量增速带来较大支撑,天然及合成橡胶(进口数量同比增速27.5%)、成品油(13.9%)、集成电路(11.4%)、铁矿砂(8.5%)和原油(7.4%),此外部分商品进口价格如煤及褐煤(进口价格同比增速-25.2%)、原油(-20.2%)以及大豆(-11.1%)形成较大拖累。

二、对美出口延续大幅下行,东盟、欧盟是主要支撑

6月对美国出口增速延续大幅下行,出口同比增速为-16.1%(前值-34.5%),拖累出口增速2.4个百分点。受美国所谓“对等关税”影响,对美出口由第一季度同比增长转为第二季度同比下降,降幅达到了20.1个百分点。对欧出口增速小幅回落,同比7.6%(前值12%),拉动出口增速1.1个百分点,年初以来欧盟经济景气度持续回升,6月份欧元区PMI指数为49.5%,较去年末回升4.4个百分点,后续对欧出口有望保持一定增速。

对东盟出口增速小幅上行至16.8%(前值14.8%),贡献出口增速达到2.7%(前值2.5%),其中对泰国、越南、菲律宾和马来西亚出口增速分别为27.9%、23.8%、10.2%和9.9%,较上月分别上行6.3、1.7、2.7和4.6个百分点。6月份泰国和菲律宾制造业PMI较上月上升,保持在50%以上;新加坡制造业PMI在50%的临界点;马来西亚和缅甸制造业PMI较上月均有不同程度上升,经济持续扩张的趋势支撑我国对东盟出口维持韧性。此外,6月份越南出口增速19.3%(前值20.7%),亦对应着我国对其两位数的出口增速,一定程度上反映了外部环境不确定性增加背景下我国对非美国家转口贸易高增长的态势。

6月份,对日本出口同比增速上行至6.6%(前值6.2%),对应日本制造业PMI较上月有所上升;对韩国出口同比下行至-6.7%(前值-1.2%);对印度出口同比小幅回落至9.4%(前值为12.5%);对俄罗斯出口增速降至-16.2%(前值-10.8%),受俄罗斯保护本国产业的政策影响(2024年10月俄罗斯提高了进口车的回收费用,在汽车销售时收取,实质上发挥关税的功能),中国汽车对俄罗斯出口锐减。乘联会数据显示,1-5月中国对俄罗斯乘用车出口同比下降 58.75%;对中国香港的出口增速回升至16.7%(前值11.4%);对中国台湾的出口增速小幅回落至3.4%(前值7.5%)。

三、汽车和手机出口修复上行

6月份机电、高技术和劳动密集型产品出口增速均有不同程度回升,其中机电产品出口增速8.2%(前值7.1%),高新技术产品出口增速6.9%(前值4.9%),劳动密集型产品出口增速升至0.1%(前值-2.5%)。

机电产品出口同比增长8.2%,其中汽车包括底盘23.1%(前值13.7%)和手机-10.4%(前值-22.8%)出口增速均有不同程度上升;集成电路增速24.2%(前值33.7%)、通用机械设备1.4%(前值5.6%)、家用电器-9%(前值-8.8%)和汽车零配件0.1%(前值7%),增速均有不同幅度回落。当前全球半导体电子消费或处于四年上行周期的顶部,2025年5月全球半导体销售增速27%(前值22.7%),连续五个月增速下行后在顶部三个月波动上行,对应本月我国手机等电子消费产品出口修复上行。

劳动密集型产品中除服装外,主要类别商品出口增速均有所回升,其中服装0.8%(前值2.5%)、玩具8.1%(前值7.2%),纺织-1.6%(前值-2%)、塑料制品2.2%(前值-2%)、鞋靴-4%(前值-5.6%)、家具0.6%(前值-9.7%)和箱包-7.1%(前值-10.3%)。

四、贸易摩擦风险加剧,下半年出口或逐步承压

对等关税继续延期,全球贸易摩擦风险明显加剧,下半年出口逐步承压。特朗普7月份重提8月1日大规模加征关税威胁,欧盟、加拿大、墨西哥等主要经济体税率或进一步上调,此外8月1日起将对进口铜征收50%的关税,并对进口药品设定约一年过渡期,之后可能征收高达200%的关税。对中国关税暂缓在8月上旬到期,但我们认为下半年出口形势较上半年将逐步承压:一方面,北美进口货量集中前移至上半年,预计下半年增速将回落。全球最大航运协会波罗的海国际航运公会(BIMCO)预估,2025年下半年北美进口货量增速会回落,2025 - 2026年北美地区进口货量年均增长率仅为1.6%,为全球各区域最低水平。另一方面,7月2日朗普宣称美越达成关税协议,称美对越商品征20%关税,经越转口贸易征40%关税,特朗普想以越南转口贸易加税为模板,复制到整个东南亚,全面围堵中国转口贸易,下半年出口环境不确定性将增强。

长期来看,我们认为我国出口仍有以下三方面有利支撑:一是年初以来关税的不确定性带动企业抢出口效应,抢出口和抢转口仍有望支撑三季度出口表现。彭博数据显示,7月第一周从中国发往美国集装箱船数量日均为66.7艘,与6月基本持平,高于去年同期水平。二是我国产品竞争力提升支撑出口动能增强。上半年,我国高技术产品出口增长9.2%,连续9个月保持增长。其中,高端机床、船舶和海洋工程装备出口增速都超过两成,仪器仪表出口增长14.7%。科技自立自强促进品牌打造,我国高技术产品出口中,自主品牌比重达32.4%,较去年同期提升了1.2个百分点。三是不断扩大、更加多元的开放新格局,同样为出口增长注入了强大动力。从出口国别结构看,2025年中国对美国市场出口金额占比较2024年回落2.8个百分点,对东盟和欧盟出口金额占比则分别上升了1.4和0.4个百分点,拉美和非洲占比共上升0.8个百分点。上半年,我国对190多个国家和地区进出口实现增长,贸易规模超过500亿元的伙伴数量达到61个,比去年同期增加了5个。目前我国已成为全球150多个国家和地区的主要贸易伙伴,2024年12月起,我国给予所有已建交的最不发达国家“零关税”待遇,在走出去的同时,我国也主动打开大门,向世界提供大市场和新机遇。

本文摘自:中国银河证券2025年7月14日发布的研究报告《出口表现依然强劲,逆风环境逐渐显现——6月进出口数据解读 》

分析师:张迪 S0130524060001;吕雷 S0130524080002;

评级标准:

推荐:相对基准指数涨幅10%以上。

中性:相对基准指数涨幅在-5%~10%之间。

回避:相对基准指数跌幅5%以上。

推荐:相对基准指数涨幅20%以上。

谨慎推荐:相对基准指数涨幅在5%~20%之间。

中性:相对基准指数涨幅在-5%~5%之间。

回避:相对基准指数跌幅5%以上。

法律申明:

本公众订阅号为中国银河证券股份有限公司(以下简称“银河证券”)研究院依法设立、运营的研究官方订阅号(“中国银河证券研究”“中国银河宏观”“中国银河策略”“中国银河总量”“中国银河科技”“中国银河先进制造”“中国银河消费”“中国银河能源周期”“中国银河证券新发展研究院”)。其他机构或个人在微信平台以中国银河证券股份有限公司研究院名义注册的,或含有“银河研究”,或含有与银河研究品牌名称等相关信息的其他订阅号均不是银河研究官方订阅号。

本订阅号旨在交流证券研究经验。本订阅号所载的全部内容只提供给订阅人做参考之用,订阅人须自行确认自己具备理解证券研究报告的专业能力,保持自身的独立判断,不应认为本订阅号的内容可以取代自己的独立判断。在任何情况下本订阅号并不构成对订阅人的投资建议,并非作为买卖、认购证券或其它金融工具的邀请或保证,银河证券不对任何人因使用本订阅号发布的任何内容所产生的任何直接或间接损失或与此有关的其他损失承担任何责任,订阅号所提及的任何证券均可能含有重大的风险,订阅人需自行承担依据订阅号发布的任何内容进行投资决策可能产生的一切风险。