受益金属价格上涨,紫金矿业前三季度业绩大增五成,加码开发西藏铜矿项目

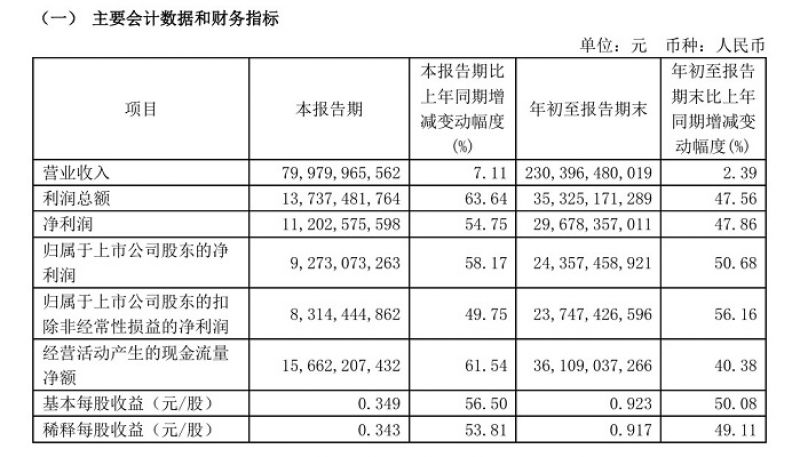

紫金矿业2024年第三季度及前三季度主要会计数据和财务指标。 截图自紫金矿业公告

紫金矿业2024年第三季度及前三季度主要会计数据和财务指标。 截图自紫金矿业公告本报记者 梁宝欣 深圳报道

近日,矿业巨头紫金矿业(601899.SH/02899.HK)公布三季报。2024年前三季度,该公司实现营业收入2303.96亿元,同比增长2.39%;归母净利润为243.57亿元,同比增长50.68%。

除了营收外,紫金矿业今年前三季度的利润总额、归母扣非净利润、经营活动产生的现金流量净额、基本每股收益、稀释每股收益等指标,与去年同期相比均超40%。

紫金矿业在公告中称,本报告期及年初至报告期末与上年同期相比,公司主要会计数据与财务指标增长均超40%,主要是公司生产运营管理能力稳步提升,主要矿产品产量实现增长,以及成本得到有效控制;同时公司对金属市场的研判能力进一步提升,充分享受了金属价格上涨带来的收益。

在公布第三季度业绩后,奉行“资源为王”的紫金矿业,近期在铜矿开采方面又有大动作。据其10月18日晚公告,董事会同意对西藏朱诺铜矿采选工程进行内部立项,总投资约83.93亿元。

加码西藏铜矿布局

紫金矿业10月18日晚公告,董事会同意对西藏朱诺铜矿采选工程进行内部立项,总投资约83.93亿元。项目采用露天开采方式,采选规模为1800万吨/年,主要产品为铜精矿(含银)及钼精矿。

该项目计划于2026年6月底建成投产,生产服务年限为26年,达产后年均产铜约7.6万吨、产银约19.7吨、产钼约1188吨。目前,项目已取得采矿许可证、环评、项目核准等多项开工前置核心手续。

2023年8月21日,紫金矿业旗下全资子公司紫金实业、参股公司紫隆矿业共同参与西藏中汇实业有限公司(下称“中汇实业”)股权重组,并与西藏盛源矿业集团有限公司(下称“盛源集团”)、西藏藏格创业投资集团有限公司(下称“藏格创投”)、西藏喜孜能源矿业有限公司(下称“西藏喜孜”)及中汇实业共同签署了《朱诺铜矿项目重组合作协议》(下称“合作协议”)。

上述重组中,紫金实业通过受让中汇实业股权,及对中汇实业和紫隆矿业增资等方式,共计出资16.46亿元,穿透后合计最终获得中汇实业48.591%股权。

据了解,在签订《合作协议》前,朱诺铜矿已取得“西藏日喀则昂仁县朱诺铜金矿详查”探矿权,勘查面积17.92平方千米,有效期限2022年3月24日至2027年3月24日,探矿权人为西藏地质矿产勘查开发局第二地质大队。

根据《合作协议》,重组完成后,朱诺铜矿探矿权过户至中汇实业名下,并由紫金实业主导朱诺铜矿的建设及运营。

值得一提的是,据紫金矿业10月18日公告,其全资子公司紫金实业以2.9亿元对价受让藏格创投持有的项目公司5%股权,目前工商变更登记已经完成。这也意味着,紫金矿业持有项目公司的实际权益从48.591%提升至53.591%,项目公司仍为紫金矿业联营企业。

资料显示,朱诺铜矿位于雪域高原,开发运营条件相对恶劣,地处世界三大斑岩成矿域之一特提斯-喜马拉雅成矿域的冈底斯成矿带,为中国境内稀缺的未开发超大型铜矿,资源量大,矿床边部及中深部仍有一定找矿潜力。据紫金矿业2023年8月披露的公告,该矿区内控制+推断级铜金属资源量约220万吨,平均品位0.62%;另有低品位铜金属资源量约134万吨,平均品位0.29%。

紫金矿业于今年10月18日的公告表示,公司拥有低品位斑岩型铜矿开发的技术优势,且具备多个在高寒高海拔地区开发运营项目的成功经验,预计项目的开发将带来良好的经济效益和社会效益。

另外,紫金矿业在2023年曾表示,西藏是中国铜资源储量最大的地区,是国内新时期最主要的铜矿产地,也是公司长期跟踪和关注的投资项目地。朱诺铜矿将与公司旗下的西藏巨龙铜矿一起产生巨大的集群效应,西藏地区将成为公司铜矿产最重要的增长极之一,进一步培厚公司国内铜资源储量和产量,对公司未来发展具有重大战略意义。

今年接连并购多个铜金资产

紫金矿业管理层在10月23日举行的2024年第三季度业绩说明会上称,公司坚持资源优先,实施逆周期并购与自主勘查相结合的战略。具体来说,公司面向全球配置资源,重点关注全球重要成矿带、全球超大型资源、国内及周边国家重大资源项目并购;在矿业低谷时期寻找合适并购机会,在矿业繁荣时期加大自主勘探力度,通过自主勘查和并购实现保有资源储量显著提升;高度重视大型在产低估值有挑战性的战略性矿种项目并购。

今年年初以来,紫金矿业接连并购多个铜金资产,如收购秘鲁La Arena铜金矿、入股蒙太奇黄金、入股龙高股份和万国黄金集团、收购加纳Akyem金矿等。

数据显示,2024年1—9月,紫金矿业矿产金产量同比增加8%,矿产铜产量同比增加5%,矿产银产量同比增加7%,矿产锌产量同比下降4%;实现营业收入2303.96亿元,同比增长2.39%;实现归母净利润243.57亿元,同比增长50.68%;矿山企业毛利率为57.71%,同比增加7.42个百分点;综合毛利率为19.53%,同比增加4.37个百分点。

对于业绩的增长,紫金矿业指出,主要是公司生产运营管理能力稳步提升,主要矿产品产量实现增长,以及成本得到有效控制;同时公司对金属市场的研判能力进一步提升,充分享受了金属价格上涨带来的收益。

与2024年第二季度环比相比,2024年第三季度,紫金矿业矿产金产量环比增加1%,矿产铜产量环比增加6%,矿产银产量环比增加12%,矿产锌产量环比增加8%;实现营业收入799.80亿元,环比增长6%;实现归母净利润92.73亿元,环比增长5%;矿山企业毛利率为58.48%,环比下降1.20个百分点;综合毛利率为20.24%,环比下降1.43个百分点。

值得一提的是,今年5月,紫金矿业发布“五年发展规划”,对到2030年发展目标进行调整。其中提出,较原计划提前两年实现2030年目标,到2028年,公司矿产铜产量将较2023年比增至少49%至150万—160万吨,矿产金比增47%至100—110吨,当量碳酸锂增长82倍至25万—30万吨。

不过,不同于铜、金、银等矿产项目加速推进,紫金矿业在碳酸锂生产经营方面有所放缓。紫金矿业管理层在2024年第三季度业绩会上接受《华夏时报》记者提问时表示,受项目权证办理手续滞后以及碳酸锂价格持续低迷等影响,公司将阿根廷3Q项目和西藏拉果错项目投产时间延至2025年。在项目投产前,公司将进一步优化工艺流程,降低和夯实成本基础,以提升项目抵御价格波动能力。

2022年11月,电池级碳酸锂价格一度突破60万元/吨大关,而据今年10月23日上海钢联发布的数据显示,当天电池级碳酸锂均价报7.15万元/吨。

紫金矿业管理层在业绩会上进一步表示,现阶段锂行业供应过剩局面未得到明显逆转,锂价跌势短期还将持续,价格的快速下跌有助于供需两端尽快实现再平衡。中长期全球新能源汽车、储能行业需求空间仍大,预计2030年全球碳酸锂需求将超过300万吨,随着本轮库存、产能出清周期的完成,未来需要相对合理的锂价来刺激锂供应释放从而响应需求的增长。公司将积极推进阿根廷3Q盐湖、西藏拉果错盐湖、湖南湘源锂矿建设,启动马诺诺锂矿东北部勘探开发,“两湖两矿”项目将使公司成为全球最重要的锂企业之一。

责任编辑:张蓓 主编:张豫宁