方正证券:煤炭,超越茅台!茅台只是“消费升级”幻觉,煤炭才是“能源安全”趋势

【相关阅读】券商首席“上头式”高呼:煤炭超越茅台,“茅台只是消费升级幻觉,煤炭信仰正在确立”

原标题:煤炭,超越茅台

华尔街见闻 赵颖

方正证券认为,茅台只是“消费升级”幻觉,煤炭才是“能源安全”趋势。作为时代的β,煤炭行情即将进入“信仰”暨泡沫化阶段,预计需求持续抬升到2041年。

近期,煤炭等传统能源板块走强,后续行情怎么走?

方正证券在4月7号的报告中指出,煤炭正超越茅台,中国贫富差距仍大,“消费升级”终究只是南柯一梦;逆全球化是长期趋势,“能源转型”将支撑煤炭需求持续抬升!

方正证券指出,煤炭的β行情走过缘起、困惑阶段,即将进入“信仰”暨泡沫化阶段,煤炭龙头的估值特征处于“信仰”早周期、公募持仓、相关基金发行规模偏低。

展望未来,方正认为,煤炭是时代的β,每一次“过于拥挤”导致的调整,都是加仓增配的窗口期,煤炭行情持续性或超过16-20 年的白酒行情,需求高点将在2041年出现。

煤炭和白酒大β行情来源:从“消费升级”到“能源转型”

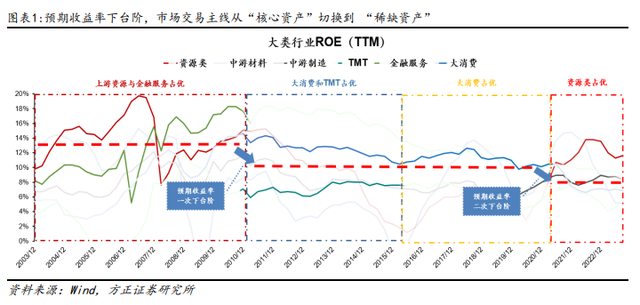

方正证券指出,时代的β正从白酒为代表的“核心资产”,切换到煤炭为代表的“稀缺资产”:

当前地产周期下行,经济增速和投资的预期收益率第二次下台阶,市场交易主线也正从中等ROE的消费和成长“核心资产”(白酒等),切换到中低ROE的资源和公用事业“稀缺资产”(煤炭等)。

进一步来看,方正认为,茅台只是“消费升级”幻觉,煤炭才是“能源安全”趋势,行情持续性或超过16-20年的白酒行情:

1、16年棚改“造富运动”开始,国人普遍预期“房价一直涨,收入一直涨”。但是,20年地产融资“三条红线”戳破地产泡沫,扭转了这种预期。在一个贫富分化仍较大的国家,白酒“消费升级”终究也只是南柯一梦。

2、煤炭“能源安全”是长期趋势。新能源转型不仅仅是“双碳”的环保主题,更是我们国家实现“能源自主可控”的战略主线,将会带来煤炭(火电)需求持续抬升,穿越经济周期!

穿越经济周期:缘起→困惑→信仰→缘灭

方正证券认为,供给约束只是表象,无法确保“穿越经济周期” ,真正的β在需求端,是由“消费升级” 和“能源转型”等穿越周期的因子驱动的。

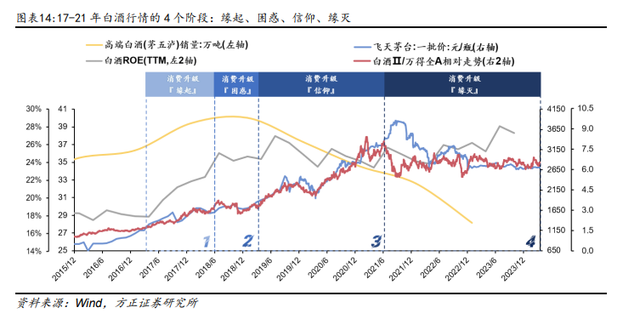

从16年以来的白酒行情来看,方正证券指出:

(1)消费升级·缘起(17Q3-18Q2)。16年棚改“造富运动”开始,居民的收入和资产增值预期持续抬升,“消费升级”带来中高端白酒销售量价齐升,白酒行业的ROE中枢快速上行,白酒行情迎来“戴维斯双击”。

(2)消费升级·困惑(18Q2-19Q1)。中美关系紧张叠加国内政策“紧信用”,经济下行压力导致“消费升级”的信仰出现松动,中高端白酒销售的量价上行动能停滞,ROE中枢边际回落,18Q2白酒行情出现较大幅度调整。

(3)消费升级·信仰(19Q1-21Q2)。中美关系缓和叠加国内政策转向“宽信用”,新能源车和消费电子资本开支扩张,“消费升级”的信仰得到强化,中高端白酒量跌价升,ROE中枢维持相对高位,19Q2开始白酒行情快速泡沫化。

(4)消费升级·缘灭(21Q2至今)。20年8月地产融资“三条红线”主动戳破地产泡沫。居民的收入和资产增值预期转头向下,“消费升级”快速切换为“消费降级”,中高端白酒量价齐跌,21年开始白酒行业估值“去泡沫化”。

同样的,方正证券将21年以来的煤炭行情分为以下4个阶段,当前的煤炭处于第3阶段:

(1)能源转型·缘起(20Q3-22Q3)。20年疫后海外需求扩张,驱动发电量(煤炭)增速明显抬升。同时,“能源转型”也带来的煤炭新增需求初现端倪。煤炭销售量价齐升,ROE中枢快速上行,煤炭行情迎来“戴维斯双击”。

(2)能源转型·困惑(22Q3-23Q3)。22年海外供应链修复,导致发电量(煤炭)增速明显回落。煤炭进口规模扩张也导致国内煤价大跌。同时,俄乌冲突之后,22年10月欧洲新能源转型进程放缓,国内“能源转型”陷入悲观预期。煤炭销售量价齐跌,ROE中枢明显回落,22Q3以来煤炭行情出现较大调整。

(3)能源转型·信仰(23Q3至今)。地产周期下行,但“能源转型”驱动煤炭需求持续抬升。同时,中美“逆全球化”进程加速,能源安全“自主可控”重要性明显提升。煤炭销售价稳量升,ROE中枢也将企稳回升,预计煤炭行情即将开启“泡沫化”进程!

(4)能源转型·缘灭。我们测算,“能源转型”将带来煤炭需求持续改善到2041年。在此之前,煤炭行情会长期处于第3阶段,“能源转型”的信仰将得到持续强化,并驱动煤炭行情长期“泡沫化”。在此期间,每一次“过于拥挤”导致的调整,都是加仓煤炭的窗口期!

煤炭即将进入“信仰”暨泡沫化阶段

目前来看,方正证券指出,煤炭行情即将进入“信仰”暨泡沫化阶段,目前处于第3阶段“信仰”的早周期:

1、龙头股相对行业的估值会明显收缩

借鉴白酒在16-20年的β行情,第3阶段“信仰”期,白酒行业的估值泡沫化,而龙头股由于前期领涨,反而会相对跑输。从23Q3开始,煤炭行业的估值已经出现泡沫化迹象,而煤炭龙头的相对估值没有明显跑赢;

2、公募持仓依然处于低配状态

16年白酒行情“缘起”阶段,“消费升级”预期已经形成,公募对白酒也已超配;但当前大多数投资者对煤炭的认知,依然停留在“传统高污染能源”上。20年煤炭行情“缘起”阶段,供需缺口的“涨价”逻辑,掩盖掉了“能源转型”的销量扩张逻辑,这导致投资者对煤炭“能源转型”的认知不足。

3、煤炭相关基金的发行热度不高

白酒的β行情从一开始就是基于“消费升级”预期的,第一和第三阶段均有很高的市场认可度,相关基金发行规模占比在20%左右。但当前煤炭相关基金发行比例仍然不足,市场尚未形成“能源转型”的信仰。

煤炭行情终结,将在何时出现?

方正证券指出,煤炭的高频景气,仍在快速抬升区间,并估算“能源转型”将驱动煤炭需求将持续抬升到2041年。

方正策略团队构建的煤炭高频景气指数,仅处于历史中位数附近,仍有继续改善的空间。

同时预测,火力发电量将在2041年达到峰值 7.23 万亿千瓦时,也就是说能源转型带来的煤炭需求增长或将持续至2041年。

最后,方正证券指出,在时代的β面前,交易拥挤度只是噪音!煤炭每一次“过于拥挤”导致的调整, 都是可以加仓增配的窗口期。

本文摘取自方正证券《煤炭,超越茅台》,分析师 曹柳龙(登记编号:S1220523060003)