净利润重拾两位数增长后,浙商银行发行200亿债券

据企查查消息,3月18日,浙商银行公布2024年小型微型企业贷款专项金融债券(第一期)发行情况。本次债券包括两个品种,品种1发行额为150.00亿元,票面利率为2.4300%,发行期限为3年,缴款日3月19日;品种2发行额为50.00亿元,票面利率为2.5300%,发行期限为5年,缴款日3月19日。

据官网,浙商银行是十二家全国性股份制商业银行之一,于2004年8月18日正式开业,总部设在浙江杭州,系全国第13家“A+H”上市银行。

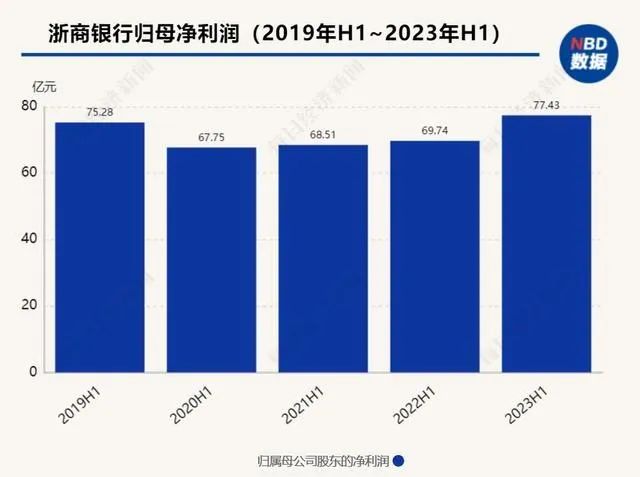

据每日经济新闻报道,2023上半年,浙商银行实现营业收入332.27亿元,同比增长4.68%,营收增速居于全国性股份制银行前列;实现归属于股东净利润77.43亿元,同比增长11.03%。这也是该行时隔4年再现净利润两位数增长。

在业绩说明会上,存量房贷利率下调影响、息差压力应对策略、资产质量等热点问题受到关注,浙商银行管理层也对此一一回应。

40%的一套房存量按揭贷款符合利率下调要求

据国家金融监督管理总局披露,今年二季度商业银行净息差为1.74%,若按机构细分,股份行净息差为1.81%。在整个银行业面临息差持续走低的压力之下,报告期内,浙商银行净息差为2.14%,同比下降14个基点,相较行业均值更显韧性。

就近期市场关注的存量房贷利率下调对于净息差的影响,浙商银行副行长景峰表示,该行存量按揭贷款中,90%为一套房,其中40%符合要求可以进一步下调利率,多数都是最近三四年才做的贷款。“我们做了测算,这一政策对于明年净息差的影响大约是1BP的下行,不到2BP。”

尽管银行息差未来仍存在一定的压力,但他也提及应该看到好的一面。例如,通过存量房贷利率下调,老百姓存量按揭贷款利息将会下降,降低首付比例后,叠加“认房不认贷”的政策,也可能激发一些新的购房、按揭需求。

谈及息差的发展趋势,景峰表示,“展望下一阶段,我们认为降低实体融资成本的政策还会进一步延续,同时考虑到LPR还有下调的空间,以及贷款重定价因素的影响,我们认为息差后面在很长的一段时间可能还会保持下行的趋势。”

具体而言,资产端利率下行趋势短期内不会改变,浙商银行贷款定价同样面临下滑的压力,但对比同业而言该行贷款利率目前还是高于同业平均水平。该行将通过一系列方法缓冲资产收益下行趋势,例如落实“321策略”,即2000亿增量信贷的投向分布,第一是投零售,第二是投普惠,第三是投对公的供应链,这三块占了上半年贷款增量的65%。通过持续在经营周期弱敏感的信贷资产配置策略指导下,优化资产的增量结构,平滑经济周期波动对银行息差的影响。

另外,负债端的存款付息率压降显得尤为重要。“今年上半年,我们存款付息率是2.24%,去年我们很努力,已经压降了18BP,今年上半年又进一步同比压降了4BP,环比去年下半年又压降了5BP,而同期上市股份制银行同业(9家银行)平均上升了10BP。”景峰说道,“我们上半年增加了7亿多的利息净收入,如果不压降人民币存款付息率,是不可能使得上半年利息净收入保持正增长的。”

据景峰介绍,上半年浙商银行主要通过大力实施客户基础攻坚工程、持续推进第三方存管、强化五大业务板块协同带动低成本存款、提升零售存款占比,继续压降高息存款等措施,实现存款量价平衡发展。接下来,该行也会将发力点聚焦在负债端,特别是存款付息率的压降,从而保证净息差处在合理的区间。

不良率延续下行趋势

截至6月末,浙商银行总资产达到2.91万亿元,其中发放贷款和垫款总额1.65万亿元,两项数据分别比上年末增长11.07%和8.40%;总负债2.73万亿元,其中吸收存款余额1.82万亿元,分别比上年末增长11.27%和8.42%。

业务规模稳健增长的同时,该行资产质量也进一步夯实。继去年末实现5年来不良率首次下降后,截至今年6月末,该行不良贷款率1.45%,比上年末下降0.02个百分点;拨备覆盖率182.42%,比上年末上升0.23个百分点,资产“安全垫”继续增厚。

浙商银行行长助理(拟任)潘华枫表示,该行资产质量呈现趋势性好转,主要得益于严控新增风险和化解存量风险两方面措施。

增量维度,该行坚持“审慎、稳健”的风险偏好和“小额、分散”的授信原则,严格执行对行业和客户的授信集中度管控;秉持“金融向善”理念和“垒好经济周期弱敏感资产压舱石”经营策略,推动全行业务结构优化,风险偏好和经营策略更加稳健。同时,通过强化信贷全流程管控、推进数智化风控建设加强临期和收息管理等措施使风险得到有效控制。

存量维度,该行推进风险防控化解专项行动,综合运用现金清收、策略转让、化解、核销、不良资产证券化等方法,全力以赴化解存量风险。

另外,报告期内,浙商银行“引战投”工作有了实质性突破,形成了“中央国家资本、地方国有资本、民营资本”相融合的三级资本结构,股权结构更加多元。同时,配股落地也使得该行资本得以有效补充。

“上半年,我们成功处置了旅行者的股权,引入中国太平等央国企入股,改善了股权结构。5月份我们成功发行200亿元二级资本债券,得到各大机构踊跃认购;6月份A股配股发行认配率达到96.3%,7月中旬H股配股完成,A+H总共募集资金125亿元,超预期完成任务,充分体现了投资者对我行的认可和发展前景的看好。”董事长陆建强说道。

截至6月末,浙商银行资本充足率11.83%,比上年末上升0.23个百分点;一级资本充足率9.57%,比上年末上升0.03个百分点;核心一级资本充足率8.18%,比上年末上升0.13个百分点。(每日经济新闻)