六大国有行一季度共赚近3600亿元 多家银行净息差持续收窄

4月28日,六大国有银行一季报业绩全部披露完毕。根据新京报贝壳财经记者统计,六大国有银行一季度归属母公司股东净利润共计3590.37亿元。

六大国有银行在一季度虽然都保持了盈利,但多家银行利息净收入和非息净收入均出现了下行,总体看资产质量稳步向好。

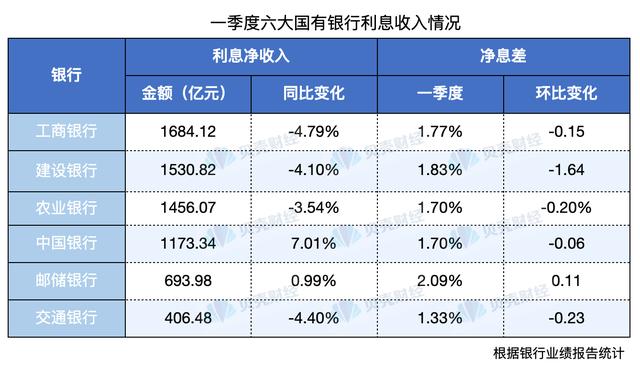

4家银行利息净收入出现负增长净息差持续收窄

根据新京报贝壳财经记者统计,国有六大行中,工行、建行、农行、交行四家国有银行的利息净收入出现了同比负增长。仅有中国银行和邮储银行利息净收入仍然保持同比正增长的势头。

与利息净收入负增长相一致,多家银行的净息差收窄。在六大行中,仅有邮储一家净息差较去年年底上升了0.11个百分点,其余五家银行净息差均有所下降。

工商银行表示,受贷款市场报价利率(LPR)下调滞后反映、存款定期化延续等因素综合影响,净息差下降至 1.77%。息差走势具有行业性、阶段性特征,工商银行将在资产、负债两端协同发力,持续优化结构,将净息差保持在合理区间。

交通银行亦指出,净利息收益率同比下降,一是资产端受LPR多次下调、持续让利实体经济及存量贷款重定价等多重因素影响,贷款收益率同比下降较多。二是负债端存款继续呈现“定期化”的趋势,同时受前期美元加息等因素影响,同业负债成本同比上升,计息负债成本率整体上行。

展望未来,农业银行资产负债管理部副总经理付微在4月28日举行的一季度业绩说明会上指出,2023年农行净息差还将面临一定下行压力,但边际降幅有望逐渐趋缓。

“从资产端看,在当前金融让利实体经济的宏观政策不变的情况下,贷款收息率将继续下行,这也与行业情况基本一致。但随着经济运行企稳回升,实体经济有效融资需求边际改善,加之农行加大贷款结构调整力度,新发放贷款利率边际好转。”付微指出,从负债端看,受益于存款利率市场化调整机制的持续释放,以及农行主动加强精细化定价管理,存款成本压力将进一步得到缓解。

理财市场未见明显好转手续费及佣金收入增长乏力

理财市场未见明显好转,拖累银行一季度非息收入持续上涨。其中,多家银行理财等业务形成的手续费及佣金收入在今年仍然增长乏力。

根据新京报贝壳财经记者统计,六大国有银行中,农行、工行、中行、交行4家银行手续费及佣金净收入同比出现负增长,建设银行手续费及佣金净收入同比增长2.62%,邮储银行则增长27.50%。

工商银行指出,该行手续费及佣金净收入下降 2.86%,主要是受资本市场波动影响,客户投资理财风险偏好下降,导致资产管理、代销基金收入下降较多。业务及管理费 454.14 亿元,增长 5.50%。成本收入比 19.95%。

交通银行亦指出,续费及佣金净收入同比下降,主要是受资本市场波动、减费让利以及业务 结构调整等因素影响,代销类收入、理财业务收入和投资银行收入较去年同期有所减少。

农银理财总裁段兵指出,展望二季度,农行理财业务将重点布局“低波”稳健策略产品,满足客户稳健的风险偏好,预计全口径产品规模有望持续回升。全年来看,农行理财业务将积极推进产品创新工作,进一步丰富货架式产品供应,满足客户多样化需求,实现理财业务规模稳步增长。

此外,在理财之外,银行还加大拓展了其他业务来拓展手续费及佣金净收入。建设银行表示,该行手续费及佣金净收入的增长,主要源自于其抓住市场需求,加大业务拓展,托管及其他受托业务等多项收入实现了较快增长。

资产质量向好重点领域信用风险化解不断强化

今年一季度,各家银行加大了服务实体经济的信贷力度。但同时资产质量持续向好,重点领域信用风险化解不断强化。

多家银行指出,一季度,银行在制造业、绿色、战略性新兴产业、普惠金融等领域贷款增速均明显高于全行贷款增速。同时还加大了对于促投资、促消费的信贷支持力度。

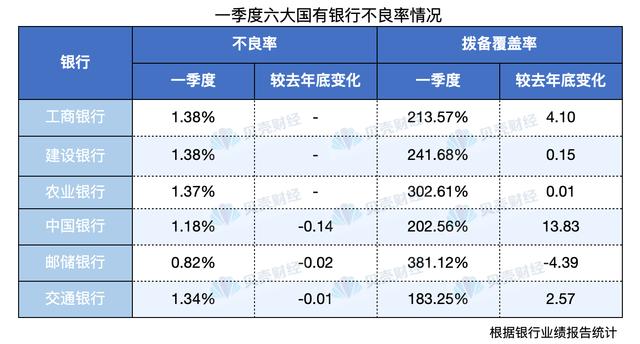

在资产质量方面,六大国有银行一季度的不良率均未现上升走势。其中,工行、建行、农行3家银行不良率较去年底持平,中行、邮储、交行均较去年底有所下降。

工商银行表示,按照“主动防、智能控、全面管”路径,充分发挥授信审批新规和信贷体制改革作用,持续提升贷前、贷中、贷后全流程风控水平。一季度末,工商银行不良贷款率与年初持平,不良贷款与逾期贷款的“剪刀差”连续12个季度为负。

农行则指出,该行加强风险评估,稳妥做好房地产、地方政府相关信用业务等重点领域风险防范化解。加强监测预警、数据模型等前瞻性风险识别工具的应用,风险预警监控系统对信贷客户的覆盖率为100%,预警效率和精准度显著提升。同时该行还密切关注主要经济体货币政策调整及市场波动情况,加强境外机构市场风险监测和资产负债管理,合理控制业务敞口和期限,实施外汇全额资金管理,相关市场和流动性风险总体可控。

新京报贝壳财经记者 姜樊 编辑 陈莉 校对 赵琳