【浙商交运李丹丨招商南油】上半年归母净利润+45%,看好旺季高景气

分析师:李丹

研究助理:秦梦鸽

具体参见2024年8月21日报告《上半年归母净利润+45%,看好旺季高景气——招商南油点评报告》,如需报告全文或数据底稿,请联系团队成员或对口销售。

事件:2024年上半年营业收入同比+11.78%,归母净利润同比+44.76%

公司发布2024年半年度报告,2024H1实现营业收入35.28亿元,同比+11.78%,实现归母净利润12.20亿元,同比+44.76%,实现扣非归母净利润10.28亿元,同比+23.97%。其中,因处置3艘老旧船舶,资产处置收益约2.1亿元。

24Q2实现营业收入16.89亿元,同比+9.80%,环比-8.14%,实现归母净利润5.49亿元,同比+25.66%,环比-18.19%;实现扣非归母净利润4.76亿元,同比+9.09%。Q2资产处置收益约0.72亿元。

国际市场:上半年国际成品油运运价震荡加剧,TC7航线运价同比+32%

受地缘政治等因素的影响,全球成品油运贸易格局流向变动, 2024H1国际成品油运输市场运价震荡加剧,上半年成品油运输指数BCTI均值996点,同比+20.28%,成品油运输TC7航线(新加坡-澳大利亚东海岸)平均TCE约3.77万美元/天,同比+31.81%。

1)需求端:一方面,预计2024年全球炼能增长3.2%,带动成品油海运贸易需求提升;另一方面,受红海危机的影响,船舶绕行好望角使得平均航行里程增长,带动全球成品油吨海里数增长约7%。

2)供给端:根据Clarksons数据,截至2024年6月,全球MR船舶共1760艘,订单船舶242艘,订单船舶占比13.8%,预计2024年将继续交付27艘,叠加环保新规制约,成品油轮有效运力供给有限。

国内市场:国内炼油业亏损叠加检修,成品油运输需求较为疲软

原油运输方面:1-6月中国地炼开工率均值约66.2%,同比-2.65%,上半年国内原油水运量4406.7万吨,同比-619万吨,内贸运价基本稳定。

成品油运输方面:上半年国内炼油行业综合利润持续亏损,叠加大检之年,二季度开工负荷率下滑,成品油产量下滑,导致国内成品油运输需求提振缓慢。

化工品运输方面:上半年国内化工品行业需求低迷,导致内贸运价下滑,在国内产能扩张背景下,出口需求逐步提升,外贸运价好于内贸市场,兼营运力运营重心逐步外移。

未来展望:供需差奠定周期向上基础,旺季运价有望企稳回升

强供需差奠定了成品油运周期上行基础,根据Clarksons数据,截至2024年8月,预期2024年成品油轮运力供给增速为+1.8%,需求吨海里增速为+7.5%,运力供需差约5.7%,供需差为成品油运价提供较强的支撑,看好油运旺季成品油运运价持续上行。

盈利预测及投资建议

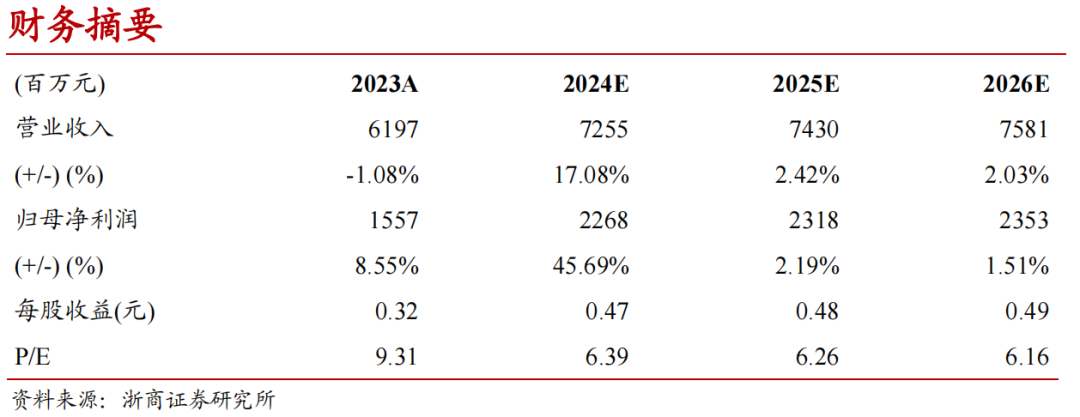

公司为远东成品油运市场领先者,有望受益于行业景气度上行周期,运价上涨带动公司业绩增长;内贸油品及化工品运输带来稳定收益,市场份额逐步提升,专业化经营筑高壁垒。预计 2024-2026 年公司归母净利润分别为22.68亿元、23.18亿元和23.53亿元,对应PE分别为6.39、6.26和6.16倍,维持 “增持”评级。

风险提示

全球宏观经济波动风险、地缘政治风险、订单大幅增加风险等。

固定布局

工具条上设置固定宽高

背景可以设置被包含

可以完美对齐背景图和文字

以及制作自己的模板

点击报告标题直达↓

(滑动查看历史报告)

行业专题

法律声明及风险提示

本公众号为浙商证券交运免税团队设立。本公众号不是浙商证券交运免税团队研究报告的发布平台,所载的资料均摘自浙商证券研究所已发布的研究报告或对报告的后续解读,内容仅供浙商证券研究所客户参考使用,其他任何读者在订阅本公众号前,请自行评估接收相关推送内容的适当性,使用本公众号内容应当寻求专业投资顾问的指导和解读,浙商证券不因任何订阅本公众号的行为而视其为浙商证券的客户。

本公众号所载的资料、工具、意见、信息及推测仅提供给客户作参考之用,不构成任何投资、法律、会计或税务的最终操作建议,浙商证券及相关研究团队不就本公众号推送的内容对最终操作建议做出任何担保。任何订阅人不应凭借本公众号推送信息进行具体操作,订阅人应自主作出投资决策并自行承担所有投资风险。在任何情况下,浙商证券及相关研究团队不对任何人因使用本公众号推送信息所引起的任何损失承担任何责任。市场有风险,投资需谨慎。

廉洁从业申明:

我司及业务合作方在开展证券业务及相关活动中,应恪守国家法律法规和廉洁自律的规定,遵守相关行业准则,遵守社会公德、商业道德、职业道德和行为规范,公平竞争,合规经营,忠实勤勉,诚实守信,不直接或者间接向他人输送不正当利益或者谋取不正当利益。