又一家券商调整定增方案!南京证券如何走好高质量发展新路?

近日,南京证券发布定增预案修订稿,对募投方向、相关项目拟投入金额进行了调整与优化

《投资时报》研究员 李沐阳

继财达证券(600906.SH)、国联证券(601456.SH)之后,又一家券商调整了定增预案。

今年4月底,南京证券股份有限公司(下称南京证券,601990.SH)发布了定增预案,计划募资总额不超过50亿元,拟投向五大方面。时隔不足两月,南京证券于6月20日发布了定增预案修订稿。修订后的定增预案显示,原计划募资规模保持不变,但具体募资投向细化为7个方面。

《投资时报》研究员注意到,2022年南京证券的经营业绩并不乐观,营收及净利润均同比下降。而2023年一季度,A股市场回暖明显,南京证券业绩较去年同期有明显回升。

针对公司定增预案修订、经营业绩以及未来发展等相关情况,《投资时报》研究员向南京证券发送了沟通函。

南京证券回复称,公司积极响应中国证监会关于证券公司相关倡导,结合行业发展趋势和自身发展战略规划等因素对定增预案进行了调整和优化。2022年受市场波动等因素影响,公司经营业绩有所下降。未来将围绕客户需求,着力提升业务发展核心竞争力和推动业务转型,并将锚定建设“国内一流的现代投资银行”战略目标持续发力,走资本节约型、高质量发展的新路。

定增预案募投方向细化

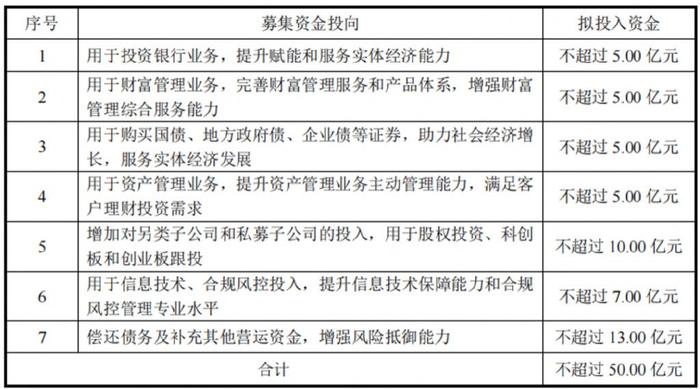

6月20日,南京证券发布修订版定增预案,细化了拟募投方向并调整了相关项目的募投资金。

对比来看,南京证券第一版定增预案拟将募集资金用于发展证券投资业务;发展投资银行业务,增加对另类子公司、私募子公司投入;发展资本中介业务;信息技术、风控合规投入;偿还债务及补充其他营运资金,拟投入资金分别为不超过25亿元、6亿元、5亿元、5亿元、9亿元。

而调整之后,南京证券将“发展投资银行业务,增加对另类子公司、私募子公司投入”拆分为两项,分别拟投入不超过5亿元、10亿元,而之前定增预案中该项投资合计仅6亿元;“偿还债务及补充其他营运资金”的拟投入金额从原来的不超过9亿元增加至不超过13亿元;“信息技术、合规风控”拟投入资金由不超过5亿元增至7亿元;“发展证券投资业务”“发展资本中介业务”调整为“用于财富管理业务”“用于购买国债、地方政府债、企业债等证券,助力社会经济增长,服务实体经济发展”“用于资产管理业务”。

对于影响定增预案修订的因素,南京证券告诉《投资时报》,公司积极响应中国证监会关于证券公司“必须聚焦主责主业,树牢合规风控意识,坚持稳健经营,走资本节约型、高质量发展的新路,发挥好资本市场‘看门人’作用”的倡导,结合行业发展趋势和自身发展战略规划等因素,对本次向特定对象发行A股股票募集资金投向进行了调整和优化。

“本次发行募集资金主要用于公司主营业务条线的发展以及信息技术和合规风控投入等,有利于推动公司业务的均衡发展,促进公司综合竞争力及服务实体经济能力的提升。”南京证券表示,证券公司目前正在由传统通道型券商向现代综合金融服务提供商转型,为更好地顺应行业发展趋势,公司本次拟分别投入5亿元用于财富管理业务和资产管理业务,推动完善财富管理服务和产品体系,增强财富管理综合服务能力,同时提升资产管理业务主动管理能力,更好地满足客户理财投资需求。

南京证券向特定对象发行A股股票募集资金运用计划(修订稿)

资料来源:公司公告

“看天吃饭”局面怎么破?

据南京证券2022年年报披露,去年该公司实现营业收入20.08亿元,同比减少26.75%;归属于上市公司股东的净利润约6.46亿元,同比减少33.93%;基本每股收益0.18元,同比减少33.33%。

关于2022年经营业绩不理想的原因,南京证券认为,主要是2022年受内外部宏观因素等影响,A股市场波动加大,呈震荡下行走势,证券行业整体经营业绩有所下降。“面对严峻的市场环境,公司因时因势及时调整经营策略,努力提高创收水平和发展质量,但受市场波动等因素影响,公司的手续费及佣金净收入、投资收益及公允价值变动收益同比下滑,公司经营业绩有所下降。”

南京证券还向《投资时报》表示,公司将围绕客户需求,着力提升业务发展核心竞争力,推动经纪业务加快向财富管理、资产配置方向转型,投行业务抢抓实施注册制市场机遇,积极打造“行业+区域+产品”的全方位业务布局,投资业务着重提升投研能力,丰富投资品种和策略,资管业务丰富产品类型,提高投资管理能力。

“同时,将进一步加强人才团队建设,强化金融科技投入,提升合规风控能力,提升管理效能,努力推动公司发展质量获得进一步提升。”南京证券补充道。

得益于A股市场回暖,今年券商业绩也普遍“回温”。今年一季度,南京证券实现营业收入6.43亿元,同比增长63.35%;归属于上市公司股东的净利润2.17亿元,同比增长73.02%。

可见,券商仍然难以摆脱“看天吃饭”的属性。该如何破局?对此,南京证券表示,目前国内证券行业的收入主要来源于证券经纪、投资、投行等业务,业务收入与资本市场的景气度高度相关,因此证券行业的经营情况呈现较强的周期性和波动性特征。对于公司而言,一方面要苦练内功,大力提升自身的专业服务能力,围绕客户差异化需求,提供高质量的产品和服务,促进盈利水平的提升;另一方面要结合市场发展趋势和自身特点,进一步推动优化业务结构、客户结构,增强收益的稳定性,减少和平滑市场波动对公司整体经营业绩的影响。

高质量发展之路如何走?

高质量发展是全面建设社会主义现代化国家的首要任务,而金融业高质量发展更是实现经济高质量发展的重要动力。此前,监管层亦倡导证券公司走高质量发展的新路。

对于高质量发展之路,南京证券向《投资时报》表示,公司将紧紧围绕高质量发展这个首要任务,锚定建设“国内一流的现代投资银行”战略目标,在业务争先、区域聚焦、科技赋能、人才兴企、管理提升等子战略方面持续发力,走资本节约型、高质量发展的新路:一是实施业务争先战略,提高业务发展核心竞争力;二是实施区域聚焦战略,提高区域市场地位;三是实施科技赋能战略,应用金融科技提高经营管理水平;四是实施人才兴企战略,打造高素质人才队伍;五是实施管理提升战略,构建专业、高效、务实的管理体系。

南京证券还向《投资时报》进一步透露,接下来,公司将坚持稳健经营理念,采取有效措施增强创收能力、提高管理效率、服务实体经济,努力以优良业绩回报广大股东和投资者。

具体来看,一是聚焦主业主责增强业务发展核心竞争力,提高合规风控工作水平,在稳健发展的基础上提高经营创收水平;二是加大服务实体经济力度,帮助各类企业开展直接融资和资本运作,助力地方经济社会发展和科技创新;三是提高服务居民财富管理水平,持续构建针对零售和机构客户的特色化服务体系建设,多措并举助力富民增收。