鏖战半年,海信顺利收获科林电气

(文/观察者网 张志峰 编辑/周远方)历经半年“鏖战”,海信集团旗下青岛海信网络能源股份有限公司(下称“海信网能”)与河北国资企业石家庄国有资本投资运营集团有限责任公司(下称“石家庄国投”)围绕电气机械领域上市平台科林电气的控股权之争,终于落下帷幕。

9月3日晚间,科林电气公告称,公司控股股东变更为海信网能。鉴于海信网能无实际控制人,公司变更为无实际控制人。

最终,海信网能通过联合高管、潜伏增持、公开要约收购等多种途径,持有科林电气34.94%股权,成为企业第一大股东;同时持有公司原董事会成员李砚如、屈国旺二人委托的9.57%股份的表决权,合计持有上市公司44.51%的表决权,成为上市公司控股股东。

在8月30日召开的临时股东大会上,科林电气新一届董事会7名董事会成员中,海信网能提名董事当选人数为4人,超过半数。

其中,来自海信方面的陈维强与史文伯二人分别当选为董事长、副董事长,经董事长陈维强提名,董事会聘任科林电气原副总经理王永为总经理。

科林电气新一届董事会成员

控股权之争始末

从新任管理层的履历上看,陈维强1968年出生,博士研究生学历,曾任海信集团有限公司副总裁等。现任海信集团控股股份有限公司高级副总裁、产业拓展重点实验室主任、数字多媒体技术国家重点实验主任。

史文伯1972年出生,本科学历,曾任青岛海信电子设备股份有限公司副总经理等。现任青岛海信网络能源股份有限公司总经理、党支部书记。

而新任总经理王永,则是本届董事会选举过程中,由石家庄国投及其一致行动人提名的非独立董事。其本人为大专学历,曾任保定电力修造厂绝缘子分厂副厂长,早在2007年就加入科林电气,此前担任科林电气副总经理,主管公司市场营销和市场拓展工作。

史文伯此前在接受媒体采访时曾代表海信承诺,控股科林电气后,科林电气的注册地、生产地、纳税地、生产场所、管理机构等不会搬离石家庄。这一表态,不仅展现了其对科林电气未来发展的信心,也体现了海信愿意与各方股东共享发展成果的信心,尤其体现了海信愿意对石家庄当地经济做贡献的诚心与信心。

而石家庄国投作为科林电气所在地的国资股东,即此前与海信网能争夺控股权失利一方,也表示将发挥其优势资源,为公司发展赋予新动能,为公司的稳定提供强有力保障。

这样看来,双方至此尘埃落地之际,终于可以握手言和、皆大欢喜。

值得一提的是,从今年3月开始,借着科林电气股权分散、董事会内部分歧等时机,海信一边收购高管手中股权、一边通过二级市场集中竞价增持,摆出一副准备“趁虚而入”的姿态之时,双方摩擦就从未断绝,甚至一度从对簿公堂“大战”到监管层面前,大有当年“宝万之争”的架势。

彼时作为科林电气股东方之一,且占据“主场优势”的石家庄国投便不断予以“反击”,也一边联络原控股方张成锁等股东方形成一致行动人,一边不断举牌增持。

8月5日,屈国旺、宋建玲在北京召开媒体发布会,称于7月16日收到石家庄市鹿泉区人民法院传票,科林电气起诉宋建玲、屈国旺、副董事长李砚如,理由包括私盖董事会印章等,并索赔2000万元。

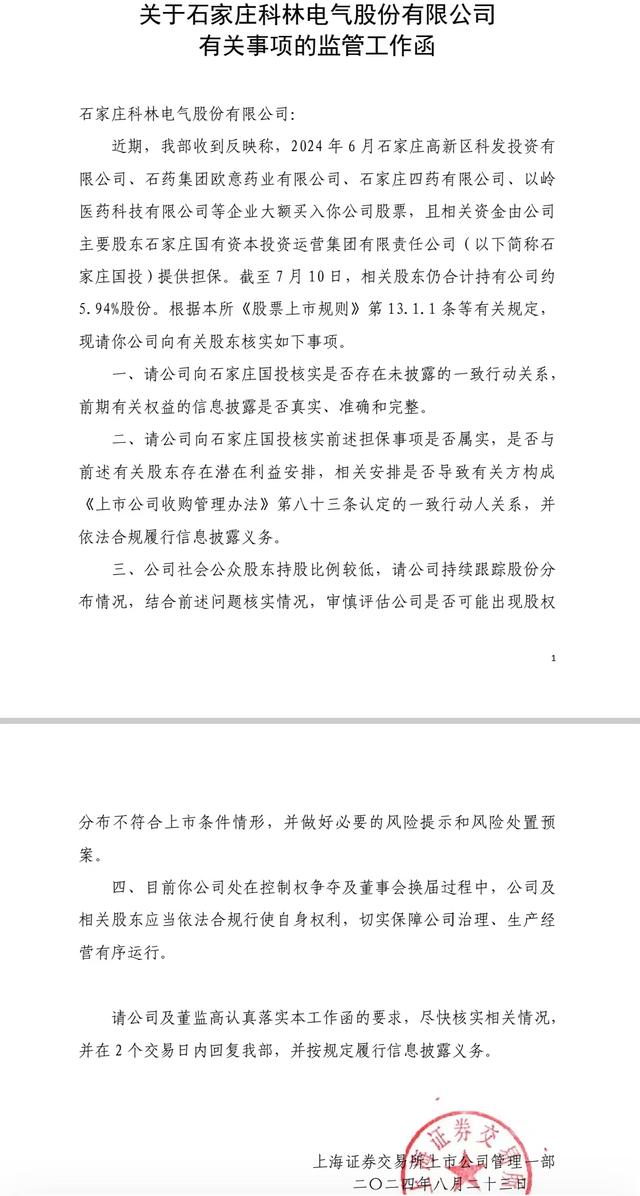

就在几天前,上海证券交易所还对科林电气下发监管函,询问是否存在石家庄国投作为重要股东方之一,指使未披露的一致行动人暗戳戳增持上市公司股票,准备杀股民和海信网能一个“出其不意”。

原因是,2024年6月石家庄高新区科发投资有限公司、石药集团欧意药业有限公司、石家庄四药有限公司、以岭医药科技有限公司等企业大额买入科林电气股票,且相关资金由“石家庄国投”提供担保。截至7月10日,相关股东仍合计持有公司5.94%股份。

监管函据此要求科林电气和石家庄国投说明缘由,直指后者的增持行为“程序违规”。

上市公司8月28日回复监管称,石家庄国投前期有关权益披露的信息真实、准确、完整,不存在其他未披露的一致行动关系。也就变相否认了与上述5.94%股份持有者的一致行动人关系,海信网能得以顺利成为上市公司控股股东。

“高层”之间早有默契

在行业知情人士看来,尽管海信网能及其背后的海信控股,经历过多轮混改之后处于无实控人状态,已经不算是常规意义上的青岛国企,科林电气更是石家庄地方国资的众多参股公司之一,但该事件最终尘埃落地,还是有很大因素取决于河北国资与山东国资之间的“默契”,以及上市公司业务本身与海信集团产品生态的契合度。

前者虽然两地官方部门从始至终并未明言,但从动作上不难猜到其倾向性。

如今年4月,正在行业内对于海信拟并购科林电气的种种行动讨论最为热烈之时,当月15日,河北省人大常委会党组书记、常务副主任董仚生率河北省人大团队一行近20人来到青岛,访问海信集团总部,双方围绕海信能源发展展开深入探讨。

出面接待的海信集团党委书记、董事长贾少谦和高级副总裁汤业国,详细介绍了海信近年来的高质量发展、新型电网、新能源产业布局、产业并购和全球化发展情况,即向外界展示了肌肉,也向河北省相关领导展示了诚意。

看得出来,双方此次会面的结果很不错。就在会面2天后,海信网能总经理史文伯就对收购事宜首次进行正面回应,称收购属正常市场行为,显然没有“收手”的意思。

因此行业普遍猜测,对于海信收购科林电气一事,双方相关部门大概率抱有支持态度,科林电气股价也开始大幅上涨。

随即,便到了海信网能与石家庄国投各自在二级市场上的收购能力,以及谁能争取更多科林电气原管理层的支持。毕竟,科林电气不少股份都集中在不同的管理层手中。

最终,海信网能争取到了李砚如、屈国旺手中的9.57%股权,合计持有上市公司44.51%表决权,力压石家庄国投,一跃成为科林电气控股股东。

各取所需的“双赢”是根本

事实上,无论河北省相关主管部门,还是科林电气原高管及股东李砚如、屈国旺,之所以选择支持海信入主,更大可能性来源于海信集团相关生态链与科林电气极高的契合度,这才是双方合作的真正基础,也是资本市场反响强烈的根本原因。

公开资料显示,海信网能作为海信生态圈新能源领域的核心平台,主要沉浸在两大业务板块:在绿色IDC&ICT基础设施方面,助力打造绿色、高效、智能、安全的数据中心和通信网络;在新型能源方面,提供“产品-系统-方案-平台”全链路的数字化储能解决方案,实现储能极致的安全与高效。

其中,海信储能产品凭借独特的节能、ALL-IN-ONE热管理技术已经进入国电投、中电装备、中车等TOP10客户,稳居行业第一集团军。

综合来看,海信网能的业务链条偏“软”,要想更进一步,必须有能自我掌控的硬件支持。

恰巧,电气机械制造领域的上市公司科林电气,正因股权分散与董事会成员理念分歧而陷入“内耗”,便顺理成章成为了海信补充生态链短板的最优解。

公告信息显示,该公司成立于2000年,主要产品包括数字化智能变电站系统、综合自动化系统、调度自动化系统、电能量采集系统、智能电度表及配电仪表、高低压预付费系统、高低压开关柜、户外真空断路器等。

这样的布局,简直是为海信的数字化技术与新能源生态圈量身打造。

图片来源:科林电气官微

图片来源:科林电气官微 另一方面,海信作为全国知名的头部公司,收购产业链相关企业之后赋能当地发展的先例,早已有之。

比如,海信2023年对厦门乾照光电股份有限公司的收购。控股企业之后,海信为企业输入更多资源,也与厦门的关系更近一步。仅从财报数据来看,2024年上半年,公司即实现营业总收入12.72亿元,同比增长10.00%;经营活动产生的现金流量净额为3.22亿元,同比增长103.85%;归母净利润3681.96万元,顺利扭亏为盈。

以此为基础,海信集团还与南昌市人民政府签订战略合作协议。日前,海信乾照江西半导体基地项目全面投产,在不到一年的时间里,完成一座超大规模、超高难度的半导体工厂搬迁,并快速投产,搬迁投产效率行业罕见。双方将围绕LED产业、VR产业、智慧城市建设等重点领域开展合作,总投资金额达10亿元。

先例在前,海信网能透露出对于科林电气的重视及并购意图之后,便迅速得到从资本市场到管理层的多方支持。

海信网能方面也表示,将与石家庄国投、公司原有团队等各方团结合作、共谋上市公司发展,共同努力,一起把科林电气做大做强。科林电气新一届董事会及后续的经营层,将持续提升上市公司价值,与投资者共享发展成果,不断增强投资者获得感。

同时,海信网能将在合法合规基础上积极调动海信集团内部的优质资源,例如海信集团在芯片、功率半导体、电子、电力电子、软件、温控等方面的技术优势及研发平台、供应链平台、人才机制、全国乃至全球的营销渠道资源等,特别是国际营销渠道资源,不断支持上市公司拓展国内、国际业务,充分发挥业务、资本、管理等方面的优势支持上市公司发展。与此同时,还将强化激励机制,保持上市公司经营管理团队、员工队伍稳定。