北自科技上市首日涨118% 募资8.6亿元国泰君安保荐

中国经济网北京1月30日讯今日,北自所(北京)科技发展股份有限公司(股票简称:北自科技,股票代码:603082.SH)在上交所主板上市。该股开盘报46.00元,最高至55.80元,截至收盘报46.40元,涨幅118.05%,成交额11.46亿元,振幅52.63%,换手率74.70%,总市值75.27亿元。

北自科技主要从事以自动化立体仓库为核心的智能物流系统的研发、设计、制造与集成业务,基于自主开发的物流装备、控制和软件系统,为客户提供从规划设计、装备定制、控制和软件系统开发、安装调试、系统集成到客户培训的“交钥匙”一站式服务,是一家智能物流系统解决方案供应商。

公司控股股东为北京机械工业自动化研究所有限公司(简称“北自所”),北自所直接持有北自科技59.18%股份,通过工研资本间接持有北自科技0.52%股份,合计持有公司59.70%股份。中国机械总院通过北自所、工研资本合计持有公司65.75%股份,为公司间接控股股东。中国机械总院为国务院国资委100.00%持股企业,公司的实际控制人为国务院国资委。

北自科技于2023年7月28日首发过会,上交所上市审核委员会2023年第68次审议会议现场问询的主要问题:

1.请发行人代表结合行业竞争态势、技术更新迭代以及自产设备较少、研发费用率低于可比公司等特点,说明公司核心竞争力的具体体现,关于市场地位及竞争力的描述是否客观、合理,披露是否充分。请保荐代表人发表明确意见。

2.请发行人代表结合可比公司、项目周期、合同主要条款、验收具体要件等,说明以最终验收单据作为收入确认时点,是否符合合同约定、企业会计准则以及行业惯例;以最晚验收日期作为收入确认时点并调整2020年收入的合理性。请保荐代表人发表明确意见。

需进一步落实事项:

无

北自科技本次发行数量40,556,900股,全部为新股,不安排老股转让,发行价格为21.28元/股。公司本次的保荐机构为国泰君安证券股份有限公司,保荐代表人张昕冉、董帅。

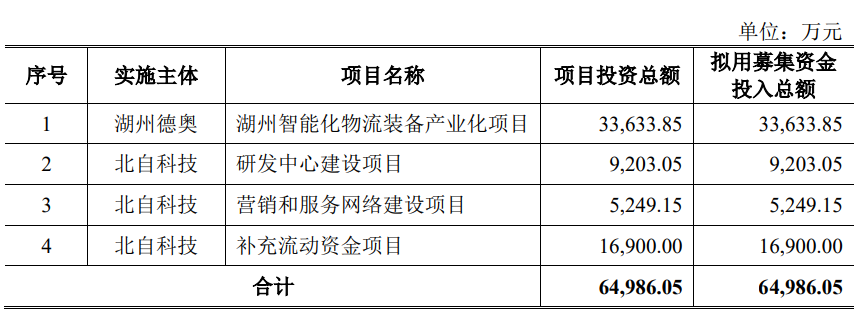

北自科技本次发行募集资金总额86,305.08万元,扣除不含税发行费用后的实际募集资金净额为79,827.85万元,公司最终募集资金净额比原计划多14,841.80万元。北自科技2024年1月25日披露的招股书显示,公司拟募集资金64,986.05万元,用于湖州智能化物流装备产业化项目、研发中心建设项目、营销和服务网络建设项目、补充流动资金项目。

本次北自科技公开发行新股的发行费用合计6,477.23万元(不含增值税),其中保荐承销费用4,880.08万元。

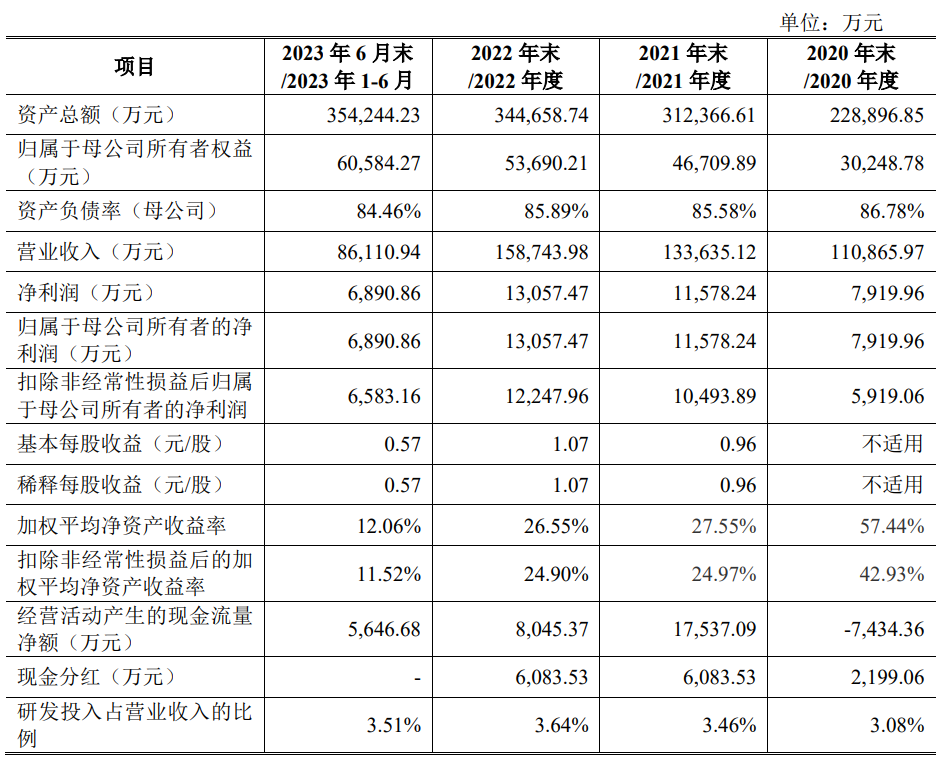

2020年至2023年1-6月,北自科技的营业收入分别为110,865.97万元、133,635.12万元、158,743.98万元和86,110.94万元;净利润/归属于母公司所有者的净利润分别为7,919.96万元、11,578.24万元、13,057.47万元和6,890.86万元;扣除非经常性损益后归属于母公司股东的净利润分别为5,919.06万元、10,493.89万元、12,247.96万元和6,583.16万元。

上述同期,公司销售商品、提供劳务收到的现金分别为67,688.63万元、123,019.21万元、127,326.22万元和57,113.90万元;经营活动产生的现金流量净额分别为-7,434.36万元、17,537.09万元、8,045.37万元和5,646.68万元。

北自科技预计2023年的营业收入区间约180,000.00万元至210,000.00万元,同比增加13.39%至32.29%;预计可实现的归属于母公司股东的净利润区间约15,000.00万元至17,800.00万元,同比增加14.88%至36.32%;预计可实现扣除非经常性损益后的归属于母公司股东的净利润区间约14,200.00万元至17,000.00万元,同比增加15.94%至38.80%。