【华安证券·汽车零部件】天成自控(603085):业绩低点已过,布局eVTOL新赛道

(来源:华安证券研究)

天成自控是行业领先的座椅专业供应商。

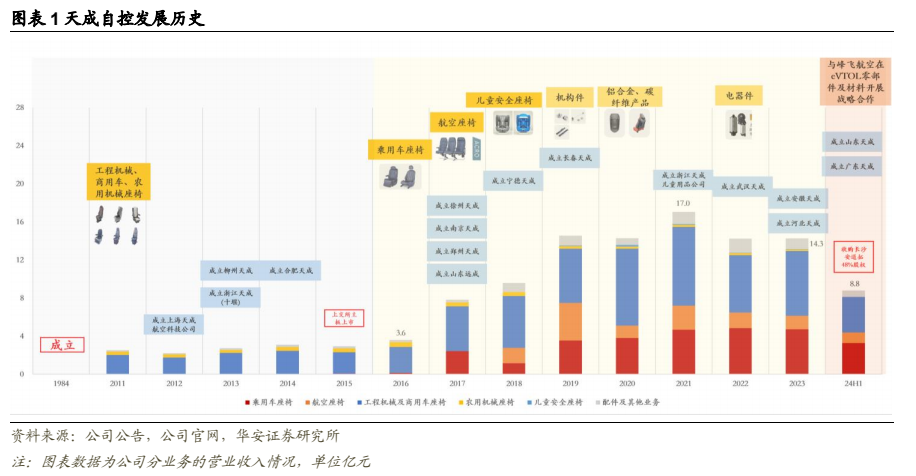

公司成立于 1984 年,从工程机械、商用车及农用机械座椅起家,2016 年新增乘用车座椅业务,2017 年通过收购英国航空座椅公司 Acro 新增航空座椅业务,2019-2022 年围绕座椅核心零部件布局,2024年公司与峰飞航空围绕电动垂直起降飞行器(eVTOL)零部件及材料在技术研发和产品量产等方面开展战略合作,目前形成了以乘用车座椅(2023 年收入占比33%)、航空座椅(10%)、工程机械及商用车座椅(47%)为核心的产品线。

成长逻辑上我们认为,乘用车座椅新客户量产带动盈利提升,航空、工程机械及商用车座椅随行业复苏逐步好转,业绩拐点在即。另外,eVTOL 零部件及材料的开发量产进度将成为公司未来重要催化点。

具体各业务:

1. 乘用车座椅:新客户持续突破,ASP 有望提升。我们认为汽车座椅作为大总成件,ASP 较高,竞争格局上外资占据市场主要份额,国产化可替代的行业空间可观,且随着行业竞争加剧,主机厂有切换更高性价比供应商的诉求,因此国内座椅赛道的投资价值较高。公司乘用车座椅总成产品自制率高,拥有高性价比,近两年通过性价比优势斩获多个优质新客户座椅项目定点;同时公司具备开发量产零重力座椅、碳纤维座椅等高价值量座椅的能力,随着技术创新,公司乘用车座椅 ASP 有望提升。未来公司目标成为年产销规模超200 万套、市场占有率 10%以上,行业前三位的乘用车座椅供应商。

2. 航空座椅:飞机交付量逐步好转,战略布局 eVTOL 新赛道。预计 2024 年起全球航空客运将恢复至更常态化的增长,另外由中国商飞公司研发的 C919客机已经开始服役,有望给国产飞机零部件供应商带来新的成长机遇。目前公司已获得欧洲航空安全局(EASA)和美国航空管理局(FAA)的适航证,已具有波音、空客的供应商资质,且已经进入中国商飞的飞机选型中心,未来公司目标成为全球前三位的航空座椅及客舱内饰供应商。近期,公司与峰飞航空在 eVTOL 零部件及材料的产品技术研发、适航取证以及产品量产等方面达成战略合作,具体产品包括航空座椅总成设计开发制造、航空内饰复材原材料/内饰件设计制造、螺旋桨碳纤维材料、机身碳纤维材料、铝合金件等,成为公司未来重要看点之一。

3. 工程机械及商用车座椅:行业正逐步走出周期性低谷。公司深耕多年已积累了一批优质且稳定的客户资源,未来有望通过国内外同步发展、继续保持较高市占率,公司目标成为全球前三位的工程机械和商用车座椅供应商。

宏观经济波动,新能源车行业竞争加剧,客户销量不及预期,航空、工程机械及商用车行业复苏不及预期,产品开发及客户获取进度不及预期。

1

基本情况:专注座椅行业的优质供应商

天成自控是行业领先的座椅专业供应商。公司成立于 1984 年,从工程机械、商用车及农用机械座椅起家,2016 年新增乘用车座椅业务,2017 年通过收购英国航空座椅公司 Acro Aircraft Seating Limited 新增航空座椅业务,2018 年进军儿童安全座椅业务,2019-2022 年围绕座椅核心零部件布局,2024 年公司与峰飞航空围绕电动垂直起降飞行器(eVTOL)零部件及材料在技术研发和产品量产等方面开展战略合作。目前,公司核心座椅产品覆盖了乘用车座椅、航空座椅、工程机械及商用车座椅,同时通过在座椅核心部件的多年深耕,公司在碳纤维复合材料、铝合金骨架、气囊减振等领域掌握了多项关键技术,在座椅行业的技术实力居行业领先水平。

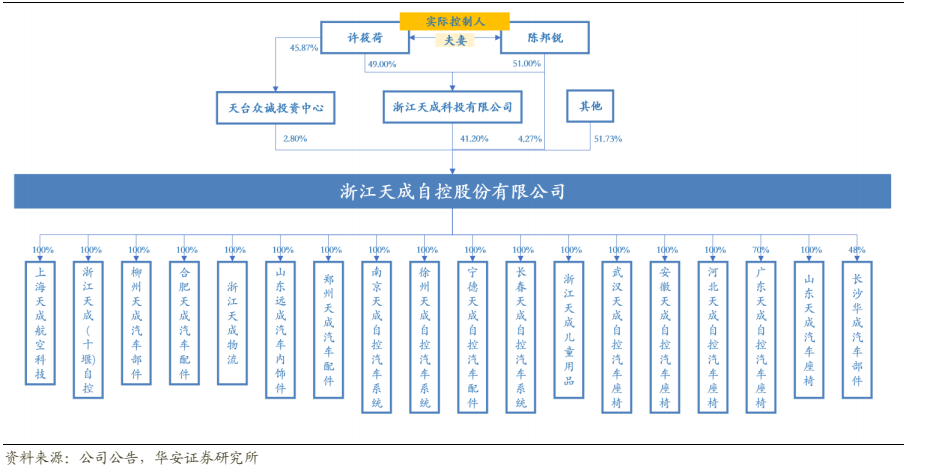

公司股权结构清晰,实际控制人合计持股 46.75%。公司实际控制人陈邦锐、许筱荷为夫妻关系,截至 2024 年 6 月 30 日公司实际控制人陈邦锐、许筱荷合计持股 46.75%,其中陈邦锐为公司董事长兼任公司技术研究院院长。

公司核心产品以座椅为主,包括乘用车座椅、航空座椅、工程机械及商用车座椅。

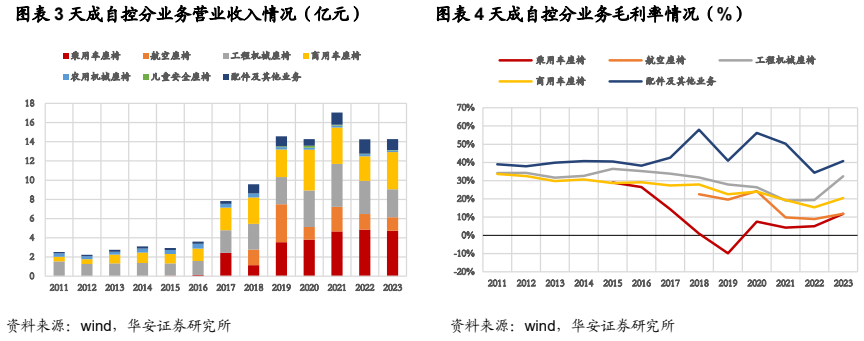

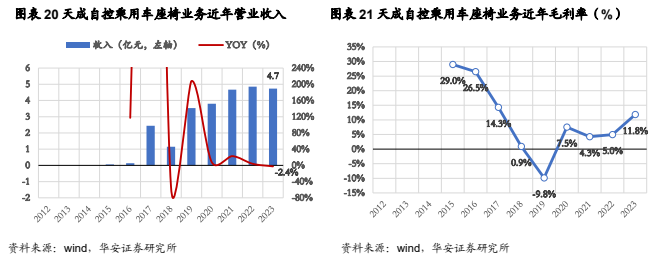

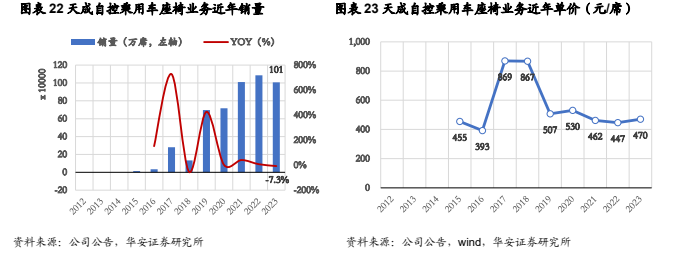

1) 乘用车座椅:主要为各类轿车、SUV 等前座和后座座椅总成及零部件。目前公司已经与上汽、北汽、东风汽车、奇瑞汽车、江淮汽车、比亚迪、吉利汽车、吉祥汽车、蔚来汽车等乘用车企业建立了业务合作关系,已实现了对上汽荣威 i5、i6,上汽大通MIFA,上汽新能源 ei5、ei6、ER6、EX21、EC32,北汽 C46DB、东风 S73、S59以及江淮 M116 等项目的批量供货。2023 年实现营业收入 4.7 亿元、同比-2.4%、营收占比 33%,毛利率 11.8%、同比+6.8pp。

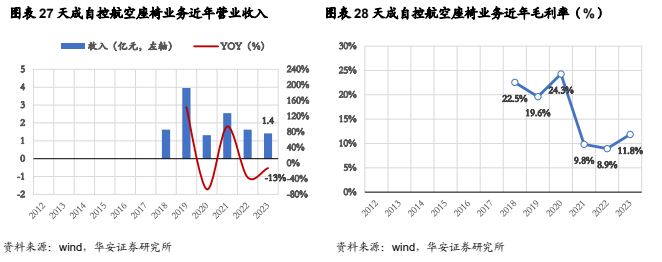

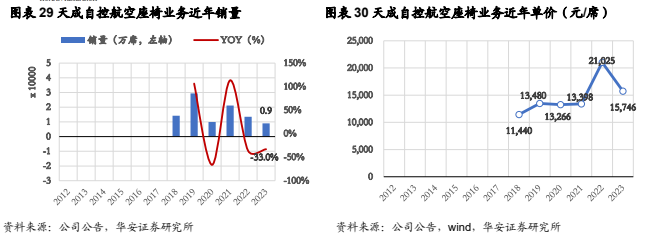

2) 航空座椅:主要为全球各地的航空公司提供民航飞机的旅客座椅。公司的英国子公司 Acro Aircraft Seating Limited 是目前全球知名的航空座椅供应商,是全球两大飞机制造商波音、空客的飞机座椅供应商,能够为全球客户提供波音、空客线装机及翻新机飞机座椅。2023 年实现营业收入 1.4 亿元、同比-12.6%、营收占比 10%,毛利率 11.8%、同比+2.9pp。

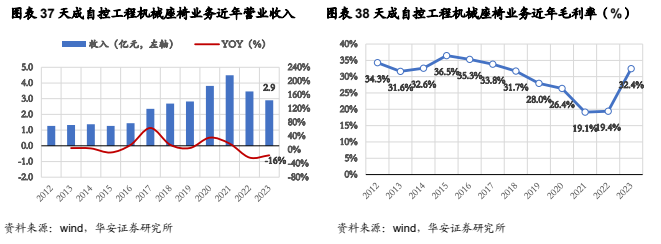

3) 工程机械及商用车座椅:主要包括挖掘机座椅、装载机座椅、叉车座椅、重卡座椅和大中客车座椅。在国内市场,公司在工程机械与商用车座椅行业占据较大的份额,产品已成功配套于三一重工、徐工、中联重科、龙工、柳工等工程机械行业内标杆企业以及东风、中国重汽、一汽、福田戴姆勒、江淮汽车、陕汽等商用车企业。在国外市场,公司工程机械、商用车产品具有性价比优势,且品种多、服务能力强,受到当地经销商和终端消费者的认可,并直接配套国际一流主机厂,包括为全球知名的工程机械制造商卡特彼勒提供全球配套。其中,工程机械座椅 2023 年实现营业收入 2.9 亿元、同比-16.3、营收占比 20%,毛利率 32.4%、同比+13.0pp,商用车座椅 2023 年实现营业收入 3.9 亿元、同比+51.7%、营收占比 27%,毛利率 20.5%、同比+5.1pp。

4) 配件及其他业务:主要包括铝合金零部件、座椅配件等。2023 年实现营业收入 1.1亿元、同比-23.8%、营收占比 8%,毛利率 40.8%、同比+6.4pp。

公司基于各核心业务板块下设多个生产基地,陆续完善区位布局。其中,1)乘用车座椅,在郑州、南京、宁德、天台四大生产基地的基础上,2023 年起相继设立了武汉、滁州、合肥、济南、广州工厂,形成公司乘用车业务的全国布局。2)航空座椅,在上海建立了中国研发中心,2023 年在上海改造升级航空座椅总装工厂。3)工程机械及商用车座椅,2023 年徐州工厂正式投入运营,有效提升了对中西部及北部工程商用车客户的服务能力、减轻天台总部工程商用车座椅工厂的保供压力。

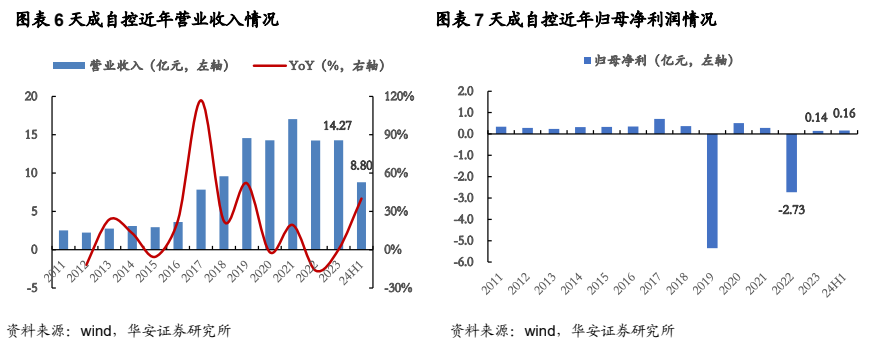

整体业绩表现上,近年随着新业务开拓规模明显提升、但利润波动较大。2016 年前,公司主营业务较单一,主要为工程机械、商用车及农用机械座椅,2016 年后陆续开拓乘用车座椅、航空座椅等新业务后,整体营收体量明显提升,从 2016 年 3.6 亿元营业收入、最高增至 2021 年 17.0 亿元营业收入。

盈利能力上,2018 年开始受到客户销量下滑、行业景气下行、海外资产收购等影响,在报表端表现为毛利率下行、投入强度较大导致业绩波动较大。各年份业绩波动具体原因包括:

1. 2018 年:2018 年 7 月公司以 4.8 亿元现金支付的方式完成英国 Acro Aircraft Seating Limited 航空座椅公司 100%股权收购,当年新增航空座椅业务营业收入,同时合并后管理费用(尤其职工薪酬、折旧与摊销)增长明显,另外公司银行贷款增加、利息费用增加。同期,乘用车座椅业务受到主要客户众泰汽车的T700 项目销售下滑导致乘用车座椅产能利用率不足,折旧、人工等固定费用较高,造成了乘用车座椅业务毛利率下降较大。收入端增长不及预期、毛利率下滑、投入强度较大导致整体业绩下滑。

2. 2019 年:乘用车座椅业务受客户降价影响毛利率下滑 10.8pp,同时公司期间费用增长明显、尤其是管理及研发费用投入;另外,存在英国公司商誉减值(3.5亿元)及众泰汽车、知豆汽车相关应收款减值(0.3 亿元)、存货减值(0.6 亿元)。毛利率下行、投入强度较大、减值影响导致整体业绩大幅下滑。

3. 2020 年:疫情影响航空客户需求、公司航空座椅营收同比下滑 67%,但乘用车座椅业务受益核心零部件自制化率提高和产能利用率提升、毛利率提升 17.4pp。毛利率提升、2020 年投入强度同比 2019 年减弱,整体盈利恢复。

4. 2021 年:航空行业在 2021 年已经出现了一定水平的恢复,但是距离 2019 年仍有差距,公司航空座椅业务毛利率同比下滑 15.5pp,其他核心业务毛利率受钢材、化工等大宗原材料涨价及国际运费上涨均有下滑,整体毛利率明显下降导致业绩环比下滑。

5. 2022 年:航空座椅、工程机械及商用车座椅受到周期下行影响,收入同比下滑、商用车座椅毛利率下滑较多;乘用车座椅及航空座椅新项目研发投入增加;另外,存在与英国公司相关的商誉减值(1.0 亿元)、长期股权投资减值(0.4 亿元)、存货减值(0.2 亿元)、应收款减值(0.2 亿元)。收入及毛利率下滑、投入强度较大、减值影响导致整体业绩大幅下滑。

6. 2023 年:新项目投入强度依然较大,但乘用车座椅、工程机械及商用车座椅通过技术创新,高端产品占比增加,整体毛利率明显提升,业绩同比明显改善。

2024 年上半年,公司实现营业收入 8.8 亿元、同比+40%、主要受益于乘用车座椅及航空座椅增长,归母净利润 0.16 亿元、同比+32%,尤其单二季度实现营业收入 5.12 亿元、同比+47%、环比+39%,我们认为公司业绩低点已过、整体经营已有向上趋势。

2

乘用车座椅:新客户持续突破,ASP 有望提升

2.1 行业:国产替代空间大,赛道投资价值高

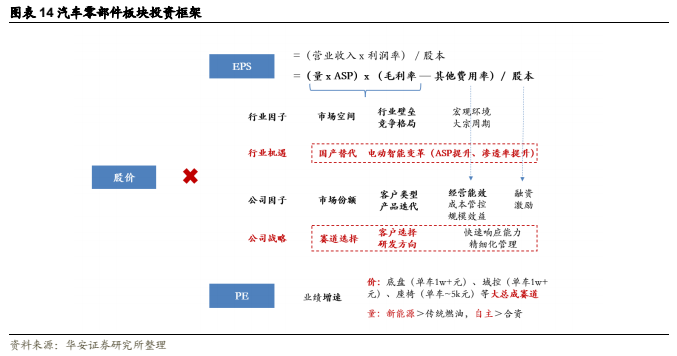

乘用车座椅赛道有较高价值量、较大国产替代空间,因此投资价值高。我们从行业、公司两个维度分析汽车零部件板块的成长驱动力,行业层面驱动主要源于国产化趋势及电动智能行业变革,公司层面包括客户开拓、产品升级、响应服务等内生能力。在选股上,我们偏好处于更高价值量环节、既能够抓住国产替代机遇、也能够顺应行业变革的优质零部件公司。

汽车座椅作为一个大总成件、ASP 较高,竞争格局上外资占据市场主要份额、国产化可替代的行业空间可观,且随着行业竞争加剧、主机厂有切换更高性价比供应商的诉求,因此我们认为国内座椅赛道的投资价值较高。

我们预计未来国内乘用车座椅市场规模在千亿级别。考虑不同价格区间车型座椅配置不同,我们分价格带测算乘用车座椅市场规模:

1) 15 万以下:假设 2022 年该价格带下的乘用车座椅平均价值量 2500 元,单车价值量以 5%增速提升,2024-2026 年销量增速分别为-8%、-1%、-1%,对应2024-2026 年乘用车座椅市场规模分别为 296 亿、307 亿、320 亿元,增速3%、+4%、+4%。

2) 15-20 万区间:假设 2022 年该价格带下的乘用车座椅平均价值量 3000 元,单车价值量以 5%增速提升,2024-2026 年销量增速分别为+5%、+5%、+5%,对应 2024-2026 年乘用车座椅市场规模分别为 122 亿、135 亿、148 亿元,增速+10%、+10%、+10%。

3) 20-30 万区间:假设 2022 年该价格带下的乘用车座椅平均价值量 4000 元,单车价值量以 5%增速提升,2024-2026 年销量增速分别为+8%、+8%、+8%,对应 2024-2026 年乘用车座椅市场规模分别为 168 亿、191 亿、216 亿元,增速+13%、+13%、+13%。

4) 30-40 万区间:假设 2022 年该价格带下的乘用车座椅平均价值量 5000 元,2024 年单车价值量以 5%增速提升、2025-2026 年单车价值量继续以 8%增速提升,2024-2026 年销量增速分别为+3%、+10%、+10%,对应 2024-2026 年乘用车座椅市场规模分别为 131 亿、156 亿、185 亿元,增速+8%、+19%、+19%。

5) 40 万以上区间:假设 2022 年该价格带下的乘用车座椅平均价值量 6000 元,2024 年单车价值量以 5%增速提升,2025-2026 年单车价值量继续以 8%增速提升,2024-2026 年销量增速分别为+10%、+5%、+5%,对应 2024-2026 年乘用车座椅市场规模分别为 50 亿、57 亿、64 亿元,增速+16%、+13%、+13%。

总体而言,我们预计未来国内乘用车座椅市场规模将超过 1000 亿元。考虑到国内乘用车座椅市场国产替代刚起步,仍是外资主导,若按 2026 年市场规模933 亿元测算,假设届时市场中能够脱颖而出占据 5%-10%市场份额的内资厂家,有望带来约 47-93 亿收入增量、约 2-5 亿元利润增量(按 5%净利率),因此乘用车座椅赛道中优质的供应商未来有机会实现高成长性及大弹性。

2.2 成长点 1:高自制率下高性价比,新客户持续突破

公司乘用车座椅总成产品自制率高,拥有高性价比。座椅总成产品具体可细分为骨架、面套、发泡、核心件四大组成部分,涉及的零部件种类及制造工序繁多,因此自制能力越强的座椅供应商能够拥有更好的质量保证、服务速度和更高性价比。公司拥有汽车座椅相关的完整产业链,除了建有座椅总装、冲压焊接、海绵发泡、面套缝纫等工厂外,公司还拥有座椅滑轨、调角器、调高泵等核心部件以及座椅电机、通风加热、座椅生产用各种模具等研发设计与生产制造工艺,在汽车座椅及其零部件的品质保证、成本控制等方面具有行业领先水平,

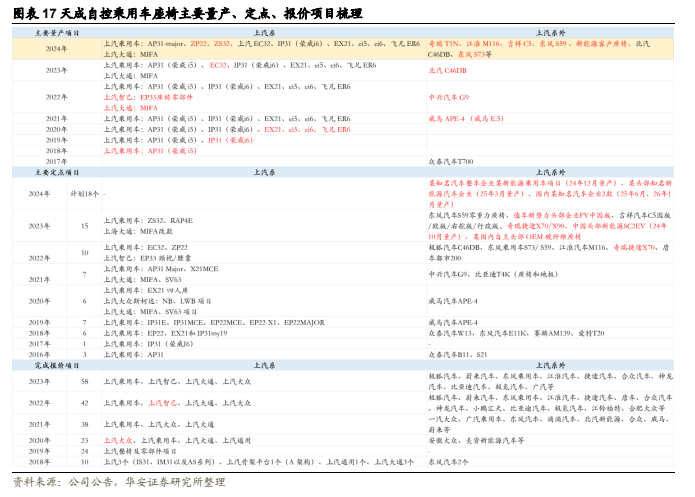

近两年通过性价比优势斩获多个优质新客户座椅项目定点。公司目前已经与上汽、北汽、东风汽车、奇瑞汽车、江淮汽车、比亚迪、吉利汽车、蔚来汽车等乘用车企业建立了业务合作关系。2024 年上半年郑州工厂量产 AP31MAJOR、ZP22,销售收入同比大幅增长,下半年随着上汽 ZS32 项目及奇瑞项目的量产,业务规模将进一步增长;武汉工厂上半年的收入增长主要来自北汽 C46DB 和东风 S73 项目,下半年还将迎来东风S59 项目量产带来的持续增长,我们预计下半年开始上汽系以外的优质新项目将逐步上量。公司乘用车业务在过去两年取得的新增定点项目将集中在今明两年进入量产阶段,新增项目不仅能够使得营收大幅增长,也将逐步提升公司的产能利用率,带来乘用车业务盈利能力的进一步改善。未来公司目标成为年产销规模超过 200 万套、市场占有率 10%以上,行业前三位的乘用车座椅供应商。

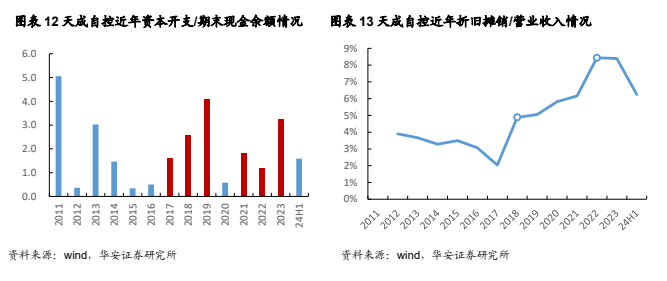

2.3 成长点 2:重视研发下技术领先,ASP 有望提升

随着技术创新,公司乘用车座椅 ASP 有望提升。公司坚持自主创新的研发理念、持续改进座椅产品的功能设计和工艺结构,目前公司具备开发量产零重力座椅、碳纤维座椅等高价值量座椅的能力,其开发的铝合金骨架汽车座椅产品居于行业领先地位,具备为全球顶级新能源汽车企业配套的技术实力。

例如,公司的“逸智逸动”零重力座椅采用了仿生人体工学设计,双 S 曲面的靠背设计更能贴合人体脊柱的双 S 形状,双蝶翼的设计也能够给肩膀和双腿带来足够的支撑保护。在硬件上充分拓展座椅的可调节最大范围,人体可达极致舒适,躯体与大腿舒展至 132 度,并通过自动分析每位乘员不同的体感反应,从而实现更高维度的驾乘舒适性。公司的碳纤维运动座椅除了一体成型带来的轻质量、流线型外观,其相比于金属座椅的使用寿命要长 6-8 年,同时面对驾驶过程中可能会遇到的突发情况,可以承受住强烈的动态冲击,降低了因座椅变形或者断裂等情况造成伤害情况。

2023 年公司乘用车座椅业务实现营业收入 4.7 亿元、同比-2.4%(销量 101 万席、同比-7.3%,单价 470 元/席、同比+5.2%),毛利率 11.8%、同比+6.8pp。2024 年公司计划开发量产新项目总计 17 个,其中上汽系外的主要项目包括:中国头部新能源 SC2EV、奇瑞捷途 X70/X90、造车新势力头部企业 FY 欧洲版/中国版、极狐汽车 C46DB 五座版、东风乘用车 S59 零重力座椅、某国内自主头部 OEM 碳纤维座椅、吉祥汽车 C5 国版/欧版/右舵版/行政版等。

3

航空座椅:通航逐步好转,战略布局 eVTOL新赛道

3.1 行业:交付逐步复苏,国产大飞机 C919 带来新机遇

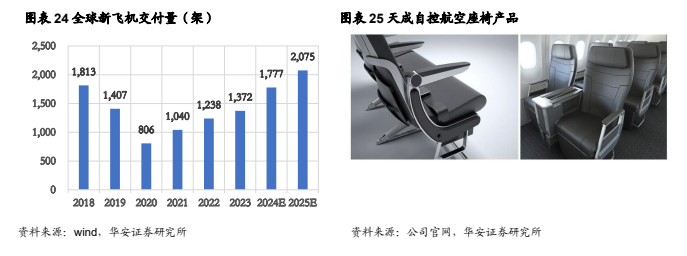

预计 2024 年起全球航空客运将恢复至更常态化的增长。2020-2022 年全球航空产业受到较大冲击,2023 年全球航空装备市场开始复苏,飞机制造商的年飞机交付量快速回升。航空座椅是飞机上重要零部件之一、由外资垄断,全球航空座椅市场主要由法国 Zodiac 集团(Zodiac Aerospace)、美国 BE(B/E Aerospace Inc)和德国 Recaro 等巨头垄断了近 80%的市场份额,航空座椅壁垒在于能否获取适航认证及供应商资质认证,具体包括由美国联邦航空管理局 FAA 和欧洲航空管理局EASA 颁发的航空座椅生产制造资质证书、以及大型航司的资质认证。国产大飞机 C919 有望带来新的国产替代机遇。大飞机制造是国家战略新兴产业的重要组成部分,由中国商飞公司研发的 C919 客机已经开始服役,目前 C919 已累计获得了全球 1000 余架订单、订单不断增加,将跻身民航市场龙头之一,有望给国产飞机零部件供应商带来新的成长机遇。

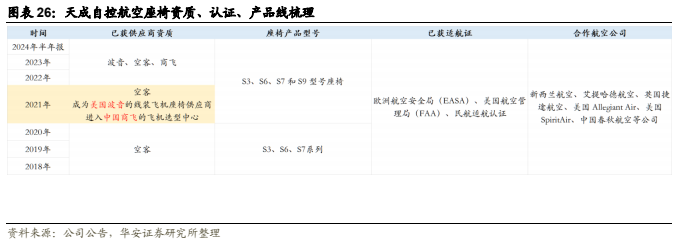

3.2 成长点 1:掌握优质客户资源,随通航复苏有望逐步扭亏

公司已获多家供应商资质,在全球范围内拥有一批优质、稳定的客户资源。公司航空座椅产品已获得欧洲航空安全局(EASA)、美国航空管理局(FAA)的适航证,已具有波音、空客两大飞机制造商的供应商资质,是波音、空客的线装机及翻新机的供应商,公司的 S3、S6、S7 和 S9 型号座椅均获得波音 737、空客 A320 等主流机型的装机许可,并与新西兰航空、艾提哈德航空、英国捷途航空、美国 Allegiant Air、美国 Spirit Air、中国春秋航空等公司建立了长期稳定的合作关系。另外,2021年 9 月公司的飞机座椅已经进入中国商飞的飞机选型中心,全球的商飞客户可以通过商飞选型中心参观、体验、订购天成自控的飞机座椅,作为国内航空座椅行业领军者,公司有望抓住中国商飞首架国产大飞机 C919 所带来的成长机遇。

2023 年,全球航空业开始复苏,各大航空公司都开始了新一轮的飞机采购和客舱升级,空客和波音目前在手未交付订单均持续增长。具体交付上,波音 2023 年交付 528 架飞机,同比+10%;空客 2023 年交付 735 架飞机、同比+11%;订单上,2023 年波音共获得 1456 架飞机订单,空客共获 2319 架新飞机订单,均实现了稳定的增长,未来航空座椅行业有望迎来新一轮的需求增长。

2023 年公司航空座椅业务实现营业收入 1.4 亿元、同比-13%(销量 0.9 万席、同比-33.0%,单价 15746 元/席、同比-25%),毛利率 11.8%、同比+2.9pp。未来包括波音、空客订单在内,公司也会尽力争取中国商飞订单,公司目标成为全球前三位的航空座椅及客舱内饰供应商。

3.3 成长点 2:积极布局 eVTOL 零部件及材料新产品

低空经济是国家战略性新兴产业,eVTOL 是重要载体之一。低空经济广泛应用于载人、载货及城市管理等各类产业形态中。根据《中国低空经济发展研究报告(2024)》预测,2023 年中国 eVTOL 的产业规模达到 9.8 亿元、同比+77.3%,2024年 eVTOL 产业将迎来第一轮商业化爆发周期、产业规模增长率预计高达 228.20%,随着多机型适航认证加速推进、预计到 2026 年 eVTOL 产业规模将达到 95 亿元。

目前,公司已与峰飞航空围绕 eVTOL 零部件及材料在技术研发和产品量产等方面达成战略合作。峰飞航空是国内代表性的 eVTOL 制造商之一,其研制的V2000CG 货运无人驾驶航空器系统于 2024 年 3 月获颁型号合格证(TC),成为首个取得 TC 的吨级以上电动垂直起降(eVTOL)无人驾驶航空器。公司与峰飞航空将围绕电动垂直起降飞行器(eVTOL)零部件及材料在技术研发和量产方面的需求,进行长期战略合作,共同推进产品技术研发、适航取证以及产品量产等方面达成更加紧密的合作,具体产品包括航空座椅总成设计开发制造、航空内饰复材原材料/内饰件设计制造、螺旋桨碳纤维材料、机身碳纤维材料、铝合金件等。未来公司将基于自身在航空座椅、汽车座椅的双核优势资源和能力对外延展,寻找合适的时机开拓低空飞行器的座椅相关市场,积极与主流制造商交流

4

工程机械及商用车座椅:深耕多年,有望保持高行业地位

4.1 行业:正逐步走出周期性低谷

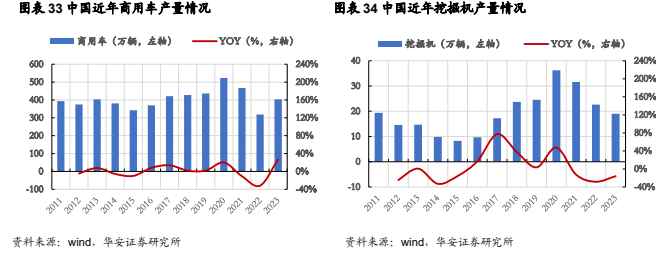

未来工程机械及商用车行业有望走出过去几年的周期性低谷。受行业周期下行,开工率不足等因素影响,2023 年国内工程机械行业再次经历周期性低谷。2024 年《政府工作报告》提出要推动各类生产设备、服务设备更新和技术改造,政策有望带来投资需求的增加。从更新周期来看,通常情况下使用寿命约为 8 年。2016 年起国内工程机械行业开启了新一轮的复苏,到 2020 年销售达到周期顶点,2021-2023年,国内工程机械销售出现连续下滑。以工程机械设备的 8 年更换周期计算,2024年国内工程机械更新需求预计对应 2017 年销量,大批设备进入替换期。另外,未来随着国内工程机械企业不断加大海外市场投入力度,推进海外业务本地化战略,海外营收规模和市占率有望进一步提升。2023 年商用车市场在经历了持续两年的低谷之后,实现了恢复性增长。2023 年商用车产量 403.7 万辆、同比+26.8%,其中客车、货车产销均实现快速增长。

4.2 成长点:客户资源优质且稳定,有望保持高市占率

经过多年深耕,公司已经拥有了一批优质且稳定的客户资源。在工程机械领域,公司已成为卡特彼勒、三一重工、龙工、徐工、柳工、中国一拖、福田雷沃、丰田叉车等主机厂的座椅配套商,荣获三一重工、卡特彼勒、徐工集团、雷沃工程等单位优秀供应商荣誉;在商用车领域,公司与一汽、东风、重汽、福田戴姆勒、江淮汽车、陕汽、宇通等均建立了稳定的供货关系。

未来有望通过国内外同步发展,继续保持较高市占率。公司作为国内领先的工程机械和商用车座椅供应商,计划通过加强与国际合作伙伴的全面合作,进行全球布局。在国内市场,公司将继续巩固与卡特彼勒、三一重工、徐工、中联重科、柳工、东风汽车、一汽解放、中国重汽、北汽福田、江淮汽车等工程机械和商用车行业龙头企业的合作,借助行业积累的多年经验,夯实主流配套份额外,不断向上拓展中高端份额;在国际市场上,除了出口外销之外,公司计划加大在国际市场的投入,在服务好外资在华企业的基础上,通过良好的客户关系进入外资企业的海外主机厂供应体系,通过海外工厂建设,更好服务于海外客户,实施国际化战略。未来有望通过国内、国外两个市场的平衡发展,公司目标成为全球前三位的工程机械和商用车座椅供应商。

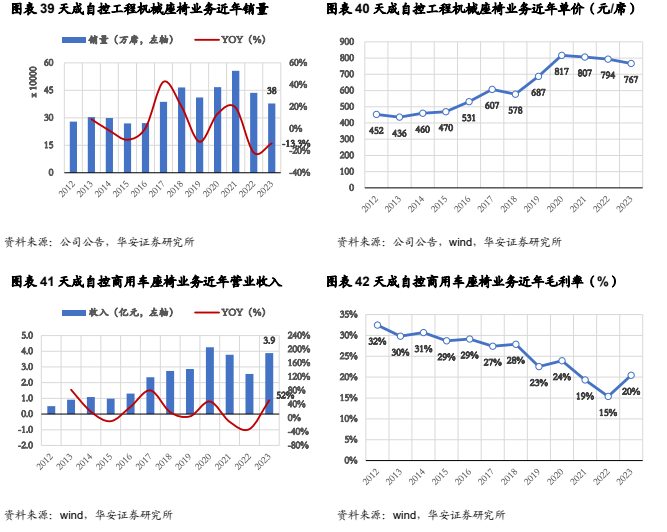

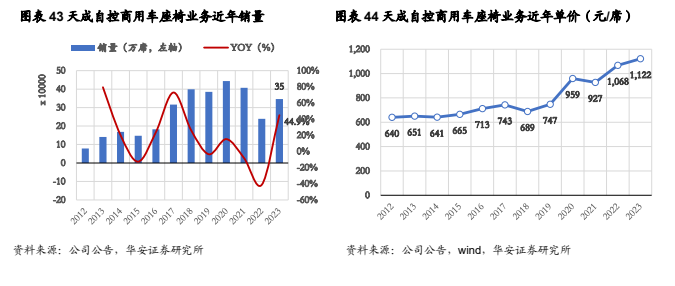

2023 年公司工程机械座椅业务实现营业收入 2.9 亿元、同比-16%(销量 37.8 万席、同比-13%,单价 767 元/席、同比-3.4%),毛利率 32.4%、同比+13.0pp。

2023 年公司商用车座椅业务实现营业收入 3.9 亿元、同比+52%(销量 34.6 万席、同比+45%,单价 1122 元/席、同比+5.0%),毛利率 20.5%、同比+5.1pp。

5

盈利预测与投资建议:业绩低点已过,

eVTOL 进展值得期待

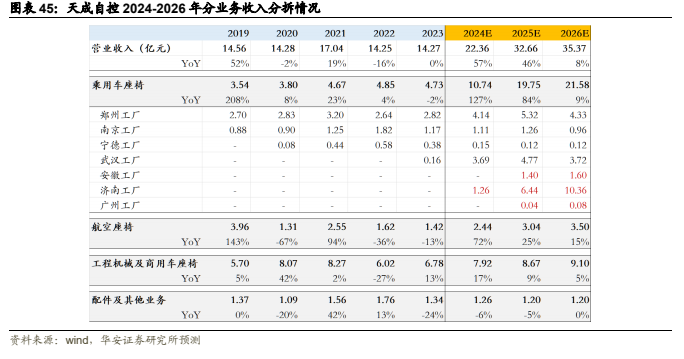

预计 2024-2026 年公司实现营业收入 22.36 亿、32.66 亿、35.37 亿元,对应增速+57%、+46%、+8%。我们认为收入端核心增量源于乘用车座椅业务新客户新项目释放、航空座椅及工程机械商用车座椅随行业周期复苏逐步实现稳健成长,具体各业务:

1. 乘用车座椅业务(增长核心):目前公司乘用车座椅业务主要生产基地包括过去主要配套上汽系项目的郑州、南京、宁德工厂以及近年新增配套上汽系外客户的武汉、安徽、济南、广州基地,随着近年上汽系外新项目逐步开拓,且新项目更多为销量表现更好的自主及新能源客户、单车价值量相比于原先也有提升,预计武汉、济南、安徽、广州基地将随新项目量产贡献主要增量。预计 2024-2026 年公司乘用车座椅业务实现营业收入 10.74 亿、19.75 亿、21.58 亿元,对应增速+127%、+84%、+9%,整体营收占比 48%、60%、61%。

2. 航空座椅:2020-2022 年受航空业下滑影响较大,预计 2024 年起随行业交付量复苏增长逐步恢复至稳态增速、同时公司也在积极获取更多优质客户订单。预计 2024-2026 年公司航空座椅业务实现营业收入 2.44 亿、3.04 亿、3.50 亿元,对应增速+72%、+25%、+15%,整体营收占比 11%、9%、10%。

3. 工程机械及商用车座椅:2023 年起工程机械及商用车行业正逐步走出周期性低谷,未来公司有望继续保持国内高市占率同时积极开拓海外市场,预计 2024-2026 年公司工程机械及商用车座椅业务实现营业收入 7.92 亿、8.67 亿、9.10 亿元,对应增速+17%、+9%、+5%,整体营收占比 35%、27%、26%。

4. 配件及其他业务:预计 2024-2026 年公司配件及其他业务实现营业收入 1.26 亿、1.20 亿、1.20 亿元,对应增速-6%、-5%、持平,整体营收占比 6%、4%、3%。

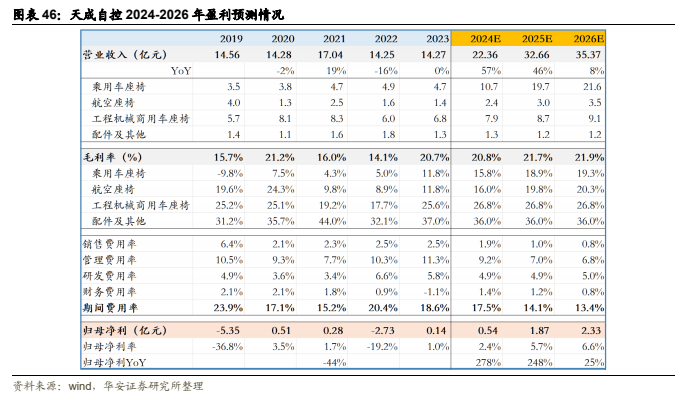

优质项目投产后规模及产能利用率提升,有望拉动毛利率、摊薄费用率。预计 2024-2026 年公司整体毛利率逐步改善,尤其乘用车座椅及航空座椅毛利率改善情况值得期待,具体利润表各项:

1. 毛利率逐步提升:预计 2024-2026 年实现整体毛利率 20.8%、21.7%、21.9%,其中三大核心业务,1)乘用车座椅业务,生产基地的产能利用率及规模效益对毛利率影响较大,随着更多销量预期更好的客户项目投产、核心件自制比例更高,乘用车座椅业务毛利率弹性较大,我们预计 2024-2026 年实现毛利率 15.8%、18.9%、19.3%;2)航空座椅业务,随着行业复苏、核心件国产化比例提升,毛利率逐步恢复至过去高水平,我们预计 2024-2026 年实现整体毛利率 16.0%、19.8%、20.3%;3)工程机械及商用车座椅业务,我们预计 2024-2026 年毛利率维持在 26.8%高水平。

2. 规模提升摊薄期间费用率:我们预计 2024-2026 年公司整体期间费用率为 17.5%、14.1%、13.4%

投资逻辑上,我们认为公司之前的业绩较薄,当前在影响业绩的主要因素行业周期和客户结构上都能看到边际好转的态势,未来公司的业绩释放可能有较好的爆发力和持续性;另外,新产品 eVTOL 零部件及材料有望为公司进一步打开想象空间。我们预计公司 2024-2026 年归母净利润 0.54 亿、1.87 亿、2.33 亿元,增速+278%、+248%、+25%,对应 2024 年 9 月 18 日 PE 58、17、13 倍,首次覆盖,给予“增持”评级。

宏观经济波动,新能源车行业竞争加剧,客户销量不及预期,航空、工程机械及商用车行业复苏不及预期,产品开发及客户获取进度不及预期。

本报告摘自华安证券2024年9月22日已发布的《【华安证券·汽车零部件】天成自控(603085):业绩低点已过,布局eVTOL新赛道》,具体分析内容请详见报告。若因对报告的摘编等产生歧义,应以报告发布当日的完整内容为准。