宁波精达:2023年净利同比增长11.58% 拟10派2.9元 业绩增速回落

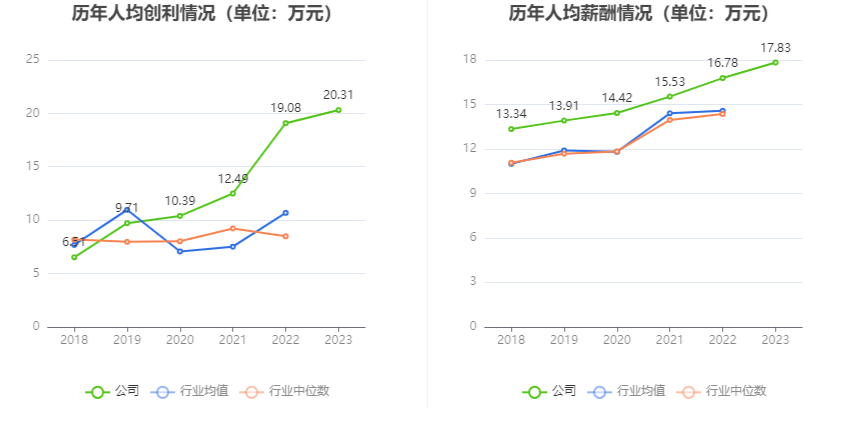

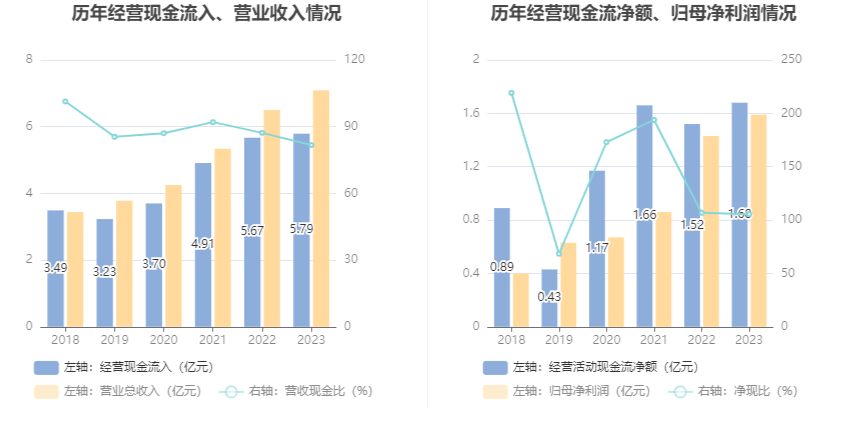

中证智能财讯 宁波精达(603088)4月3日披露2023年年报。2023年,公司实现营业总收入7.09亿元,同比增长8.94%;归母净利润1.59亿元,同比增长11.58%;扣非净利润1.47亿元,同比增长10.61%;经营活动产生的现金流量净额为1.68亿元,同比增长10.20%;报告期内,宁波精达基本每股收益为0.36元,加权平均净资产收益率为24.01%。公司2023年年度利润分配预案为:拟向全体股东每10股派2.9元(含税)。

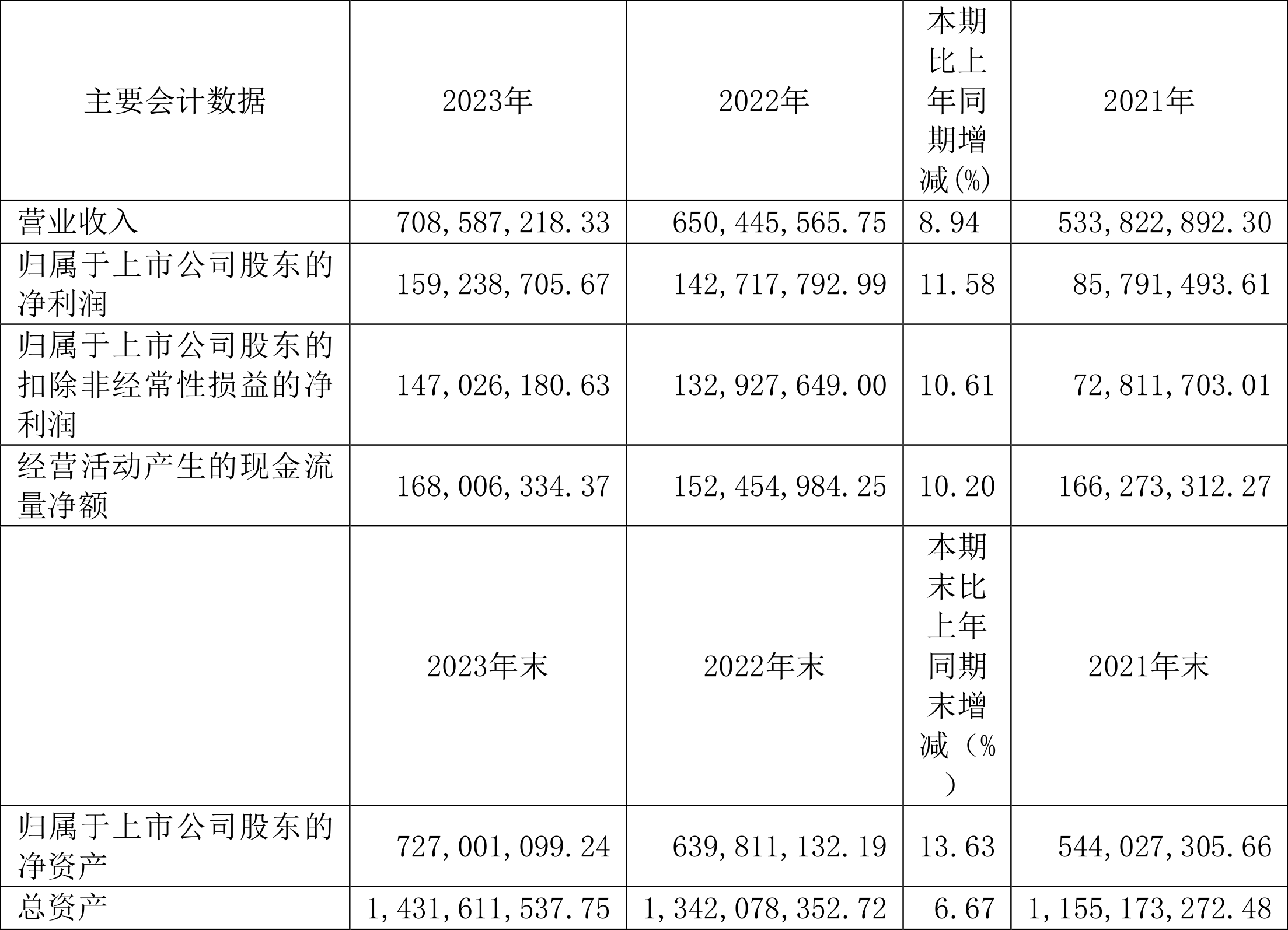

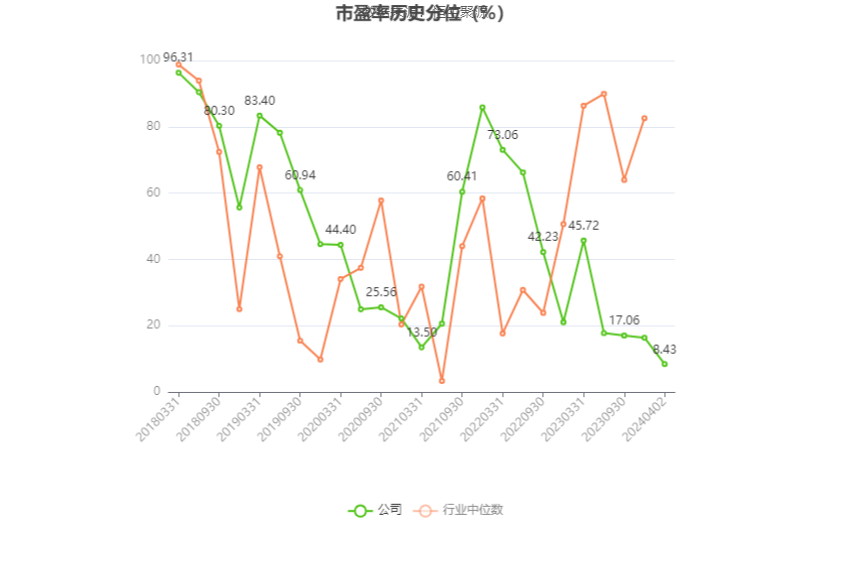

以4月2日收盘价计算,宁波精达目前市盈率(TTM)约为22.63倍,市净率(LF)约为4.96倍,市销率(TTM)约为5.09倍。

公司近年市盈率(TTM)、市净率(LF)、市销率(TTM)历史分位图如下所示:

数据统计显示,宁波精达近三年营业总收入复合增长率为18.55%,在机床工具行业已披露2023年数据的7家公司中排名第4。近三年净利润复合年增长率为33.22%,排名4/7。

资料显示,公司主要业务为换热器装备和高速精密压力机的研发、生产与销售。

分产品来看,2023年公司主营业务中,精密压力机系列收入3.07亿元,同比增长9.81%,占营业收入的43.38%;换热器自动化装备系列收入2.65亿元,同比下降7.98%,占营业收入的37.36%;微通道装备及其他收入1.21亿元,同比增长81.14%,占营业收入的17.02%。

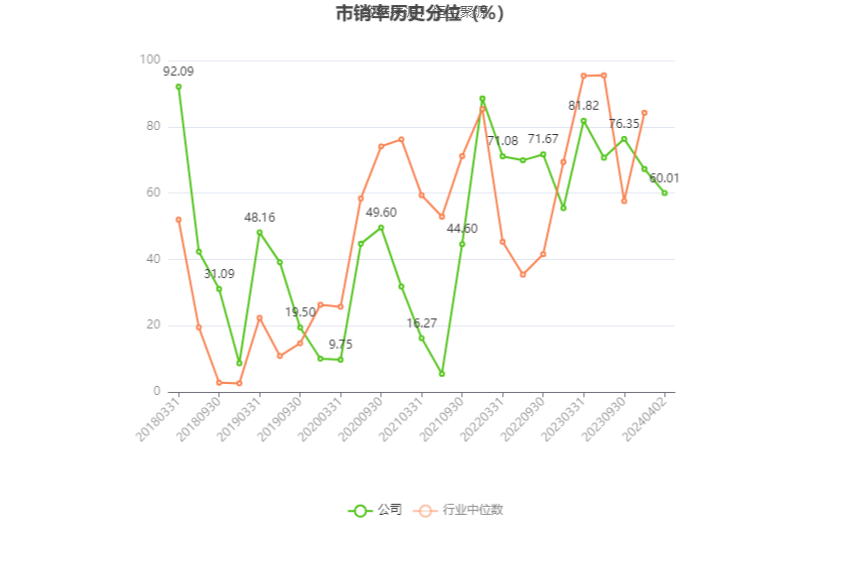

截至2023年末,公司员工总数为784人,人均创收90.38万元,人均创利20.31万元,人均薪酬17.83万元,较上年同期分别增长3.94%、6.45%、6.24%。

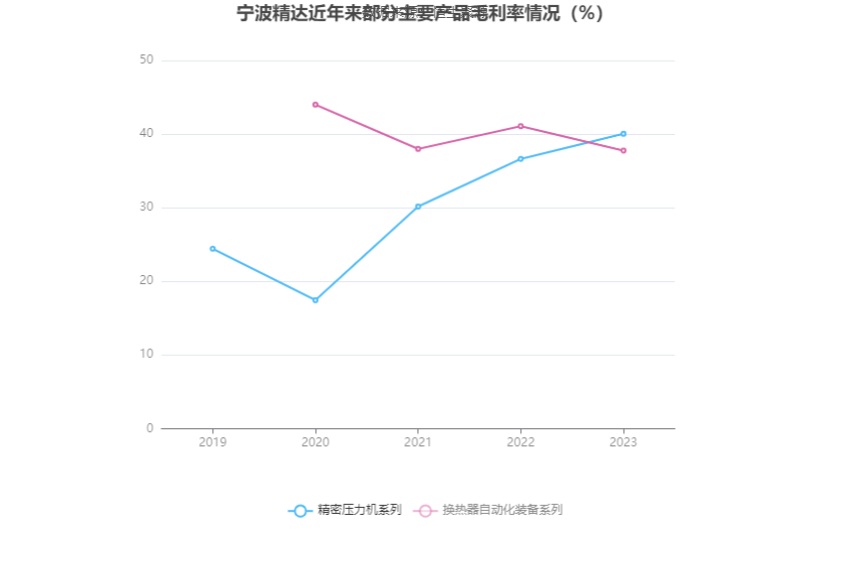

2023年,公司毛利率为42.43%,同比上升0.78个百分点;净利率为22.55%,较上年同期上升0.50个百分点。从单季度指标来看,2023年第四季度公司毛利率为37.32%,同比下降7.76个百分点,环比下降7.15个百分点;净利率为20.30%,较上年同期下降2.31个百分点,较上一季度上升3.48个百分点。

分产品看,精密压力机系列、换热器自动化装备系列2023年毛利率分别为40.05%、37.76%。

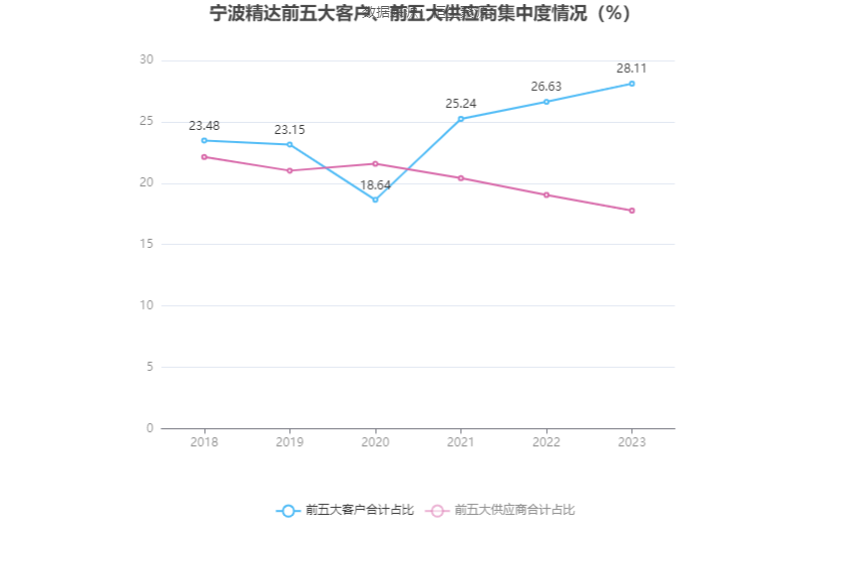

报告期内,公司前五大客户合计销售金额1.95亿元,占总销售金额比例为28.11%,公司前五名供应商合计采购金额0.65亿元,占年度采购总额比例为17.77%。

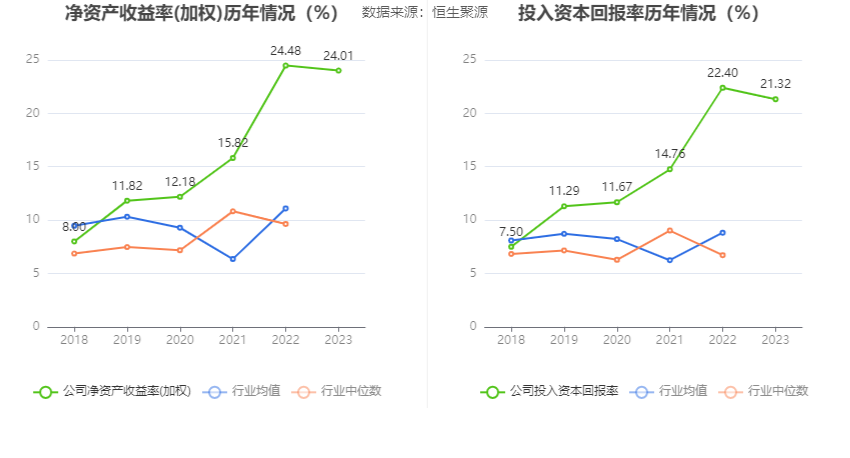

数据显示,2023年公司加权平均净资产收益率为24.01%,较上年同期下降0.47个百分点;公司2023年投入资本回报率为21.32%,较上年同期下降1.08个百分点。

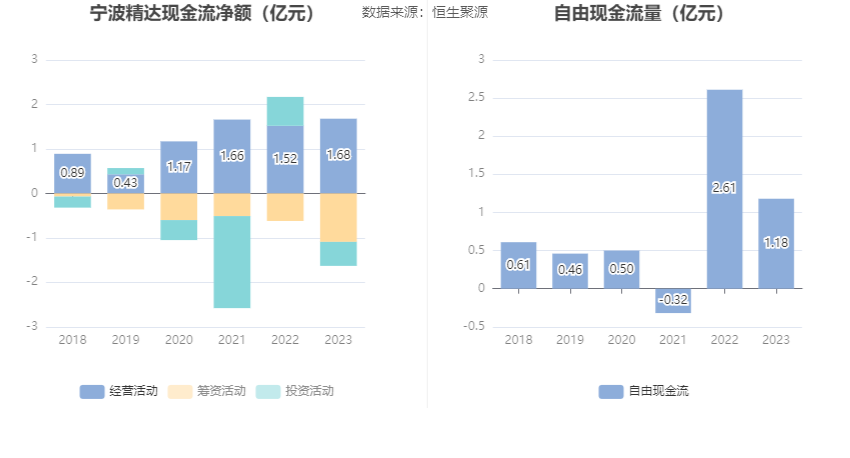

2023年,公司经营活动现金流净额为1.68亿元,同比增长10.20%,主要系经营活动现金流入增加所致;筹资活动现金流净额-1.09亿元,同比减少4791.61万元,主要系吸收投资收到的现金减少,分配股利现金增加所致;投资活动现金流净额-5431.68万元,上年同期为6545.32万元,主要系银行理财卖回资金减少所致。

进一步统计发现,2023年公司自由现金流为1.18亿元,相比上年同期下降54.86%。

2023年,公司营业收入现金比为81.75%,净现比为105.51%。

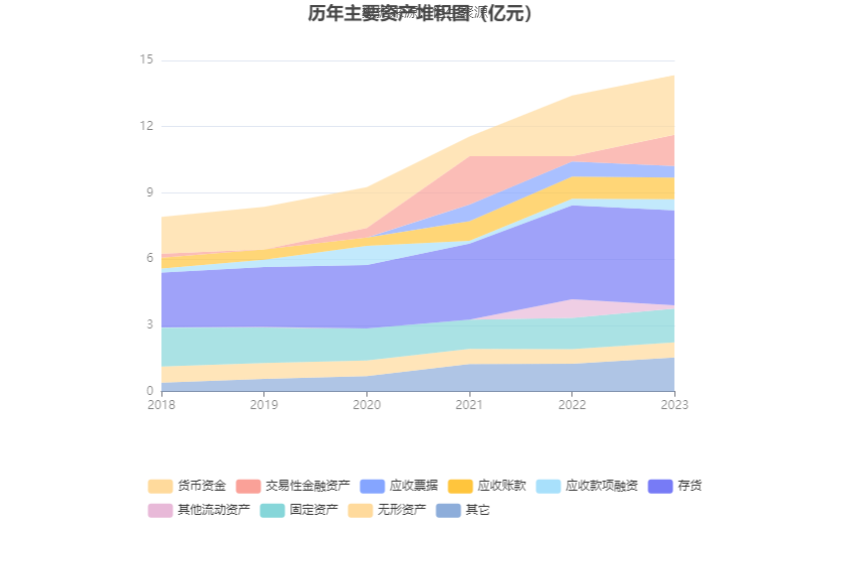

营运能力方面,2023年,公司公司总资产周转率为0.51次,上年同期为0.52次(2022年行业平均值为0.42次,公司位居同行业4/19);固定资产周转率为4.83次,上年同期为4.76次(2022年行业平均值为3.11次,公司位居同行业5/19);公司应收账款周转率、存货周转率分别为7.16次、0.95次。

2023年,公司期间费用为1.12亿元,较上年同期增加761.57万元;但期间费用率为15.77%,较上年同期下降0.24个百分点。其中,销售费用同比增长13.44%,管理费用同比下降7.04%,研发费用同比增长28.57%,财务费用由去年同期的-1714.71万元变为-2138.99万元。

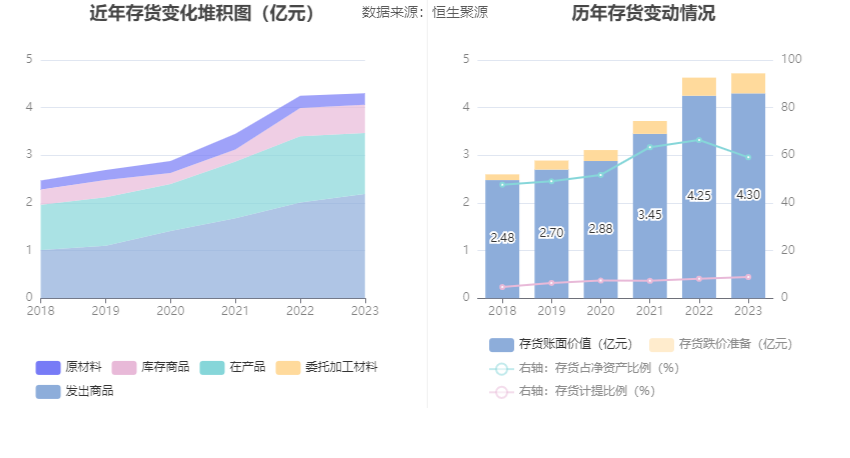

资产重大变化方面,截至2023年年末,公司交易性金融资产较上年末增加480.80%,占公司总资产比重上升8.02个百分点;其他流动资产较上年末减少82.43%,占公司总资产比重下降5.29个百分点;其他非流动资产较上年末增加890.15%,占公司总资产比重上升2.19个百分点;存货较上年末增加1.20%,占公司总资产比重下降1.62个百分点。

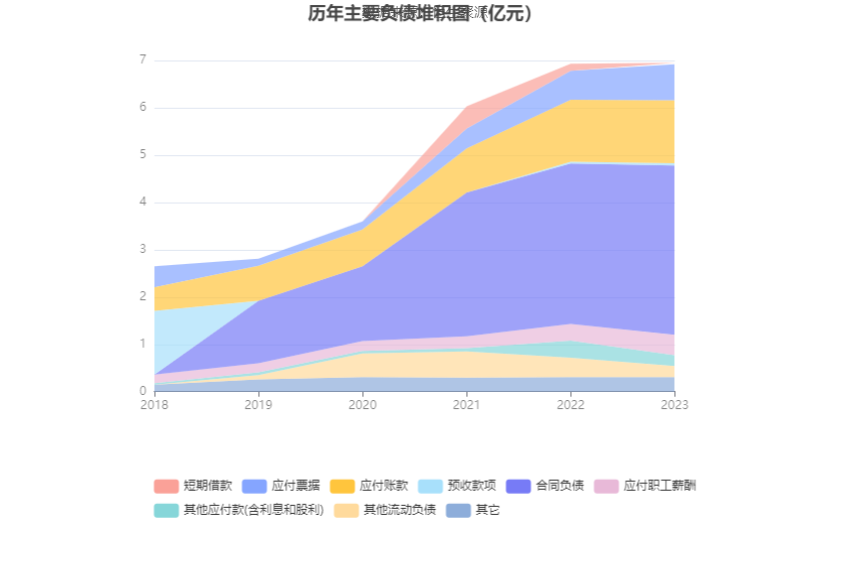

负债重大变化方面,截至2023年年末,公司合同负债较上年末增加5.41%,占公司总资产比重下降0.30个百分点;其他流动负债较上年末减少42.98%,占公司总资产比重下降1.42个百分点;应付票据较上年末增加24.25%,占公司总资产比重上升0.75个百分点;其他应付款(含利息和股利)较上年末减少37.36%,占公司总资产比重下降1.12个百分点。

从存货变动来看,截至2023年年末,公司存货账面价值为4.3亿元,占净资产的59.14%,较上年末增加509.68万元。其中,存货跌价准备为4217.57万元,计提比例为8.93%。

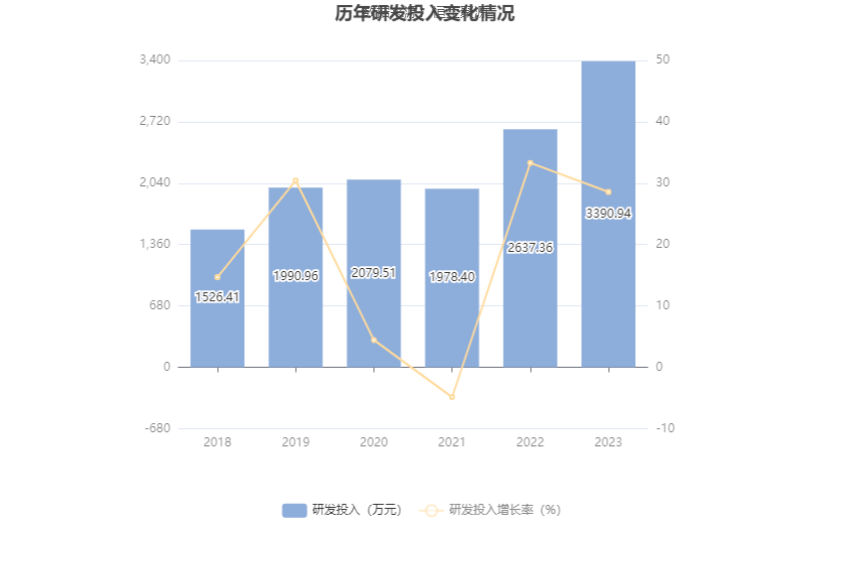

2023年全年,公司研发投入金额为3390.94万元,同比增长28.57%;研发投入占营业收入比例为4.79%,相比上年同期上升0.74个百分点。此外,公司全年研发投入资本化率为0。

年报显示,公司通过自主研发,不断推出新产品,目前公司拥有专利174项(其中发明专利35项),为公司产品提供了有力的技术保障。

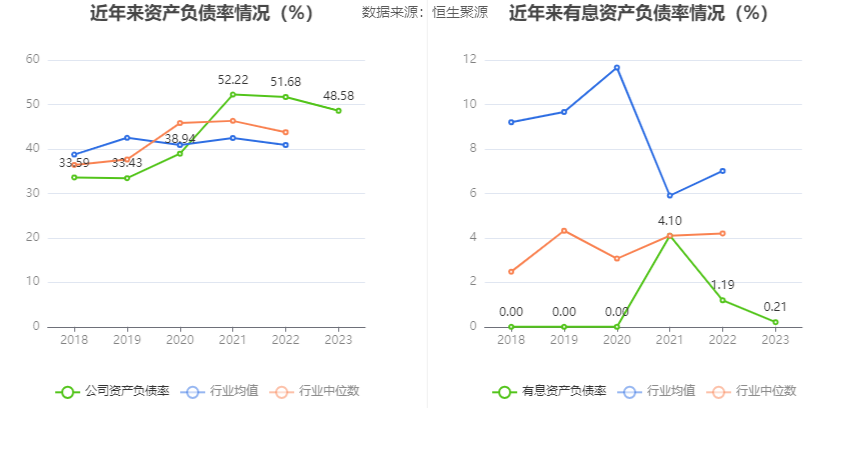

在偿债能力方面,公司2023年年末资产负债率为48.58%,相比上年末下降3.10个百分点;有息资产负债率为0.21%,相比上年末下降0.98个百分点。

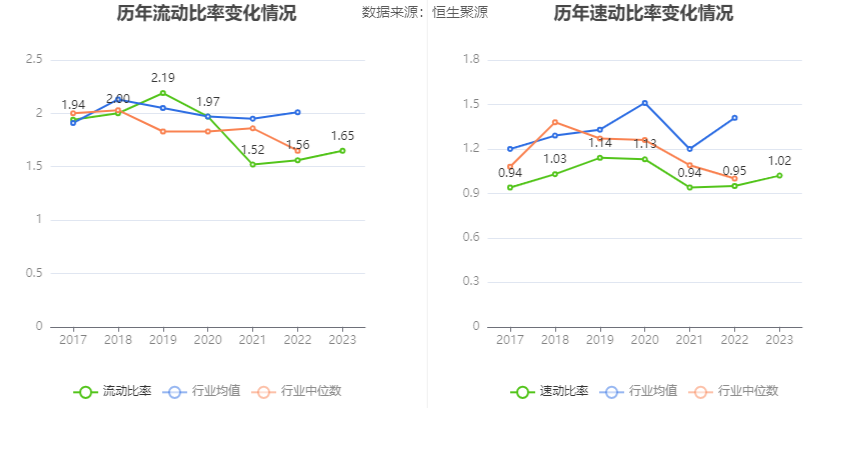

2023年,公司流动比率为1.65,速动比率为1.02。

年报显示,2023年年末公司十大流通股东中,新进股东为王成华、陈忠灵,取代了三季度末的信澳品质回报6个月持有期混合型证券投资基金、吴小添。在具体持股比例上,大家资产-民生银行-大家资产-盛世精选2号集合资产管理产品(第二期)持股有所上升。

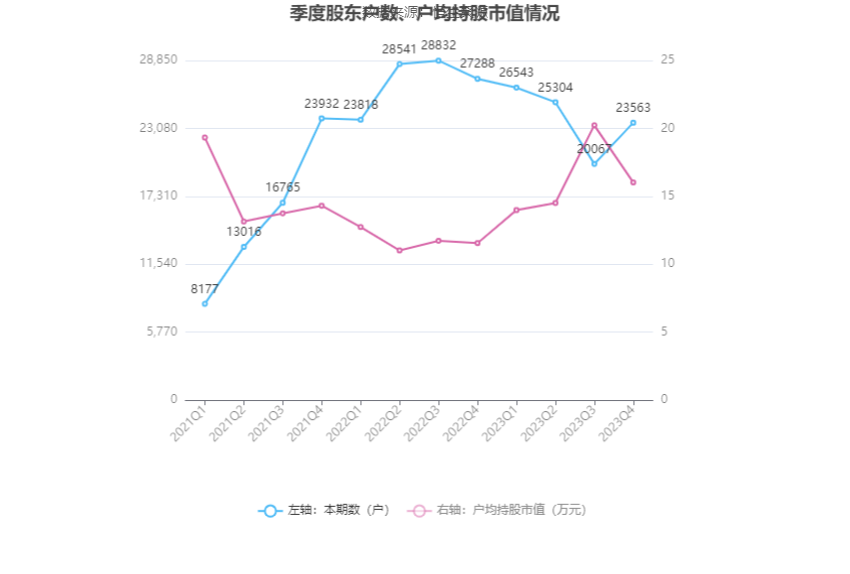

筹码集中度方面,截至2023年年末,公司股东总户数为2.36万户,较三季度末增长了3496户,增幅17.42%;户均持股市值由三季度末的20.23万元下降至16.02万元,降幅为20.81%。

指标注解:

市盈率

=总市值/净利润。当公司亏损时市盈率为负,此时用市盈率估值没有实际意义,往往用市净率或市销率做参考。

市净率

=总市值/净资产。市净率估值法多用于盈利波动较大而净资产相对稳定的公司。

市销率

=总市值/营业收入。市销率估值法通常用于亏损或微利的成长型公司。

文中市盈率和市销率采用TTM方式,即以截至最近一期财报(含预报)12个月的数据计算。市净率采用LF方式,即以最近一期财报数据计算。

市盈率为负时,不显示当期分位数,会导致折线图中断。