上海汽配:2024年上半年净利润1.02亿元 同比增长33.61%

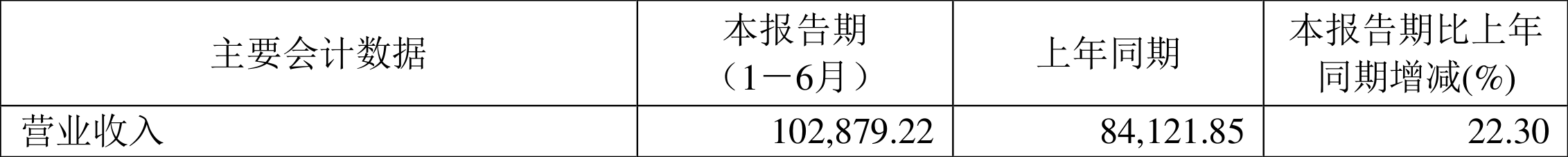

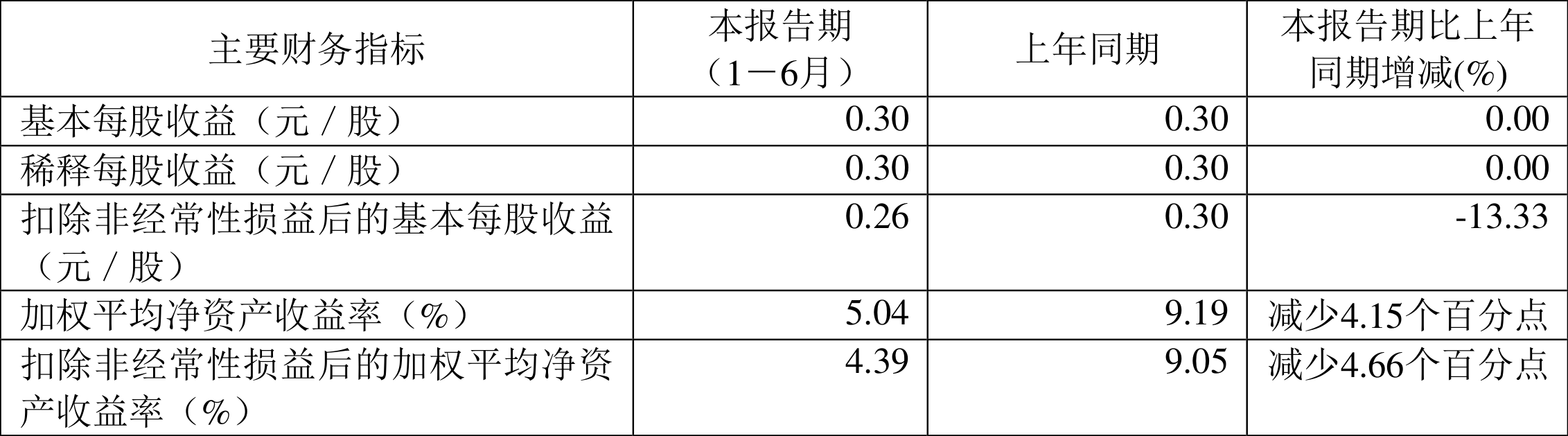

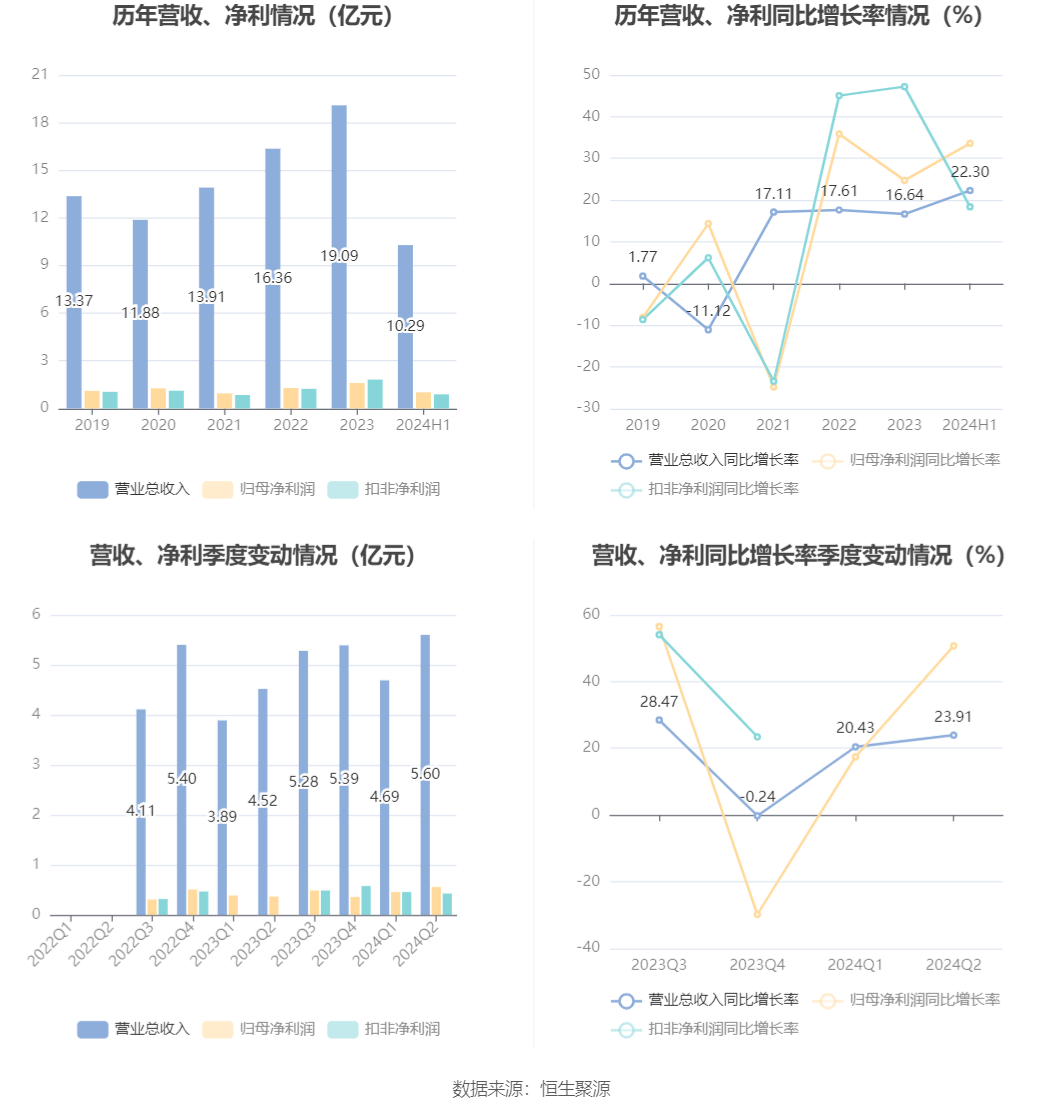

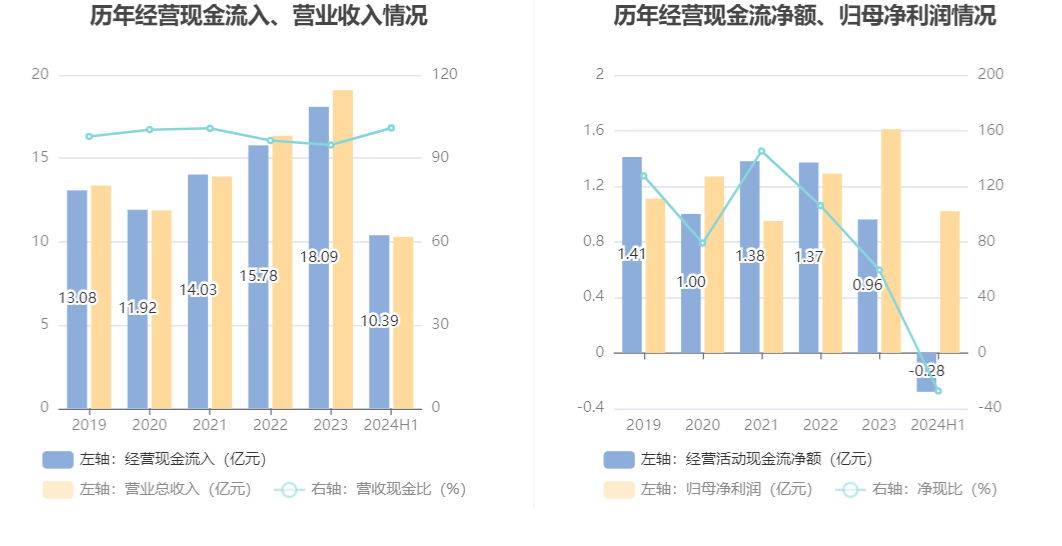

中证智能财讯 上海汽配(603107)8月30日披露2024年半年报。2024年上半年,公司实现营业总收入10.29亿元,同比增长22.30%;归母净利润1.02亿元,同比增长33.61%;扣非净利润8928.91万元,同比增长18.37%;经营活动产生的现金流量净额为-2807.24万元,上年同期为1385.02万元;报告期内,上海汽配基本每股收益为0.3元,加权平均净资产收益率为5.04%。

公告称,公司营业收入变化主要由于外销收入增长。

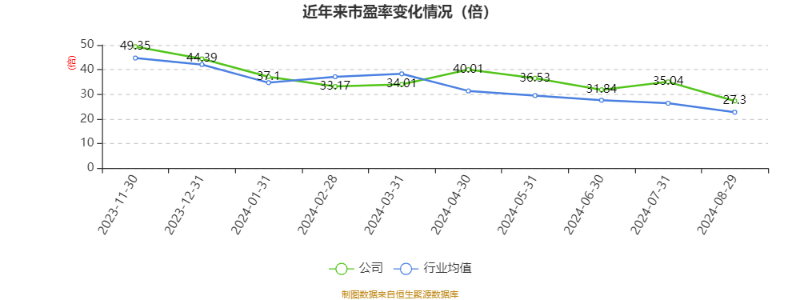

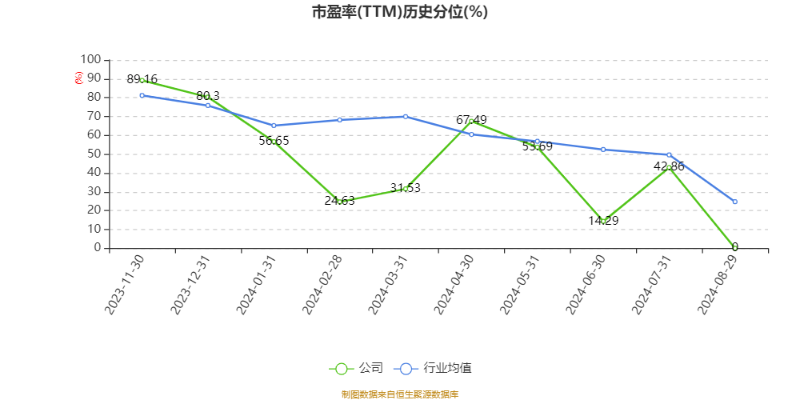

以8月29日收盘价计算,上海汽配目前市盈率(TTM)约为27.3倍,市净率(LF)约为2.56倍,市销率(TTM)约为2.44倍。

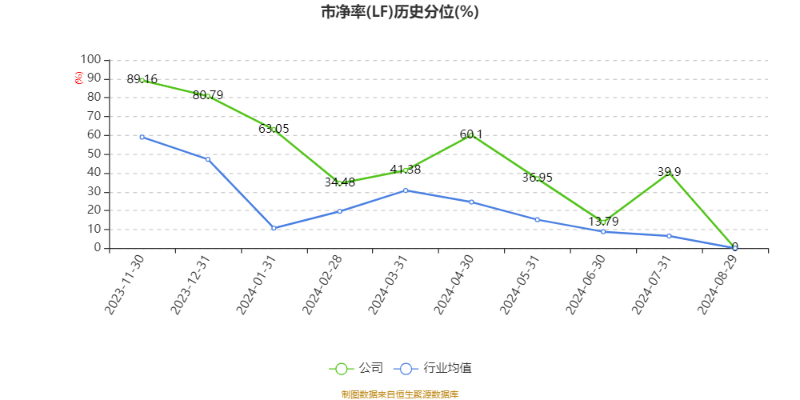

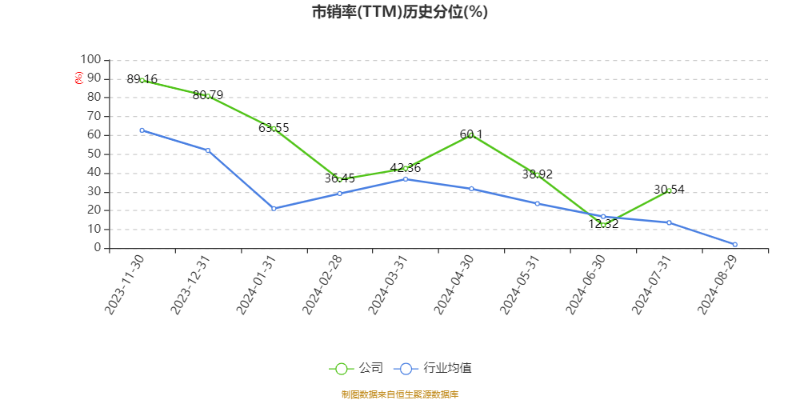

公司近年市盈率(TTM)、市净率(LF)、市销率(TTM)历史分位图如下所示:

根据半年报,公司第二季度实现营业总收入5.6亿元,同比增长23.91%,环比增长19.49%;归母净利润5609.63万元,同比增长50.71%,环比增长21.20%;扣非净利润4340.69万元,环比下降5.40%。

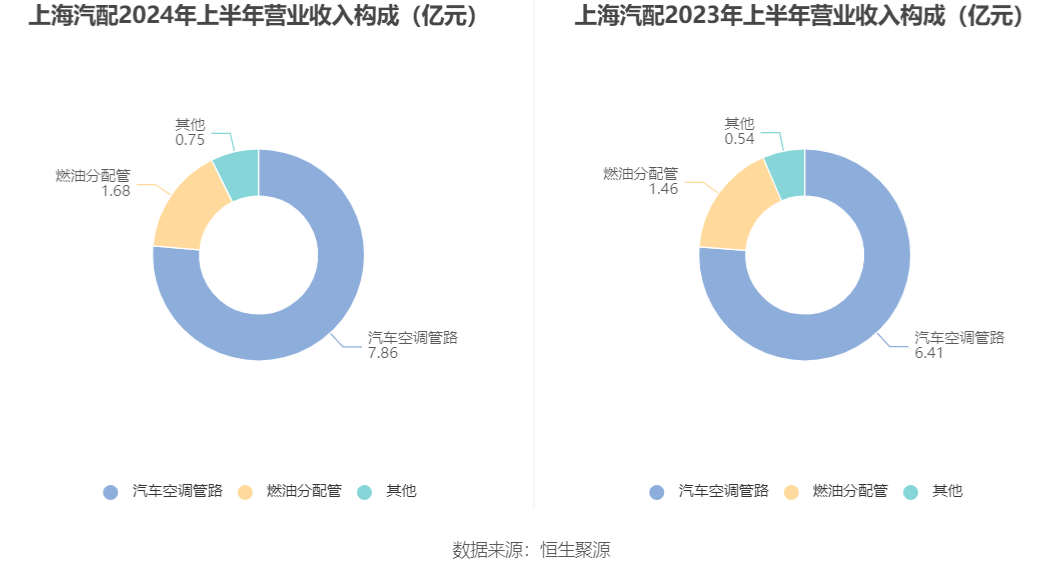

资料显示,公司主营业务为汽车空调管路和燃油分配管等汽车零部件产品的研发、生产与销售,报告期内公司主营业务未发生变更。

分产品来看,2024年上半年公司主营业务中,汽车空调管路收入7.86亿元,同比增长22.64%,占营业收入的76.39%;燃油分配管收入1.68亿元,同比增长15.06%,占营业收入的16.31%。

2024年上半年,公司毛利率为20.97%,同比上升0.81个百分点;净利率为9.80%,较上年同期上升0.66个百分点。从单季度指标来看,2024年第二季度公司毛利率为21.56%,同比上升2.39个百分点,环比上升1.30个百分点;净利率为10.01%,较上年同期上升1.76个百分点,较上一季度上升0.46个百分点。

分产品看,汽车空调管路、燃油分配管2024年上半年毛利率分别为20.29%、12.64%。

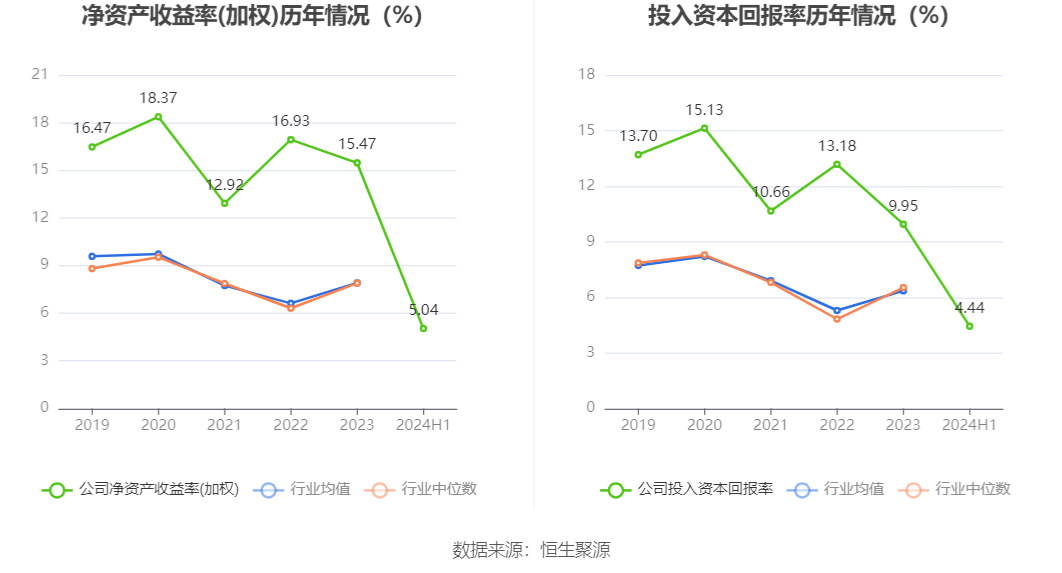

数据显示,2024年上半年公司加权平均净资产收益率为5.04%,较上年同期下降4.15个百分点;公司2024年上半年投入资本回报率为4.44%,较上年同期下降2.56个百分点。

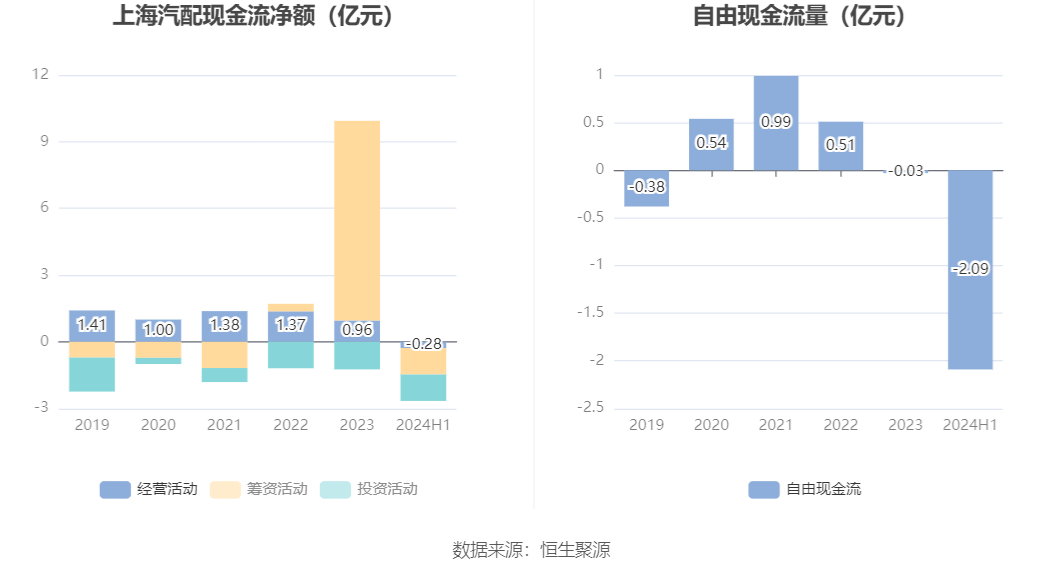

2024年上半年,公司经营活动现金流净额为-2807.24万元,同比减少4192.26万元;筹资活动现金流净额-1.19亿元,同比减少1.04亿元;投资活动现金流净额-1.19亿元,上年同期为-6712.78万元。

进一步统计发现,2024年上半年公司自由现金流为-2.09亿元,上年同期为-0.68亿元。

2024年上半年,公司营业收入现金比为100.95%,净现比为-27.42%。

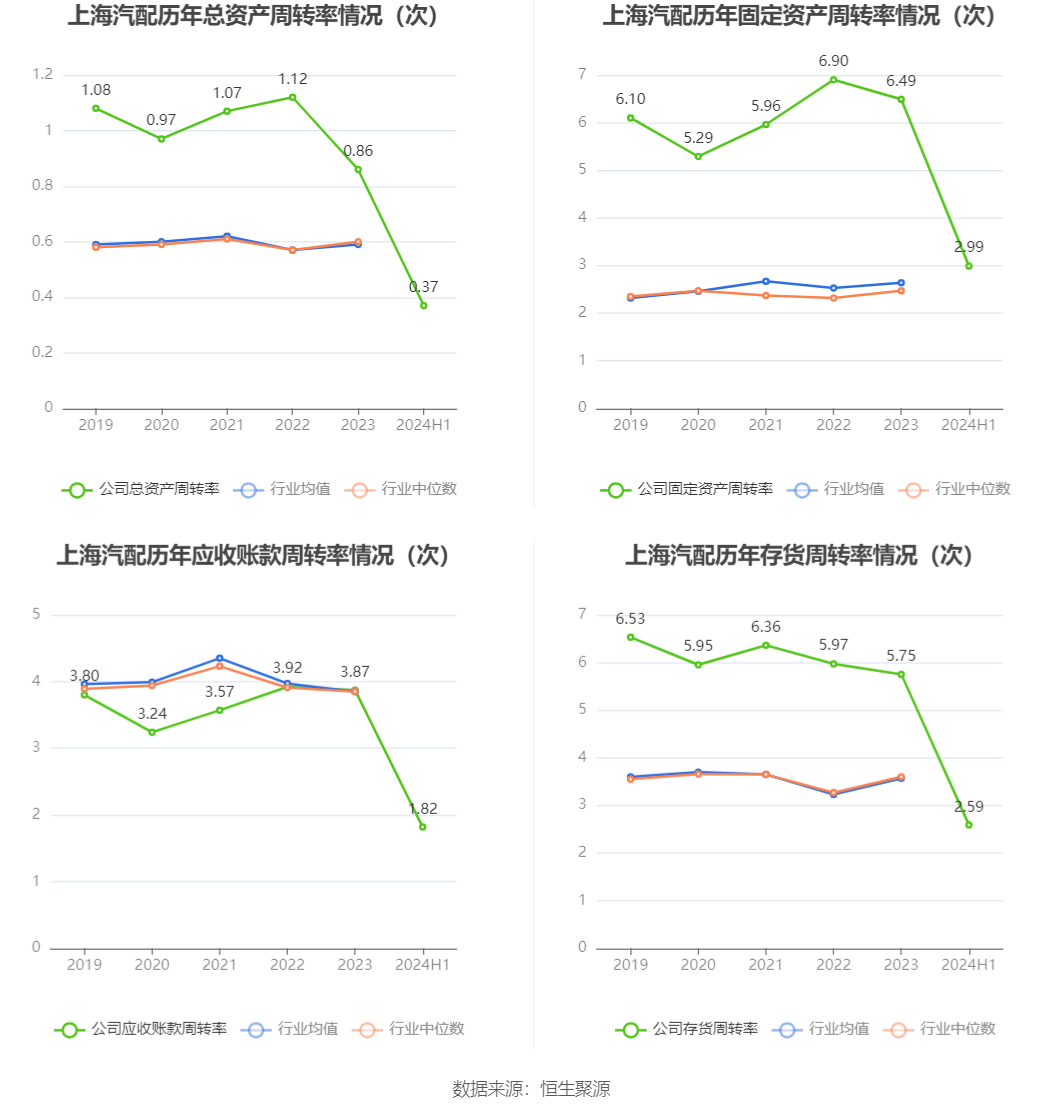

营运能力方面,2024年上半年,公司总资产周转率为0.37次,上年同期为0.53次(2023年上半年行业平均值为0.28次,公司位居同行业2/99);固定资产周转率为2.99次,上年同期为3.55次(2023年上半年行业平均值为1.29次,公司位居同行业5/99);公司应收账款周转率、存货周转率分别为1.82次、2.59次。

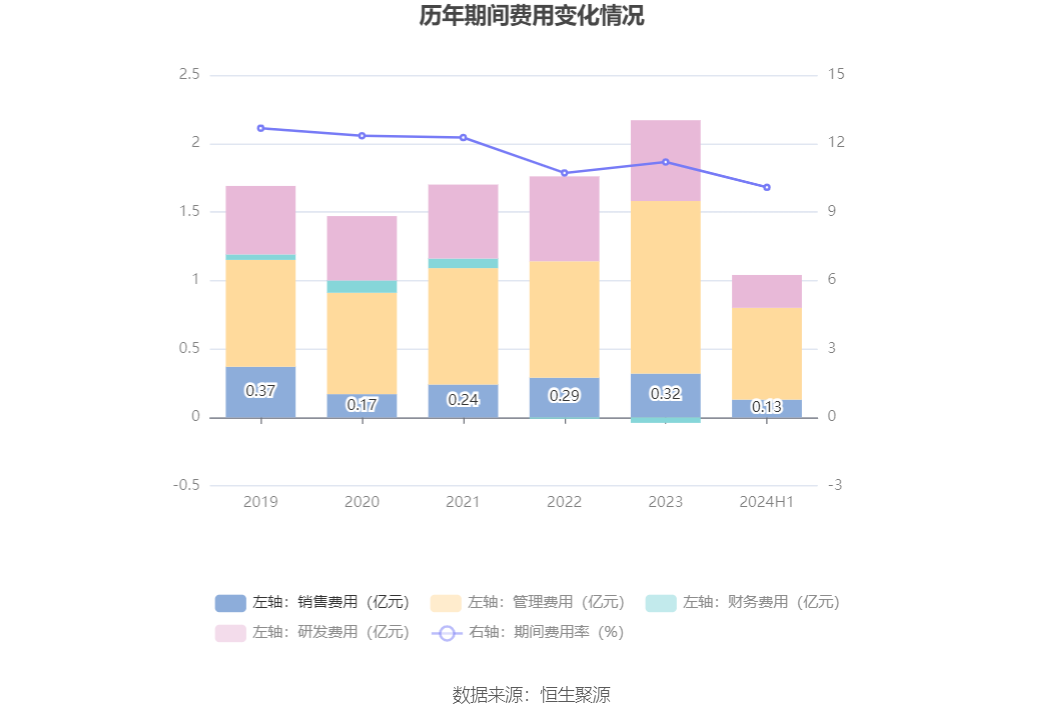

2024年上半年,公司期间费用为1.04亿元,较上年同期增加2225.39万元;期间费用率为10.08%,较上年同期上升0.40个百分点。其中,销售费用同比下降8.05%,管理费用同比增长46.52%,研发费用同比下降13.85%,财务费用由去年同期的-579.81万元变为25.52万元。

资料显示,销售费用的变动主要因为部分循环周转箱摊销完毕导致本期摊销金额减少以及天津、佛山两个分公司设立后原租赁的仓库停租导致租赁费减少;管理费用的变动主要因为天津分公司、佛山分公司、上海汽配墨西哥因经营需要新招聘部分管理人员导致计入管理费用的员工薪酬增加;财务费用的变动主要因为汇兑损益波动;研发费用的变动主要因为燃油分配管业务本期处于搬迁后整合并平稳运行阶段,研发活动未大规模展开。

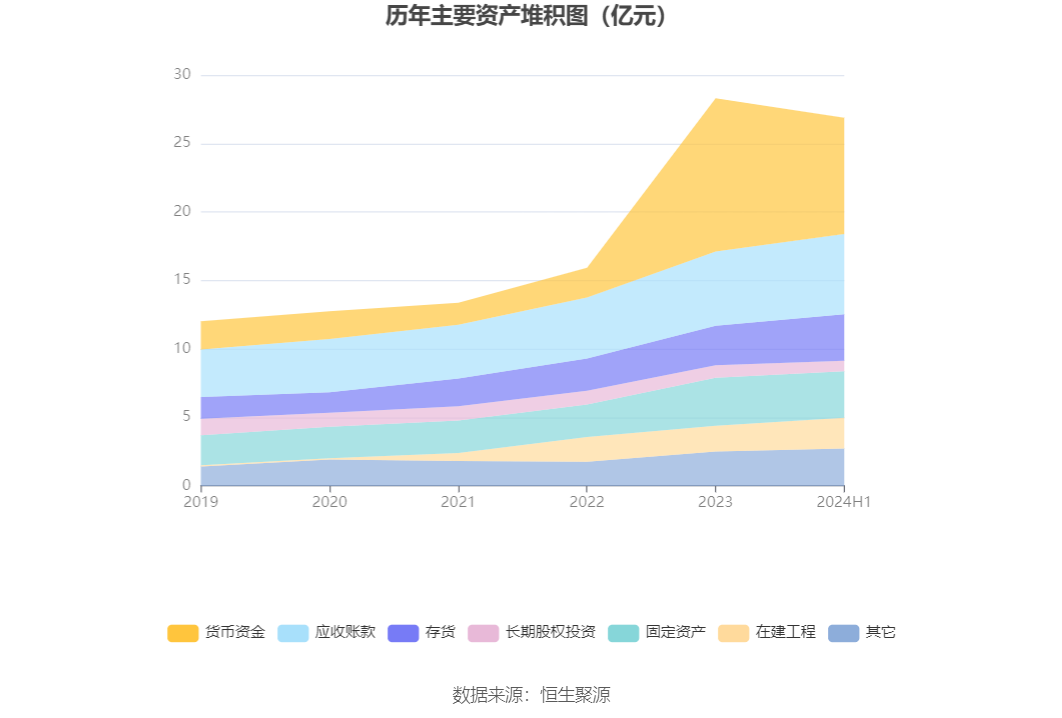

资产重大变化方面,截至2024年上半年末,公司货币资金较上年末减少24.28%,占公司总资产比重下降8.01个百分点;应收账款较上年末增加7.98%,占公司总资产比重上升2.63个百分点;存货较上年末增加17.67%,占公司总资产比重上升2.44个百分点;在建工程较上年末增加18.64%,占公司总资产比重上升1.66个百分点。

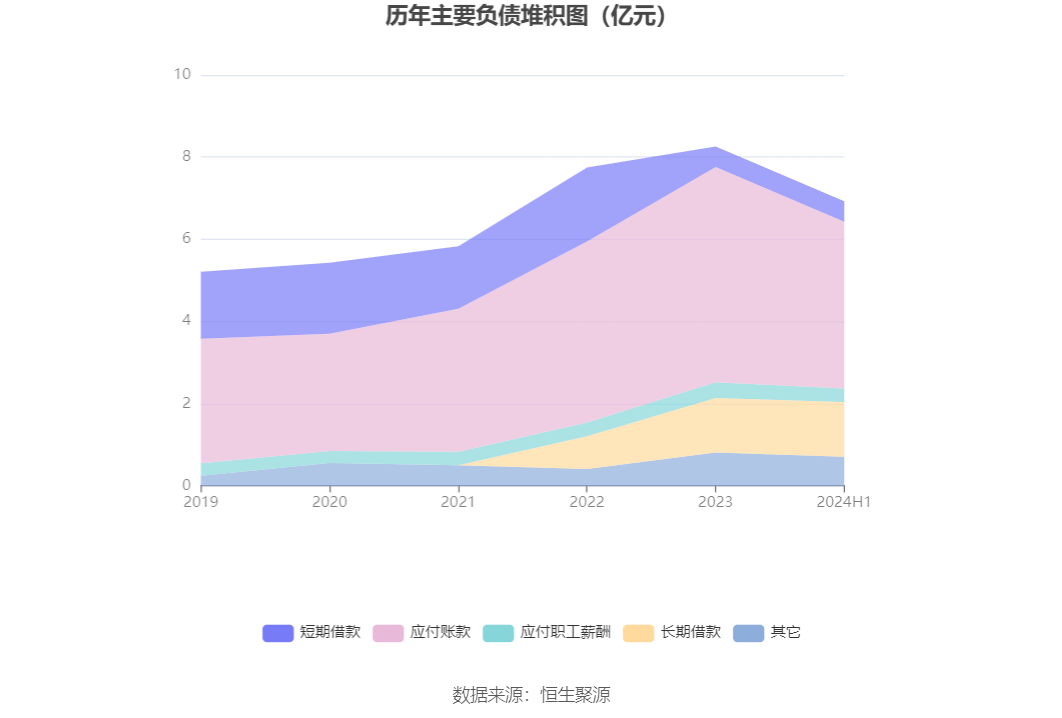

负债重大变化方面,截至2024年上半年末,公司应付账款较上年末减少22.60%,占公司总资产比重下降3.42个百分点;应交税费较上年末减少61.17%,占公司总资产比重下降0.40个百分点;租赁负债较上年末增加18.95%,占公司总资产比重上升0.26个百分点;应付职工薪酬较上年末减少12.14%,占公司总资产比重下降0.10个百分点。

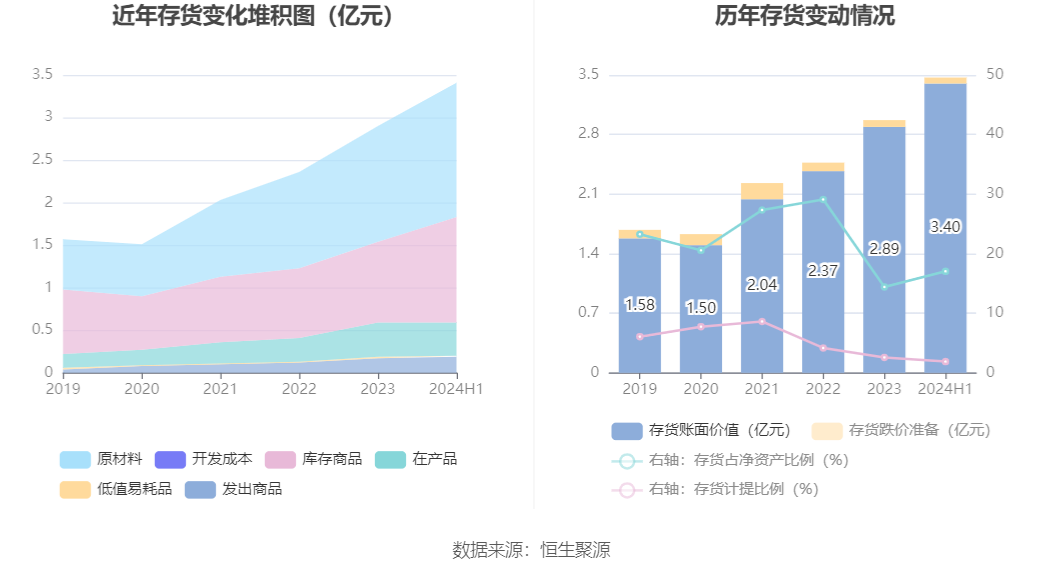

从存货变动来看,截至2024年上半年末,公司存货账面价值为3.4亿元,占净资产的17.04%,较上年末增加5104.89万元。其中,存货跌价准备为651.98万元,计提比例为1.88%。

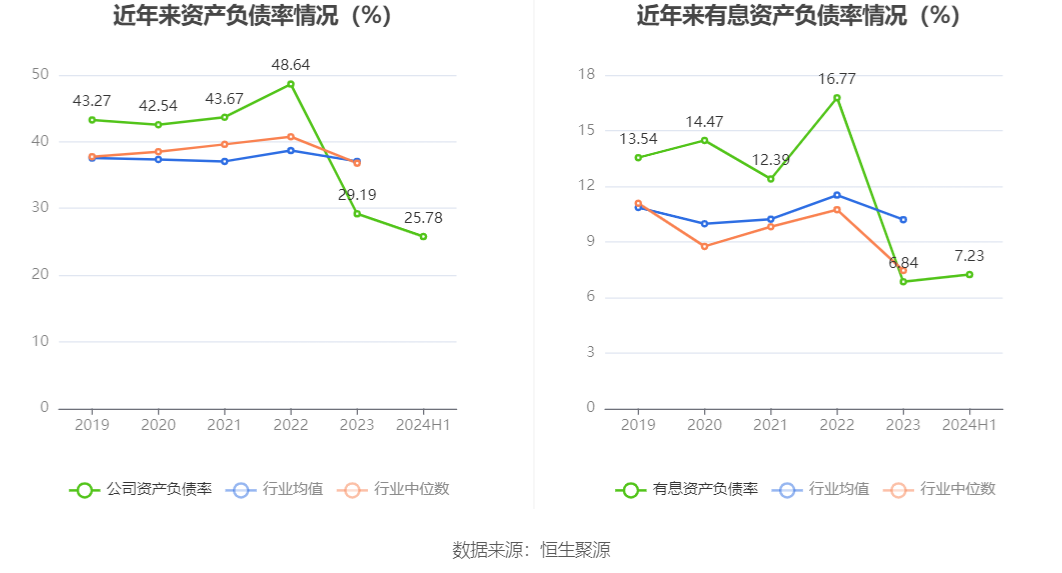

在偿债能力方面,公司2024年上半年末资产负债率为25.78%,相比上年末下降3.41个百分点;有息资产负债率为7.23%,相比上年末上升0.39个百分点。

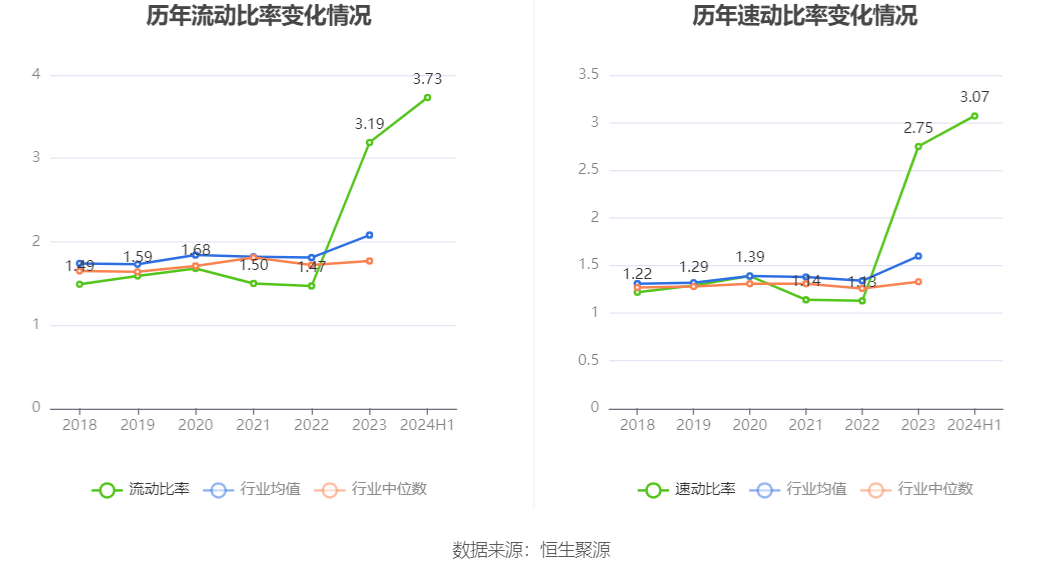

2024年上半年,公司流动比率为3.73,速动比率为3.07。

半年报显示,2024年上半年末公司十大流通股东中,新进股东为戴外威、涌成菲诸一号私募证券投资基金、曾力波、王权、黄卫庭、叶军、赵强、黄冠星、宁永军,取代了一季度末的东方财富证券股份有限公司客户信用交易担保证券账户、平安证券股份有限公司客户信用交易担保证券账户、华泰证券股份有限公司客户信用交易担保证券账户、BARCLAYS BANK PLC、中国银河证券股份有限公司客户信用交易担保证券账户、UBS AG、国金证券股份有限公司客户信用交易担保证券账户、广发证券股份有限公司客户信用交易担保证券账户、申万宏源证券有限公司客户信用交易担保证券账户。在具体持股比例上,苏毅持股有所上升。

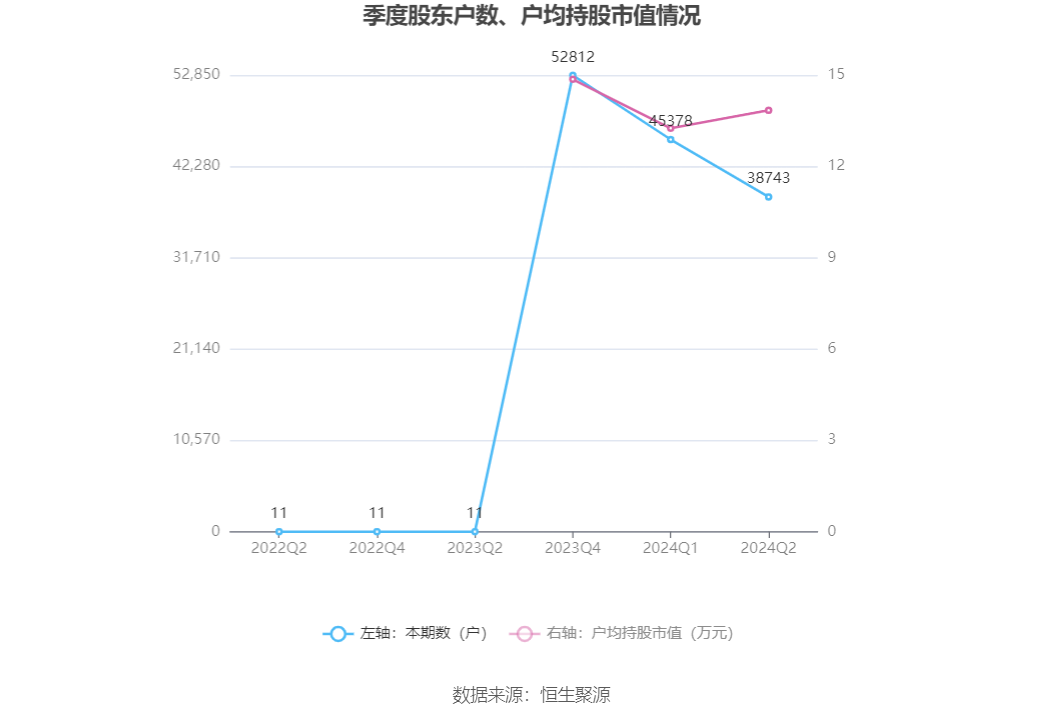

筹码集中度方面,截至2024年上半年末,公司股东总户数为3.87万户,较一季度末下降了6635户,降幅14.62%;户均持股市值由一季度末的13.25万元上升至13.84万元,增幅为4.45%。

指标注解:

市盈率

=总市值/净利润。当公司亏损时市盈率为负,此时用市盈率估值没有实际意义,往往用市净率或市销率做参考。

市净率

=总市值/净资产。市净率估值法多用于盈利波动较大而净资产相对稳定的公司。

市销率

=总市值/营业收入。市销率估值法通常用于亏损或微利的成长型公司。

文中市盈率和市销率采用TTM方式,即以截至最近一期财报(含预报)12个月的数据计算。市净率采用LF方式,即以最近一期财报数据计算。

市盈率为负时,不显示当期分位数,会导致折线图中断。