减员、关店、去库存......业绩连续五年下滑,红蜻蜓会是下一个倒下的皮鞋巨头吗?

记者 | 袁颖琪

编辑 | 陈菲遐

随着百丽女鞋私有化,达芙妮国际(0210.HK)沦为仙股,星期六更名为遥望科技(002291.SZ),曾经的皮鞋巨头们接连陨落。

近日,红蜻蜓(603116.SH)也发布了2015年上市以来第一份亏损业绩预告。这家公司预计2022年归母净利润为-2500万元到-3750万元,扣非后归母净利润为-6800万元到-8050万元。值得注意的是,2022年是公司业绩连续下滑的第五年。

红蜻蜓是否会步百丽、达芙妮和星期六的后尘,成为下一个陨落的皮鞋巨头?

减员、关店、去库存

净利率极低是这些皮鞋巨头们面临的共同问题,换而言之就是产品不赚钱。

达芙妮国际已经连续多年亏损,2014年还没有亏损时净利率只有1.76%;星期六在2019年发展互联网广告业务之前的净利率也只有0.85%。

红蜻蜓表现稍好。2018年以前,公司净利率水平保持在8%-11%左右,但之后逐年下降至1%-2%的水平。

皮鞋行业和服装行业类似,低到只有1%-2%的净利率绝非常态。那么,盈利为何如此艰难?

首先这些皮鞋巨头都面临收入规模下降。 2017年以后,红蜻蜓的营业收入和归母净利润双双下滑,营业收入从2017年的32.45亿元下降到2021年的25.11亿元。

这和整体鞋服领域的渠道变革有关。上世纪90年代,品牌专营店是这些鞋服品牌打开市场的主流渠道。但随着互联网、购物中心等新渠道的崛起,传统渠道如百货商场和专营店的客流都受到冲击,沿街专营店甚至有逐渐退出市场趋势。皮鞋巨头们不得不关店调整渠道。

红蜻蜓暴露出渠道问题是在2020年疫情以后。公司线下渠道是以加盟店为主,辅以少数直营店。2015年至2019年,公司线下门店约在4100家左右,2020年和2021年下降到3512家和3134家。其实,2015年红蜻蜓就开始缩减直营门店控制成本,到2021年,直营门店从445家下降到了261家。门店收缩势必带来出货量下降,因此红蜻蜓收入规模大幅下滑。

除了关闭门店,用工人员数量和产量也可以看出红蜻蜓走上了战略收缩之路。2015年,红蜻蜓员工总数5917人,到了2021年已经下降到4053人,缩减三分之一。减少的主要是生产人员。2015年到2019年,红蜻蜓年产量在700多万双,2020年只生产了400多万双,2021年未披露。

虽然收入下滑,但红蜻蜓的销售费用和管理费用并没有大幅下降,2021年销售费用和管理费用占营业收入的比例分别为18.8%和11.6%。而2015年时,两项占比仅分别为13.6%和8.2%。红蜻蜓盈利艰难也就不意外了。

其次,红蜻蜓等皮鞋巨头们这些年遇到的困难还有存货问题。

2015年以后,红蜻蜓陆续开始去库存。2016年是公司存货占总资产比最高的时候,达到21.8%。之后,公司加大计提库存力度,每年计提的减值损失动辄4000万元-5000万元。存货占总资产比值也开始下降,2021年公司存货只有6亿元,占总资产比值为13.2%。

靠理财收益“躺平”式发展

减员、关店、去库存,红蜻蜓经历了漫长的调整期后能迎来曙光吗?

答案恐怕并不乐观。

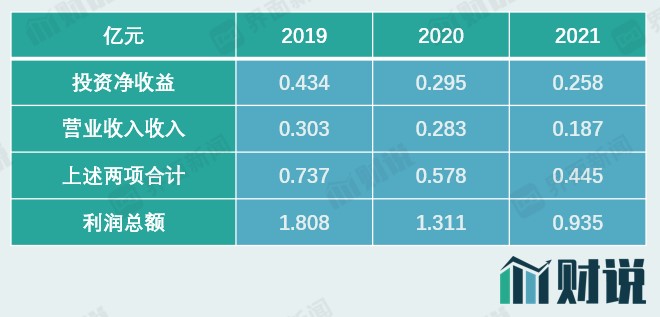

2019年以后,红蜻蜓的盈利越来越依靠投资收益和营业外收入。其中,投资净收益主要来自银行理财收益,营业外收入则主要来自政府补贴。2019年,公司投资收益和营业外收入合计7370万元,占当年利润总额的40.8%。2021年,上述两项合计4450万元,占当年利润总额的47.6%。

图片来源:Wind、界面新闻研究部

图片来源:Wind、界面新闻研究部值得注意的是,红蜻蜓一直有充足资金进行理财,用的是闲置的募投资金。

2015年,红蜻蜓上市获得募集资金净额为9.74亿元。其中,计划有8.67亿元用于营销渠道升级;另有1.08亿元用于信息系统提升项目。但是资金到位后,上述两个项目都进展缓慢。2020年,红蜻蜓终止募投项目,计划将剩余募集资金用于实施新增募投项目及部分永久补充流动资金。新建项目包括:购物中心新业态升级项目拟投入1.58亿元、永嘉基地零配仓扩建及智能化升级项目拟投入0.96亿元、 数字化转型升级及智能制造项目拟投入0.80亿元。另有6.56亿元用于永久补充流动资金的金额。

反其道而行

近期,红蜻蜓在门店调整方面有所行动。

一方面,红蜻蜓将部分加盟店转为直营。2021年,公司直营店达到261家,毛利率约50%,加盟店的毛利率则为35%左右。鉴于目前盈利困难,红蜻蜓想通过增加直营店增强盈利能力。

另一方面红蜻蜓加大了终端门店尤其是购物中心门店的拓展力度。2021年,红蜻蜓新开的120家直营独立店中有54家是购物中心门店。不过,购物中心经历10年快速发展,优质点位已难以获得。红蜻蜓无论是品牌还是规模都较落后,已经错过布局黄金期。

近期红蜻蜓又发布了员工持股计划。本次员工持股计划购买回购股份的价格为3.50元/股,较目前股价折价34%。激励的业绩目标是:2022年到2024年,营业收入实现以2021年为基数的15%、30%和50%的增长,或净利润实现以2021年为基数的30%、80%和200%的增长。2022年红蜻蜓亏损,并没有实现激励目标。