核心业务毛利率骤降 昭衍新药回复年报监管工作函

记者 李晃 北京报道 来源:经济参考报

|

|

|

近期,昭衍新药交出了其年度“成绩单”:公司实现营业收入23.76亿元,同比增长4.78%;实现归属于上市公司股东的净利润3.97亿元,同比下降63.04%;实现扣非净利润3.38亿元,同比下降66.89%。值得一提的是,这是昭衍新药自2017年A股上市以来利润水平首次出现下滑。

交出上市以来最差“成绩单”之后,昭衍新药也迅速收到了上交所的年报监管工作函。5月28日,昭衍新药针对年报监管工作函所关注的业务及业绩表现、生物资产公允价值变动、其他存货情况及预付款四方面问题进行了逐一回复。《经济参考报》记者注意到,2023年昭衍新药核心业务药物非临床研究服务毛利率同比下降5.09个百分点;值得一提的是,昭衍新药还表示行业竞争态势导致的订单价格下降会在未来一段时间对公司毛利率产生不利影响。

未来毛利率可能进一步下降

昭衍新药成立于1998年2月,前身为北京昭衍新药研究中心,于2017年8月登陆上交所,并在2021年2月于香港联交所主板挂牌上市,公司核心业务为药物非临床研究服务,主要包括满足新药的临床申报至注册上市全流程的非临床研究服务和药物发现阶段的CRO(合同研究组织)外包服务。

2023年,受行业竞争加剧导致主营业务毛利率同比降低,公司实验室服务业务净利润同比下降,及本期生物资产公允价值变动带来较多净损失等因素影响,昭衍新药业绩出现较大幅度下滑。年报显示,2023年昭衍新药实现营业收入23.76亿元,同比增长4.78%;实现归属于上市公司股东的净利润3.97亿元,同比下降63.04%;实现扣非净利润3.38亿元,同比下降66.89%。

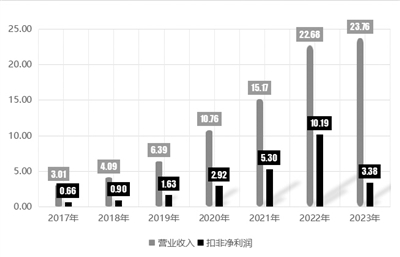

值得一提的是,这是昭衍新药自2017年A股上市以来利润水平首次出现下滑。同花顺iFinD数据显示,2017年至2022年昭衍新药营收、扣非净利润均保持着两位数的增速,其中营收从3.01亿元持续增长至22.68亿元,扣非净利润由0.66亿元逐年增长至10.19亿元,然而2023年其扣非净利润却骤降至3.38亿元。

与此同时,昭衍新药毛利率亦出现较大幅度下滑。年报显示,2023年公司主营业务毛利率为42.62%,同比减少5.28个百分点,其中,昭衍新药核心业务药物非临床研究服务毛利率为43.22%,同比减少5.09个百分点;临床服务及其他毛利率为21.18%,同比减少10.52个百分点;此外,实验模型供应毛利率为36.06%,尽管毛利率同比增加10.39个百分点,但该业务规模较小,对公司利润贡献有限。

前述情况也引发了监管的高度关注,在年报监管工作函中,上交所要求昭衍新药“结合公司主营业务及核心竞争力、行业政策、同行业可比公司业绩情况,说明公司各细分业务毛利率变化的具体原因,并结合主营业务毛利率下滑情况,提示可能存在的风险(如有),说明公司为应对相关情况拟采取的针对性措施。”

其中,针对各细分业务毛利率变化的具体原因,昭衍新药表示,2023年公司药物非临床研究服务毛利率同比下降5.09个百分点,主要受实验模型成本上涨、人力成本上涨、营业收入承压影响;2023年临床服务及其他占公司全年总收入2.67%,临床服务及其他包含注册申报、临床运营、药物警戒、临床样品的生物分析及生物标志物研究等服务,各类业务的毛利率差异较大,由于该板块业务规模尚小,各项业务的占比不稳定,毛利率更易随收入结构变化而波动;2023年实验模型供应业务营收占公司全年总收入0.17%,该业务规模较小,毛利率波动不具备代表性。

与此同时,昭衍新药还称:行业竞争态势导致的订单价格下降会在未来一段时间对公司毛利率产生不利影响,当前实验模型的市场价格虽呈现下降趋势,但业务开展具有周期性,体现到公司业绩上存在滞后性,预估未来一段期间内,公司的毛利率进一步下降的可能性较大。

生物资产市价波动对业绩影响较大

与此同时,作为导致公司去年业绩下滑的重要因素,昭衍新药的生物资产公允价值变动也引发了监管的高度关注。

据悉,昭衍新药生物资产在总资产中占比较大,且其公允价值变动对公司业绩影响较大。根据披露,昭衍新药生物资产主要为非人灵长类实验模型,其中,以出售为目的,养殖在繁育基地,未达到实验条件且尚未办理相关销售许可(金麒麟分析师)的实验模型,计入消耗性生物资产,属于流动资产;而以繁殖为目的,养殖在繁育基地的实验模型,计入生产性生物资产,属于非流动资产。

截至2023年末,昭衍新药存货中消耗性生物资产达9.06亿元,占公司总资产的9.03%,较年初减少1.65亿元;生产性生物资产期末5.59亿元,占总资产的5.57%,较期初减少2.29亿元。此外,公司2023年生物资产公允价值变动带来净损失2.67亿元,而上年度生物资产公允价值变动带来净收益3.33亿元。

基于前述情况,上交所要求昭衍新药“结合市场供需情况、创新药行业变化、说明相关生物资产的价格是否可能出现进一步下跌风险,并进行提示。”

对此,昭衍新药回复称:生物资产的市场价格主要受供需关系的影响,而供需关系由多方面因素决定,如科研和药物研究需求量、产业链端的供给量,以及实验模型进出口政策等等。从2024年一季度来看,其市场价格已呈现回落的态势,但由于非人灵长类生物资产繁殖周期长,整体上仍呈现出供给不足的态势,目前市场价格与2018年至2019年间水平相比仍处于高位,需求端大多采取观望的态势,所以市场价格存在下跌的风险,但下跌幅度可能会有所放缓。

不过,《经济参考报》记者注意到,从今年一季度看,生物资产的市价波动仍对昭衍新药业绩产生了较大负面影响。2024年一季报显示,昭衍新药实现营业收入3.25亿元,同比下降12.07%;归属于上市公司股东的净利润为-2.72亿元,扣非净利润为-2.81亿元。可见昭衍新药今年一季度业绩已出现全面下滑,且净利润也出现了较大亏损,而根据披露,今年一季度昭衍新药生物资产公允价值变动带来净亏损达2.84亿元,已超过2023年全年的亏损金额。

预付款增幅较大引关注

此外,上交所在年报监管工作函中还重点关注了昭衍新药的预付款情况。

根据年报披露,截至2023年末,昭衍新药的预付款项为1.10亿元,较上期期末的0.37亿元增长196.36%,增幅较大,对此,公司解释称其主要系本期预付实验模型款增加所致。进一步来看,预付款明细显示,昭衍新药前五名交易对方金额合计达0.88亿元,占公司预付账款年末余额合计数的比例为80.03%,占比相对较高。

前述情况也引发了监管的高度关注,在年报监管工作函中,上交所要求昭衍新药“说明预付款项的核算内容明细、对应金额、支付对象是否涉及关联方,并结合公司业务推进情况,说明本期预付款增幅较大的原因,是否存在非经营性资金占用情况。”

对此,昭衍新药回复称,报告期末,公司预付账款主要内容为预付实验模型款人民币9329万元,占预付账款金额比重为84.70%,预付款是实验模型交易的常规商业模式,交易约定供应商根据公司书面通知的发货计划进行供货(发货计划包括数量、规格、时间),预付款陆续用于抵充后续货款的部分金额,由于2023年初实验模型资源的紧缺性和价格较高,预付金额较大。2023年度医药行业竞争加剧导致公司新签订单有所减少,公司当期的实验模型外部需求量放缓,且自2023年第二季度开始,实验模型市场价格发生持续波动,外部需求量变化和实验模型价格波动导致公司减少了外部采购计划,预付款尚未完全抵充后续货款金额,故预付账款金额的增幅较大。与此同时,昭衍新药还表示,预付账款中涉及关联方的内容有且仅有预付关联方次月房租费人民币82万元,该交易对价符合市场公允价格,所有核算项目均为日常经营支付,不存在非经营性资金占用。