从增资到业绩承诺方回购 三问康惠制药投资科莱维始末

转自:北京商报

三年多以前投资的亏损企业湖北科莱维药业有限公司(以下简称“科莱维”),一直未能兑现彼时的业绩承诺,且2022年以来持续亏损。近日,康惠制药(603139)终于与彼时的交易方达成一致,将由业绩承诺方回购康惠制药目前持有的科莱维全部股权,回购总价款包含康惠制药原始投资额及10%的年化利息。看上去这场长达三年多的投资,并未给康惠制药带来实质性损失,不过细看这项投资全过程,或许有着不少“猫腻”。

付款期限设置是否合理

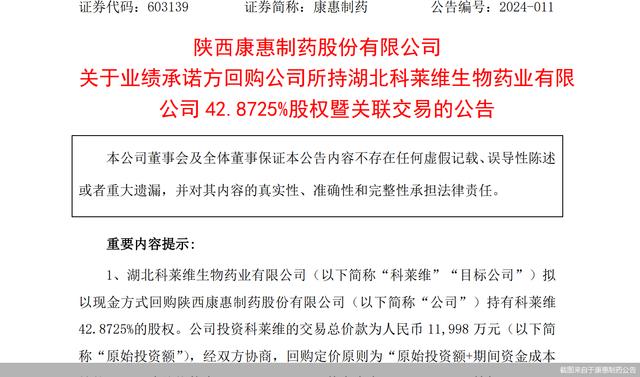

2020—2021年两年间,康惠制药两度对科莱维进行增资,持股比例最终达到42.8725%。康惠制药近期公告显示,因科莱维仍未完成业绩承诺,科莱维拟以现金方式回购康惠制药持有的科莱维全部股权。

具体来看,康惠制药投资科莱维的交易总价款约为1.2亿元,经双方协商,回购定价原则为“原始投资额+期间资金成本补偿”,回购总价款约为1.51亿元,其中包含利息3122.69万元(利率为年化10%,计息期间截至2023年12月31日)。回购交易完成后,康惠制药将不再持有科莱维股份。

值得注意的是,此次股权回购支付期限较长,超过两年半。股份回购协议约定,科莱维自协议签署日起10个工作日内向康惠制药支付定金500万元,科莱维分八期支付完毕股权回购款,最晚付款账期要到2026年12月31日。

与之形成鲜明对比的是,康惠制药增资及收购科莱维股权时,支付款项的时长均不算长。对康惠制药来说,可谓是付款容易收款难,曾经利落付款买来的股权,如今想全部收回投资花的钱却要经历漫长的等待。

把时间拉回到2020年7月,彼时,康惠制药公告称,公司拟以5040万元向科莱维进行增资,增资后将持有科莱维18%的股权。各方约定,增资款分两期支付。

康惠制药2021年12月11日公告显示,公司拟以3000万元受让西安泰沣医药投资合伙企业(有限合伙)(以下简称“泰沣合伙”)持有的科莱维10.7143%的股权,同时以3958万元认购科莱维521.33万元新增注册资本,从而实际控制科莱维股权比例增至40%。此次投资价款分三期支付,支付的最后一个时点是科莱维2021年度财务报告经具有证券业务资格的会计事务所审计并出具正式的审计报告后15个工作日内。

针对这一问题,康惠制药相关负责人向北京商报记者表示,分期支付的回购协议约定,是公司综合考虑业绩承诺方近两年实际经营情况及业绩承诺完成情况,经与业绩承诺方多次协商沟通,根据科莱维自身可筹措资金的实际情况,结合其履约的可靠性及可行性综合考量的。

能否顺利拿到回购款

不仅付款周期长,上述回购款还可能存在回收风险。

公告显示,协议约定,为保证科莱维按约定时间支付股权回购款,科莱维第一大股东益维康源(北京)制药技术有限公司(以下简称“益维康源”)自愿在该协议签署前将其现有所持科莱维51.1275%股权全部质押予康惠制药,张帆自愿在协议签署前将其现有所持益维康源59%股权全部质押予康惠制药,直至科莱维按约定时间及金额将股权回购款全部支付完毕。

不过,根据2023年12月31日科莱维及益维康源的账面净资产,并经公司财务部门评估测算,质押股权所对应的价值总计约为5300万元,不足以覆盖此次回购款。

上海海汇律师事务所律师娄霄云向北京商报记者表示,如业绩承诺方无法按期支付回购款,根据协议,公司有权利向其进行追偿,但存在业绩承诺方无法履行的风险,最终将会给公司带来损失,从而影响到公司的业绩。康惠制药同样直言,本次股权回购款如果不能如期收回,回购总价款中将有约9820万元存在回收风险,可能给公司业绩造成影响。

在接受北京商报记者采访时,康惠制药相关负责人表示,回购协议各方结合科莱维实际资金筹措情况,对履约能力进行了充分商议沟通,目前尚不存在无法收回回购款的风险。

康惠制药历年年报及相关公告显示,自成立以来,科莱维仅在2021年实现盈利,其余年度均为亏损。2019—2022年以及2023年前三季度,科莱维净利润分别为-1630.78万元、-1312.21万元、545.82万元、-2507.23万元、-1998.9万元。

目前,康惠制药的业绩也存在一定压力。公司2023年业绩预告显示,预计2023年年度业绩出现亏损,实现归属净利润-2850万元至-1900万元。

当初投资是否审慎

站在如今回看康惠制药投资科莱维这一举措,不禁会问,当初投资是否审慎?彼时康惠制药为何选择这一投资标的进行溢价增资?又为何在科莱维经营并不稳定时,毅然二次增资?让人不由得产生疑问。

资料显示,科莱维成立于2019年1月,是一家集药品(原料药及中间体)研发、生产、销售于一体的综合型企业。公司产品以麦角类衍生物、高端抗生素、免疫抑制剂及基因工程菌等发酵产品为主导,以高端中间体为辅助,涉及心脑血管、妇产科、抗感染等领域。

在康惠制药2020年7月的公告中,公司透露,科莱维2019年尚在建设中,2019年未有产品投产。彼时康惠制药表示,未来,随着科莱维生产线的不断完善,将有更多的原料药投入生产,促进科莱维快速发展,带来更多的经济效益。

虽然2020年未盈利,2021年12月,康惠制药还是作出了再度向科莱维增资的决定,与此同时,康惠制药收购了泰沣合伙所持科莱维10.7143%股权。此外,因科莱维药业2021年度未完成业绩承诺,益维康源用其所持科莱维2.87%股权进行抵偿2021年业绩承诺补偿款,至此,公司持有科莱维42.8725%股权。

随着康惠制药的增资,康惠制药董事长王延岭、董事杨瑾也先后进入科莱维管理层,目前在科莱维任董事。

北京商报记者注意到,科莱维与康惠制药的渊源还要更早。天眼查显示,2019年12月,科莱维进行增资扩股,新增加的272.72万元注册资本由泰沣合伙以货币资金出资。而泰沣合伙系由康惠制药出资64.1%的有限合伙企业,成立于2019年2月28日。也就是说,在科莱维成立后不久,康惠制药就与徐宏辉、黄皓晨等合伙人出资设立泰沣合伙;设立不足一年时,泰沣合伙参与增资科莱维。

在将所持科莱维股权转让给康惠制药后,2022年4月8日,康惠制药公告称,鉴于泰沣合伙投资“科莱维药业项目”已退出,且泰沣合伙全体合伙人决定不再经营合伙企业,经全体合伙人一致同意清算并注销泰沣合伙。

值得一提的是,这两次增资均存在较高溢价。首次增资时,评估增值率777.35%;二次增资时,评估增值率为250.41%。

万联证券投资顾问屈放表示,收购过程中确实经常存在溢价的情况,这主要是根据资产的实际情况,如未来的成长空间、资产的稀缺性等。但是大幅度的溢价就需要监管部门和投资者注意,毕竟任何资产都有其内部核心价值,其收购价格不能过度溢价,否则就可能存在利益输送的问题。

在成立次年即收购还未实现盈利的公司,并在该公司2020年亏损后进一步加码,对于康惠制药来说,投资决策是否审慎,不禁要画上一个问号。

“公司两次增资都是看好科莱维在化学原料药的核心技术及对相关制剂的整体产业链战略布局,经董事会研究决定。且均是根据第三方具有证券、期货相关业务资格的评估机构采用收益法评估后,双方协商作价”,康惠制药相关负责人如是表示。

北京商报记者 丁宁