养元饮品的焦虑和困局

文 | 天下财道 煜明

9月10日,生产六个核桃的养元饮品(603156.SH)召开了半年度业绩说明会。

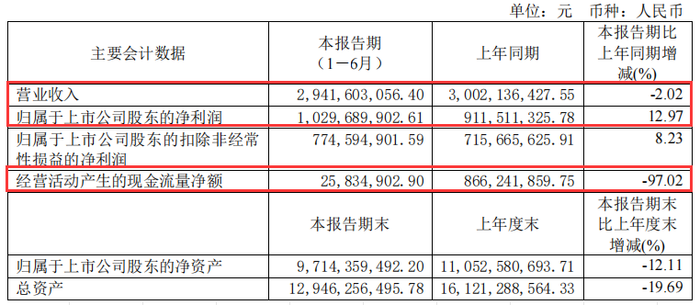

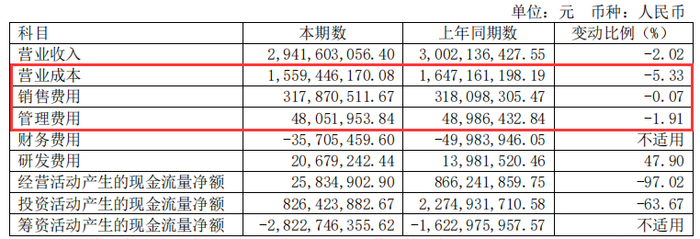

2024年上半年,养元饮品营收约29亿元,同比减少2%;归母净利润约10亿元,同比增长13%。

(来源:半年报)

(来源:半年报)初看之下,业绩似乎尚可,但市场显然并不认同。

中报刚一公布,养元饮品股价就直奔跌停,收盘跌幅超过8%。随后几个交易日股价更是跌破18元创下新低,距离4月份的高点已下跌超过30%。

(来源:银河证券)

(来源:银河证券)在东方财富股吧里,很多股民对后市表现依然比较悲观。

为什么市场不看好养元饮品?

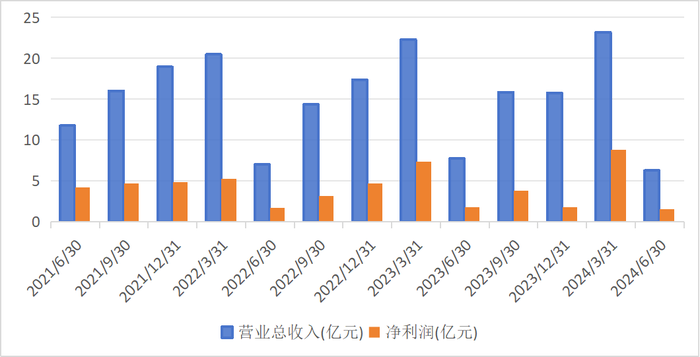

重要原因之一是,在刚刚过去的二季度,养元饮品的业绩表现是近3年来最差的。

按单季度看,公司2024年二季度营收约6亿元,同比下降约20%;归母净利润近2亿元,降幅接近16%。

(来源:同花顺)

(来源:同花顺)此外,上半年在公司盈利增长的情况下,经营活动净现金流仅为2583万元,同比大降97%。

现金流反映了公司支付债务、投资和日常运营的能力,健康的现金流是公司生存和发展的必要基础。养元饮品现金流骤降,自然引起市场关注。

改变打法

养元饮品全称是河北养元智汇饮品股份有限公司,成立于1997年,前身为养元保健饮品,是老白干旗下的一家子公司,被剥离后由姚奎章带领58名员工集体凑钱接盘。

最终,公司凭借“六个核桃”在植物蛋白饮品赛道占据一席之地。

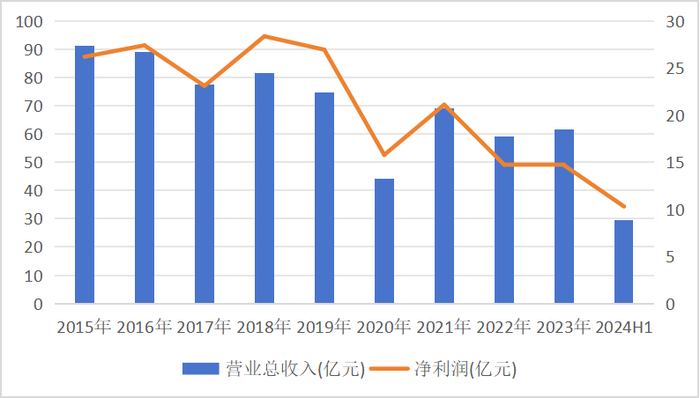

养元饮品也有过高光时刻。在2015年巅峰时期,养元饮品营收高达91亿元,净利润约26亿元。

但随后逐渐陷入增长乏力的困境,多数年份都在下滑,仅在2018年、2021年、2023年出现小幅增长。

(来源:同花顺)

(来源:同花顺)总体上看,这种下滑趋势在2024年上半年未见明显好转,养元饮品的老迈迹象显现。

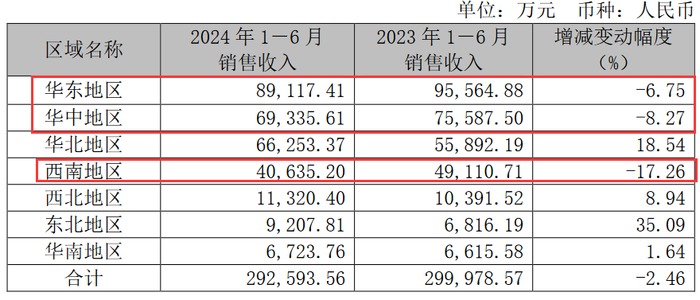

更令投资人担忧的是,占比最大的南方市场下滑速度更快,华东地区、华中地区、西南地区的销售收入均出现下降。

(来源:公司公告)

(来源:公司公告)养元饮品的解释是,营收下滑主要受市场消费需求下滑影响。

营收下滑净利反增,这种异常现象的出现,一般都是公司调整营销策略的结果。

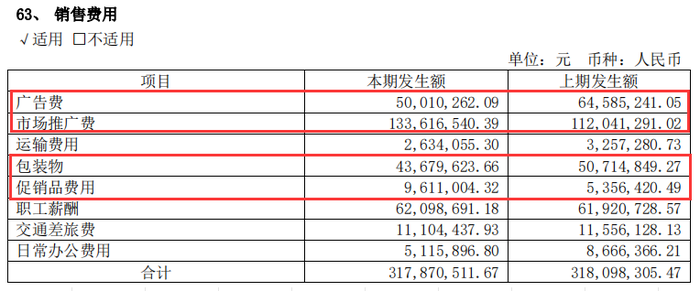

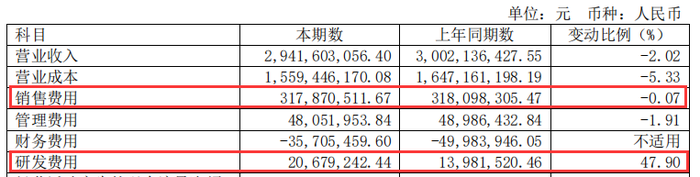

上半年,养元饮品营业成本、销售费用、管理费用同比均在下降。其中,营业成本、管理费用分别下降约5%、2%。

(来源:半年报)

(来源:半年报)养元饮品上半年还减少了广告投放费用,同比降低23%。但同时市场推广费同比增长近20%,促销品费用同比增长近80%。

从数据上看,养元饮品似乎正在改变此前主要依靠投放广告拉动销售的方式,转而希望通过促销来提升销量。

公司同期的库存商品账面价值由1亿多元,大幅减少至约4000万元。

有市场观点认为,这意味着养元饮品正在通过为经销商提供赠品、促销品等手段拉动消费。

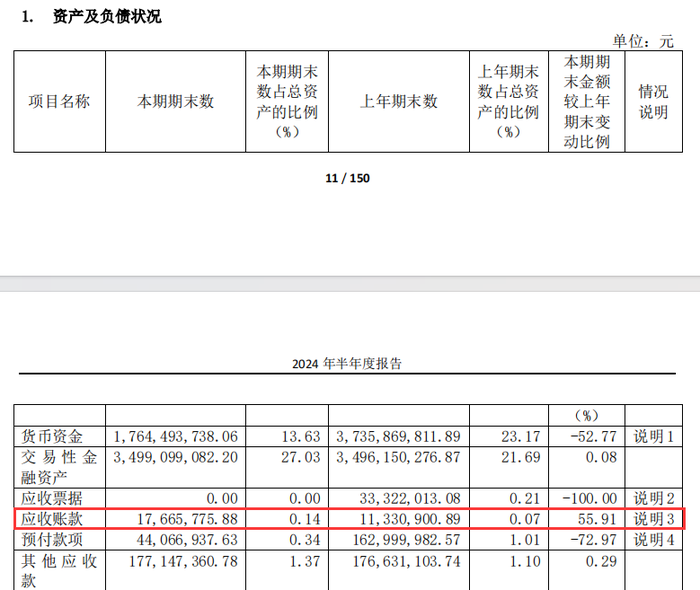

(来源:半年报)

(来源:半年报)此外,养元饮品上半年应收账款大幅增长约56%。通常情况下,这表明公司试图通过放宽付款条件来促进销售。

但硬币的另一面是,这往往导致现金流紧张,以及坏账风险增加。

(来源:半年报)

(来源:半年报)增长瓶颈

养元饮品营收增长乏力主要原因在于,产品线过于单一,业绩严重依赖“六个核桃”,这种局面长期难改。

2021年-2023年,养元饮品营收分别约为69亿元、59亿元、62亿元,其中九成以上来自核桃乳(代表品牌就是“六个核桃”)。

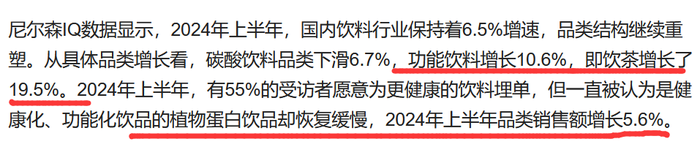

而放眼望去,植物蛋白饮料市场的增长正在逐渐放缓。

尼尔森IQ数据显示,今年上半年植物蛋白饮品销售额增长5.6%,远低于茶饮(19.5%)和功能性饮品(10.6%)。

(来源:媒体报道)

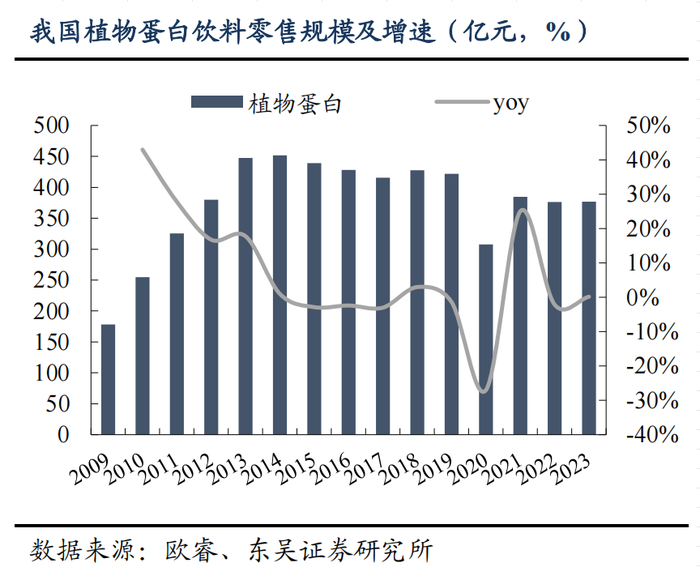

(来源:媒体报道)根据东吴证券研报,我国植物蛋白饮料零售规模在2014年前后达到阶段性高峰,此后一直呈缓慢回落趋势。

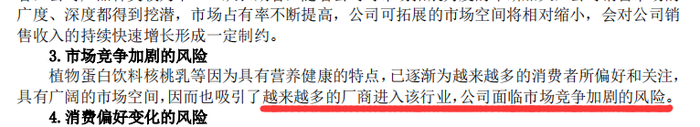

此外,核桃乳及整个植物蛋白行业门槛偏低,竞争日益激烈。

目前,除了养元饮品,包括承德露露、维维股份在内的多家上市企业都在国内植物蛋白饮料市场抢滩。银鹭、伊利、蒙牛等巨头也纷纷加大对这一领域的投入。

养元饮品在半年报中也表示,越来越多厂商的进入,使公司面临市场竞争加剧的风险。

(来源:半年报)

(来源:半年报)与此同时,新式茶饮正在迅速崛起,它不仅能满足消费者对口感的追求,还为社交提供了理想场所。

当然,养元饮品也在尝试推出新产品。

自2018年公司上市开始,先后推出包括红枸杞饮、核桃咖啡乳、有机植物奶以及卡慕宁助眠饮品在内的多款新品。

但截至目前,养元饮品的第二增长曲线仍未能扛鼎。

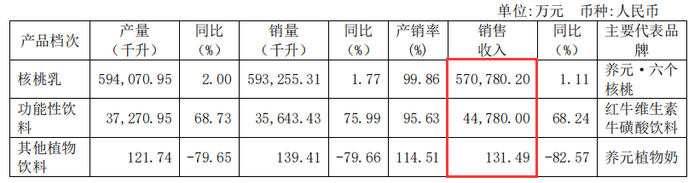

2023年,养元饮品功能性饮料营收约4亿元,占比不到8%。其他植物饮料营收仅有132万元,而且还出现同比大幅下滑。

(来源:2023年年报)

(来源:2023年年报)这种窘况或许与养元饮品长期以来重营销轻研发有关。

公司2024年上半年研发费用仅为2068万元,销售费用却高达3亿多元,这还是研发费用同比增长近48%之后的结果。

(来源:半年报)

(来源:半年报)理财风险

主业盈利能力逐渐下降的同时,养元饮品对投资理财却“格外上心”。

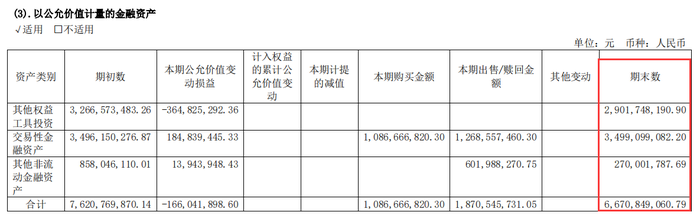

截至2024年6月底,养元饮品的金融资产总计约为67亿元,占总资产的比重约为52%。

(来源:半年报)

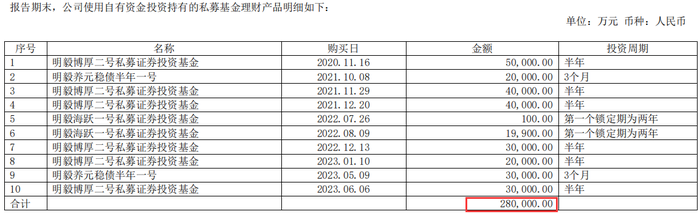

(来源:半年报)其中,仅养元饮品投资的10只私募基金,总额就达到28亿元。

(来源:半年报)

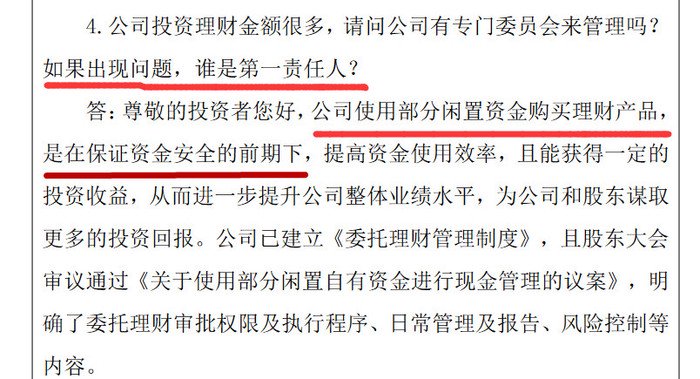

(来源:半年报)投资者对养元饮品的“不务正业”一直颇有微词。

资金真的安全吗?

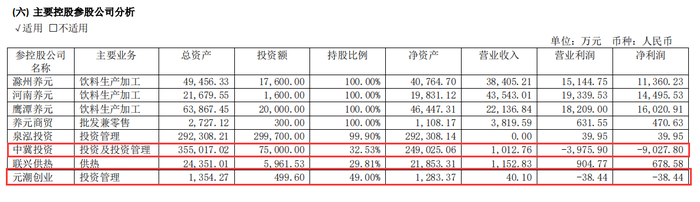

在半年报中,养元饮品披露了8家主要控股参股公司的业绩情况,其中,中冀投资和元潮创业2家公司均亏损,对中冀投资的投资更是亏损近1亿元。

(来源:半年报)

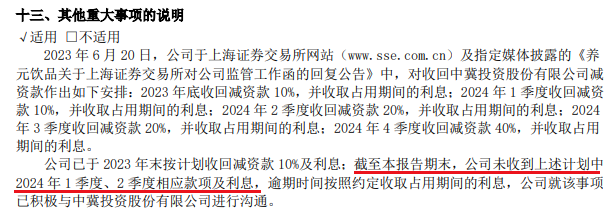

(来源:半年报)按照此前披露的消息,养元饮品本应在今年上半年收到中冀投资减资款的30%及利息,大约7700万元。

但截至6月底,公司尚未收到这笔款项。

(来源:半年报)

(来源:半年报)由此可见,养元饮品所称的“保证资金安全前提”有点言过其实。

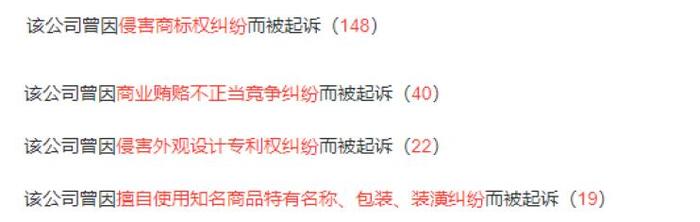

另据天眼查信息显示,养元饮品自身风险高达4260项,其中大部分涉及各类官司纠纷。

总体来看,养元饮品仍为植物蛋白饮料市场龙头企业,但目前正在面临一些挑战。比如,市场竞争加剧、产品结构单一、产品创新与研发投入不足、市场定位与品牌形象老旧、以及应收账款增长较快、现金流下降明显等。

至于公司未来前景,有业内人士向《天下财道》分析说,作为已有20余年历史的老品牌,六个核桃迫切需要进行品牌形象重塑,将消费群体进行细分,通过口味研发、产品形态创新、拓展产品线等多方面的努力,才能赢得更多年轻消费者和更广阔的市场。

在日益激烈的市场竞争下,六个核桃如何重回巅峰?养元饮品又会讲出哪些新故事?《天下财道》将持续关注。