家居五金供应商图特股份拟IPO 金牌厨柜老板突击入股

每经记者 王 帆 每经编辑 杨 夏

在7月7日证监会披露的2023年第三批首发企业信息披露质量抽查抽签情况中,广东图特精密五金科技股份有限公司(以下简称图特股份)被抽中检查。

《每日经济新闻》记者研究发现,作为家居五金供应商,图特股份与国内定制家居头部企业的关系紧密,不仅深入这些企业的供应链,还吸引来了投资布局。其中,2021年4月,索菲亚(SZ002572,股价18.86元,市值172.07亿元)全资控股的企业增资了图特股份。金牌厨柜(SH603180,股价33.78元,市值52.11亿元)的实控人、创始人温建怀与潘孝贞所投资管理的私募基金,更是在图特股份披露招股书7个月前突击入股。

数据来源:记者整理视觉中国图杨靖制图

数据来源:记者整理视觉中国图杨靖制图不过,行业龙头入股条件也不低。图特股份实控人与上述两个投资方均签署了对赌协议。若公司未能在2024年底前递交IPO申请材料、获得受理,或是上市申请被否,或是撤回IPO申请,或是未能在2026年底前挂牌上市,后者均有权要求前者回购股份。图特股份表示,截至本招股说明书签署日,在提交深圳证券交易所受理之日起,相关投资方的特殊权利条款均已终止。

规模对比同行有差距

家居五金与日常生活息息相关,例如定制家居中的衣柜、橱柜的开合,就需要用到铰链。图特股份是一家精密五金企业,主要产品包括铰链、滑轨、移门系统、收纳系统、反弹器等各类精密五金产品,其中铰链就占其收入的半壁江山。

据招股书(申报稿,下同)披露,图特股份目前已进入索菲亚、欧派家居、好莱客、顾家家居、尚品宅配等国内家居头部企业的供应链体系,并且与北美橱柜龙头企业美国Woodmark以及国际五金行业知名品牌商德国HAFELE、意大利FGV、西班牙Emuca、印度Ebco、俄罗斯T.B.M建立了长期稳定的合作关系,在国内主要城市拥有近百家经销商。

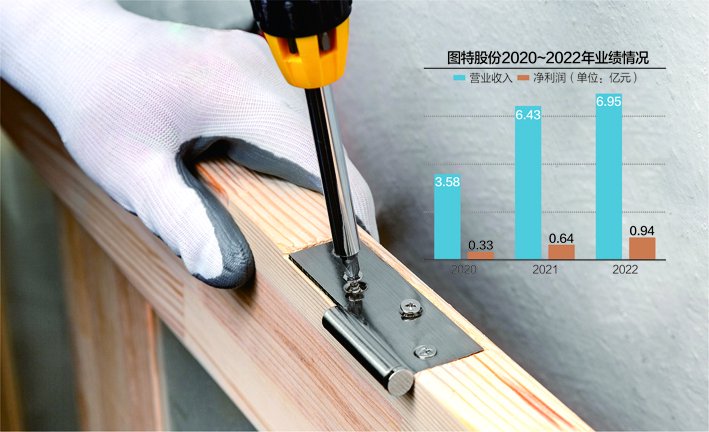

从业绩表现来看,2020~2022年,图特股份营业收入分别为3.58亿元、6.43亿元、6.95亿元,净利润分别为3272.63万元、6408.96万元和9357.60万元。《每日经济新闻》记者注意到,尽管图特股份近年来业绩增长较快,但其规模对比同行仍有一定差距。

以2022年为例,同行可比公司中,悍高集团、星徽股份、顶固集创、坚朗五金的营业收入分别为16.2亿元、23.51亿元、10.73亿元、76.48亿元,均高于图特股份的6.95亿元。

较小的收入规模,也与其产品结构有关。对比来看,同行可比公司的产品比图特股份更为丰富。例如,悍高集团的产品包括家居收纳五金、基础五金、厨卫五金以及户外家具等产品;顶固集创的产品分为收纳系统、厨柜系统、民用五金系统、商业五金系统、智能系统、木门系统、门窗系统等七大品类;坚朗五金的主要产品是建筑门窗幕墙五金、门控五金系统、不锈钢护栏构配件、智能锁等智能家居、卫浴、精装房五金产品、安防、地下综合管廊、自然消防排烟与智能通风窗等。

从研发能力来看,图特股份91项的专利数量,也远低于同行数百项的水平。而研发费用率、研发人员占比与部分可比企业较为接近。

在招股书中,图特股份表示,公司与部分同行业可比公司相比专利数量较少,主要是由于公司经营时间、研发投入、业务领域集中等差异导致。公司可比公司成立时间较早,可比公司如星徽股份、顶固集创、坚朗五金系A股上市公司,融资渠道丰富,有利于保障研发投入。与此同时,公司作为未上市企业,在发展初期对于研发成果保护意识不强,2014年后公司开始重视专利权保护,对各项研发成果积极申请发明和实用新型专利。

三个股东签对赌协议

作为家居五金供应商,图特股份也吸引了知名家居企业和相关人士的投资。

招股书显示,2022年11月,厦门德韬大家居产业投资并购基金合伙企业(有限合伙)(以下简称德韬大家居)通过增资的方式成为图特股份的新股东,出资1800万元认购253.6082万股新增股份,增资后持有图特股份3%股权。而图特股份是在2023年6月披露招股书,本次增资发生在IPO受理前的7个月。

德韬大家居的来头可不小,其出资5%的执行事务合伙人为厦门德韬金瑞私募基金管理有限公司,后者实际控制人为温建怀、潘孝贞。《每日经济新闻》记者注意到,这两人在定制家居行业江湖地位显著,双方合伙创立了金牌厨柜,两人构成一致行动人,目前合计直接和间接持有金牌厨柜60.20%的股份,为金牌厨柜实际控制人。

另外,在德韬大家居的有限合伙人方面,也闪现温、潘两人的身影。两人控制的企业,同样也是金牌厨柜控股股东的厦门市建潘集团有限公司(以下简称建潘集团)对德韬大家居出资50%;建潘集团持股60%的厦门华瑞中盈控股集团有限公司,对德韬大家居出资15%;另有厦门市同安区财政局全资持股的厦门同安资产管理有限公司对德韬大家居出资30%。

相比金牌厨柜老板在图特股份IPO前突击入股,另一家定制家居龙头索菲亚早已持有图特股份。招股书披露,2021年4月,上市公司索菲亚全资控股的广州索菲亚投资管理有限公司(以下简称索菲亚投资)参与图特股份增资,以货币方式1674万元认缴新增股份225.4993万股,目前持有图特股份4.3650%的股权。

值得一提的是,与索菲亚投资同期增资的,还有一位名为曾勇的自然人,其以1488万元认缴新增股份200.4438万股,目前持有图特股份3.88%的股权。

记者在图特股份官方微信公众号搜索到,广东省定制家居协会、广东衣柜行业协会秘书长也名为“曾勇”,其多次出席图特股份的活动。

尽管上述三个股东投资时点和金额存在差异,但他们都不约而同地与图特股份实控人签署了对赌协议。

记者梳理发现,三份对赌协议的共性条款为:若图特股份未能在2026年12月31日前完成首次公开发行股票并在深圳/上海证券交易所挂牌上市,投资方有权要求图特股份实际控制人何骁宇、陈解元以法律允许的方式赎回投资方在发行人中持有的全部或者部分股份,回购价格包括投资额和利息。另外,若公司IPO被否、撤回IPO申请、年度营业收入或净利润出现同比下滑超过20%,都有可能触发对相应投资者对赌协议中的股份回购条件。

索菲亚未列为关联方

《每日经济新闻》记者还注意到,索菲亚不仅是图特股份穿透后的股东,也是公司大客户。

招股书显示,2021年和2022年,索菲亚及其控制下的公司合计为图特股份贡献销售收入分别为3103.59万元、7405.86万元,连续两年排名第二大客户。图特股份称,报告期内,公司向索菲亚集团的销售金额不断上涨,主要原因为公司进入索菲亚的供应链体系,与索菲亚展开了深入合作,并成为索菲亚的战略合作供应商,其中部分产品凭借较高的质量及成本优势,向索菲亚集团的销售金额不断上升。

不过,在招股书中,图特股份并未把索菲亚列为关联方,也并未将双方的交易列为关联交易。目前,索菲亚投资对图特股份的持股比例为4.3650%。在招股书“现有关联方-持有5%以上股份的其他股东”一栏,公司表示:“除发行人控股股东、实际控制人何骁宇、陈解元外,不存在其他持有发行人5%以上股份的其他股东。”

值得一提的是,在索菲亚投资入股图特股份的2021年,索菲亚才第一次进入图特股份的五大客户名单,且在两年时间内实现销售额翻倍。那么,对于股东同时是客户这样可能存在利益倾斜的情况,图特股份并没有分别列示对索菲亚的销售单价与其他客户的对比情况,销售单价公允性还有待进一步说明。

2023年8月1日,图特股份在回复《每日经济新闻》记者采访邮件时表示:“索菲亚投资目前持有我司4.365%的股份,根据《深圳证券交易所股票上市规则》,持有上市公司5%以上股份的法人(或者其他组织)及其一致行动人为上市公司关联法人。索菲亚在公司董事会无董事席位,对我司生产经营无重大影响。2022年,对索菲亚销售占我公司营业收入的比例为10.66%,我司对索菲亚不存在经济依存关系。因此,无论根据《深圳证券交易所股票上市规则》,或是《企业会计准则第36号——关联方披露》,索菲亚均不应认定为我司关联方。”

不过,关于上述情况是否应当认定为关联关系,也有不同的声音。上海明伦律师事务所王智斌律师在接受记者采访时表示,尽管关联方的认定存在5%的持股界限,“但这并不意味着持股未达5%的股东及一致行动人与上市公司之间必然不存在关联关系。关联关系的认定遵循实质大于形式的原则,对于拟上市公司而言,对于这种‘临界’的情形,仍应充分披露。”

关于对索菲亚销售的定价公允性,图特股份进一步回复记者称:“公司生产及采购系统独立、完整,建立了独立的销售系统,生产经营上不存在严重依赖关联方的情形。我司与索菲亚的交易均为公平竞争下的正常商业合作,我司对索菲亚的产品销售单价与其他客户不存在显著差异,定价公允。”