恒通股份复牌跌停 控股股东南山集团要约收购期已届满

中国经济网北京9月23日讯 恒通股份(603223.SH)今日跌停,收报8.01元,跌幅10.00%。

恒通股份9月20日发布关于要约收购期满暨股票停牌的公告。公司于2024年8月19日披露了《恒通物流股份有限公司要约收购报告书》,南山集团有限公司(以下简称“南山集团”)向除南山集团及其一致行动人以外的恒通股份全体持有无限售流通股的股东发出部分要约收购(以下简称“本次要约收购”),要约收购股份数量为35,709,353股,占公司总股本的5.00%,要约收购的价格为8.72元/股,要约收购期限为2024年8月21日起至2024年9月19日。经申请,公司股票于2024年9月20日(星期五)停牌一个交易日。

恒通股份9月21日发布关于南山集团有限公司要约收购公司股份结果暨股票复牌的公告。本次要约收购期限届已满,且要约收购结果已经确认,经申请,公司股票自2024年9月23日(星期一)开市起复牌。

恒通股份8月19日发布的要约收购报告书显示,本次要约收购的收购人为南山集团,南山集团为恒通股份控股股东。截至要约收购报告书签署日,南山集团持有恒通股份287,301,218股股份,占恒通股份总股本的40.23%,南山集团及其一致行动人(宋建波、龙口南山投资有限公司、陕国投?金玉61号证券投资集合资金信托计划)合计持有恒通股份340,840,274股股份,占恒通股份总股本的47.72%。

本次要约收购为收购人自愿发起的部分要约收购,要约收购的目的是南山集团作为恒通股份的控股股东,本次以自有资金进行主动要约收购,是基于对公司未来发展的信心,南山集团认为公司业绩优良,随着公司港口项目投产,将形成陆港联运+清洁能源的新发展模式,未来发展空间巨大,但受市场因素影响,目前公司价值被严重低估。为坚定投资者对公司未来发展信心,彰显大股东对公司价值的高度认可,支持公司产业未来持续稳定发展,结合对公司股票价值的合理判断,通过本次要约收购进一步提升对上市公司的持股比例,提振投资者信心。

本次要约收购为向除南山集团及其一致行动人以外的恒通股份全体持有无限售流通股的股东发出的部分要约收购,要约收购股份数量为35,709,353股,占恒通股份总股本的5.00%,要约收购价格为8.72元/股。若上市公司在要约收购报告书摘要公告日至要约期届满日期间有派息、送股、资本公积转增股本等除权除息事项,则要约价格及要约收购股份数量将进行相应的调整。

本次要约收购完成后,南山集团及其一致行动人将最多持有恒通股份376,549,627股股份,占恒通股份已发行股份总数的52.72%,恒通股份将不会面临股权分布不具备上市条件的风险。

要约收购报告书摘要公告前,收购人已将6,230.00万元(不低于本次要约收购所需最高资金总额的20%)存入中登公司上海分公司指定账户,作为本次要约收购的履约保证金。

收购人财务顾问为第一创业证券承销保荐有限责任公司。

关于要约收购期满暨股票停牌的公告显示,截至2024年9月19日,本次要约收购期限届满。根据中国证券登记结算有限责任公司上海分公司提供的数据统计,在本次要约收购期限内,预受要约的股东账户总数为81户,预受要约股份总数共计7,643,190股,占公司目前股份总数的1.0702%。最终预受要约股份的数量少于收购人预定收购数量,南山集团将按照收购要约约定的条件购买被股东预受的股份。

恒通股份年报显示,南山集团有限公司为恒通股份控股股东,龙口市东江街道南山村村民委员会为恒通股份实际控制人。

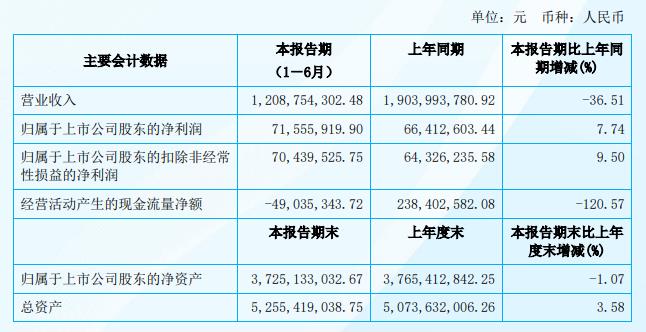

恒通股份2024年半年度报告显示,2024年上半年,恒通股份实现营业收入12.09亿元,同比下滑36.51%;归属于上市公司股东的净利润7155.59万元,同比增长7.74%;归属于上市公司股东的扣除非经常性损益的净利润7043.95万元,同比增长9.50%;经营活动产生的现金流量净额为-4903.53万元。

恒通股份2023年度募集资金存放与使用情况的专项报告显示,2018年非公开发行股票募集资金基本情况如下:经中国证券监督管理委员会以证监许可[2017]1867号文《关于核准恒通物流股份有限公司非公开发行股票的批复》的核准,公司向李红等四位特定对象非公开发行24,000,000股人民币普通股,每股面值1元,每股发行价格16.23元,募集资金总额为人民币389,520,000.000元,扣除各项发行费用合计人民币8,621,509.43元,实际募集资金净额为人民币380,898,490.57元。上述资金到位情况经和信会计师事务所(特殊普通合伙)验证,并出具了和信验字(2018)第000020号验资报告。

2022年非公开发行股票募集资金基本情况如下:经中国证券监督管理委员会以证监许可[2022]786号文《关于核准恒通物流股份有限公司非公开发行股票的批复》核准,公司本次非公开发行股份114,997,604股,每股面值1元,每股发行价格为20.87元,共募集资金2,399,999,995.48元。扣除各项发行费用合计人民币12,333,616.38元,募集资金净额为人民币2,387,666,379.10元。上述资金到位情况经和信会计师事务所(特殊普通合伙)验证,并由其出具和信验字(2022)第000036号验资报告。