雪峰科技||深度:新疆煤炭驱动民爆高景气,强强联合供给新看点【民生建材&化工】

报告摘要

雪峰科技:新疆“民爆+能化”双主业龙头

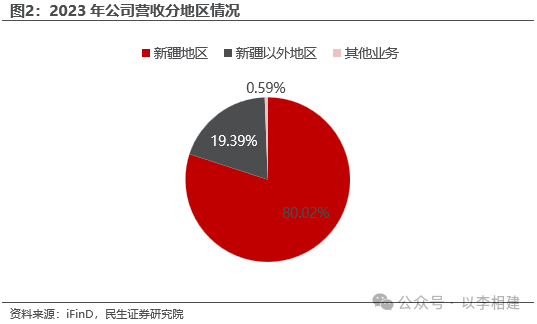

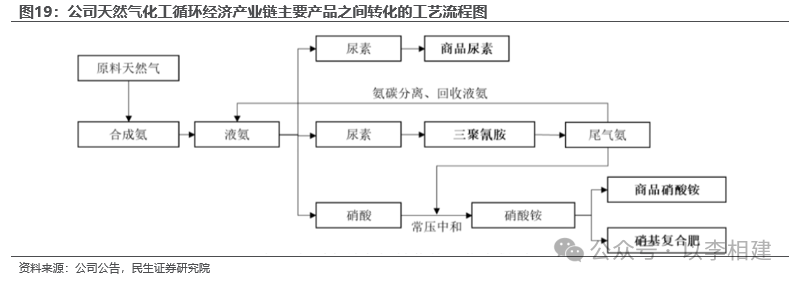

公司总部位于新疆乌鲁木齐,始建于1958年,主要从事工业炸药、雷管、索类等民用爆炸物品的研发、生产、销售、配送。2022年收购玉象胡杨,注入天然气化工循环经济产业链模式,公司目前已建立起“民爆+能化”双主业协同发展体系,成为全疆唯一硝酸铵、硝基复合肥生产企业。2023年公司疆内收入56.18亿元,占比80%(疆外业务主要为三聚氰胺+尿素销售,民爆业务聚焦疆内)。

民爆板块:新疆民爆高景气,强强联合贡献新看点

供给端来看:民爆行业新增产能存在硬性约束,头部受益行业整合,2025年生产总值CR10有望上升至60%。需求端来看,工业炸药下游应用领域70%以上来源于矿山开采,2022年以来金属矿山、煤炭开采领域资本开支实现逆势增长,2024年1-6月煤炭开采、采矿业固定资产投资增速分别为16.6%、17.0%。受益前期煤炭产能快速释放+基建需求,新疆民爆市场步入高速发展阶段。

公司民爆业务以工程爆破一体化服务为核心,业务涵盖工业炸药、雷管、索类的“产、运、销”和工程爆破的“钻、爆、挖、运”,具备爆破方案设计、爆破工程监理、矿山爆破一体化解决方案规划实施等专业化服务能力,以及爆破+矿山双一级资质,目前工业炸药产能11.75万吨/年、电子雷管产能1890万发/年。

2024年7月2日,广东宏大公告拟收购公司21%股权,本次收购重点关注3个方向,①溢价50%,②打造“广东+新疆”跨省国资委整合新模式,③整合后雪峰有望打开产能新增空间。

能化板块:尿素、三聚氰胺持续贡献业绩

公司全资子公司玉象胡杨通过天然气生成合成氨,进一步生产尿素、三聚氰胺、硝酸铵、硝基复合肥等产品;其子公司新疆金象通过外采尿素生产三聚氰胺、硝基复合肥等产品。截至2023年末,公司三聚氰胺、尿素、硝基复合肥产能分别达到21/60/90万吨。尿素方面:2024年上半年行业开工率保持高位,需求高景气;三聚氰胺方面:公司2023年销量达到19.54万吨,同比+27.63%,平均售价受行业供需影响同比-19.29%,预计2024年下半年传统需求旺季,需求或将有所改善。

新疆唯一硝酸铵生产企业,价格、盈利能力有支撑

煤炭及配套煤电、煤化工产能快速释放,同样将驱动民爆上游硝酸铵市场高景气。公司硝酸铵业务具备牌照优势,目前全资子公司玉象胡杨是新疆地区唯一可以生产销售硝酸铵的企业,目前硝酸铵产能66万吨。2024年公司有望将疆内硝酸铵市占率提升至85%左右,2023年公司硝酸铵产量33.05万吨,其中对外销量23.05万吨,自用约10万吨。公司硝酸铵业务毛利率整体保持较高水平,2023年公司硝酸铵毛利率为38.09%、吨毛利1000元。

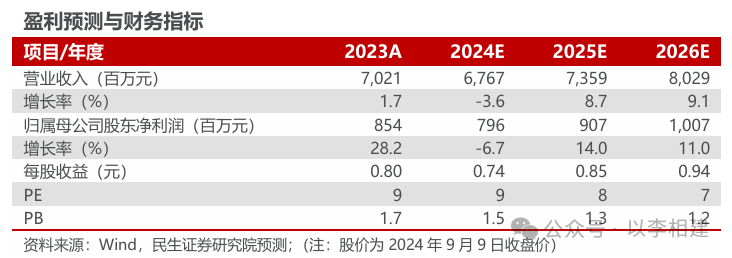

投资建议:我们看好公司①疆内民爆高景气,打造“广东+新疆”跨省国资委整合新模式,②疆内硝酸铵生产龙头,价格、盈利能力有成本优势支撑,③产业链一体化化工产品持续贡献。我们预计公司2024-2026年归母净利润分别为7.96、9.07和10.07亿元,现价对应动态PE分别为9x、8x、7x,首次覆盖,给予“推荐”评级。

风险提示: 下游矿山景气度不及预期;区域投资环境不及预期;原材料价格波动风险;安全、环保等政策变动的风险。

报告正文

#1

雪峰科技:新疆“民爆+能化”双主业龙头

1.1

公司概况

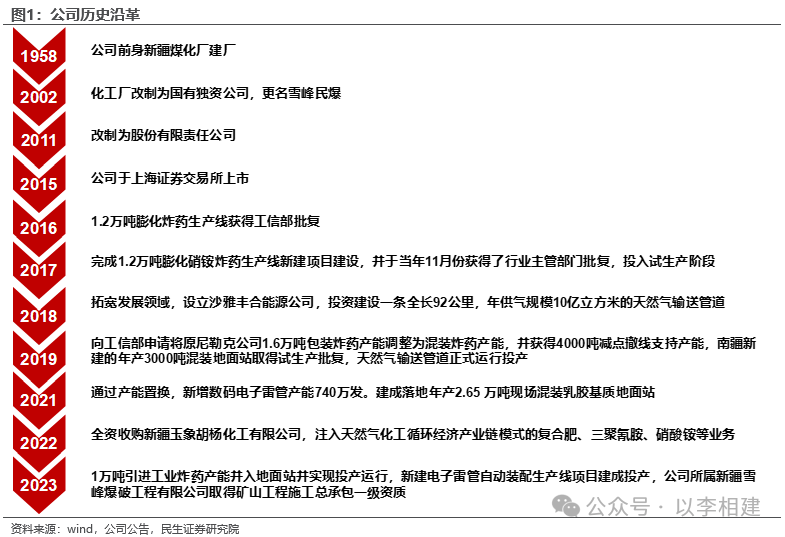

新疆雪峰科技(集团)股份有限公司,总部位于新疆乌鲁木齐,始建于1958年,2002年改制为国有独资公司,2011年改制为股份公司,并于2015年上市,主要从事工业炸药、雷管、索类等民用爆炸物品的研发、生产、销售、配送。2022年收购玉象胡杨,注入天然气化工循环经济产业链模式,公司目前已经建立起“民爆+能化”双主业协同发展体系,成为全疆唯一硝酸铵、硝基复合肥生产企业。目前公司上游业务涵盖天然气管输、液化,天然气合成氨制生产硝酸铵、硝基复合肥、尿素、三聚氰胺;中游业务涵盖民爆物品的生产运输销售;下游业务涵盖爆破工程施工、监理、矿山爆破一体化解决方案等。

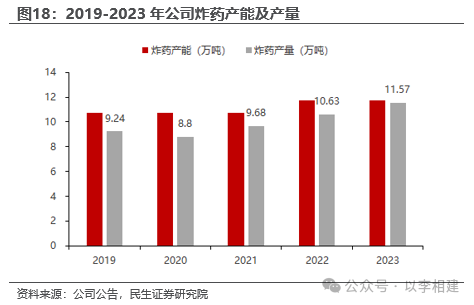

民爆领域,2023年完成爆破任务4.58亿方,同比增长46%;土石方剥离0.93亿方,同比增长72%;工业炸药产销量11.57万吨,同比增长9%。公司以工程爆破一体化服务为核心,业务涵盖工业炸药、雷管、索类的“产、运、销”和工程爆破的“钻、爆、挖、运”,具备爆破方案设计、爆破工程监理、矿山爆破一体化解决方案规划实施等专业化服务能力。

能化领域,2023年LNG产量10.76万吨,产成率94%;管输气4.57亿方。公司聚焦LNG的生产,天然气综合利用及安全储备调峰项目。2023年尿素、复合肥、硝酸铵、三聚氰胺等主要产品产量合计97万吨,同比基本持平,销量101万吨,同比增长16%。

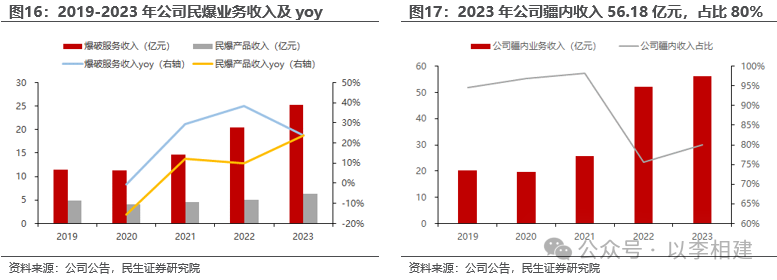

2023年新疆地区营收达到56.18亿元,占公司总营收的80.02%,毛利率24.81%;新疆外区域13.61亿元,占比19.39%,毛利率17.18%。

1.2

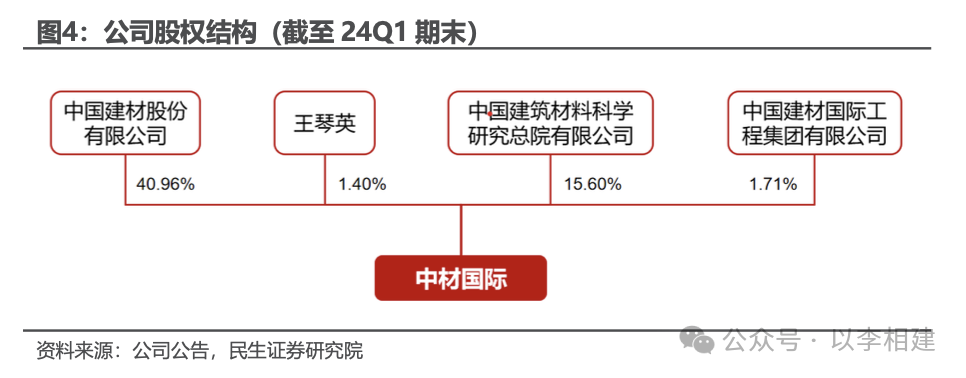

股权结构

截至24H1末,第一大股东新疆农牧业投(集团)直接持股34.13%,实控人为新疆维吾尔自治区国资委,持股30.72%。

2024年7月2日,公司公告控股股东新疆农牧投拟以22.06亿总转让价,向广东宏大转让21%股权,股权交易完成后,公司控股股东将变为广东省环保集团有限公司(地方国资),本次转让价格9.8元/股,较基准价溢价50%。为加强业务整合,同时解决可能存在的同业竞争问题,广东宏大承诺在本次股权交易完成后5年内,依据相关政策要求,并完成决策流程后,以资产置换、现金转让或以资产认购股份等方式,向雪峰科技注入全部民爆业务相关资产,对于其他涉及同业竞争的业务,广东宏大亦将在5年内运用股权或资产置换、委托管理、业务调整等监管机构认可且法律法规允许的方式,妥善解决。

1.3

财务表现

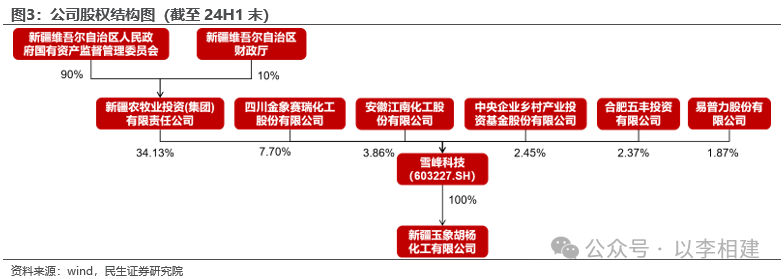

2023年公司实现营收70.21亿元,同比+1.72%,归母净利8.54亿元,同比+28.2%;2015-2023年公司营收、归母净利CAGR分别为30.03%、31.63%。

2016年受宏观环境影响,疆内各矿山开工不足,公司主业刚性需求减少,同时行业竞争激烈影响盈利能力,当年公司归母净利同比-126.25%至亏损2487万元;

2018年公司初涉能源领域、设立沙雅丰合能源公司,投资建设天然气输气管道,营收同比+59.75%至20.34亿元,归母净利同比+180.47%至5178万元;

2022年公司收购玉象胡杨后延伸上游产业链,营收同比+23.96%至69.03亿元(已考虑玉象胡杨合并报告的因素影响,归母净利同),归母净利同比+50.26%至6.66亿元;

2024年上半年受大宗商品价格低位运行、主要原材料成本持续上涨、行业竞争进一步加剧影响,公司实现营收28.19亿元,同比-23.32%,归母净利润3.92亿元,同比-21.80%。

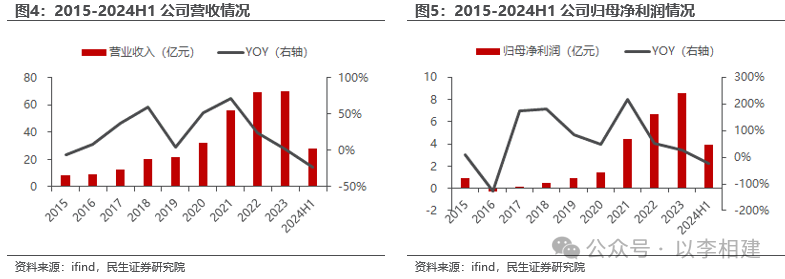

分业务来看,2023年公司营收中8.9%来自民爆产品,35.9%来自爆破服务,40.3%来自化工产品,4.4%来自LNG;24H1民爆产品收入占比8.1%、爆破服务33.3%、化工产品48.7%、LNG为3.6%。公司民爆产品和爆破服务2019-2023年营收CAGR增速分别为6.56%和21.90%,新业务化工产品自2022年开始成为公司营收另一大贡献点。

毛利率方面,2023年公司民爆产品毛利率为52.29%,同比+8.16 pct;爆破服务毛利率20.83%,达到上市以来最高水平;化工产品毛利率22.32%,同比-14.15 pct,主因主要产品尿素、三聚氰胺、硝酸铵的价格波动影响;LNG业务受当年价格下行影响,毛利率为16.98%,同比-32.46pct。24H1公司民爆产品毛利率55.32%、爆破服务毛利率27.64%、化工产品毛利率21.25%。

#2

民爆板块:高景气持续,强强联合贡献新看点

2.1

国内民爆行业,部分区域供需关系偏紧

(1)民爆供给端:新增产能存在硬性约束,头部受益行业整合

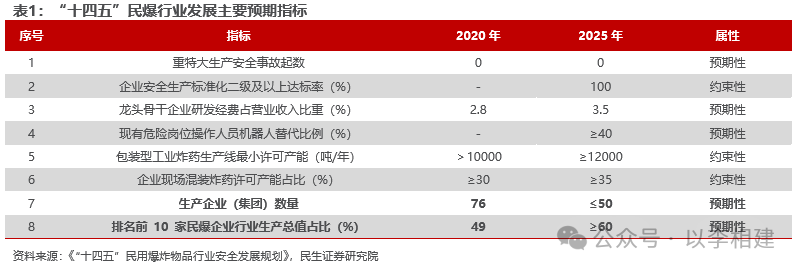

根据工信部《“十四五”民用爆炸物品行业安全发展规划》,除对重组整合、拆线撤点减证等给予支持政策外,产能过剩品种的民爆物品许可产能、原则上不新增。同时民爆行业供给端行政审批壁垒高,生产、销售、运输和爆破作业,均须取得相应许可证。

政策支持整合,供给侧迈向头部集中。根据工信部《“十四五”民用爆炸物品行业安全发展规划》,按照政府引导、企业自愿、市场化运作原则,支持行业龙头骨干企业实施跨地区、跨所有制重组整合。“十三五”期间民爆行业集中度明显提升,2025年CR10有望提升至60%。2015-2020年,民爆行业生产企业(集团)数量由145家减少至76家,生产总值CR10由 41%提升至 49%,淘汰关闭生产场点28个、拆除生产线89条、压减包装型工业炸药许可产能39万吨。行业“十四五”规划要求,包装型工业炸药生产线最小许可产能由10000吨/年提升至12000吨/年,企业数量由2020年的76家预期下降至2025年的50家,生产总值CR10由2020年的49%预期上升至2025年的60%(2023年CR10已达58.9%)。

(2)民爆需求端:煤炭、矿山带动景气向上

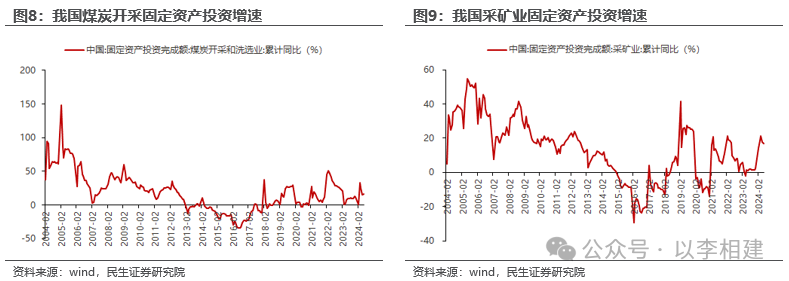

工业炸药下游应用领域70%以上来源于矿山开采,2020年金属矿山、非金属矿山、煤炭开采分别占工业炸药下游应用领域的25.9%、24.7%、22%,其余应用领域主要为基建,铁路道路、水利水电分别占 5.2%、2.3%。2016-2018年金属矿山、煤炭开采受供给侧改革影响,资本开支下滑;“新旧能源”切换背景下,传统旧能源存在供给瓶颈,2022年以来金属矿山、煤炭开采领域资本开支实现逆势增长。2022年我国煤炭开采、采矿业固定资产投资增速分别为24.4%、4.5%,2023年煤炭开采、采矿业固定资产投资增速分别为12.1%、2.1%。铜矿资本开支力度与铜价具有一定相关性,2024年以来采矿业资本开支加速,2024年1-6月煤炭开采、采矿业固定资产投资增速分别为16.6%、17.0%。

2.2

煤炭及配套煤电、煤化工产能快速释放

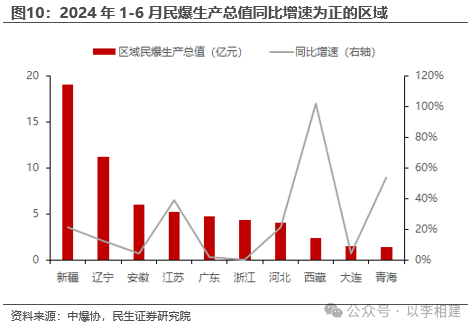

“西部大开发”背景下,西部区域民爆景气突出。2024年1-6月,民爆行业生产总值同比-5.5%,西藏(同比+101.7%)、青海(+53.9%)是民爆行业生产总值同比增速较高的2个区域,煤炭大省新疆同比+21.3%,印证西部是当前民爆景气度较高的区域。我们认为,主因①区域矿产资源丰富,例如新疆(煤矿)、内蒙古(煤矿)、西藏(铜矿),②地区基建落后、“补短板”效应明显,③“西部大开发”背景下,国家重点矿山及工程投资有意向中西部区域倾斜。

根据自然资源部发布的《2022年全国矿产资源储量统计表》,截至2022年底,我国煤炭储量2070.12亿吨,其中,新疆地区储量达342亿吨、占比17%,是我国第三大煤炭资源储藏地,具有埋藏浅、地质构造简单、开发条件良好、开采成本低等优势,开发潜力巨大。

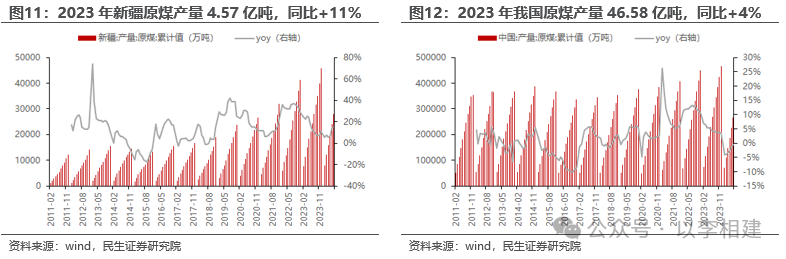

煤炭产能快速释放,驱动民爆产品及爆破服务需求量上升。2022年5月,新疆自治区印发《加快新疆大型煤炭供应保障基地建设服务国家能源安全的实施方案》,明确全面加快推进国家给予新疆“十四五”新增产能1.6亿吨/年煤矿项目建设,充分释放煤炭先进优质产能,力争2025年煤炭产能达到 4.6 亿吨/年以上。

新疆作为本轮煤炭行业的重要保供基地,①2019-2023年新疆原煤产量CAGR达17.7%,远高于同期全国原煤产量CAGR的5.6%;②2024年1-7月新疆原煤产量2.81亿吨、同比+15.0%,同期全国原煤产量26.57亿吨、同比-0.6%。

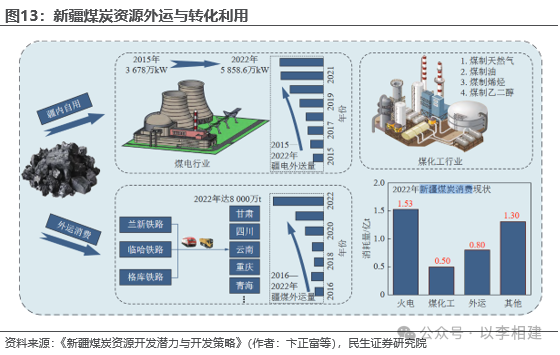

疆煤优势在于坑口成本较低,劣势为运距较长、运输成本较高。新疆发展煤化工等产业,煤制气、煤制油、煤制烯烃后通过管道运输到东部省份,具备明显经济优势。2022年新疆原煤产量4.13亿吨,其中,火电消耗1.53亿吨、占比37%,疆煤外运消耗0.80亿吨、占比19%,煤化工消耗0.50亿吨、占比12%,其他领域消耗1.30亿吨、占比31%:

疆煤外运,新疆煤炭外运以铁路为主、公路为补充,铁路通道形成以兰新铁路为主通道、临河至哈密铁路为北通道、格尔木至库尔勒铁路为南通道的“一主两翼”进出疆三大铁路通道,新疆铁路原煤调出量从2017年的994.7万吨增加到2022年的5521.4万吨、增长5.5倍,而2022 年新疆原煤铁路+公路调出量超8000万吨;

疆电外送,目前疆电外送有四大通道,①哈密至敦煌750kV输变电工程、②烟墩至沙洲750kV输变电工程、③哈密南—郑州±800kV特高压直流输电工程、④昌吉—古泉±1100kV特高压直流输电工程。新疆电网装机容量从2010年的1405万kW提升至2022年11月底的11117万 kW,增长近 8 倍。疆电外送电量中,70%以上为煤电、新能源占27.84%;

煤化工,截至 2022 年,新疆(不含生产建设兵团)煤制天然气产能达 33.75亿m3、煤制烯烃产能达68万吨、煤制BDO产能达52万吨、煤制乙二醇产能达40万吨。

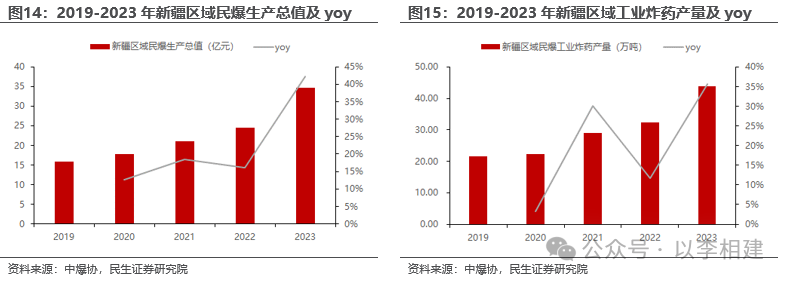

受益前期煤炭产能快速释放+基建需求,新疆民爆市场步入高速发展阶段。2023年工业炸药产量为43.85万吨、是2019年的2倍以上,2019-2023年新疆区域民爆生产总值CAGR达21.8%,同期全国民爆生产总值CAGR为7.0%,2019-2023年新疆区域工业炸药产量CAGR达19.5%,同期全国民爆生产总值CAGR为1.0%。截至2023年末,新疆区域民爆生产总值排名全国第四、工业炸药产量排名全国第三。2024年1-6月新疆区域民爆生产总值同比+21.3%,而全国域民爆生产总值-5.5%,未来煤电、煤化工项目为疆煤提供消化渠道的背景下,新疆民爆市场持续扩容可期。

根据经济观察报文章《疆煤崛起,中国能源版图重心悄然西移》数据,新疆目标在“十五五”期间煤炭产量超过陕西省(2023年陕西省煤炭产量为7.6亿吨,能否实现需要看下游市场需求与煤炭新增核准产能情况)。2023年新疆原煤产量4.57亿吨,假设新疆原煤产量在2030年达到静态目标7.6亿吨,对应2023-2030年新疆原煤产量CAGR达7.5%。未来煤电、煤化工项目为疆煤提供消化渠道的背景下,新疆民爆市场持续扩容可期。

疆内民爆产能规模较大企业有江南化工(2023年末 17万吨产能)、雪峰科技(2023年炸药产量11.75万吨)、易普力(2023年末 10.6万吨产能)、广东宏大(2023年新疆市场营收同比+177%)、凯龙股份(控股孙公司新疆天宝)等。

同步关注疆内民爆出口“一带一路”沿线中亚五国的市场机会。参考我们外发报告《“一带一路”专题报告三:中亚五国,山水相连》,中亚五国矿产资源丰富,例如①哈萨克斯坦拥有丰富的矿产和化石燃料资源,铀、铬、铅和锌储量居世界第二,锰储量居世界第三,铜矿储量居世界第五,煤炭、钢铁矿和金矿储量排名世界前十,②乌兹别克斯坦已探明黄金储量3350吨、储量位居世界第4位,铀储量18.58万吨、排名世界第7;③吉尔吉斯斯坦国家财政收入将近50%来自于与我国相邻的库木托尔金矿。中亚五国矿产资源丰富的背景下,疆内民爆存在出口机会,例如2024年6月宏大民爆与吉尔吉斯共和国总统驻贾拉拉巴德地区全权代表办公室签署合作备忘录。

2.3

强强联合,打造新疆民爆+硝酸铵平台

雪峰科技民爆业务以工程爆破一体化服务为核心,以及爆破+矿山双一级资质,业务涵盖工业炸药、雷管、索类的“产、运、销”和工程爆破的“钻、爆、挖、运”,具备爆破方案设计、爆破工程监理、矿山爆破一体化解决方案规划实施等专业化服务能力,目前工业炸药产能11.75万吨/年、电子雷管产能1890万发/年。2023年公司爆破服务收入25.21亿元、民爆产品收入6.24亿元,近5年公司民爆业务收入增速主要来自于爆破服务(2019-2023年爆破服务收入CAGR为22%、民爆产品收入CAGR为7%)。2023年公司疆内收入56.18亿元,占比80%。

广东宏大拟收购公司21%股权:

雪峰科技公告,控股股东新疆农牧投拟以22.06亿总转让价,向广东宏大转让21%股权(原第一大股东新疆农牧投持股34.13%),本次转让将导致控股股东及实控人发生变化,还需要国有资产监督管理部门、国家市场监督管理总局、上海证券交易所等有关主管部门的批准或确认;

本次股权交易完成后,广东宏大支持自身从疆外转移民爆产能入疆,建设混装地面生产线;

为加强业务整合,同时解决可能存在的同业竞争问题,广东宏大承诺在本次股权交易完成后5年内,依据相关政策要求,并完成决策流程后,以资产置换、现金转让或以资产认购股份等方式,向雪峰科技注入全部民爆业务相关资产,对于其他涉及同业竞争的业务,广东宏大亦将在5年内运用股权或资产置换、委托管理、业务调整等监管机构认可且法律法规允许的方式,妥善解决。

本次收购,重点关注3个方向,①溢价50%,②打造“广东+新疆”跨省国资委整合新模式,③整合后雪峰有望打开产能新增空间:

本次转让价格9.8元/股,较基准价溢价50%,体现产业内愿意为高景气的新疆民爆产能支付溢价;

广东宏大扩大新疆业务是粤疆两地持续推进高质量合作的缩影,近年来广东-新疆经贸合作取得扎实合作成果,例如2024年6月底结束的第八届中国—亚欧博览会上,广东、新疆两省区达成贸易和投资合作项目52个、总金额80.54亿元;

煤炭及配套煤电、煤化工产能快速释放,驱动新疆民爆需求景气,但前期公司受制于各种因素,炸药产能新增量不高,例如2019年公司炸药产能10.75万吨、2023年为11.75万吨,远低于同期新疆区域民爆产量增速。收购股权公告中明确支持广东宏大从疆外转移民爆产能入疆、建设混装地面生产线,整合后雪峰有望打开产能新增空间。

硝酸铵是工业炸药生产最重要的原材料,因生产资质壁垒较高,受国家严格管制,硝酸铵行业呈现区域性特点、生产市场较为集中。公司是新疆唯一的硝酸铵生产企业,2023年硝酸铵销量32.33万吨、其中自用10万吨左右,其余销售到疆内其他民爆企业和青海、西藏等地,硝酸铵自供一体化优势明显。

#3

能化板块:布局天然气化工产业链

3.1

尿素、三聚氰胺持续贡献业绩

公司全资收购的子公司玉象胡杨通过天然气生成合成氨,进一步生产尿素、三聚氰胺、硝酸铵、硝基复合肥等产品;其子公司新疆金象通过外采尿素生产三聚氰胺、硝基复合肥等产品。公司化工业务主要产品包括液氨、尿素、硝酸、硝酸铵、硝基复合肥、三聚氰胺、UAN液体肥、稀氨水。截至2023年末,公司三聚氰胺、尿素、硝基复合肥产能分别达到21/60/90万吨,2023年产能利用率分别达到86.95%、102.66%、17.20%。

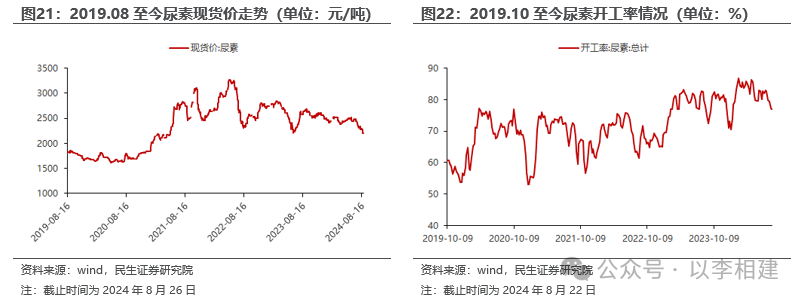

尿素:开工率高位,需求高景气。作为一种高浓度氮肥,属中性速效肥料,在土壤中不残留任何有害物质,长期施用没有不良影响,同时也可用于生产多种复合肥料以及三聚氰胺、脲醛树酯、水合肼、四环素等产品。2023年国内尿素表观消费量5814万吨,同比增长7%;尿素现货均价2597.29元/吨,同比-5.64%。

2024年上半年尿素价格呈反复震荡走势,上半年尿素现货均价2465.92元/吨,同比-6.64%。供给方面,在高利润的驱动下,尿素产能投产预期较多,但实际投放较预期有所延迟,尿素的开工率达到高位;需求方面,尿素的农业需求尤其是复合肥需求继续较高增长;工业方面的脲醛树脂和三聚氰胺国内需求则受制于房地产不景气,但国际上板材及家具出口数量增幅明显,带动工业需求总体超预期明显增长。

三聚氰胺:俗称密胺、蛋白精,应用领域主要为木材加工、模塑料、涂料、纺织、造纸等行业,其中板材及浸渍纸占比最高,达到58%;胶粘剂占比20%;涂料占比20%;其他占比12%。三聚氰胺可以由天然气、煤炭生成合成氨生产,也可由尿素熔融后生产。

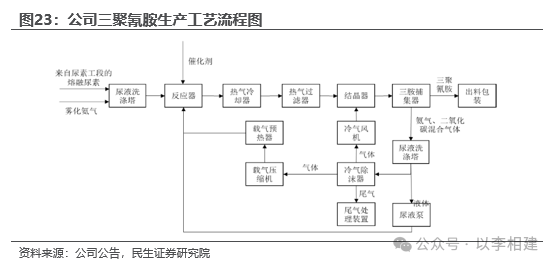

公司三聚氰胺生产原料为来自尿素工段的尿素,其主要工序包括:熔融尿素在雾化氨气的作用下进入反应器;在反应器中,尿素在催化剂作用下生成三聚氰胺以及氨气、二氧化碳等副产品;含有三聚氰胺的混合气体进入热气冷却器、热气过滤器,将催化剂、副产品过滤;三聚氰胺气体再穿透滤网进入结晶器结晶析出,在三胺捕集器中被离心分离,最终出料包装。其中,三胺捕集器将副产品送入尿液洗涤塔、冷气除沫器进行分离,一部分气体进入载气压缩机、载气预热器,成为工业循环气体进入反应器,使催化剂成为流化状态;一部分气体为结晶器提供结晶淬冷气;一部分气体送到尾气处理装置进行氨碳分离回收氨气。

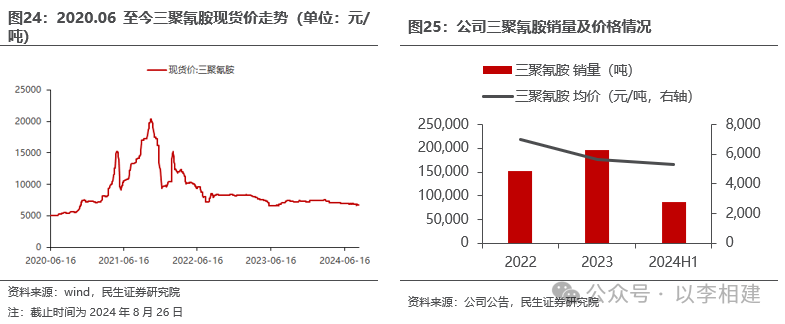

2023年全国三聚氰胺表观消费量92万吨,同比增长5%;三聚氰胺现货均价7446.35元/吨,同比-21.92%。2023年上半年由于下游需求低迷、新增投产装置落实等不利因素影响,价格呈现阶梯走跌趋势;下半年在下游阶段性补货及成本端尿素市场价格走高的成本压力下,国内三聚氰胺市场触底回涨,随后因中秋国庆双节假期影响及四川地区部分厂家新建装置如期投产,三聚氰胺市场价格再度走跌,后窄幅波动为主。公司2023年三聚氰胺销量达到19.54万吨,同比+27.63%,平均售价5669.20元,同比-19.29%。

2024年上半年,国内三聚氰胺市场多空交织,价格走势下行,上半年三聚氰胺现货均价7229.04元/吨,同比-6.6%。供应端来看,上半年三聚氰胺产量波动频繁,整体同比增幅明显,累计产量80.10万吨,同比增长21.19%。需求端来看,受终端房地产行业处于低迷行情态势影响,国内需求不振;出口方面增量显著,上半年出口量26.22万吨,同比增长19.42%。

3.2

硝酸铵格局优势明显,价格、盈利有支撑

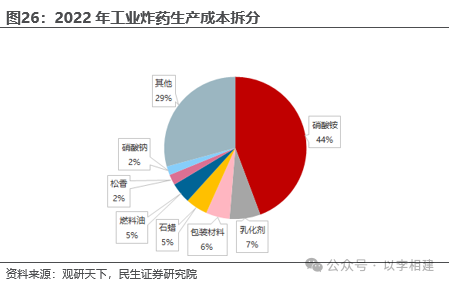

硝酸铵同属民爆产业链,同样受益煤炭产能快速释放。硝酸铵主要应用于民爆行业、是工业炸药主要原材料,另一重要应用是生产农用肥料(化肥中用到的硝酸铵要经过改性处理、方可作为农用氮肥或硝基复合肥的原材料)。2023年国内硝酸铵市场全年产量393万吨,其中民爆行业全年生产工业炸药458万吨、约使用硝酸铵323万吨(即单吨工业炸药约耗用0.71吨硝酸铵),工业炸药市场占硝酸铵下游需求的82.8%。

硝酸铵因生产资质壁垒较高,受国家严格管制,同时成本受上游原材料煤炭、天然气影响较大,故硝酸铵行业呈现区域性,生产市场较为集中。新疆区域煤炭及配套煤电、煤化工产能快速释放,在驱动全区工业炸药需求景气的同时,同样驱动民爆上游硝酸铵市场高景气,例如新疆工业炸药产量从2019年的21.52万吨增长至2023年的43.85万吨,对应工业炸药领域硝酸铵用量从2019年的15.18万吨增长至2023年的30.92万吨。

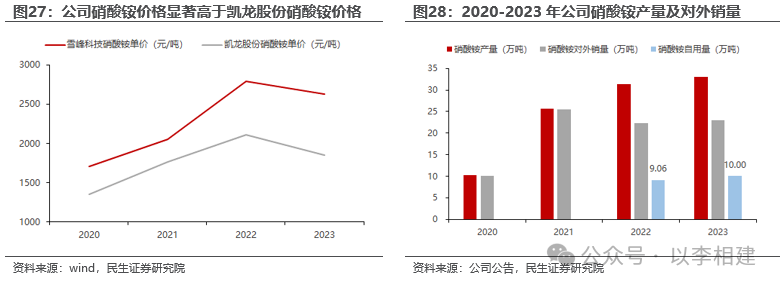

公司硝酸铵业务具备牌照优势,目前全资子公司玉象胡杨是新疆地区唯一可以生产销售硝酸铵的企业,目前公司硝酸铵产能66万吨。2024年公司有望将疆内硝酸铵市占率提升至85%左右,疆内民爆企业采购硝酸铵,除从玉象胡杨采购外、只能选择从疆外采购,硝酸铵系危化品、疆外采购运输成本较高。玉象胡杨硝酸铵定价机制,以新疆及周边省份硝酸铵市场价格为基础,综合考虑运输距离、客户采购数量等因素独立定价。例如参考2020-2023年雪峰科技及凯龙股份(硝酸铵产能主要在湖北)的硝酸铵价格,2020-2021年雪峰科技硝酸铵不含税价格高于凯龙股份300元/吨左右,2022-2023年高650-800元/吨左右,体现疆内外运费价格较高、疆内硝酸铵价格有支撑。

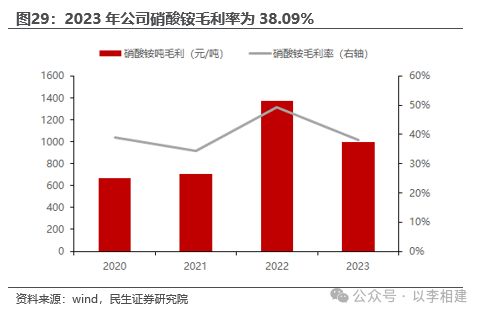

2023年公司硝酸铵产量33.05万吨,其中对外销量23.05万吨,自用(雪峰科技工业炸药原材料)约10万吨。

受益疆内硝酸铵价格高于疆外,公司硝酸铵业务毛利率整体保持较高水平, 2023年公司硝酸铵毛利率为38.09%、吨毛利1000元。

#4

盈利预测与投资建议

4.1

盈利预测假设与业务拆分

关键假设:

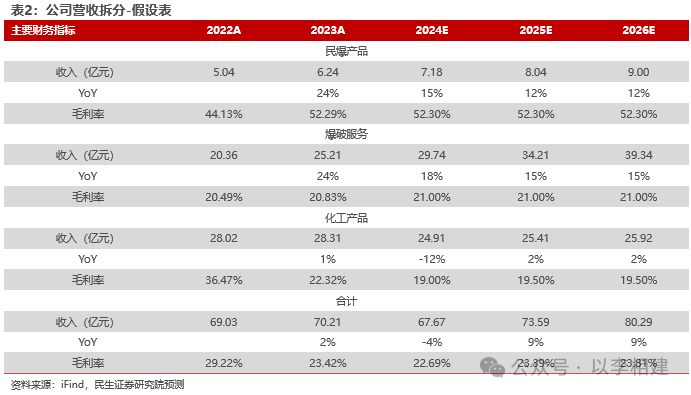

民爆产品&爆破服务:2023年公司民爆产品业务收入6.24亿元,爆破服务收入25.21亿元。公司24H1完成爆破服务2.13亿方、同比增长13%,工业炸药按照全年产能均衡释放组织生产,完成产量5.69万吨、同比增长10%,但是24H1民爆产品、爆破服务收入同比减少1.89亿元、降幅13.96%。产量和收入产生剪刀差,预计原因为收入确认节奏存在季节性因素。考虑到2024年1-7月新疆原煤产量2.81亿吨、同比+15.0%,我们预计民爆产品业务收入7.18亿元、同比+15%,爆破服务业务收入29.74亿元、同比+18%。

前文所述,新疆目标在“十五五”期间煤炭产量超过陕西省(2023年陕西省煤炭产量为7.6亿吨,假设新疆原煤产量在2030年达到7.6亿吨,对应2023-2030年新疆原煤产量CAGR达7.5%,未来新疆民爆市场持续扩容可期,同时收购完成后公司产能有望打开新增空间,我们预计2025-2026年公司民爆产品业务收入分别为8.04、9.00亿元,同比增速分别为12%、12%,2025-2026年公司爆破服务业务收入分别为34.21、39.34亿元,同比增速分别为15%、15%。

毛利率角度,新疆区域民爆行业供需关系偏紧,我们预计公司整体盈利能力保持稳定,2024-2026年公司民爆产品业务毛利率均为52.3%,爆破服务业务毛利率均为21%,整体与2023年毛利率保持平稳。

化工产品:

2023年公司化工产品业务收入28.31亿元,毛利率22.32%。考虑到24H1尿素现货均价同比-6.6%、三聚氰胺现货均价同比-6.6%,化工产品价格下滑背景下、预计收入、毛利率相对承压。我们预计2024-2026年公司化工产品业务收入分别为24.91、25.41、25.92亿元,同比增速分别为-12%、2%、2%,2024-2026年公司化工产品业务毛利率分别为19%、19.5%、19.5%。

根据以上假设,我们预计2024-2026年公司整体营收分别为67.67、73.59、80.29亿元,同比增速分别为-4%、9%、9%,2024-2026年归母净利润分别为7.96、9.07和10.07亿元,同比增速分别为-7%、14%、11%。

4.2

估值分析与投资建议

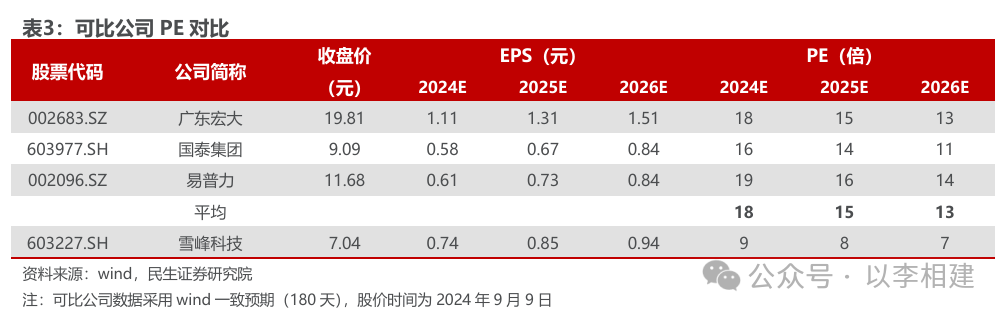

同行业可比上市公司包括广东宏大(全国布局的民爆行业龙头,目前爆破服务收入体量国内第一,2023年整体收入体量为115.43亿元)、国泰集团(江西省民爆行业龙头,2023年整体收入体量为25.41亿元)、易普力(西北地区民爆龙头,2023年整体收入体量为84.28亿元)。可比公司股价对应2024-2026年平均PE分别为18x、15x、13x,公司目前股价对应2024-2026年PE在9、8、7x,显著低于可比公司水平。

投资建议:我们看好公司①疆内民爆高景气,溢价收购打造“广东+新疆”跨省国资委整合新模式+产能新增空间,②疆内唯一硝酸铵生产企业,价格、盈利能力有支撑,③产业链一体化化工产品持续贡献业绩。我们预计公司2024-2026年归母净利润分别为7.96、9.07和10.07亿元,现价对应动态PE分别为9x、8x、7x,首次覆盖,给予“推荐”评级。

1)下游矿山景气度不及预期。工业炸药下游应用领域70%以上来源于矿山开采,前文所述,2022年以来金属矿山、煤炭开采领域资本开支实现逆势增长,拉动民爆行业需求。若下游矿山景气度不及预期,可能导致民爆行业需求走弱,公司产能利用率受到一定程度影响。

2)区域投资环境不及预期。“西部大开发”背景下,西北、西南区域民爆行业景气度突出,新疆市场煤炭建设快速释放,公司重点布局新疆市场,如果新疆区域投资环境不及预期,可能导致公司部分产能闲置、产能利用率受到一定程度影响。

3)原材料价格波动风险。民爆行业主要原材料成份是硝酸铵,如果硝酸铵价格向上大幅波动,可能导致公司毛利率、净利率水平受到一定程度影响。

4)安全、环保等政策变动的风险。民爆行业供给端行政审批壁垒高,生产、销售、运输和爆破作业,均须取得相应许可证,如果出现安全、环保等正常变化不及预期,可能带来应对风险。

免责声明

《证券期货投资者适当性管理办法》于2017年7月1日起正式实施,通过本微信订阅号发布的观点和信息仅供民生证券的专业投资者参考,完整的投资观点应以民生证券研究院发布的完整报告为准。若您并非民生证券客户中的专业投资者,为控制投资风险,请取消阅、接收或使用本订阅号中的任何信息。本订阅号难以设置访问权限,若给您造成不便,敬请谅解。我司不会因为关注、收到或阅读本订阅号推送内容而视相关人员为客户。市场有风险,投资需谨慎。

(转自:以李相建)