【山证通信】移远通信(603236.SH)2024三季报点评--Q3收入环比增长加速,边缘端侧AI有望抢占先机

(来源:山西证券研究所)

事件:公司发布2024年三季度报告。

2024Q1-Q3,公司实现营业收入132.5亿元,同比+32.9%;实现归母净利润3.6亿元,同比+2078.7%;扣非归母净利润3.3亿元,同比+601.1%。2024Q1-Q3,实现毛利率17.93%,同比-0.44pct;实现净利率2.62%,同比+2.84pct。单季度来看,2024Q3,公司实现营业收入50.0亿元,同比+44.6%,环比+16.4%;实现归母净利润1.5亿元,同比+51.3%,环比-4.7%。

1)市场复苏叠加精细化管理双轮驱动。

其中,国内业务延续上半年持续复苏态势,业务稳健发展。下游行业需求均出现复苏,其中车载、网关、支付、PC等领域增长突出。Counterpoint报告指出,2024Q2全球蜂窝物联网模组出货量同比增长11%,环比增长6%,主要受到中国和印度强劲需求推动,中国实现25%增长主要得益于POS、汽车、资产追踪应用的增长。公司Q2继续领跑全球蜂窝模组市场,出货量占比为36.5%。

毛利率方面,前三季度毛利率为17.9%,同比-0.5pct;单Q3毛利率17.6%,同环比分别-2.3pct、-1.7pct。三季度毛利率下滑主要为产品结构变化,部分直接大客户低毛利率产品放量,此外5G模组产品出货量环比增加较大所致。费用管控方面,2024Q1-Q3,公司期间费用率为5.60%,同比-1.31pct;其中,管理、销售、财务费用率分别为2.28%、2.71%、0.61%,同比分别-0.92、-0.52、+0.13pct。我们认为,公司积极推动降本增效,对费用精细化管控,运营效率大幅提升,费用控制成果显著,盈利能力有望逐步修复上行。

2)传统业务保持领先身位,发力智能模组、物联网平台、多场景天线等新业务。

车载行业是目前公司下游占比较大的一块,公司车载业务布局较早,已形成包括智能模组、wifi&BT模组、GNSS定位模组、UWB模组、车载天线等丰富产品线,为全球60多家tier1和40多家整车厂提供服务。公司在无线网关、智能安全、支付、能源、工业、农业、医疗、笔电等多行业也继续保持领先地位,凭借“超市化”丰富4G、5G、redcap产品线满足全球不同用户需求。近期,公司推出多款天线新品,覆盖5G、4G、WiFi和LoRa领域,利用最新的技术和材料,为客户带来定制化天线设计和测试服务。平台方面,公司8月底推出工业智能品牌宝维塔,包括旗下核心产品AI算法平台“匠心”(可简化完成AI大模型训练部署)以及可视化部署工具“匠准”(视觉检测应用低代码开发)。宝维塔平台专注于缺陷检测、AGV机器人自动上下料、成品自动化测试线体等多工业场景,公司可提供边缘计算盒子、工业智能相机、平台等综合解决方案,市场价值大幅拓展。

3)物联网端侧AI有望迎来爆点,公司智能模组+ODM双重发力。

大模型Agent应用正成为下一个热点,前的端侧agent主要通过LLM实现用户语言和UI操作指令的转化,未来有望进化成原生多模态与实时代码生成、工业PLC指令的编写等,agent能力将快速下沉到物联网领域开启更大的空间。高通10月陆续推出A7 Elite平台和IQ系列工规级处理器,其中A7 Elite不仅提供wifi7高速网络,还具备40Tops NPU处理能力为联网终端赋予强大且集中的AI能力,将为CPE、企业网关等场景解锁新能力;而IQ系列芯片具备100TOPS端侧AI性能,赋能一系列高端、中端和入门级工农业机器人、无人机、工业检查与自动化、先进计算机视觉等。公司与高通精密合作,将持续推出AI智能模组新品,同时提供CPE、工业边缘网关、手持终端等一系列产品落地服务。

【盈利预测和投资建议】

我们认为物联网需求持续好转,公司战略扩张后的费用管控正逐步取得成效,未来有望持续保持高于行业平均的增长。预计公司2024-2026年归母净利润5.26/6.91/8.93亿元,同比增长479.5%/31.5%/29.1%,由于盈利能力恢复稳定,上调至“增持-A”评级。

风险提示:市场竞争激烈导致毛利率下滑风险,外汇波动风险,海外科技贸易摩擦风险导致车载等业务收缩风险,ODM业务发展不及预期风险。

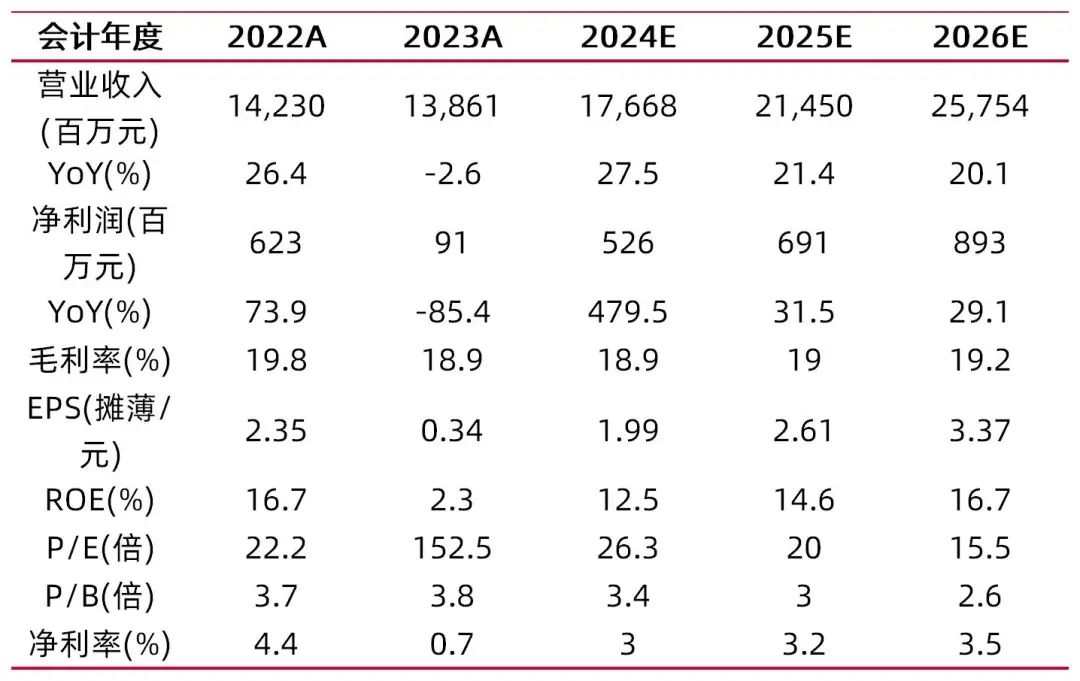

财务数据与估值

资料来源:最闻,山西证券研究所

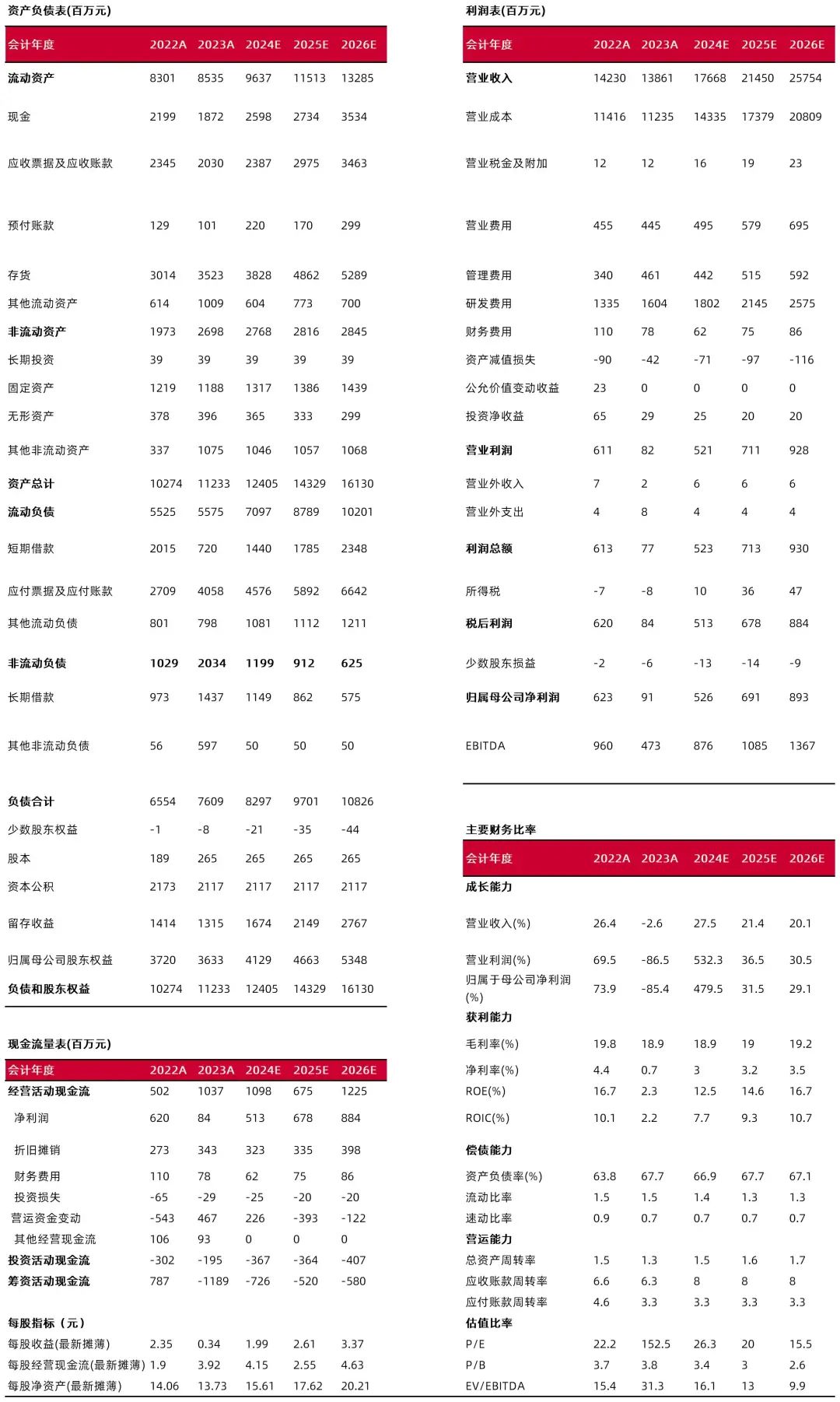

资料来源:最闻,山西证券研究所财务报表预测和估值数据汇总

资料来源:最闻,山西证券研究所

资料来源:最闻,山西证券研究所分析师:高宇洋

执业登记编码:S0760523050002

分析师:张天

执业登记编码:S0760523120001

分析师:赵天宇

执业登记编码:S0760524060001

报告发布日期:2024年11月6日

本人已在中国证券业协会登记为证券分析师,本人承诺,以勤勉的职业态度,独立、客观地出具本报告。本人对证券研究报告的内容和观点负责,保证信息来源合法合规,研究方法专业审慎,分析结论具有合理依据。本报告清晰准确地反映本人的研究观点。本人不曾因,不因,也将不会因本报告中的具体推荐意见或观点直接或间接受到任何形式的补偿。本人承诺不利用自己的身份、地位或执业过程中所掌握的信息为自己或他人谋取私利。

【免责声明】

本订阅号不是山西证券研究所证券研究报告的发布平台,所载内容均来自于山西证券研究所已正式发布的证券研究报告,订阅者若使用本订阅号所载资料,有可能会因缺乏对完整报告的了解而对其中关键假设、评级、目标价等内容产生理解上的歧义。提请订阅者参阅山西证券研究所已发布的完整证券研究报告,仔细阅读其所附各项声明、信息披露事项及风险提示,关注相关的分析、预测能够成立的关键假设条件,关注投资评级和证券目标价格的预测时间周期,并准确理解投资评级的含义。

依据《发布证券研究报告执业规范》规定特此声明,禁止我司员工将我司证券研究报告私自提供给未经我司授权的任何公众媒体或者其他机构;禁止任何公众媒体或者其他机构未经授权私自刊载或者转发我司的证券研究报告。刊载或者转发我司证券研究报告的授权必须通过签署协议约定,且明确由被授权机构承担相关刊载或者转发责任。