化工行业下行、管理费用激增 鼎际得上半年归母净利同比下滑近四成

每经记者 李少婷每经实习记者 于怡朗每经编辑 董兴生

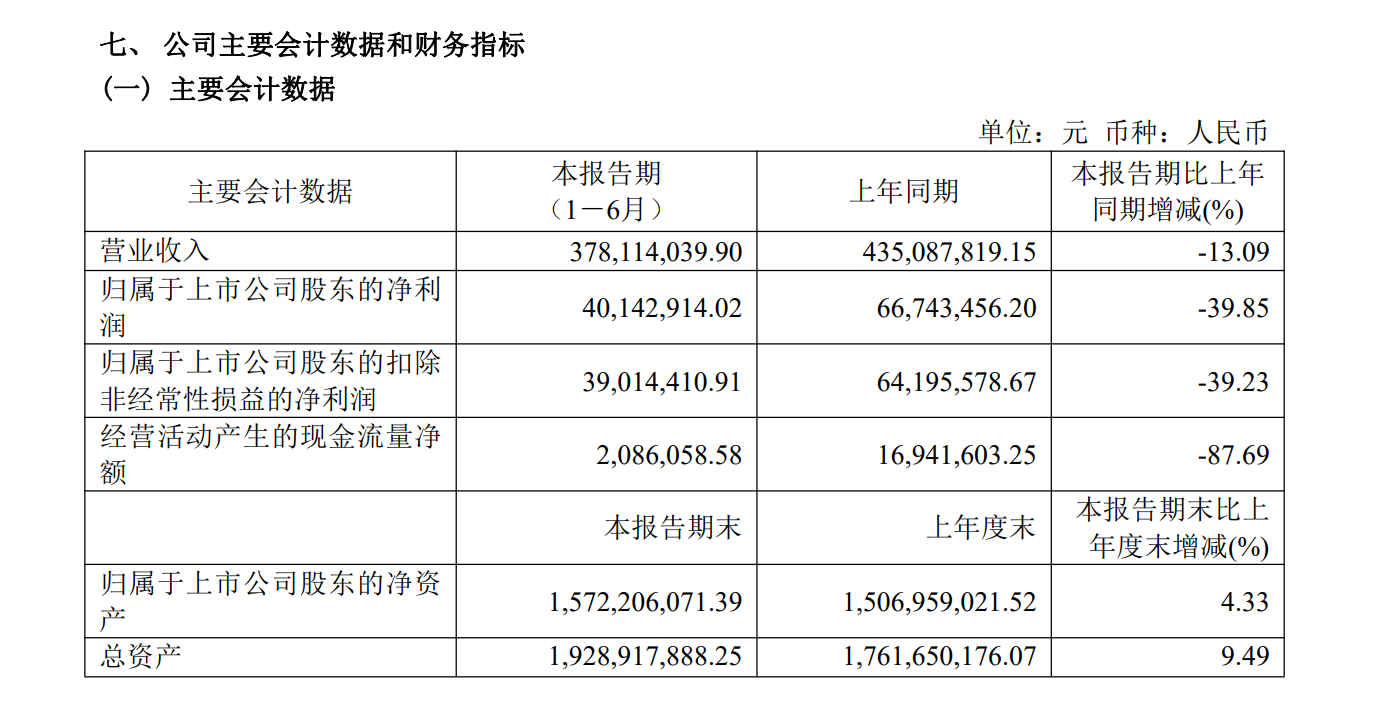

8月15日晚间,鼎际得(603255.SH)披露了2023年半年报。期内,鼎际得实现营收3.78亿元,同比下滑13.09%;实现归母净利润0.4亿元,同比下滑39.85%。

鼎际得介绍,上半年,化工行业整体下行压力较大。此外,高端聚烯烃POE项目(以下简称“POE项目”)的实施主体、全资子公司辽宁鼎际得石化科技有限公司(以下简称“石化科技”)已组建核心项目团队,报告期内子公司石化科技的员工薪酬、开办费等管理费用激增。

行业下行叠加管理费用激增致业绩下滑

鼎际得是A股市场较新的面孔,它于2022年8月上市。

作为上市后提交的首份半年度成绩单,鼎际得2023年上半年呈现了营收和归母净利润双双下滑的窘状。

图片来源:财报截图

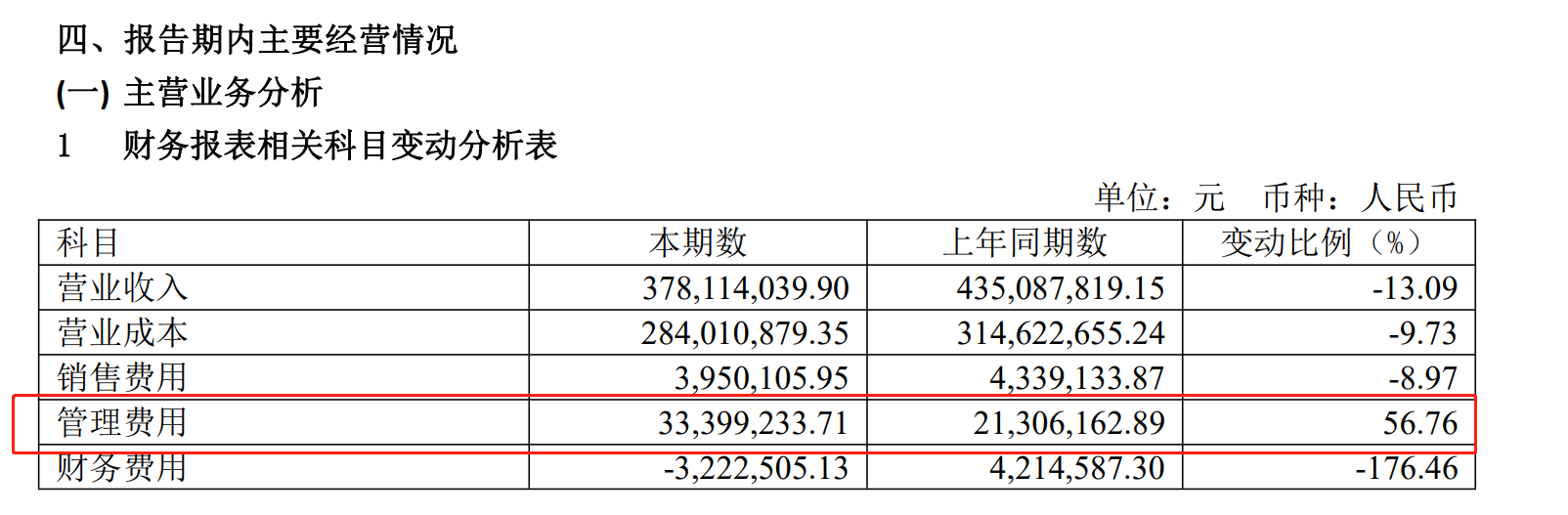

图片来源:财报截图“主要系本报告期销售收入降低叠加管理费用增加所致。”鼎际得给出了这样的解释,并介绍,化工行业整体下行压力较大,市场需求下滑,产品销售价格下降,导致报告期内公司毛利率同比下降2.8个百分点。此外,POE项目的实施主体石化科技已组建核心项目团队,报告期内子公司石化科技的员工薪酬、开办费等管理费用激增,导致鼎际得净利润同比降幅高于营业收入同比降幅。

半年报显示,鼎际得本期主营业务管理费用为3339.92万元,同比上涨56.76%。原因是报告期内计提的限制性股票股份支付费用增加、子公司石化科技的员工薪酬等费用增加。

图片来源:公告截图

图片来源:公告截图此前,鼎际得向25名股权激励对象授予限制性股票101.50万股,收到股票认购款合计3207.91万元,其中计入实收101.5万元,计入资本公积3106.41万元。经测算,公司授予的101.50万股限制性股票合计需摊销的总费用为1621.01万元,其中2023年预计需要摊销458.37万元。

此外,石化科技上半年营收为0,净亏损787.72万元。据公告,今年1月,鼎际得临时股东大会审议通过了《关于全资子公司投资建设POE高端新材料项目的议案》,同意石化科技投资建设POE项目,并授权公司经营层办理项目建设的招投标和采购工作。8月14日,临时股东大会又审议通过议案,同意POE项目的变更方案,并同意石化科技与大连长兴岛经济技术开发区管理委员会签署《辽宁鼎际得石化高端新材料项目投资合同书》。POE项目将分为近期项目及远期项目两期实施,项目整体规划总占地133.3万平方米,近期项目预计总投资100亿元。

押宝POE项目,鼎际得计划投资百亿

鼎际得在公告中表示,POE项目以“制造强国”方针为指导,聚焦“新能源材料”战略方向,瞄准“卡脖子”技术和产品,以科技创新为引领,构建绿色低碳新能源材料创新产业链,具有显著的产业链优势和协同效应。项目的实施,将为公司的产业结构调整和培育新的经济增长点奠定坚实的基础。

据公告,POE项目整体规划总占地133.3万平方米,其中近期项目规划占地113.3万平方米,远期项目规划预留用地20万平方米,项目配套生活区用地7.5万平方米。

近期项目预计总投资100亿元,其中近期项目的一期项目总投资预计60亿元,固定资产投资预计45亿元,将用于建设20万吨/年POE、30万吨/年乙烷制α-烯烃(后工段)及公用工程等相关配套设施;近期项目的二期项目总投资预计40亿元,固定资产投资预计35亿元,将用于建设20万吨/年POE、30万吨/年乙烷制α-烯烃(前工段)及公用工程等相关配套设施。

远期规划项目初步计划建设40万吨/年液相聚乙烯、30万吨/年乙烷制醋酸乙烯、20万吨/年POE、二氧化碳重整制烯烃及公用工程等相关配套设施,远期项目的投资总额等具体事宜由双方届时另行协商约定。

尽管鼎际得上半年的业绩略低于预期,但国泰君安研报分析认为,是由于聚烯烃产业链处在弱复苏阶段以及股权激励费用增加所致。国泰君安认为,伴随着POE在光伏领域的推广,近两年国产替代需求持续旺盛。

兴业证券分析认为,近年来全球POE消费量稳步增长,从2017年的104万吨增至2021年的136万吨,CAGR达6.94%。同期,国内POE需求高速增长,POE消费量从2017年的22.1万吨增至2021年的63.5万吨,CAGR达30.6%。

下半年,POE项目实施主体管理费用是否还将上涨,化工行业整体下行压力是否会持续?鼎际得在控制费用规模上有何举措?针对上述问题,8月16日下午,《每日经济新闻》记者致电鼎际得并向公司披露的公开邮箱发送采访邮件,截至发稿未得到答复。

封面图片来源:每日经济新闻 刘国梅 摄