药明康德亮眼半年报背后:数据维度研判CXO景气度

A股CXO(医药外包)公司首份半年报出炉,药明康德(603259.SH,02359.HK)于7月31日晚间披露了2023年半年度业绩报告,在2022年新冠商业化订单高基数的情况下,不仅实现了营收同比的正增长,利润率、在手订单等数据表现也颇为亮眼。

高利率环境下全球投融资持续趋紧,导致市场对于创新药以及CXO产业的预期持续谨慎,相关企业估值面临较大压力。但从企业投融资的单一维度难以真实反应行业的景气度,无论是从MNC研发投入规模还是在研新疗法数量来看,创新药及CXO行业长期发展前景依然良好。

作为国内CXO龙头,药明康德此次给出的亮眼答卷是否能打破市场预期?长期面临估值压力的本土CXO企业究竟能否迎来转机?

CXO半年报首单亮点颇多

药明康德于7月31日晚间正式披露2023年半年度业绩报告,公司上半年实现营业收入188.71亿元,同比增长6.3%,剔除新冠商业化项目同比增长27.9%;实现归母净利润53.13亿元,同比增长14.6%。

2021年以来,以药明康德为首的国内多家CXO企业在新冠商业化大订单的影响下,实现了营收和业绩的高速增长。如今随着需求退潮,这些CXO企业的原有业务发展再度成为关注的焦点,而此前留下的高基数也给企业持续增长带来了不小的挑战。

作为A股CXO公司首份半年报,药明康德此次交出了一份较为亮眼的答卷。尽管收入增速有所下滑,但主要业务和综合营收依然实现了正增长,同时随着高毛利订单占比提升,药明康德各细分业务及综合毛利率水平较上年同期出现增长,盈利能力提升显著。根据公告,上半年公司综合毛利率为40.52%,同比提升4.27个百分点。

细分业务上,公司收入占比前四的化学业务、测试业务、生物学业务以及细胞基因疗法CTDMO(合同测试、研发与生产)上半年营收均实现了正增长,且毛利率水平较上年同期有显著提升。其中,收入规模最大的化学业务上半年实现营收134.67亿元,同比增长3.8%,剔除新冠商业化项目后同比增长36.51%,毛利率达到44.39%,同比增长5.16个百分点。

收入构成上,上半年公司活跃客户超6000家的情况下,存量客户收入达到186.5亿元,依然是公司主要的收入来源,并且扣除新冠商业化项目后同比增长达到30%;来自于Top20药企客户的收入达到71.4亿元,扣除新冠商业化项目后同比增长47%。

订单构成上,扣除新冠商业化项目后,公司在手订单同比增速超过25%,其中,由于GLP-1类减肥药物的快速兴起,以多肽原料药为主的TIDES业务在手订单同比增长超过188%。公司预计,TIDES业务全年收入增长将超过70%。

整体来看,在扣除新冠商业化项目影响后,药明康德CXO业务增长稳健,毛利率的显著提升也意味着在需求的持续推动下公司本身盈利能力正在逐渐增强。按照此前提出的业绩指引,药明康德预计2023年有望实现营业收入5%-7%的增长,从此次半年报来看,公司业绩表现符合预期。

相比公司较为出色的业绩表现,今年以来证券市场投资者似乎更多报以谨慎的预期。自年初上冲100元大关后,药明康德股价持续回调,最低跌至61.24元,最大回撤幅度超过37%。

事实上,在过去的大半年内,整个CXO行业板块表现均较为弱势。Wind数据显示,申万医药外包服务板块的27家A股上市公司中,即使经历了近期的持续反弹,也仅有9家公司的总市值较年初出现正增长,剩余18家公司中,有12家公司的市值水平分别较年初出现了20%至40%不等的回撤,其中,康龙化成(300759.SZ)、美迪西(688202.SH)最新市值分别为476亿元和114亿元,较年初降幅超过38%。

前瞻指标研判,CXO景气度或高于预期

市场对于CXO行业前景的谨慎预期,除了全球贸易环境变化导致的一系列不确定性,更为重要的还是在美联储持续加息的干扰下,全球投融资趋冷带来的负面影响。

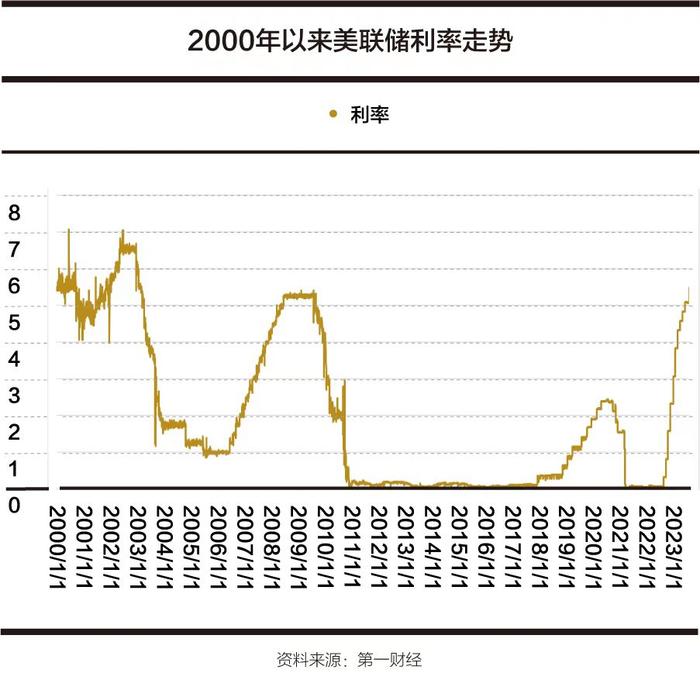

为应对通胀压力,美联储自2022年3月至2023年7月26日连续进行了11次加息,美国联邦基金利率目标区间已上调到5.25%至5.5%之间,达近22年来的最高水平。

激进的加息政策导致全球流动性持续收紧,企业融资成本显著抬高,对于包括Biotech(生物技术初创公司)在内的高新技术企业而言显然处在一个极其不友好的发展环境中。全球市场上,Biotech难以依靠融资获得低成本自由现金流,进一步压低了企业的药物研发需求。

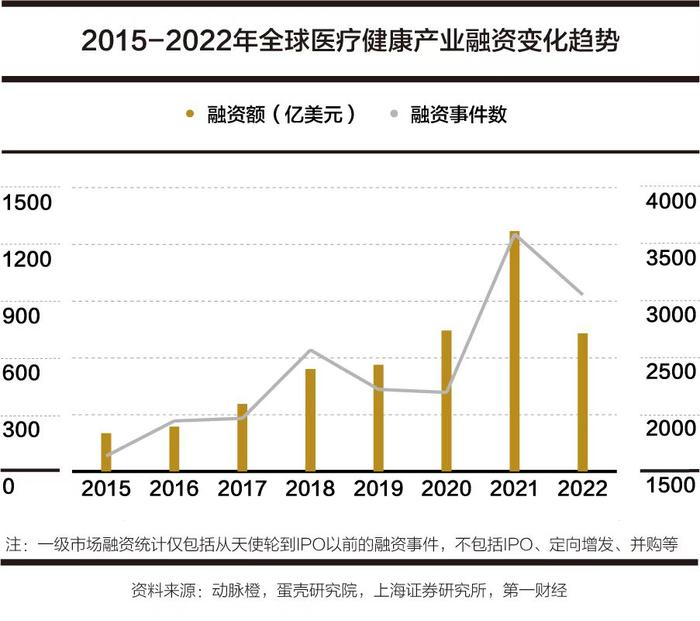

根据蛋壳研究院数据,一直到2021年,全球医疗健康产业投融资规模始终处在稳健增长中,但到了2022年,投融资总额仅有729亿美元,较2021年降幅达到42.5%,美联储大幅加息带来的影响立竿见影。

一直以来,全球医疗健康行业的投融资数据被认为是对创新药行业未来景气度以及CXO订单景气度的前瞻指标,这一数据大幅波动引发了投融资环境持续变差可能导致CXO新签订单下滑的预期,显著影响了市场对于创新药以及CXO行业发展的信心,不少机构据此下调了CXO行业的整体估值。

不过随着基准利率突破22年高点,尤其2023年6月美国通胀已出现明显超预期下行,市场对于后续美联储停止加息甚至转向降息的预期也开始升温,创新药及CXO企业面临的估值压力有望逐步减轻。

另外,仅仅从创新药企业投融资数据这一个维度,似乎也难以真实反应医药行业的景气度现状。

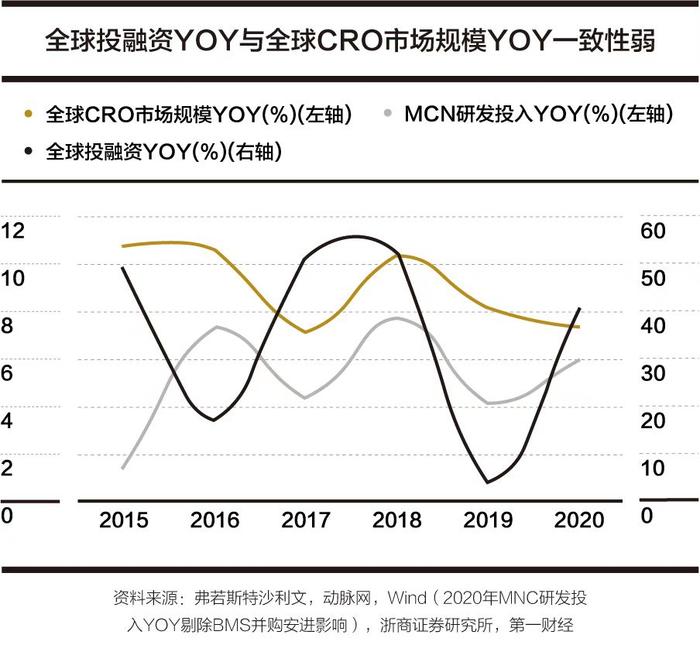

Frost & Sullivan数据显示,2015年至2020年,全球临床前CRO市场规模同比增速与全球医疗健康投融资金额增长趋势的一致性较弱,而与MNC(跨国制药公司)研发投入增速变化趋势拥有较强的一致性。

之所以造成这一现象,一方面是因为投融资要转化为药物研发投入,需要数年的转换周期,因此在时效性上并不匹配。另一方面,全球市场上,少数大型制药公司研发占比相对更高,因此相比Biotech对全球CRO市场的影响更为明显。

Frost&Sullivan预计,2021-2025年,全球新药研发投入CAGR超8%,其中,大型制药公司研究支出占比虽然有下降趋势,但仍将处于较高水平。2022年,全球2438亿美元的医药研发支出总额中,大型制药公司占到50.4%,相比2017年小幅下降2.0个百分点,预计到2026年这一比例为 47.7%。

从对国内CXO企业的影响来看,尽管全球Biotech客户的订单占据了较大份额,但是国内CXO龙头企业海外收入总和的增长趋势与全球医疗健康投融资金额同比增速趋势的一致性也相对较弱。

国内CXO企业海外收入体量远小于全球医药行业研发投入规模是造成这一现象的主要原因。根据Wind数据,2022年国内22家医药研发外包公司海外收入合计规模为675亿元人民币(约合94亿美元左右),相较于同期全球2438亿美元的医药研发支出总额而言,占比不足4%。巨大的体量差异也意味着,全球市场投融资的轻微波动,对于国内CXO企业而言就可能造成其海外收入的巨大震荡。

可以看到,无论是对于全球CXO行业还是国内CXO企业的海外收入,大型制药公司研发投入的变动拥有着更为直观的影响。浙商证券预计,未来5-10年,MNC企业研发投入变化仍将是CXO订单景气度最有效的前瞻指标之一。

根据彭博数据,2009-2022年,全球Top15药企研发投入处于持续增长阶段。其中,2022年,这一投入规模总额达到1270亿美元,同比继续增长4.27%。可发现,相较于创新药企融资数据,MNC的研发投入规模与全球利率走势一致性并不强,这也意味着全球CXO产业的景气度或并不如市场所担忧的那样低迷。

新药不断涌现,CXO发展空间水涨船高

药明康德半年报中,比较值得关注的是TIDES业务的持续高速增长。继2022年收入同比增长158.3%之后,2023年TIDES业务继续放量,报告期内实现收入达到13.3亿元,同比增长37.9%,在手订单同比增长188%。

多肽降糖药物近年来的快速兴起,成为推动该项业务收入快速增长的主要动力。浙商证券预计,随着越来越多的多肽创新药物上市、更丰富的适应症领域拓展及放量,多肽CDMO将成为下一个高增长赛道,相关市场有望持续扩容。

无论是新冠特效药还是多肽类药物,都只是人类对健康生活持续追求的一个缩影。尽管每年都有许多新研究、新疗法,但巨大的未满足临床需求依然长期存在,而一系列“药王”的销售神话更是驱动着全球药企在药物研发领域趋之若鹜。

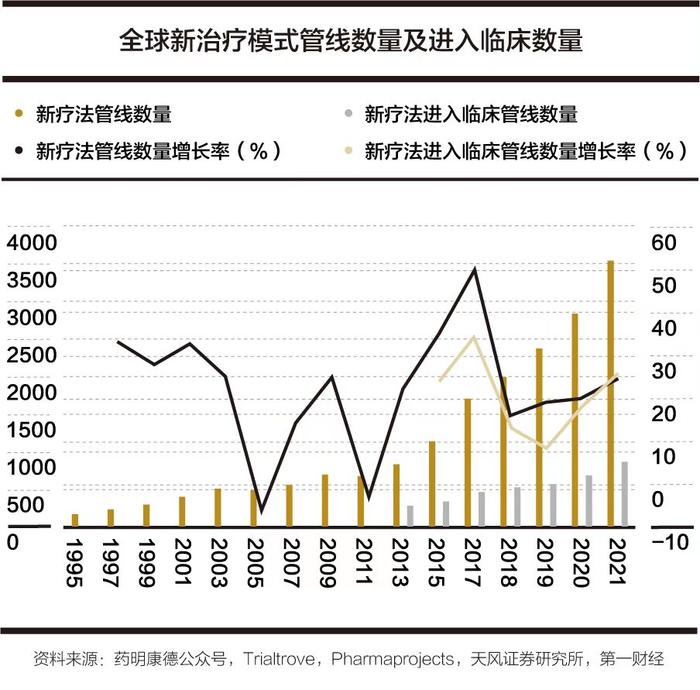

根据药明康德公众号披露的相关数据,全球新治疗模式研发管线数量从2017年的1727个增长至2021年3556个,2021年增长率也始终维持在20%左右。2021年细分赛道管线数量中细胞治疗和基因治疗占比分别位列第一、第二, 分别为40%、37%,进入临床管线占比分别为41%、29%。

随着人们对医药、健康的需求不断深化,创新药领域的研发投入规模也将持续提升。根据Frost & Sullivan报告,预计到2025年,全球医药行业研发投入规模将达到2954亿美元,2020-2025年复合增速达到7.6%。中国医药行业研发投入则有望保持13.1%的复合增速,到2026年达到3799亿元。

同时,创新药物的研发难度在不断加大,产能需求也有显著提高,Biotech对于药物研发生产外包的需求愈发强烈,不断拓宽CXO行业的发展空间。Frost & Sullivan报告预计,药研发投入外包比例将由2022年的46.5%进一步增至2026年的55%。

鉴于全球市场的巨大发展潜力,中国CXO企业正加速海外业务的扩张,并凭借产业链优势以及成本优势,赢得了越来越多的订单。尤其对于像药明康德这样的一体化、端到端的新药研发平台来说,创新药市场需求扩大、研发进展加快以及热门领域重磅药物频出均为其带来了未来发展的高度确定性。

目前药明康德已成为全球CXO产业龙头,份额居首位,但占比依然较低。在公司的CRDMO(合同研究、开发与生产)“漏斗”里还有超过2800个在临床前及临床阶段的分子,随着更多研究管线进入商业化阶段并逐步放量,公司CXO业务全球市场份额还有加速增长的空间。