以药明康德半年报为例,如今的CXO们走到哪一步了?

近期的市场主题不断变化,医药板块惊恐的表现也出人意料。作为医药创新产业链上的“卖水人”,一些CXO企业率先发布2023上半年业绩公告以及预告更是耐人寻味。

以药明康德发布的最新2023上半年业绩表现为例,公司在2022年高基数的盈利情况下依旧保持双位数增长,半年度利润首次突破50亿元大关。

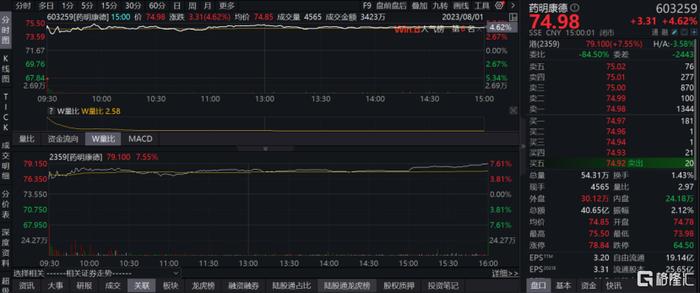

在发布2023上半年业绩报告次日,药明康德在港A市场表现亮眼。根据WIND数据显示,港股市场药明康德跳空高开,单日涨幅7.55%,A股市场药明康德同样跳空高开,单日涨幅4.62%。成交量上也有非常积极的讯号, H股当日成交额创下自1月中旬以来的新高,而A股这边则占据了CRO指数成分股成交量总和的50%。可以看出市场对于药明康德上半年业绩的认可。

相较于已经发布预亏的CXO们而言,药明康德这份成绩单难得可贵。那么,如今的CXO行业走到哪一步了?当下的市场顾虑又在哪里?

图表一:药明康德股价走势图

数据来源:WIND,格隆汇整理 数据截至2023年8月1日收盘

数据来源:WIND,格隆汇整理 数据截至2023年8月1日收盘市场担忧到底在哪里?

相较于CXO行业高峰到底上百倍PE估值,如今的CXO已经回归至20X附近估值,并非如今市场追捧的“香饽饽”。而这内在担忧,可以从宏观市场,微观的行业情况以及相关企业三个层面来看。

担忧点一:美联储货币政策变动是否会对CXO产生影响。

结论:从宏观维度来看,美联储加息确实是影响创新药行业一二级市场表现。而从目前的进度来看,美联储加息周期已经进入尾声,CXO板块有望得以修复。

美债10年收益率作为全球资产定价之锚,被广泛认为“无风险收益率”,创新药行业属于高风险、高收益、长周期的赛道,估值受远期收益贴现率影响。随着美联储加息持续,美债10年收益率创新高,为创新药行业服务的CXO板块也应声大幅回调。

如今伴随着美联储7月加息25BP落地,多家券商指出,美国6月核心PCE物价指数显示通胀放缓,7约或是最后一轮加息。而生物医药投融资在美联储结束加息后,有望恢复。

担忧点二:生物医药投融资寒冬是否会传导到CXO行业。

结论:全球生物医药投融资对于本土CXO海外收入占比高的企业影响并非强相关。目前,海外的投融资景气度已经率先修复,有望在2023下半年恢复同比增长趋势。

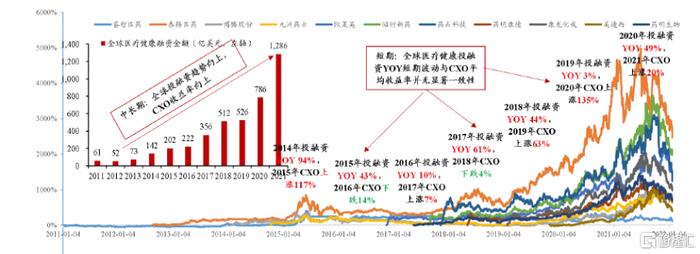

一方面,两者相关性不高,不必过分担忧。根据浙商证券统计,回顾2011-2020年CXO市场表现与上一年投融资增长趋势来看,一致性较弱。2015年全球投融资金额同比增长43%,但是2016年CXO平均收益率为-14%,2017年投融资YOY61%,但2018年CXO下跌4%,2019年投融资YOY 3%但2020年CXO上涨135%,从这些年度数据看不出明显的一致性。

另一方面,行业景气度正在回暖。从更前端的数据来看,根据海通证券数据统计,2022年全年,美国风险基金筹集了220亿美元,这是自2012年以来第二大规模的融资年份,预计海外的投融资景气度有望于23年下半年恢复同比增长趋势。

图表二:本土CXO二级市场与一级市场表现短期一致性不强

数据来源:WIND,浙商证券,格隆汇整理

数据来源:WIND,浙商证券,格隆汇整理后续增长点在何方?

担忧三:在承接完新冠相关业务的CXO公司,经历过2022高速增长后是否有新增长点。

结论:2023年CXO行业或将变得更加分化,头部企业更加拥有行业优势,有望能够在新需求出现时有能力承接,强者恒强,有望跑出属于各自的α因子。

以药明康德为例,公司在5年收入翻4倍的高基数基础上,依旧在2023上半年能够保持营收与净利润双增长,凭借其真身所独有的CRDMO商业模式,在相对早期接触并预见市场需求,顺应建立后端的能力和规模,继而不断承接住市场需求。新一轮脉冲式市场需求或已开启。

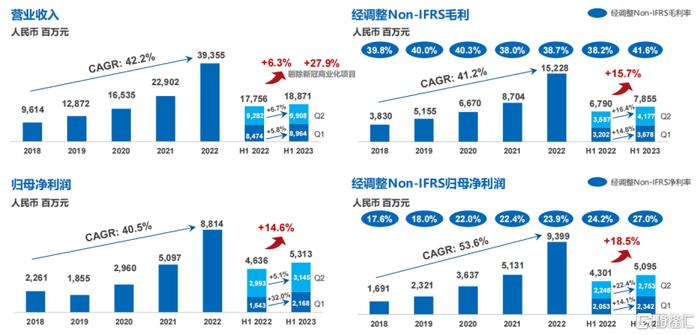

根据公司公告显示,2023上半年公司实现营业收入188.7亿元,同比增长6.3%,剔除新冠商业化项目同比增长27.9%,归母净利润53.1亿元,同比增长14.6%,经调整归母净利润51.0亿元,同比增长18.5%。

其中,2023年第二季度营业收入99.1亿元,同比增长6.7%,剔除新冠商业化项目同比增长39.5%,归母净利润31.5亿元,同比增长5.1%,经调整归母净利润27.5亿元,同比增长22.4%。

图表三:药明康德主要财务数据情况

数据来源:公司资料,格隆汇整理

数据来源:公司资料,格隆汇整理其中,化学业务(WuXi Chemistry)在一体化CRDMO商业模式下发力,2023上半年板块实现收入134.7亿元,同比增长3.8%,剔除新冠商业化项目后常规业务增长强劲,同比增长36.1%。除了常规业务持续发力外,作为国内最大的多肽CDMO企业,公司新分子业务(TIDES)收入同比增长37.9%,在手订单同比增长188%,全年TIDES收入增长有望超过70%,正在板块业绩新引擎。

测试业务(WuXi Testing)在临床业务全面修复,实验室分析与测试业务持续加码,2023上半年板块实现营业收入30.9亿元,同比增长18.7%。其中,启东与苏州新设施在上半年已经如期投放,有望助力实验室分析与测试业务下半年加速增长。

作为拥有全球最大的发现生物学赋能平台之一的药明康德,在2023上半年生物业务(WuXi Biology)实现营业收入12.3亿元,同比增长13.0%,新分子类型占比不断提升。而综合筛选平台的优势正在成为公司下游业务的重要“流量入口”,仅上半年就已经为公司贡献超过20%的新客户。

细胞与基因治疗CTDMO(WuXi ATU)在一体化CRDMO商业模式驱动下恢复显著,随着新产能逐步爬坡,毛利率有望逐步修复,2023上半年实现营业收入7.1亿元,同比增长16.0%。

国内新药研发服务部(WuXi DDSU)在2023上半年处于迭代升级阶段,成为客户研发新药获批上市元年,实现营业收入3.42亿元,客户销售收入分成实现从0到1突破。伴随着客户研发新药逐渐迈入收获期,根据公司预测在未来十年销售收入分成增速将超过50%,长期创新趋势显著。

小结

回到最开始的问题,CXO到了一个什么阶段?是否已经进入下半场的内卷阶段?笔者认为还远未达到。当前中国工程师红利仍在,中国CXO的全球市占率还在不断提升,依旧还是需求大于供给的阶段。

但相较于前两年的闭眼看CXO板块,如今再看还需要甄别谁更有硬实力。正如近期火爆的减肥药物市场传导到CXO产业链中,谁拥有更强的能力和规模,谁就能开阔新市场。

或许,是时候真正审视一下CXO,里面或许还有宝藏。在当下流动性驱动的市场风格,市场更多是映射在小市值和低PB的因子上,而很多中大市值中的优质白马成长股在经营过程中并未出现太多问题,有的甚至趁着弱周期更好地巩固并进一步扩展自身的业务壁垒和护城河,并将收入有效地转化为利润和自由现金流的增长。相信当市场重回基本面周期景气向上的逻辑时,这些“宝藏公司”便会出现非常强的向上弹性。