合盛硅业上半年盈利同比降五成 40万吨硅料项目进度受关注

每经记者 朱成祥每经编辑 梁枭

8月29日晚,合盛硅业(603260.SH,股价62.18元,市值735.1亿元)披露2023年中报。今年上半年,公司营收119.38亿元,同比下降8.17%;净利润17.82亿元,同比下降49.71%。

合盛硅业表示,受市场供求关系变化等因素影响,公司主要产品工业硅、有机硅的价格呈逐步下降趋势。

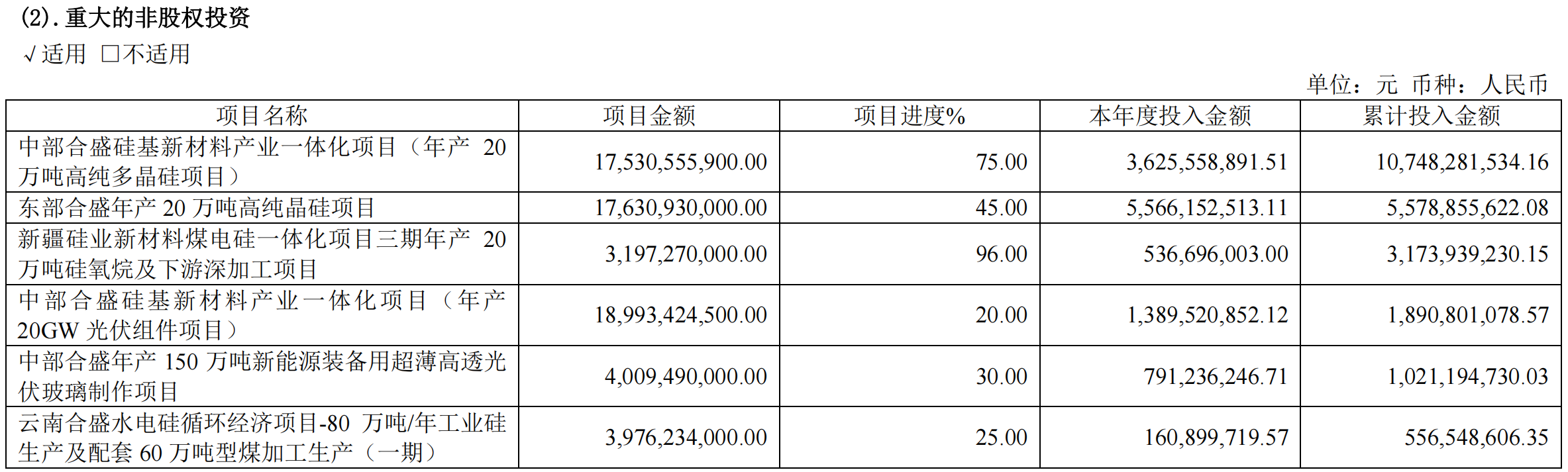

上市公司最受外界关注的当属年产40万吨硅料相关的建设进度。据半年报披露,中部合盛硅基新材料产业一体化项目(年产20万吨高纯多晶硅项目,位于乌鲁木齐甘泉堡,以下简称甘泉堡项目)的进度为75%;东部合盛年产20万吨高纯晶硅项目(位于鄯善,以下简称鄯善项目)的进度为45%。

庞大项目投资,现金流承压

截至8月29日收盘,合盛硅业市值约739亿元。而这家硅业巨头,也在多个领域出击,项目投资金额巨大。其中,甘泉堡项目的项目金额为175.31亿元,本年度投入金额36.36亿元,累计投入金额107.48亿元。

鄯善项目的项目金额为176.31亿元,本年度投入金额55.66亿元,累计投入金额55.79亿元。两大硅料项目的投资金额合计351.6亿元,累计投资金额163.3亿元。

除了两大硅料项目外,合盛硅业还在建设新疆硅业新材料煤电硅一体化项目三期年产20万吨硅氧烷及下游深加工项目、中部合盛硅基新材料产业一体化项目(年产20GW光伏组件项目)、中部合盛年产150万吨新能源装备用超薄高透光伏玻璃制作项目、云南合盛水电硅循环经济项目-80万吨/年工业硅生产及配套60万吨型煤加工生产(一期)。

图片来源:合盛硅业公告截图

图片来源:合盛硅业公告截图可以看出,合盛硅业不仅布局硅料业务,也同步向下游扩张,进入组件、光伏玻璃等领域。这四大项目合计项目金额301.76亿元,累计投入金额为66.42亿元。而六大项目合计项目金额为653.38亿元,累计投入金额为229.69亿元。

合盛硅业雄心勃勃,其现金流能否支撑规模庞大的项目建设呢?

为了六大项目建设,合盛硅业投入巨资。2023年上半年,上市公司投资活动产生的现金流量净额为﹣97.56亿元,而上年同期为﹣37.92亿元。对此,合盛硅业表示,主要系支付的各项工程设备款增加所致。

然而,合盛硅业目前主业情况也不乐观,经营活动产生的现金流量净额为﹣17.88亿元,上年同期为5.5亿元。主要系采购原料支付的金额增加所致。

投资、经营活动产生的现金流量净额合计﹣115.45亿元。因此,唯有依靠筹资来解决前两项现金流大笔净流出的缺口。2023年上半年,合盛硅业筹资活动产生的现金流量净额为152.27亿元,同比增长178.24%。主要系银行借款增加所致。

截至2023年上半年末,合盛硅业长期借款为200.98亿元,占总资产比例为27.26%;上年期末长期借款为108.42亿元,占总资产比例为20.18%。

银行借款增加也导致合盛硅业负债率上升。2023年中报显示负债率为56.90%,上年同期负债率为44.62%。

上半年下游行业需求清淡

由于经营性现金流净流出,目前合盛硅业外延式扩张,并非依靠主营业务“造血”,而是依靠股权融资及银行借款。

合盛硅业是我国硅基新材料行业中业务链最完整、生产规模最大的企业之一,也是行业内为数不多的能同时生产工业硅和有机硅,从而形成协同效应的企业之一。截至2023年6月末,上市公司工业硅产能122万吨/年,有机硅单体产能173万吨/年。

合盛硅业认为,2023年上半年,下游行业需求清淡,有机硅、铝合金行业的终端消费需求缓慢复苏,光伏行业加速发展,光伏新增装机容量超过年初预期,多晶硅行业的新增产能不断释放,硅料消费量持续增长,多晶硅行业对工业硅的需求相应加速上升,预计下半年对原料工业硅的需求将进一步提升。

其作为国内工业硅、有机硅龙头企业,上半年各产品产能利用率及产销率均保持在较高水平,成本控制能力强,且下游客户群庞大、稳定,市场需求近年来也总体保持了增长趋势,有利于新增产能的消化。此外,随着供给侧结构性改革的持续深化及环保监察力度不断加强,同行业落后产能逐步被淘汰,也为公司产能消化提供了空间。

不过,合盛硅业也表示,不排除未来光伏、建筑、汽车等主要下游行业因产业政策、市场放缓、产能过剩等因素使得需求萎缩,以及同行业公司近年来不断有新的扩产项目上马将对未来的市场供需平衡产生冲击,都可能导致公司产品需求下降,造成公司未来新增产能无法及时消纳,从而对公司生产经营带来不利影响。

封面图片来源:视觉中国-VCG41N1387697042