【山证中小盘】贝斯美深度--碳五新材料项目逐步投产,二甲戊灵龙头地位稳固

(来源:山西证券研究所)

二甲戊灵国内龙头,国内市占率约50%。公司主营除草剂农药二甲戊灵原药及制剂的生产和销售,2023年原药及制剂营收占比85.6%。二甲戊灵是一种高效、低毒、低残留的除草剂,凭借良好性能对乙草胺、氟乐灵等选择性除草剂形成广泛替代,已经在欧盟、北美、日本等发达地区大规模使用。农药的生产壁垒和销售壁垒均较高,新竞争者想要进入农药领域需付出较高成本。公司作为国内二甲戊灵龙头企业,产能充足、价格竞争力强、成本把控能力增强、已获得众多登记许可,竞争优势较为显著。2022年,公司成为巴斯夫的合格供应商,开始向其稳定大批量供货。2021年至2023年,对巴斯夫销售额占比分别为7.2%、23.4%、19.0%。

进军碳五产业链,开辟新增长点。2021年5月,公司公告投资年产8500吨戊酮系列绿色新材料项目,进军碳五材料生产。项目建成后,可实现产能:3-戊酮5500吨/年、2-戊酮3000吨/年、粗醋酸甲酯3900吨/年、精醋酸甲酯8800吨/年、正戊烯4000吨/年、环戊烯13000吨/年、溶剂油3000吨/年及醋酸戊酯3000吨/年。3-戊酮是公司生产二甲戊灵的重要原材料,2023年公司采购3-戊酮金额占比17.9%。该项目2023年已处试生产阶段,可帮助公司补充和强化二甲戊灵产业链,丰富的联产产品亦有望成为公司新的利润增长点。

碳五馏分应用前景广阔,公司新工艺加强其利用。异戊二烯、间戊二烯及双环戊二烯是碳五馏分中三种回收利用价值较高的烯烃。公司戊酮系列绿色新材料项目即以间戊二烯为原材料,经过氢化、酯化、酯交换、脱氢等工序生产高附加值的3-戊酮、2-戊酮等酮类产品及正戊烯等其他联产产品。间戊二烯约80%直接用于聚合生产树脂,公司开发新工艺,以间戊二烯为原料制备戊酮等一系列产品,打开了间戊二烯下游新的应用空间。双环戊二烯为热塑性工程塑料COC/COP的主要原料,COC/COP凭借优良性能,应用领域广泛。目前来看,COC/COP材料最大的需求来自光学领域。此外,日本三井化学已开发出以COC为基材的高性能树脂,可应用于毫米波基板。

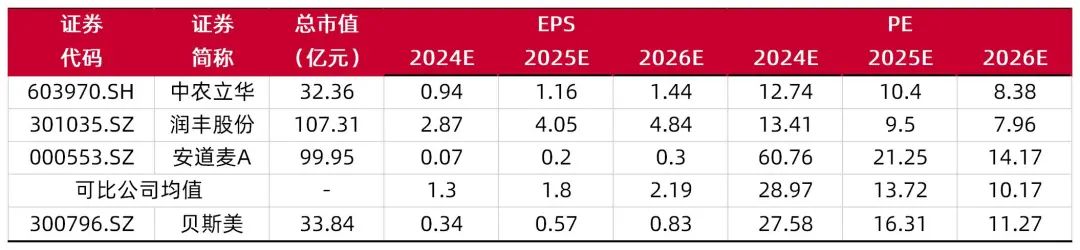

投资建议:我们预计公司2024-26年归母净利润分别为1.23亿元、2.07亿元、3.00亿元,同比+38.8%、+69.1%、+44.7%,毛利率、ROE等关键财务指标稳步改善。公司估值与可比公司均值接近。考虑到公司在国内二甲戊灵市场市占率约50%、进入巴斯夫供应链、进军碳五产业链且产能逐步释放,另外估值也处于合理区间,首次覆盖,给予“增持-A”评级。

风险提示:市场竞争加剧,碳五项目低于预期,环保政策风险等。

资料来源:最闻,山西证券研究所

资料来源:最闻,山西证券研究所【公司简介:立足二甲戊灵行业,进军碳五产业链】

进军碳五产品线渐趋多元,募投项目逐步投产

贝斯美成立于2003年,主营除草剂农药二甲戊灵原药及制剂的生产和销售,2023年原药及制剂营收占比85.6%。二甲戊灵是一种高效、低毒、低残留的针对广谱禾本科和阔叶类杂草的苗前选择性除草剂,公司凭借安全成熟的生产工艺、关键中间体戊胺的自我配套能力、领先的原药生产和提纯工艺,在国内市场占据近50%的市场份额。公司产品远销海外,欧洲农药巨头FINCHIMICA SPA、全球化工巨头巴斯夫、全球农药著名企业安道麦均是公司的主要客户。2022年5月,公司公告投资年产8500吨戊酮系列绿色新材料项目,进军碳五材料生产。该项目建成后公司可新增二甲基丙酮产能5500吨/年,二甲基丙酮是公司生产二甲戊灵的重要原材料,该项目可以帮助公司补充和强化二甲戊灵产业链。此外,公司还投资建设了年产1.21万吨环戊烷系列绿色新材料项目、年产3.6万吨硝基邻二甲苯项目公辅工程。伴随公司诸项目投产,公司产能可实现充分扩张,有望提升二甲戊灵市占率,并进军碳五产品,丰富产品线。

表1:贝斯美公司简介

资料来源:Wind,山西证券研究所。数据截至2024.9.12

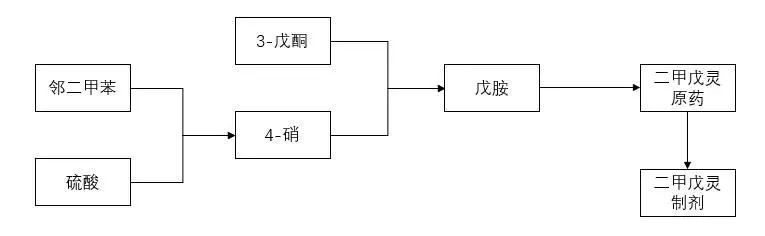

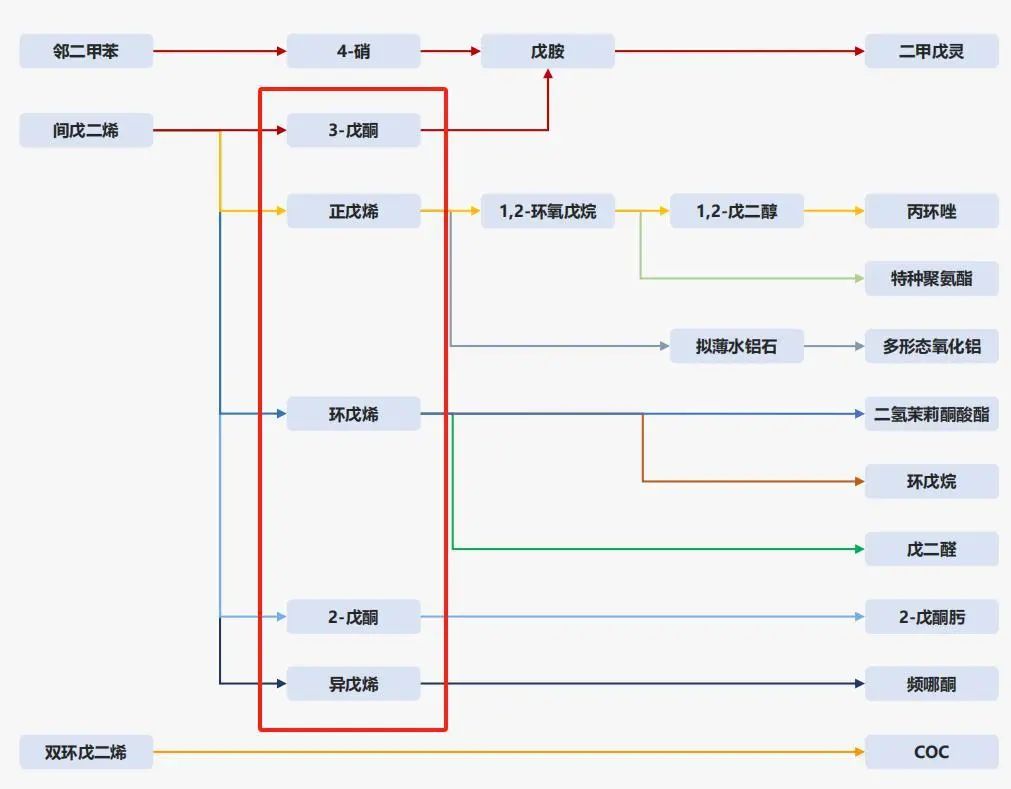

资料来源:Wind,山西证券研究所。数据截至2024.9.12公司的二甲戊灵产业链在公司持续布局之下逐步实现向上游延伸。公司以外购的原材料邻二甲苯为起始节点,经硝化反应生产中间体4-硝,再以4-硝和戊酮生产戊胺,最后生产出二甲戊灵原药以及制剂。在此生产过程中,会产生副产品3-硝,目前公司已经掌握利用3-硝合成高效低毒杀虫剂甲氧虫酰肼的全套工艺。

图1:贝斯美在二甲戊灵产业链上的产品布局

资料来源:公司官网,山西证券研究所

资料来源:公司官网,山西证券研究所贝斯美母公司产品为农药中间体,中间体既可自用,也可对外销售。1)4-硝:二甲戊灵的关键中间体,也是生产饲料级维生素B2的重要原料;2)3-硝:可用作医药和农药中间体,用于生产抗炎镇痛药甲灭酸和杀虫剂甲氧虫酰肼等;3)戊胺:二甲戊灵的关键中间体,由4-硝和戊酮生产得到;4)3-胺:广泛用于染料和医药的合成,是抗炎镇痛药甲灭酸的主要原料。

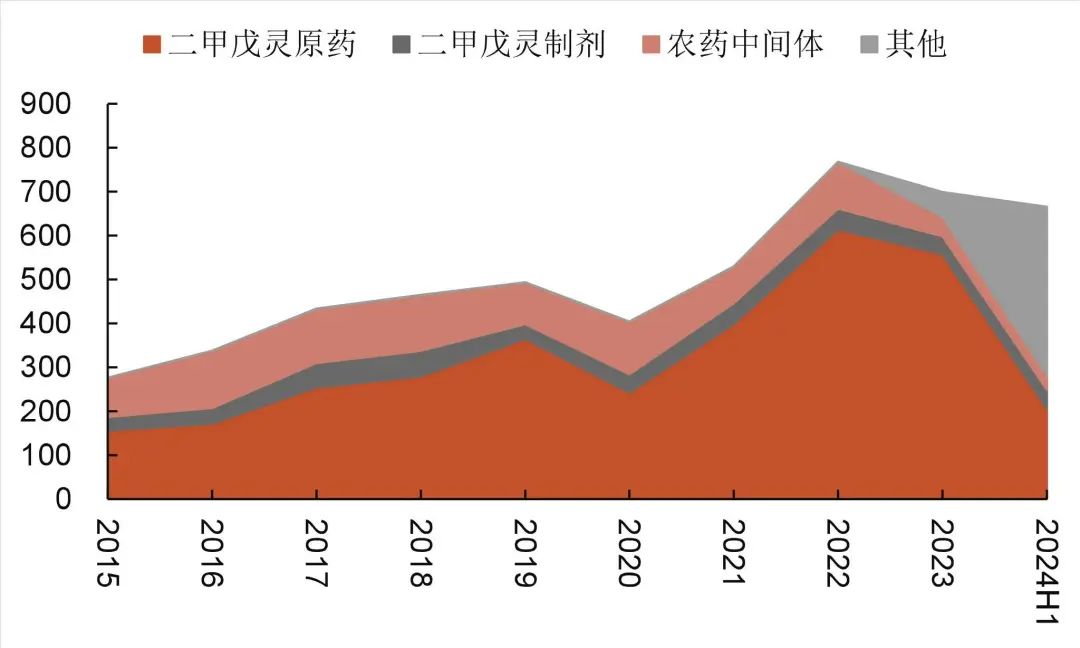

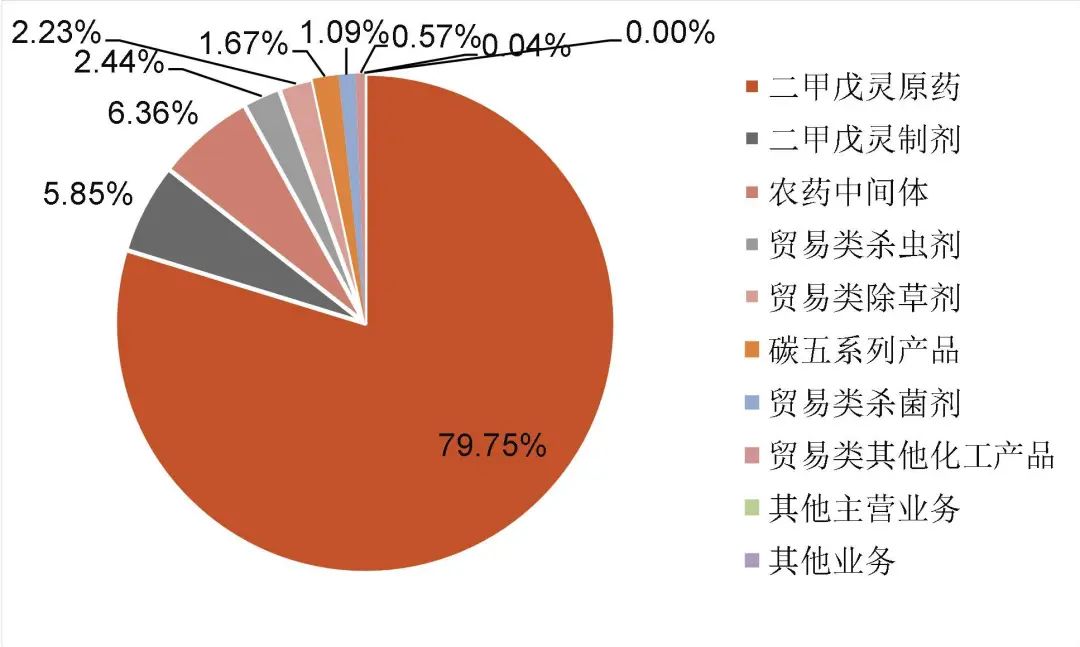

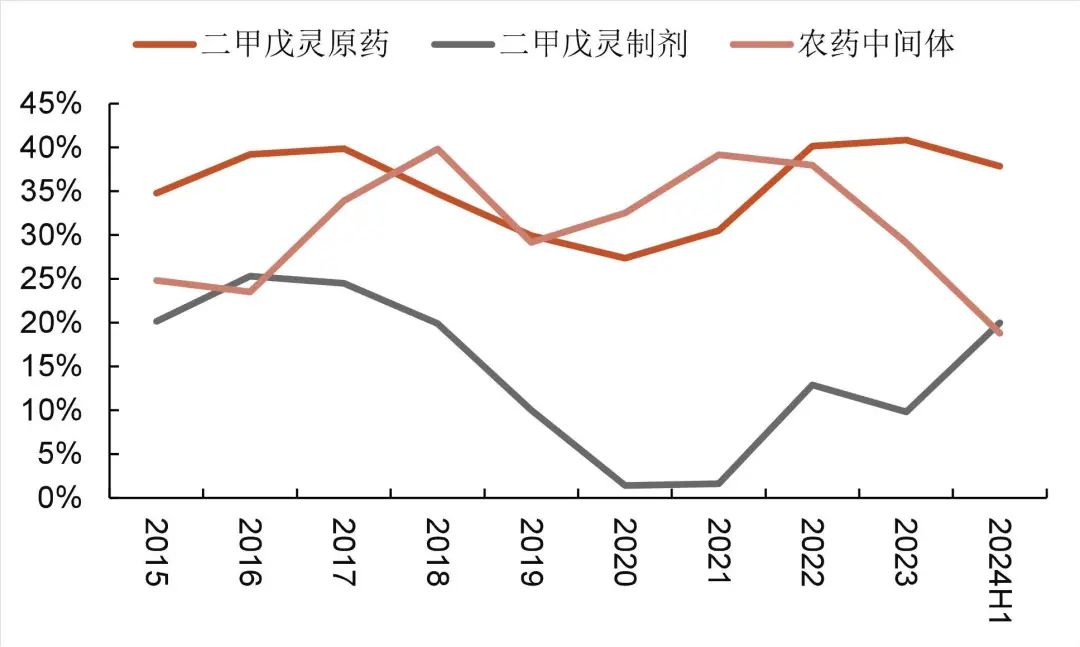

二甲戊灵原药为公司主要对外销售产品,二甲戊灵制剂及农药中间体贡献部分对外销售收入,其他产品当前营收占比较低。2023年公司各类产品营收占比:二甲戊灵原药79.75%、制剂5.85%、农药中间体6.36%。其他产品中,贸易类农药是公司2023年收购的宁波捷力克公司的主营产品,2024年上半年占比提升较快。

图2:贝斯美产品分部营收(百万元)

资料来源:wind,山西证券研究所

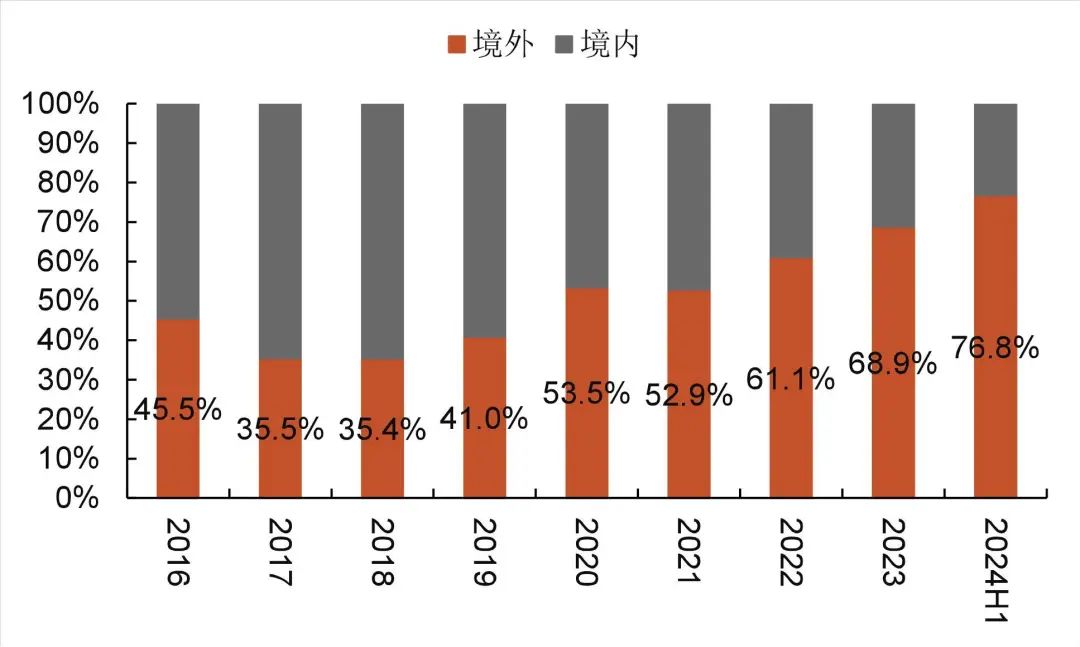

资料来源:wind,山西证券研究所公司产品境外营收占比呈增长趋势,2024H1已超75%。2022年以来公司前三大客户均为海外客户,合计营收占比约50%。欧洲农药巨头FINCHIMICA SPA为公司重要客户。2022年,公司成为巴斯夫的合格供应商,开始向其稳定大批量供货。2023年公司完成收购宁波捷力克股权并实现100%控股,捷力克取得的海外农药登记证数量位居国内农药行业前列,收购捷力克能够为公司后续海外登记布局提供资源支持,并进一步发展农药出海业务。

图3:2023年贝斯美细分产品营收占比

资料来源:wind,山西证券研究所

资料来源:wind,山西证券研究所图4:贝斯美产品历年境外/境内营收占比

资料来源:wind,山西证券研究所

资料来源:wind,山西证券研究所表2:贝斯美历年前五大客户(百万元)

资料来源:公司2021-2023年报,山西证券研究所

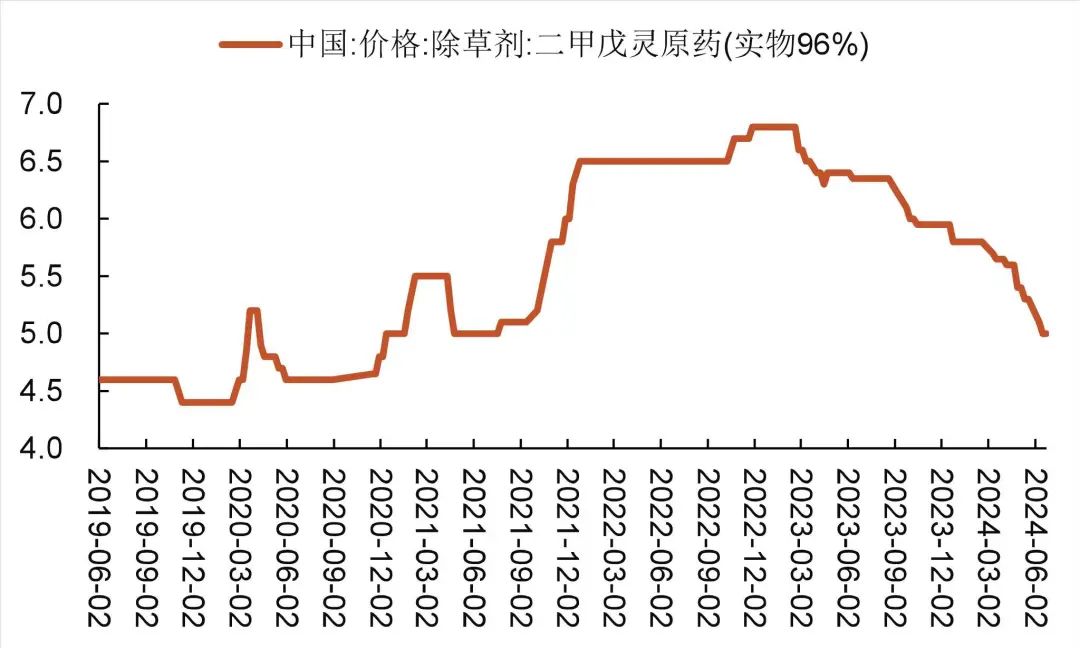

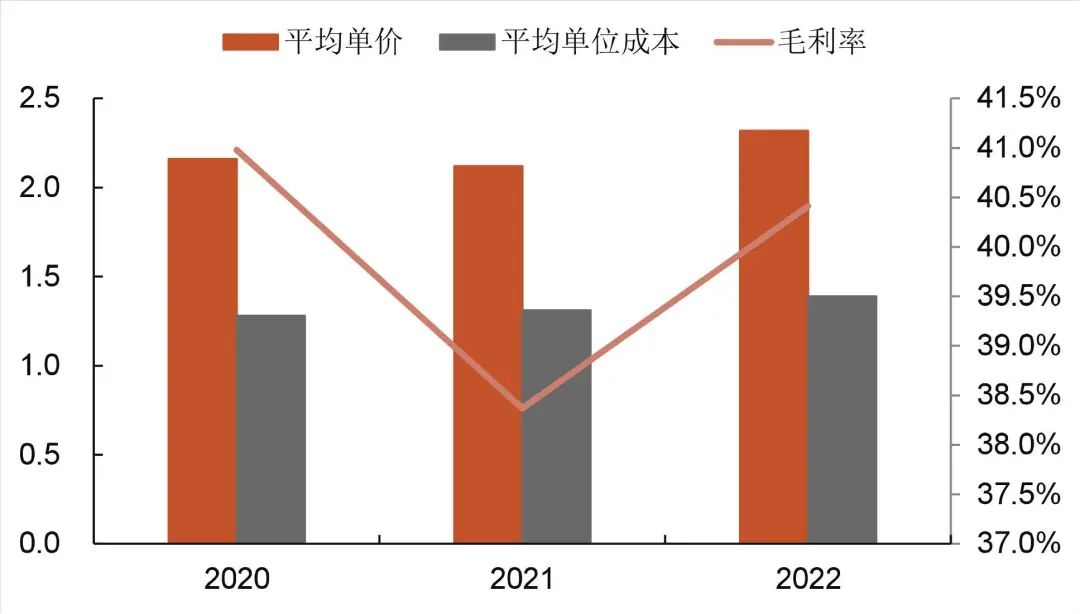

资料来源:公司2021-2023年报,山西证券研究所毛利率变动与产品售价及原材料成本密切相关。2018年、2019年、2020年公司毛利率显著下降,主因受二甲戊灵行业景气度不佳及疫情影响。2021年起,二甲戊灵价格逐步上涨,带动公司原药及制剂毛利率回升。2023年,二甲戊灵价格有所下跌,公司材料成本、制造费用均有所下降,综合影响之下公司毛利率呈现小幅下降。2024年以来,二甲戊灵价格持续下跌,从而导致公司毛利率延续跌势。2023年公司毛利率35.2%、同比-3.0pct。

图5:贝斯美主要产品毛利率变化趋势

资料来源:wind,山西证券研究所

资料来源:wind,山西证券研究所图6:贝斯美公司整体毛利率变化趋势趋势

资料来源:wind,山西证券研究所

资料来源:wind,山西证券研究所在建投资项目逐步投产,公司未来业绩增长可期。公司加氢系列、二甲戊灵系列、甲氧虫酰肼系列技改项目进度64.66%,年产8500吨戊酮项目进度82.47%,已经开始逐步为公司贡献业绩增量。新厂区农药产业链延伸项目、年产1.21万吨环戊烷项目、年产3.6万吨硝基邻二甲苯项目公辅工程因为投资时间较晚,目前项目进度较低。

表3:贝斯美重要股权/项目投资

资料来源:公司2023年报,山西证券研究所

资料来源:公司2023年报,山西证券研究所营收及净利润表现与行业景气度关系密切

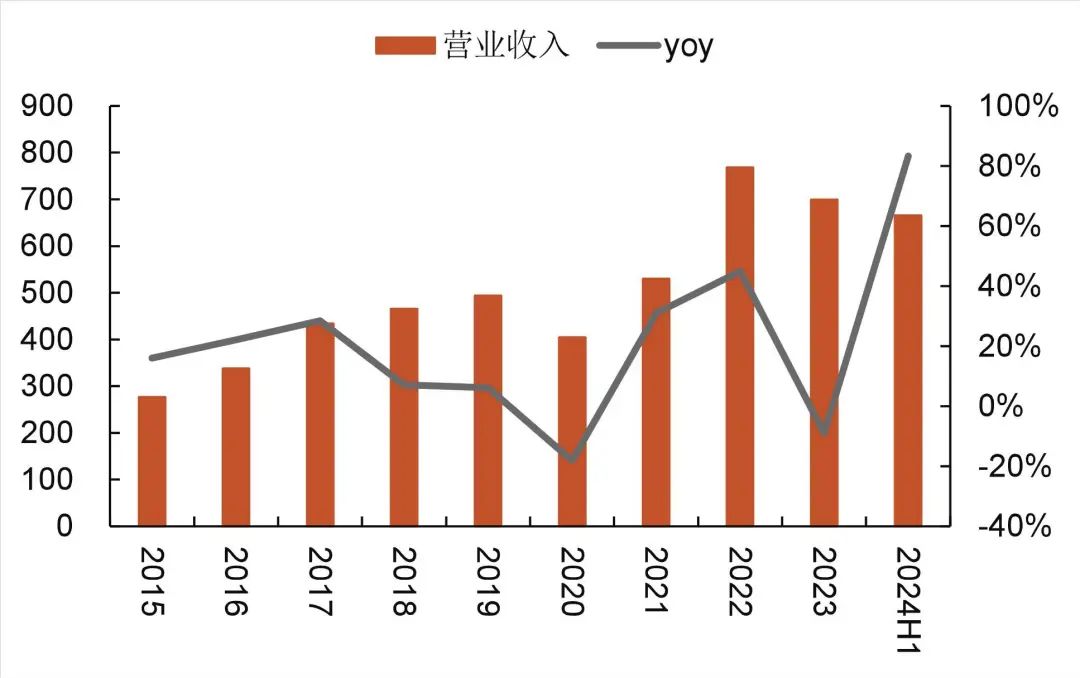

因公司在国内二甲戊灵行业市占率约50%,故行业景气度对公司营收及净利润变化趋势影响深刻。2018年-2020年,行业景气度不佳,公司营收及净利润增速呈逐年下降趋势,其中2020年疫情加深了公司的增长压力。2021年起,行业景气度逐步恢复,营收及净利润增速纷纷恢复上行。2023年,行业景气度再度承压,公司营收及净利润增速均有所放缓。2024年上半年公司营收增速激增,主要因为并表了宁波捷力克。

图7:贝斯美营收及增速(百万元)

资料来源:wind,山西证券研究所

资料来源:wind,山西证券研究所图8:贝斯美归母净利润及增速(百万元)

资料来源:wind,山西证券研究所

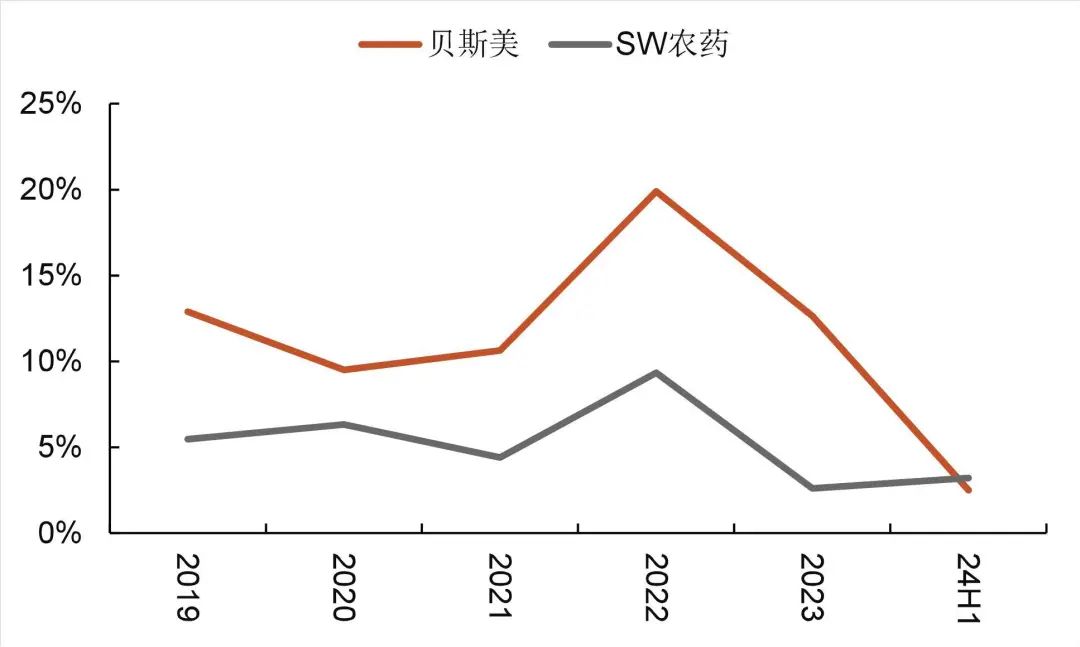

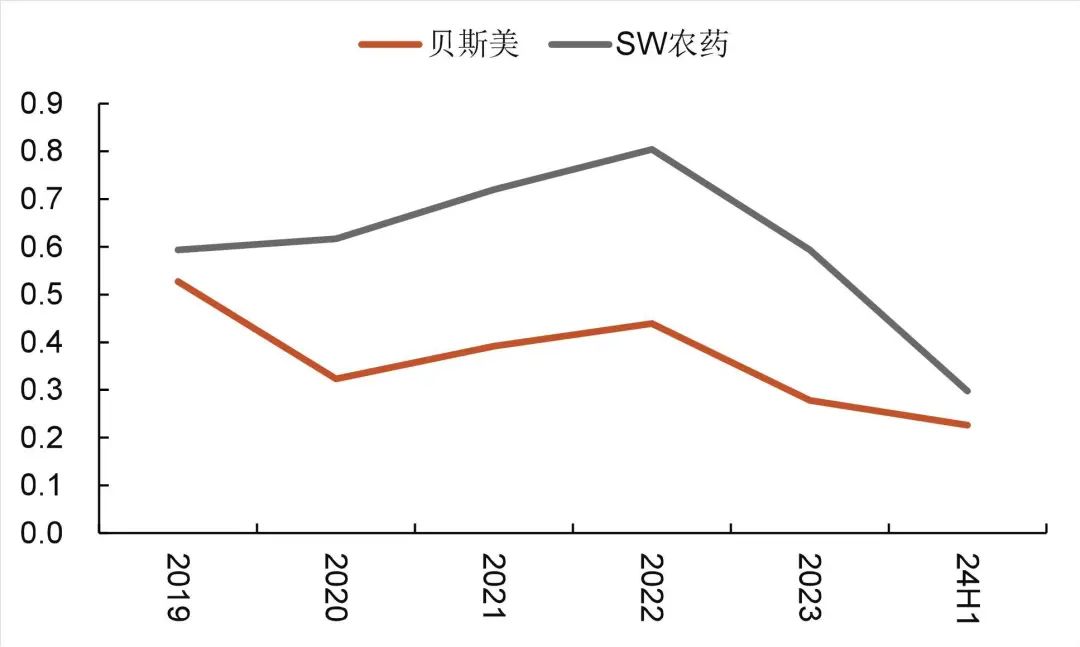

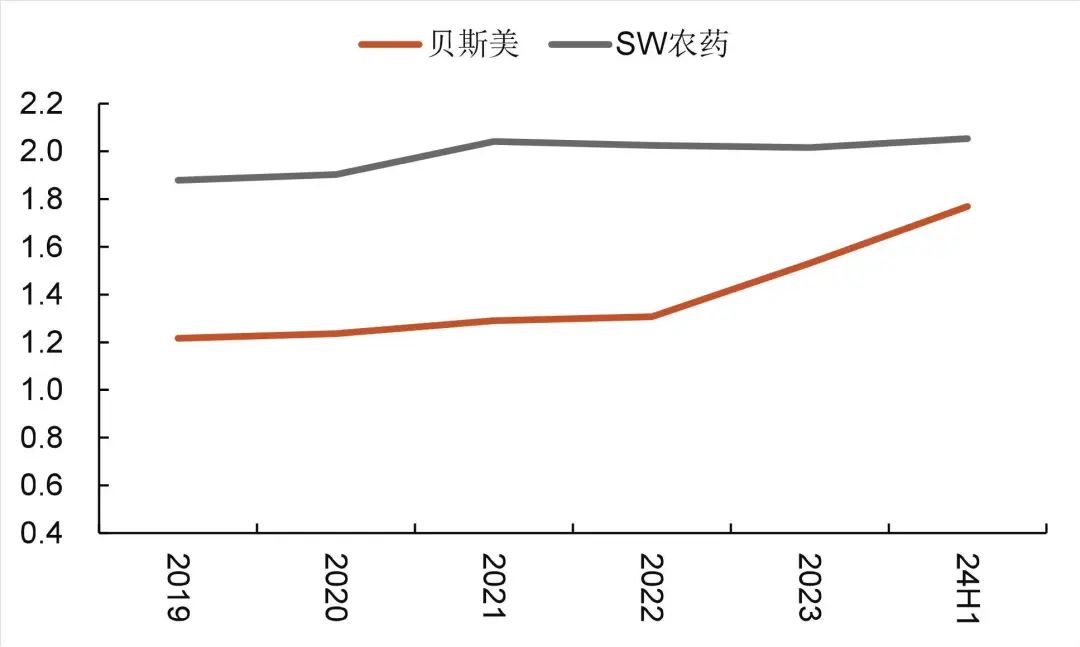

资料来源:wind,山西证券研究所杜邦分析角度,公司业绩受行业景气度影响更加直观。公司平均ROE的变化趋势、变动幅度与绝对数值均与农药行业大体接近。拆分来看,公司的净利率明显高于农药行业,资产周转率和权益乘数则低于农药行业。公司作为国内二甲戊灵市占率最高的企业,充足的产能有助于其实现规模效应,成本控制能力较强,但另一方面也客观地使得公司资产周转率有所下滑。公司2023年起权益乘数有明显抬升,与其年产1.21万吨环戊烷项目投资和年产3.6万吨硝基邻二甲苯项目公辅工程投资有关,这两项投资均为公司自筹资金加借款资金建设。2023年,公司平均ROE为5.4%(vs农药行业3.0%),24H1平均ROE为2.0%(vs农药行业3.9%)。

图9:贝斯美与农药行业ROE(平均)变化趋势

资料来源:wind,山西证券研究所

资料来源:wind,山西证券研究所图10:贝斯美归母净利率高于农药行业

资料来源:wind,山西证券研究所

资料来源:wind,山西证券研究所图11:贝斯美资产周转率低于农药行业

资料来源:wind,山西证券研究所

资料来源:wind,山西证券研究所图12:贝斯美权益乘数低于农药行业

资料来源:wind,山西证券研究所

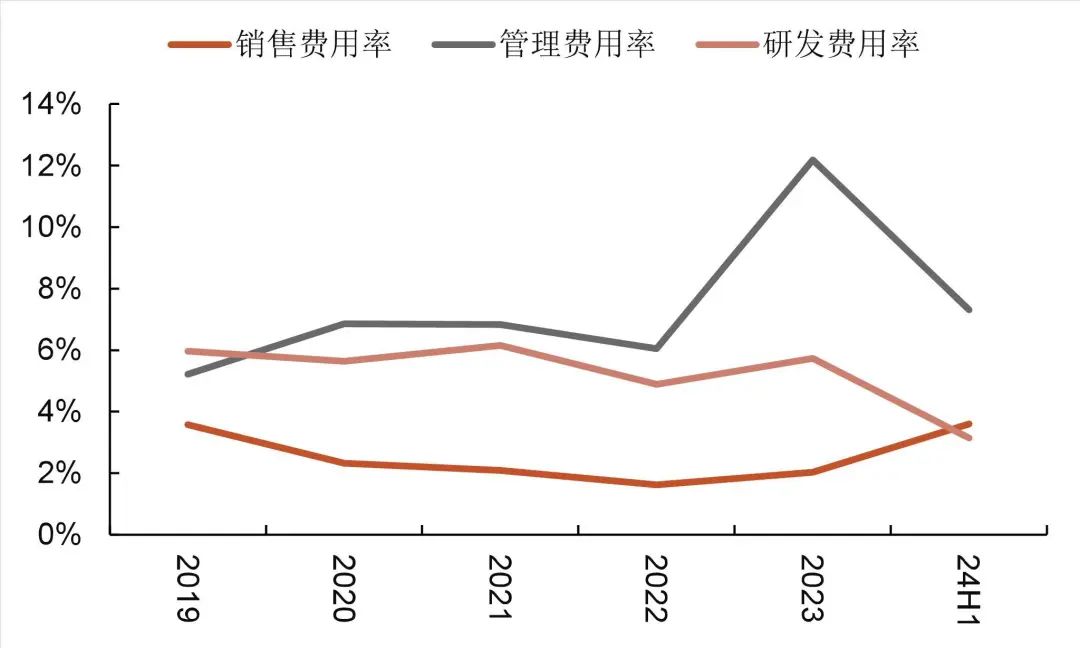

资料来源:wind,山西证券研究所管理费用波动较大,研发费用率趋于下行,销售费用率逐步上升。管理费用方面,2023年公司管理费用率12.2%,同比几近翻倍,主要系当年子公司主要系铜陵贝斯美筹备试生产,人员大幅增加并计入管理费用开办费所致。24H1管理费用率有所下行,但因铜陵贝斯美人员薪金及其他管理费用增加,管理费用率仍高于历史平均水平。销售费用方面,公司24H1销售费用率达3.6%,明显高出历史平均水平,主因新并表公司捷力克销售费用增加。

图13:贝斯美费用变动趋势

资料来源:wind,山西证券研究所

资料来源:wind,山西证券研究所【国内二甲戊灵龙头,承接巴斯夫需求】

公司使用化工原材料邻二甲苯通过低温连续硝化工艺合成4-硝,再用4-硝及戊酮合成二甲戊灵的关键中间体戊胺;随着子公司铜陵贝斯美“年产8500吨戊酮系列绿色新材料项目”的建成投产,二甲戊灵的另一重要原材料二甲基丙酮也可以实现自配,各中间体能够完全满足公司自身二甲戊灵原药的生产需要。公司二甲戊灵原药既可以用于对外销售,也可以用作生产二甲戊灵制剂的原料。2022年,公司成为巴斯夫的合格供应商,开始向其稳定大批量供货。

原材料成本占比较高,公司向上游延伸产业链

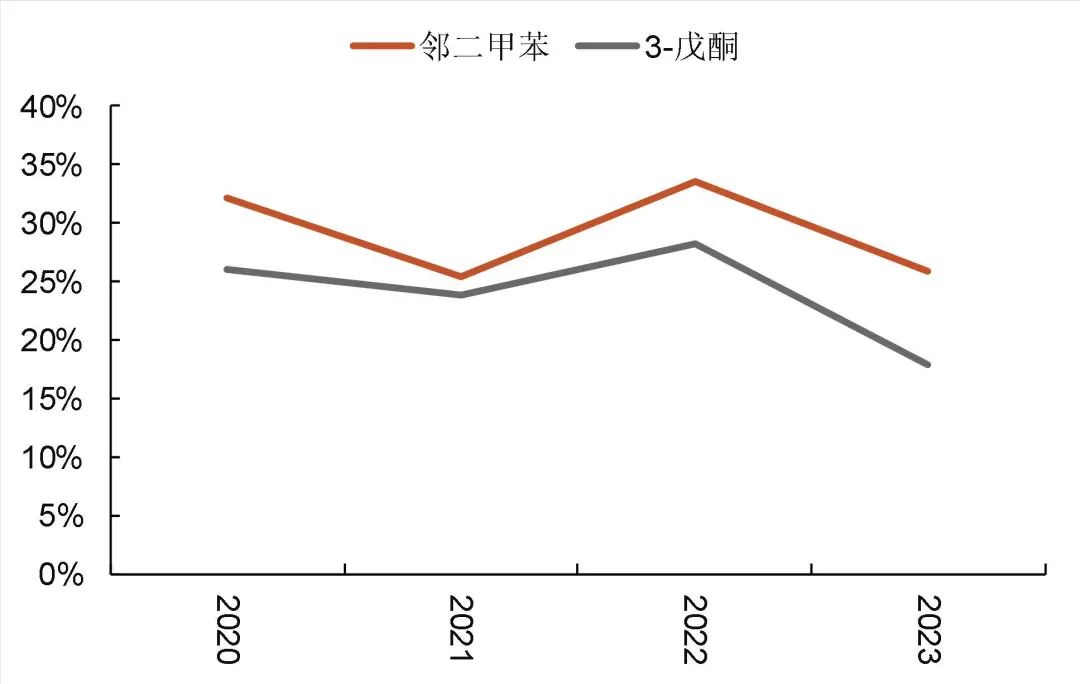

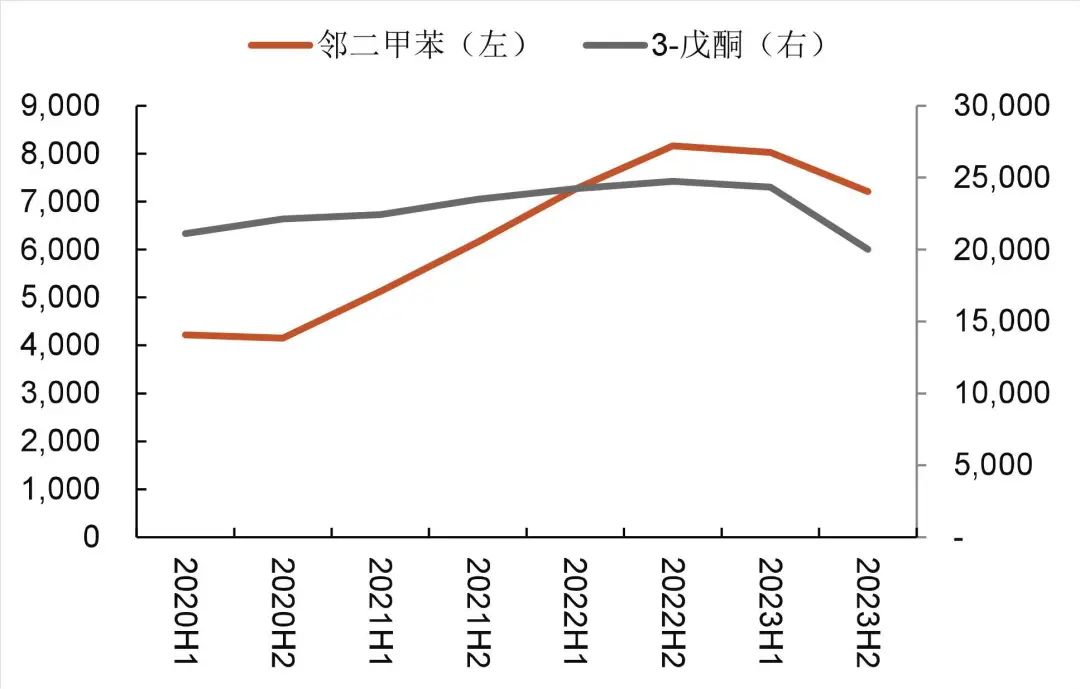

邻二甲苯和戊酮是公司主要的外购原材料。其中,邻二甲苯采购金额占比常年居于25%以上,一度占比近35%。戊酮是公司外购的第二大原材料,2022年及以前采购金额占比在25%上下波动,2023年起公司自身的戊酮项目开始投产,因此外购金额占比降至17.9%。

邻二甲苯及戊酮价格均自高位下行。2023年下半年开始,二者价格均开始明显走低,其中邻二甲苯的均价从2023年上半年的8028元/吨跌至下半年的7211元/吨,跌幅10.2%;戊酮价格从2.43万元/吨跌至2.00万元/吨,跌幅17.8%。2023年二甲戊灵行业景气度承压,或使价格压力传导至上游产业链。

图14:邻二甲苯及3-戊酮采购额占比

资料来源:公司2020-2023年报,山西证券研究所

资料来源:公司2020-2023年报,山西证券研究所图15:邻二甲苯及3-戊酮采购价格变化(元/吨)

资料来源:公司2020-2023年报,山西证券研究所

资料来源:公司2020-2023年报,山西证券研究所二甲戊灵性能优良,逐步替代同类除草剂

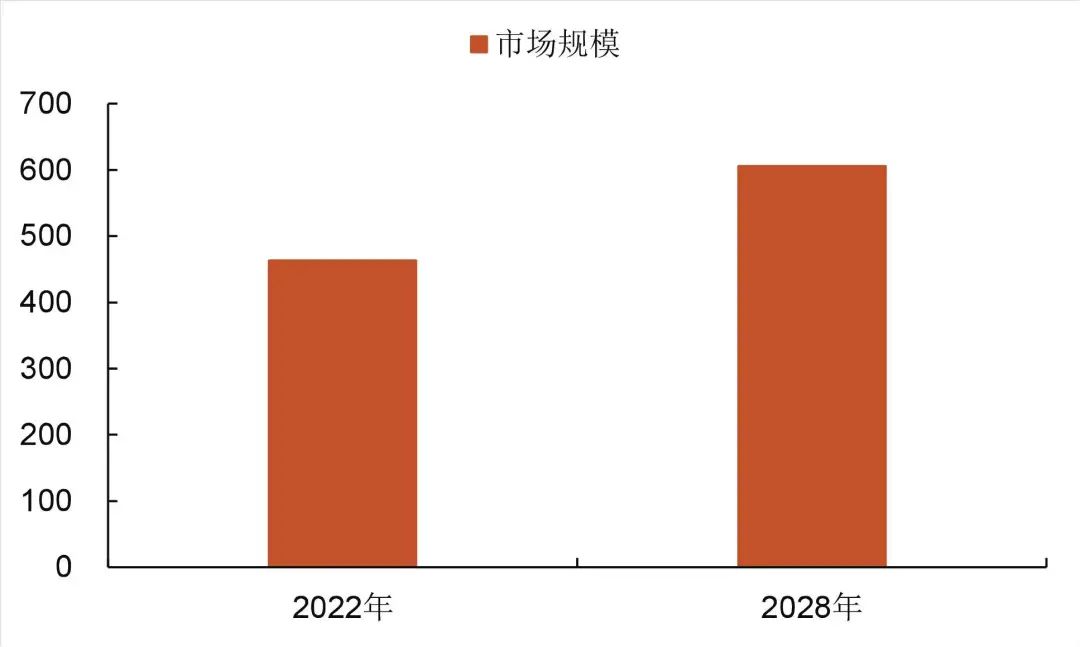

全球除草剂市场规模持续增长,预计到2028年将突破600亿元。除草剂市场增长动力源于农业现代化的推进和除草剂高效、安全、环保等特点。农业生产效率的提升是满足全球不断增长的粮食需求的关键手段,合理的农药使用对农业发展大有裨益。除草剂的特点使其在未来具备较好发展空间。2022年至2028年,全球除草剂市场规模或将从463亿元增长至突破600亿元,CAGR为4.6%。

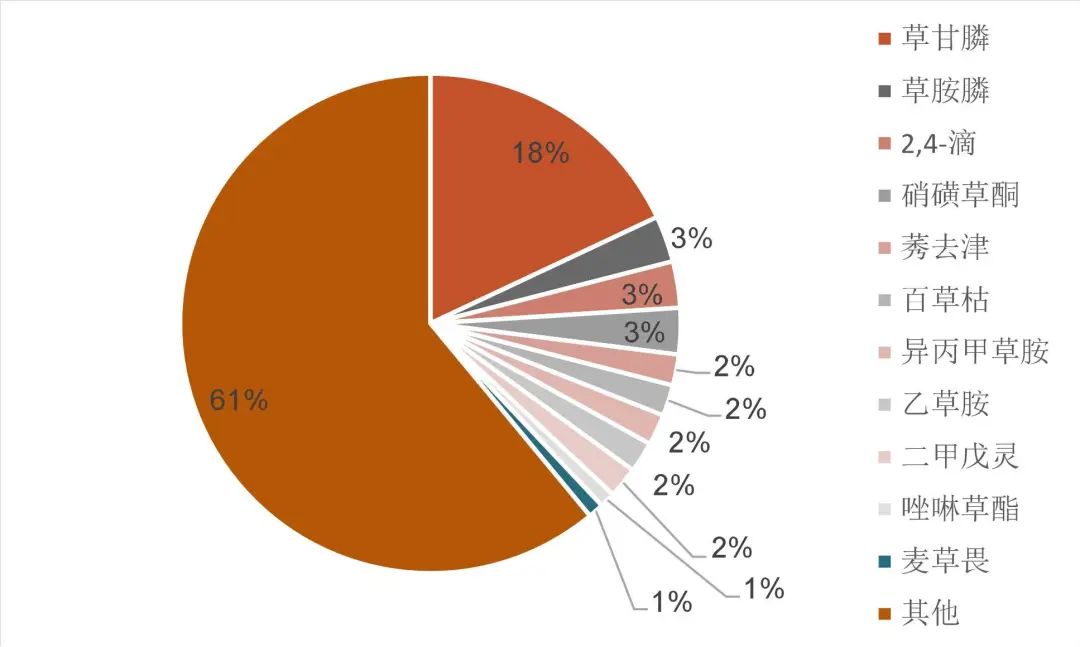

根据使用场景的不同,除草剂可以分为灭生性除草剂、苗前选择性除草剂、苗后选择性除草剂三类。1)灭生性除草剂伴随转基因作物兴起而快速发展,其对使用地块中所有植物均具有灭杀能力,而转基因作物对此类除草剂中特定品种免疫,因此广泛运用于转基因大豆、玉米等作物,品种主要包括草甘膦、草胺膦、百草枯;2)苗前选择性除草剂是指在杂苗出苗前将其杀灭的除草剂,具有作物选择性和广谱除草能力,能杀死杂草而不伤害作物,品种主要包括2,4-滴、二甲戊灵、异丙甲草胺、乙草胺等;3)苗后选择性除草剂是指杂草出苗后将其杀灭的除草剂,具有作物选择性,品种包括唑啉草酯等。当前,灭生性除草剂草甘膦、草胺膦市场份额较高,其中草甘膦市占率18%,断崖式领先其他品种。苗前选择性除草剂中的各个细分品种,市占率均处于2%-3%之间。

图16:全球除草剂市场规模变化(亿元)

资料来源:贝哲斯咨询,山西证券研究所

资料来源:贝哲斯咨询,山西证券研究所图17:除草剂各细分产品市场份额

资料来源:世界农化网,华经情报网,山西证券研究所

资料来源:世界农化网,华经情报网,山西证券研究所在全球市占率靠前的苗前选择性除草剂中,二甲戊灵的发展受到环保、政策等因素支持。欧盟自2000年以来因为潜在的环境危害相继禁用了莠去津、乙草胺等除草剂,给二甲戊灵等优秀品种带来了良好的市场机遇。在国内,2012年新疆限制使用了二甲戊灵的同类品种氟乐灵,改为全部使用二甲戊灵;在国外,欧盟已经撤销了氟乐灵的登记,印度已经禁用了氟乐灵,为全球范围内二甲戊灵的进一步推广使用打开了市场空间。

二甲戊灵在同类农药中具有较大的性能优势。乙草胺、氟乐灵虽然杀草谱较广,但是存在易挥发和光解、水溶性较高、安全性较差、易产生药害或隐性药害等问题。乙草胺已经在欧盟地区遭禁用,氟乐灵在英国等地区也遭到禁用。二甲戊灵凭借其安全、环保、低毒等良好性能,对乙草胺、氟乐灵等选择性除草剂形成广泛替代,已经在欧盟、北美、日本等发达地区大规模使用。在发展中国家,二甲戊灵的应用此前主要受制于较高的市场价格,但经过以贝斯美为主要代表的企业的全产业链技术创新,二甲戊灵的生产成本得以大幅降低,促进了其在中国、印度等发展中国家的使用。

表4:除草剂性能比较

资料来源:公司招股说明书,山西证券研究所

资料来源:公司招股说明书,山西证券研究所农药生产的政策准入壁垒高,农药销售须有登记许可

农药行业准入管理与农药生产登记许可管理均较为严格,完成农药新产品登记通常需要2-3年。我国曾一度面临农药行业准入壁垒低、产业发展混乱的境况,为此,国家从2008年3月1日起提高了农药企业的注册核准要求:原药企业注册资本不低于5000万元,投资规模不低于5000万元;制剂(复配、加工)企业注册资本不低于3000万元,投资规模不低于2000万元。同时,包括我国在内的大部分国家和地区对农药生产实施登记许可制。在我国,农药生产和销售必须同时取得“农药登记证”、“生产许可证”(或“生产批准证书”),并符合相关质量标准。农药产品在获得登记之前需要经过2年、5个地域的田间试验和毒性、环境及残留实验,完成农药新产品登记通常需要2-3年时间,这加大了行业进入壁垒。

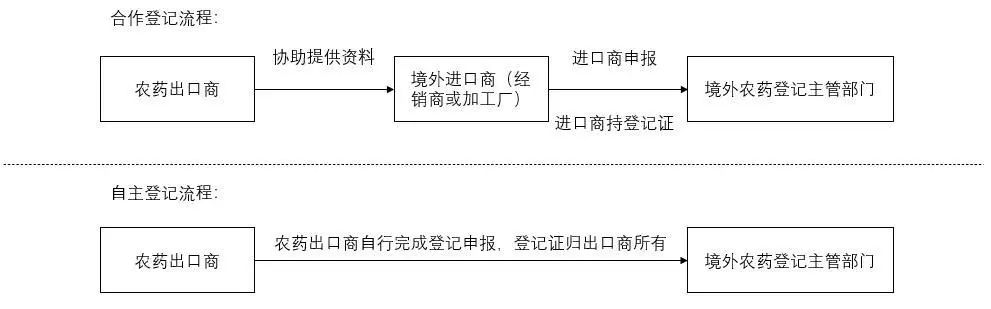

公司产品大部分用作出口,相应的进口国农药登记制度也较为严格。鉴于各国登记要求及费用的差别,我国农药出口企业选择的登记方式也不同。按登记主体划分,主要包括合作登记与自主登记两类:

1)合作登记:农药出口商提供相关技术数据,协助国外进口商以进口商名义申请登记许可,登记证由进口商持有,农药出口商作为生产商或供应商在进口国获得备案,进口商必须按照登记载明的来源进口农药。合作登记模式下农药出口商无法以自有品牌销售,但登记费用低、风险小。

2)自主登记:农药出口商在进口国设立分、子公司,直接在进口国申请产品登记,登记证由农药出口商持有,登记完成后出口商在登记国可使用自有品牌销售产品。

图18:合作登记与自主登记的比较

资料来源:公司招股说明书,山西证券研究所

资料来源:公司招股说明书,山西证券研究所不同国家对农药登记要求不完全相同,按登记要求高低可以分为三类:

1)欧盟各国、美国、日本、韩国等登记要求最高,取得登记需要3-4年。全部或绝大部分资料要求提交原始报告,而且要求GLP报告,登记费用较高、时间较长;

2)拉丁美洲、澳大利亚、新西兰和俄罗斯等国家登记要求中等,取得登记需要2-3年。非洲部分国家如肯尼亚要求也较高,这些国家登记时一部分资料要求提供原始数据报告,有些项目要求GLP报告;

3)非洲小国及亚洲大部分发展中国家要求较低,一般不需要提供原始实验报告,但马来西亚、泰国等国家要求部分试验报告。

因此,农药的生产壁垒和销售壁垒均较高,新竞争者想要进入农药领域需付出较高成本。公司作为国内二甲戊灵龙头企业,市占率约50%,产能充足、成本把控能力强、已获得众多登记许可,优势较为显著。

公司产品价格、销售渠道等方面具备竞争优势

公司产品售价低但是净利率高,充足产能下的规模效应使得成本较低是关键。根据公司年报数据,我们测算出公司2022年、2023年的二甲戊灵原药单价分别为5.58万元/吨、5.55万元/吨,而同期二甲戊灵原药市场价均价分别为6.55万元/吨及6.32万元/吨,公司价格较市场价均价分别低14.9%及12.2%。公司在保持售价较低的同时,利润率并未受到明显影响。根据我们此前的分析,公司ROE变化与农药行业变化趋势大体一致,且净利润率甚至高于农药行业。基于公司是国内二甲戊灵龙头企业,我们判断公司凭借充足的产能实现了良好的规模效应,结合公司向上游产业链持续布局,进而达到了良好的成本控制。伴随公司此前投建的戊酮材料项目逐步投产,公司原材料外购金额占比或将进一步降低,成本控制能力进一步增强,在价格端的竞争优势或将更加显著。同时,公司凭借较低的售价和充足的产能也在一定程度上阻止了新竞争者的加入,有利于行业格局的改善。

图19:二甲戊灵原药市场价(万元/吨)

资料来源:wind,山西证券研究所

资料来源:wind,山西证券研究所公司凭借多年海外销售经验,已积累众多国家或地区的农药登记许可。此外,公司收购的宁波捷力克也拥有众多国家和地区的农药登记许可,进一步拓宽了公司的海外销售网络。

2022年,公司成为巴斯夫的合格供应商,开始向其稳定大批量供货。2020年,巴斯夫尚未进入公司前五大客户;2021年至2023年,对巴斯夫销售额占比分别为7.2%、23.4%、19.0%,占比总体呈现明显提升趋势。

【碳五新材料项目逐步投产,开拓新利润增长点】

募资建设戊酮系列新材料,切入碳五产业链

2022年5月,公司募资4亿元用于建设“年产8500吨戊酮系列绿色新材料项目”。募投项目是以碳五馏分中的主要成分间戊二烯为原料,经过氢化、酯化、酯交换、脱氢等工序后生产3-戊酮、2-戊酮等同类产品及正戊烯等其他联产产品。项目建成后,将新增3-戊酮5500吨/年,3-戊酮是公司生产戊胺及二甲戊灵原药的重要原材料,有利于公司向产业链上游延伸,提升公司整体的竞争实力。同时,该项目的其他联产产品种类较多,预计还将新增2-戊酮产能3000吨/年、粗醋酸甲酯3900吨/年、正戊烯4000吨/年、环戊烯13000吨/年、溶剂油3000吨/年及醋酸戊酯3000吨/年,前述7类产品预计收入可达到项目所有产品预计收入之和的69.77%。甲基丙基酮、醋酸甲酯、正戊烯等皆为化工领域重要中间体或终端产品,市场应用前景广阔。

图20:间戊二烯制备3-戊酮的工艺流程

资料来源:《贝斯美产业链发展规划》,山西证券研究所。注:实线方框内为公司已布局产品

资料来源:《贝斯美产业链发展规划》,山西证券研究所。注:实线方框内为公司已布局产品3-戊酮是公司戊酮系列绿色新材料项目的主要产品。

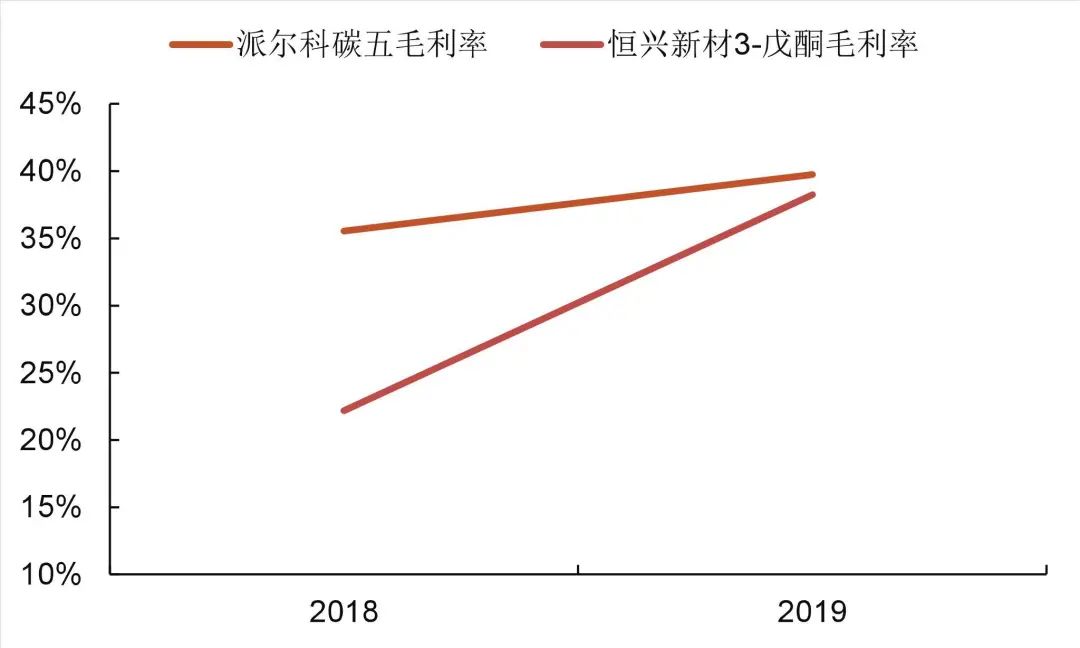

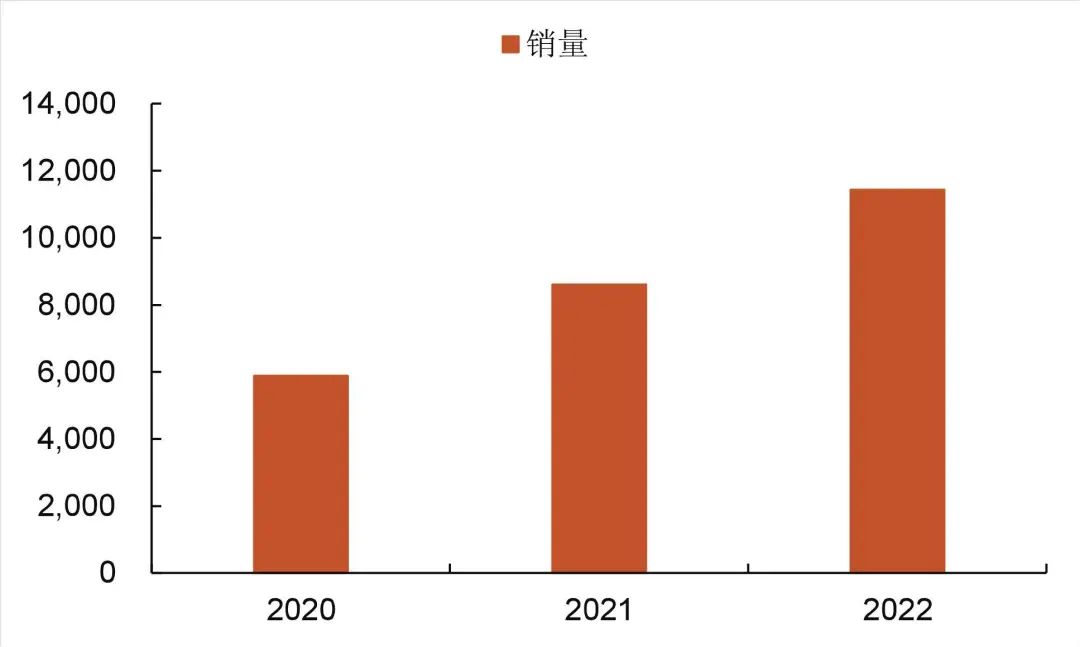

3-戊酮价格稳定,毛利率较高。公司此前主要从江苏恒兴新材料采购3-戊酮。价格方面,恒兴新材2020-2022年3-戊酮单价分别为2.16万元/吨、2.12万元/吨及2.32万元/吨,价格较为稳定。毛利率方面,恒星新材3-戊酮毛利率稳居35%以上,高点时一度突破40%,处于较高水平。3-戊酮国内厂商目前主要为恒兴新材,贝斯美碳五路线已进入试生产阶段。2020-2022年,恒兴新材的3-戊酮销量增长显著,分别为5885吨、8608吨及1.14万吨。贝斯美3-戊酮项目规划产能为5500吨/年。国外生产厂商主要为巴斯夫及意大利Caffaro Industrie S.p.A 公司,其中巴斯夫主要为其下游农药产品进行配套生产。

图21:恒兴新材3-戊酮单价及毛利率(万元/吨)

资料来源:恒兴新材招股说明书,山西证券研究所

资料来源:恒兴新材招股说明书,山西证券研究所图22:恒兴新材3-戊酮销量(吨)

资料来源:恒兴新材招股说明书,山西证券研究所

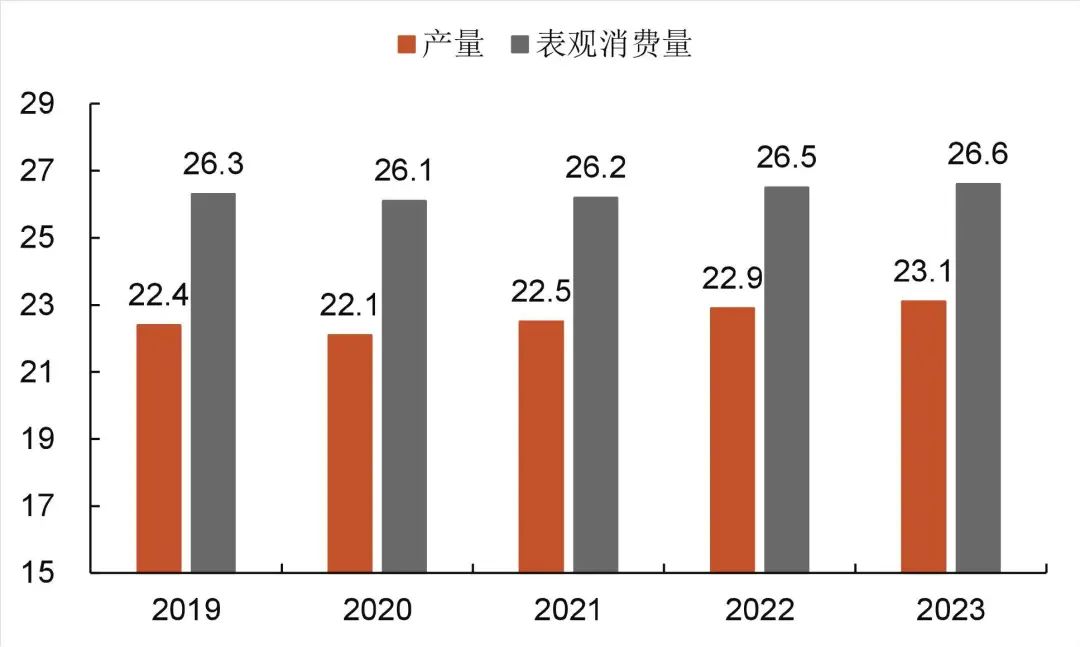

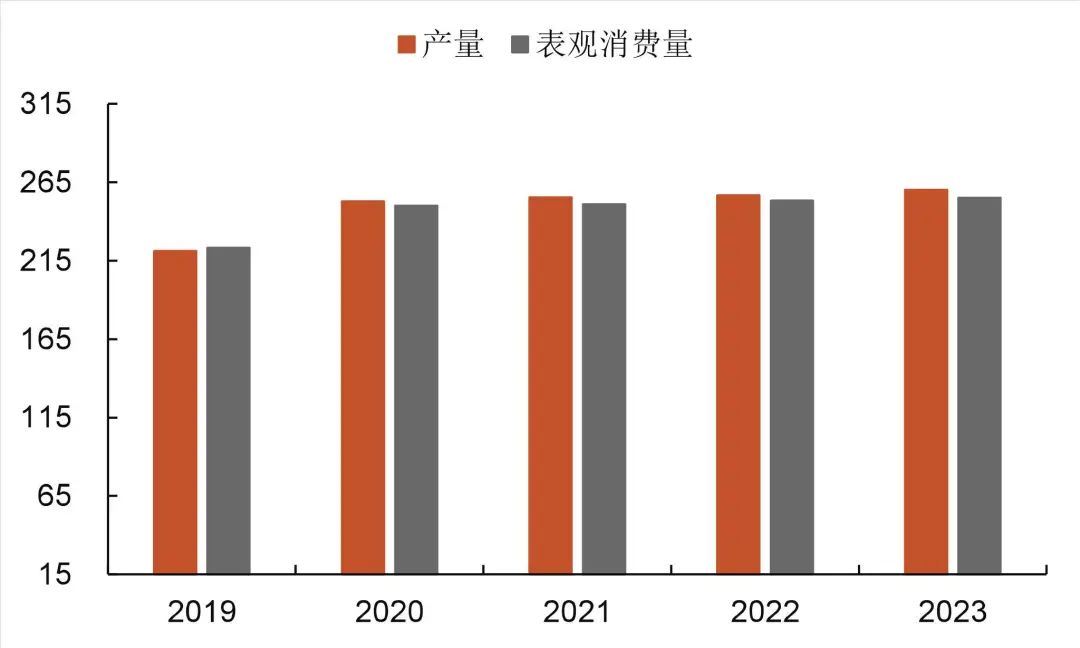

资料来源:恒兴新材招股说明书,山西证券研究所公司采用碳五馏分间戊二烯制备戊酮,碳五原材料较为充足。截至2023年,我国碳五产量260.3万吨,表观消费量255.2万吨。相比之下,恒兴新材采用酸酸合成法工艺制备戊酮,原材料较为依赖海外产能以及国外厂商在中国投资的产能。间戊二烯近年以来在我国存在约3.5万吨的产出缺口。2023年,我国间戊二烯表观消费量达到26.6万吨、产量达23.1万吨。在我国,从裂解碳五馏分中分离出来的间戊二烯一般为55%-70%的浓缩物。间戊二烯约80%直接用于聚合,生产间戊二烯石油树脂、改性石油树脂及加氢石油树脂;约10%用于生产甲基四氢苯酐、甲基六氢苯酐等环氧树脂固化剂;约10%用于生产涂料、油墨、香料等其他精细化工产品。贝斯美开发新工艺,以间戊二烯为原料制备戊酮及其他一系列联产产品,打开了间戊二烯下游新的应用空间。贝斯美戊酮系列绿色新材料项目中的各个联产产品,其下游也有广泛的应用场景。

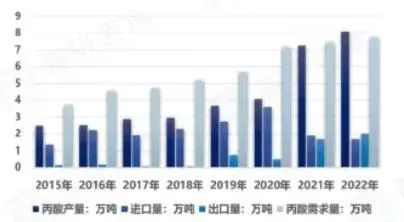

丙酸技术门槛较高,全球丙酸产能主要掌握在巴斯夫、陶氏、伊士曼等化工巨头手中。其中,巴斯夫与中国扬子石化建立了合资企业,共同生产丙酸。

碳五制备3-戊酮毛利率或比丙酸更高,公司布局碳五工艺有望增强产品竞争力。公司此前自派尔科采购的3-戊酮即用碳五工艺制备,其毛利率高于恒兴新材3-戊酮产品的毛利率。公司以碳五工艺制备3-戊酮,或将降低公司主体业务的生产成本,进一步提升产品竞争力。

图23:我国间戊二烯产量及表观消费量(万吨)

资料来源:观研天下,隆众资讯,山西证券研究所

资料来源:观研天下,隆众资讯,山西证券研究所图24:我国丙酸产量及需求量(万吨)

资料来源:智研咨询,山西证券研究所

资料来源:智研咨询,山西证券研究所图25:派尔科制备的戊酮与恒兴新材制备的戊酮毛利率比较

资料来源:Wind,恒兴新材招股书,山西证券研究所。注:因为2020年疫情对派尔科产品销售影响太大,故当年未予比较。2021年及以后派尔科退市,无公开数据

2-戊酮是一种重要的工业原料。2-戊酮工业用途是生产肟型交联剂2-戊酮肟,以及用于合成树脂的活性溶剂和涂料添加剂。2-戊酮肟可以在涂料中替代有毒的丁酮肟,以及作为防结皮剂交联剂使用在橡胶、热固性树脂中以提高产品强度和弹性。此外,2-戊酮还可以用于高端电子新材料光刻胶;在医药领域可以用作西地那非的原料。

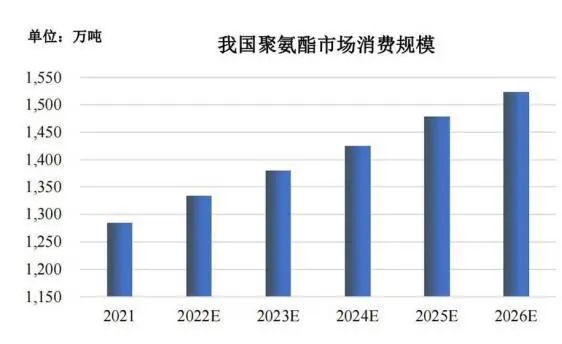

正戊烯是一种重要的精细化工中间体和原材料。正戊烯工业用途主要是制备1,2-戊二醇,进而用于生产杀菌剂丙环唑或作为高档化妆品添加剂使用。2022年,丙环唑全球产能约1.55万吨/年,中国总产能约9500吨/年。中国是丙环唑使用量最大的国家,多达2087吨/年。俄罗斯使用量第二,达1089吨/年;美国第三,多达951吨/年。其余国家使用量合计50%左右。目前,我国丙环唑价格为7.5万元/吨。以正戊烯为原料制备1,2-环氧戊烷,还可切入聚氨酯产业链。聚氨酯可用于高固体分涂料、密封剂、热塑性弹性体等。据思瀚研究院估计,到2026年,我国聚氨酯行业需求规模可达1523万吨。

图26:中国丙环唑价格走势(元/吨)

资料来源:wind,山西证券研究所

资料来源:wind,山西证券研究所图27:我国聚氨酯消费量及预测值(万吨)

资料来源:思瀚产业研究院,山西证券研究所

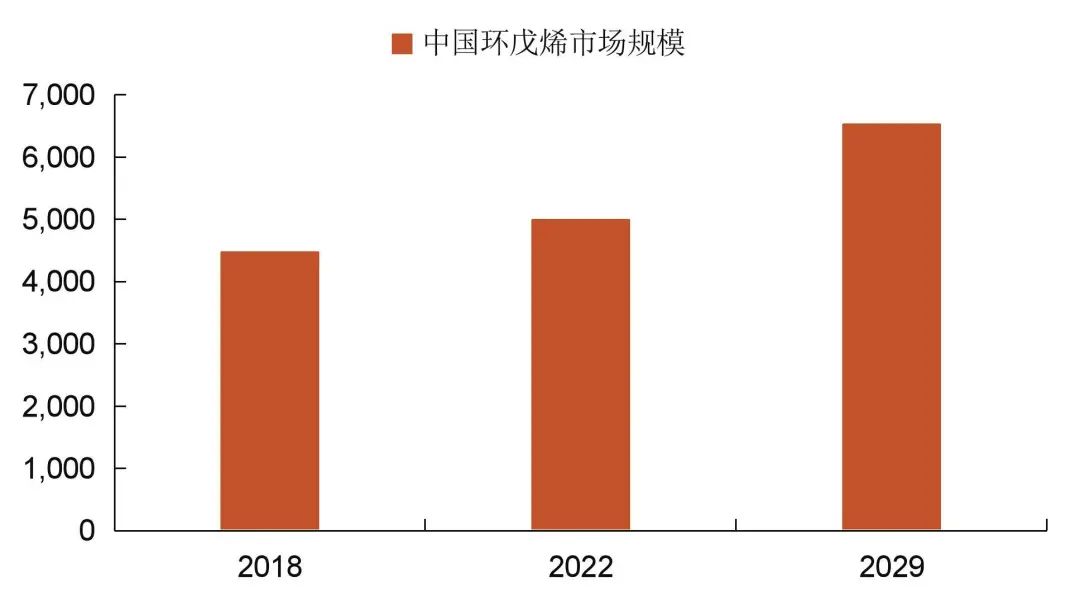

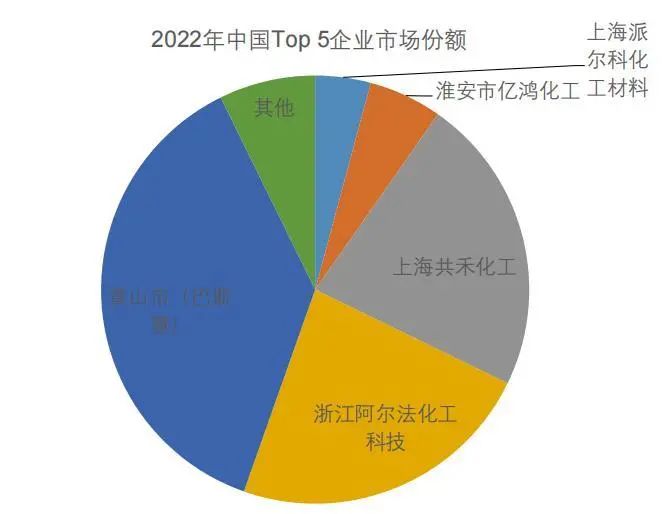

资料来源:思瀚产业研究院,山西证券研究所环戊烯主要用于制造聚环戊烯橡胶。此外,环戊烯还用于制备环戊烷、环戊醇、环戊酮等化合物,另外在医药、香料和电子化学中也有应用。据QYResearch估计,2029年我国环戊烯市场规模将超6500万元,2022-29年CAGR3.9%。国内企业市占率较高,头部企业优势明显。

图28:我国环戊烯市场规模(万元)

资料来源:QYResearch《2023-2029中国环戊烯市场现状研究分析与发展前景预测报告》,山西证券研究所

资料来源:QYResearch《2023-2029中国环戊烯市场现状研究分析与发展前景预测报告》,山西证券研究所图29:我国环戊烯市场竞争格局

资料来源:QYResearch《2023-2029中国环戊烯市场现状研究分析与发展前景预测报告》,山西证券研究所

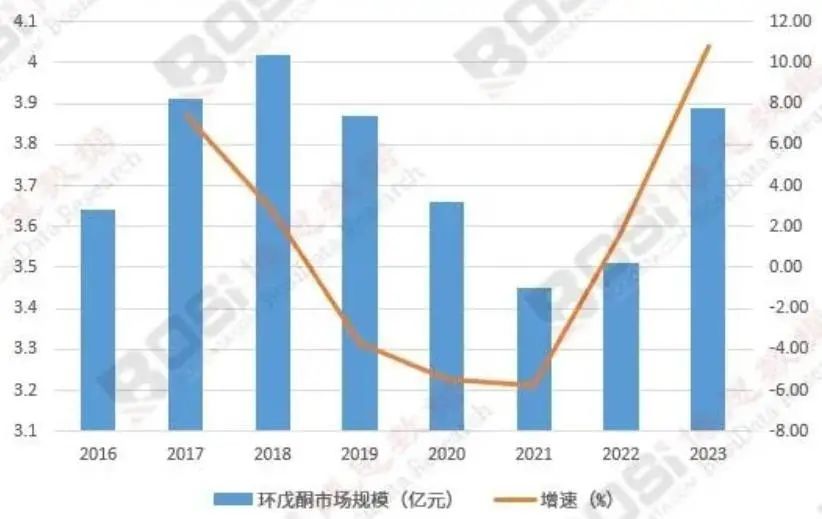

资料来源:QYResearch《2023-2029中国环戊烯市场现状研究分析与发展前景预测报告》,山西证券研究所环戊烯制备的环戊酮在中国供需格局稳定。从消费端来看,随着下游涂料、油墨、胶粘剂等领域的需求增加,环戊酮消费量也在逐年提升。电子级环戊酮常用作光刻胶的成分,可以通过曝光和显影等步骤制备出精细的微细结构。

以环戊烯为原料的戊二醛在食品加工、木材加工、消菌杀毒等领域应用较多。我国戊二醛市场规模不断扩大,2022年达到12.6亿元。伴随国民健康观念不断深入,我国戊二醛市场空间将得到进一步扩展。

图30:我国环戊酮市场规模(亿元)

资料来源:博思市场调查,山西证券研究所

资料来源:博思市场调查,山西证券研究所碳五馏分应用前景广阔

碳五原料各个组分间沸点非常接近,异戊二烯、间戊二烯及双环戊二烯(DCPD)是三种回收利用价值较高的烯烃。公司戊酮系列绿色新材料项目即以间戊二烯为原材料,经过氢化、酯化、酯交换、脱氢等工序生产高附加值的二甲基丙酮、甲基丙基酮等酮类产品及正戊烯等其他联产产品。以我国较具规模的上海石化的15万吨/年裂解碳五分离装置为例,其产品包括异戊二烯3万吨/年、间戊二烯3.1万吨/年、双环戊二烯2.7万吨/年、异戊烯1万吨/年,戊烷5万吨/年,各组分占比:异戊二烯20.0%、间戊二烯20.7%、双环戊二烯18.0%、异戊烯6.7%、戊烷33.3%。当前,我国碳五产量略超表观销量,伴随碳五馏分下游应用渐趋深入,碳五消费量或将逐步增加。截至2023年,我国碳五产量260.3万吨,表观消费量255.2万吨。

图31:碳五产量及表观消费量(万吨)

资料来源:观研天下,隆众资讯,山西证券研究所

资料来源:观研天下,隆众资讯,山西证券研究所COC/COP:有望运用于毫米波基板

2024年6月,公司官网投资者互动平台公告公司的环烯烃共聚物COC处于研发阶段,表明公司将来在COC/COP领域有望实现商业化产品落地。

双环戊二烯是碳五馏分中的重要组分。双环戊二烯液体原料在聚合前拥有良好的流动性,可用于填充形状复杂的模具型腔。聚合后拥有良好的力学性能、耐腐蚀性、耐水性和电绝缘性,主要用于合成树脂、医药、农药、香料、合成橡胶等领域。在不饱和树脂方面,用双环戊二烯改性的不饱和聚酯树脂比传统不饱和聚酯树脂使用的苯乙烯量少10%,在降低生产成本的同时还可改善树脂耐热性、耐腐蚀性,并提高气干性和弯曲强度。双环戊二烯还是环烯烃共聚物COC/聚合物COP的主原料。

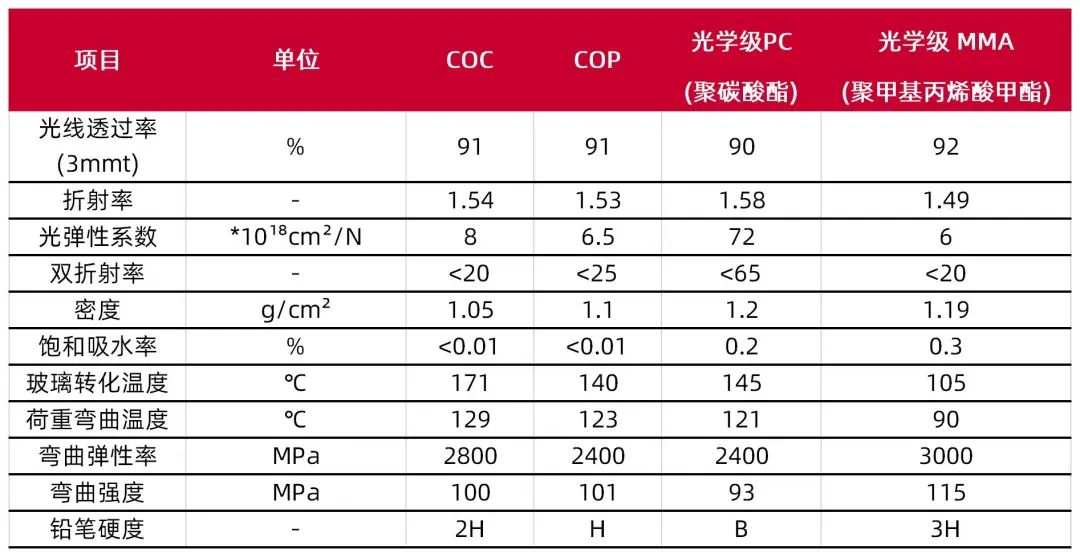

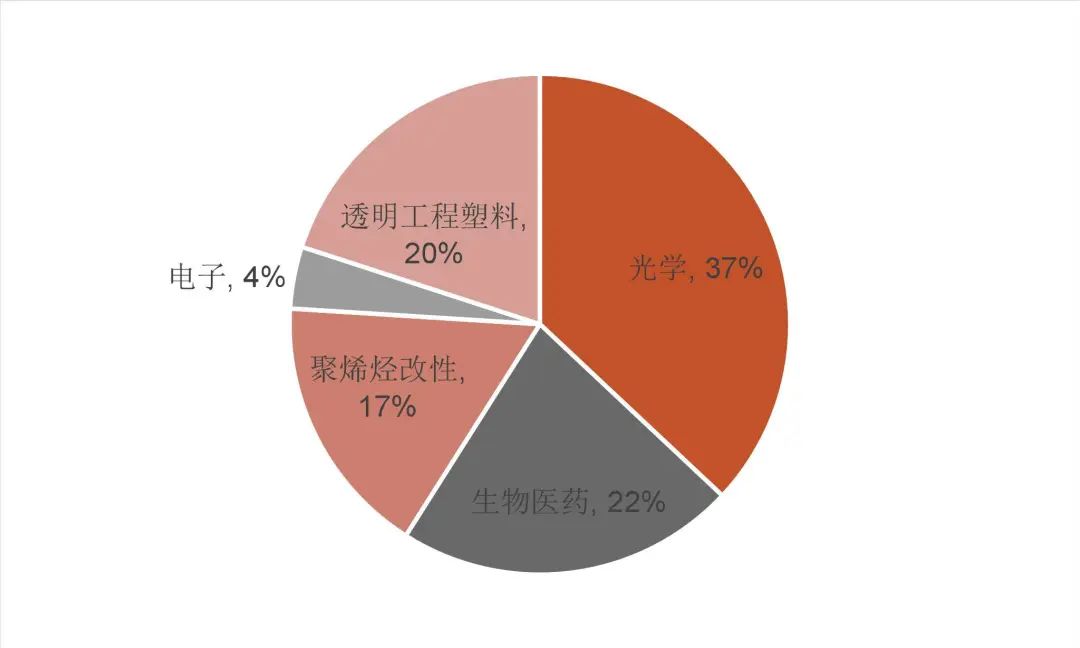

COC/COP凭借优良性能,应用领域广泛。二者均具有高透明性、低折射率、高强度、耐化学腐蚀、低吸水率、低荧光、低介电、低杂质等特性,在光学薄膜和镜头、显示屏偏光片、医疗检测仪、药品和食品包装领域有广泛运用。目前来看,COC/COP材料最大的需求来自光学领域,占比约37%;医药包材领域是第二大应用领域。

表5:COC/COP与其他光学塑料的特性

资料来源:艾帮高分子官网,金瓯新材料研究院,山西证券研究所

资料来源:艾帮高分子官网,金瓯新材料研究院,山西证券研究所图32:COC/COP下游应用领域占比(2022年)

资料来源:国化新材料研究院,ACMI,山西证券研究所

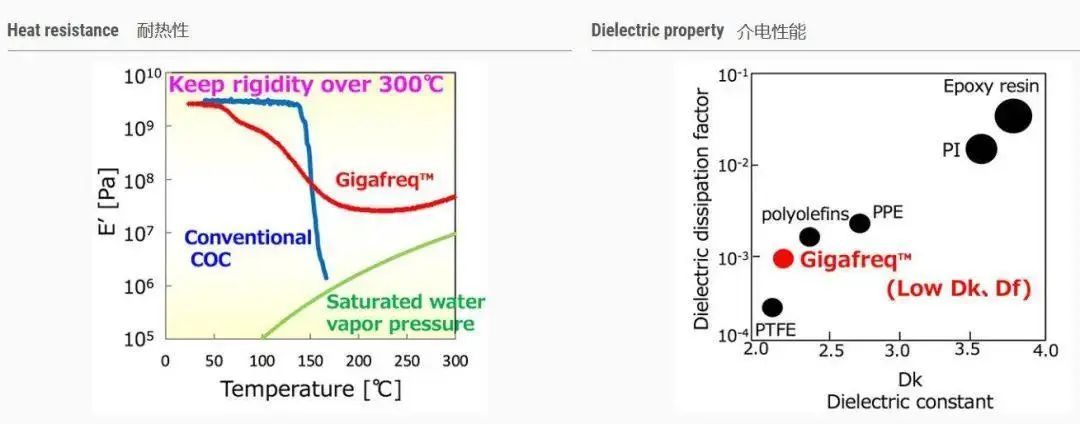

资料来源:国化新材料研究院,ACMI,山西证券研究所未来,COC有望应用于数据中心的服务器用印刷基板材料,以及车载用毫米波雷达、基站、路由器的天线材料。日本三井化学以COC为基材开发出了高性能树脂Gigafreq,以 Gigafreq 制成的薄膜或薄片状的预浸材料在与电子零组件焊接接合时的高温环境下(288℃、5分钟)也不会产生变形等不良状况。透过三井化学的技术,Gigafreq 预浸材料的介电损耗可达0.0006,与代表性低介电材料–氟树脂(PTFE)在同样条件下(10 GHz)的介电损耗0.0002的水平接近。三井化学将以毫米波设备所需之低介电性、优异加工性等特征进行要求,将Gigafreq打造成为 Beyond 5G 的标准材料。

图33:Gigafreq拥有良好的耐热性和低介电性

资料来源:艾帮功能材料资讯,材料世界网,三井化学官网,山西证券研究所

资料来源:艾帮功能材料资讯,材料世界网,三井化学官网,山西证券研究所COC/COP在光学领域应用有两种形态:光学树脂、光学薄膜。光学树脂方面,COC的应用与光学玻璃形成不同档次的搭配。COC在成像质量要求不甚苛刻,且光学器件体积、重量要求较高的领域形成了独占性的市场优势。光学镜头的应用场景非常多,包括手机、监控安防、Pad、笔电、车载摄像头、AR/VR及无人机等。

表6:塑料镜头和光学玻璃镜头对比

资料来源:国化新材料研究院,ACMI,山西证券研究所

资料来源:国化新材料研究院,ACMI,山西证券研究所COC/COP在光学薄膜领域主要充当TAC膜的竞品。在TFTLCD领域,COC/COP消费的增长主要依靠份额提升,OLED领域市场正在增长,单位产品用量因结构差异而有所不同。

根据中国化工信息中心,2021年中国COC/COP消费量约2.1万吨,是目前主要消费市场。其中,光学领域消耗量约1.1万吨,占比53.2%,包装、医药消费量占比分别为25.3%、15.1%。预计2025年COC/COP消费量将提高到2.9万吨。

表7:COC/COP中国市场消费量变化趋势(万吨)

资料来源:中国化工信息中心,CHINAPLAS国际橡塑展,山西证券研究所

资料来源:中国化工信息中心,CHINAPLAS国际橡塑展,山西证券研究所目前COC/COP产能主要掌握在日系厂商手中,现有产能8万余吨/年。全球COC/COP需求稳定增长,由于生产企业较少,技术突破难度较高,全球COC/COP消费主要由供给决定。日系厂商日本瑞翁、宝理塑料、三井化学和日本合成塑料是COC/COP材料的龙头厂商,这些企业已经形成了从环烯烃单体到聚合物合成的完整产业链,并以此占据了全球COC/COP的绝大部分产能。

表8:COC/COP国外厂商的工艺与产能

资料来源:艾帮高分子官网,山西证券研究所

资料来源:艾帮高分子官网,山西证券研究所国内厂商从单体、聚合小试开始探路国产化,包括阿科力、拓烯科技、鲁华泓锦和金发科技在内的约10余家公司已经完成了COC/COP聚合工艺的中试。随着COC/COP材料国产化、规模化,其边际成本有望逐步降低,国产替代进程有望逐步加快,各领域应用有望加强。

表9:COC/COP国内厂商产能规划与建设进度

资料来源:艾帮高分子官网,山西证券研究所

资料来源:艾帮高分子官网,山西证券研究所碳五α-烯烃:众多企业纷纷布局,市场空间广阔

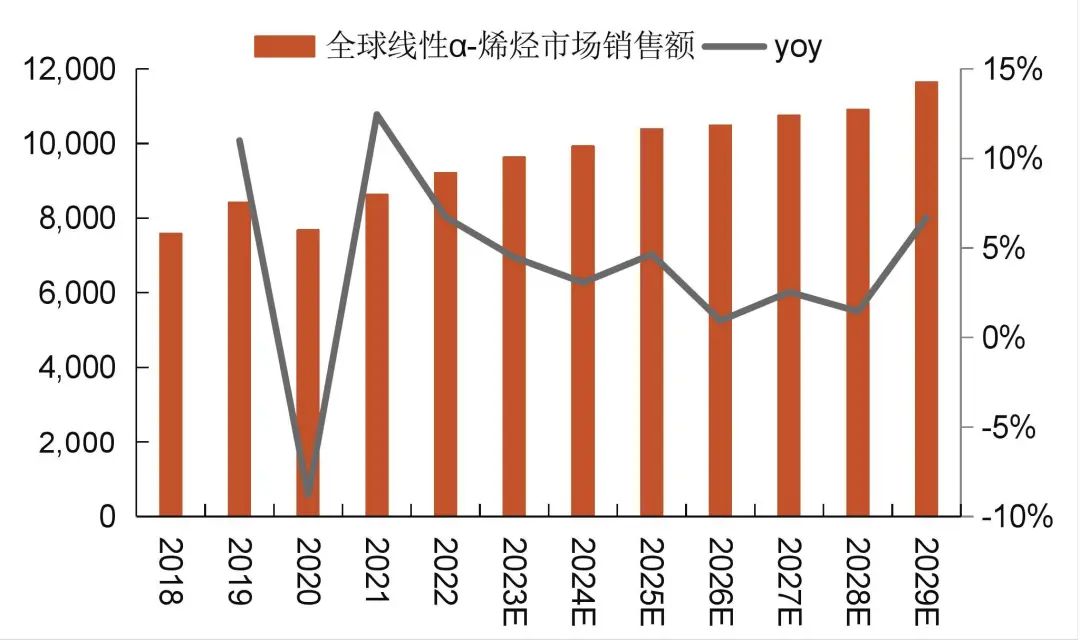

2022年,全球线性α烯烃市场规模已达92.17亿美元,预计2029年将达到116.41亿美元,CAGR为3.21%。中国线性α烯烃市场起步较晚,2022年国内线性α烯烃销量94万吨,占全球比重15.59%,预计2029年销量将达到132.6万吨,占比将增长到16.41%,CAGR为5.15%。进口α烯烃价格昂贵,国产产品有着较大的替代空间,线性α烯烃在国内市场的应用前景良好,提升线性α烯烃生产能力有利于提高中国α烯烃产业的国际竞争力。

图34:全球线性α-烯烃市场销售额及预测(百万美元)

资料来源:恒州诚思YH Research,山西证券研究所

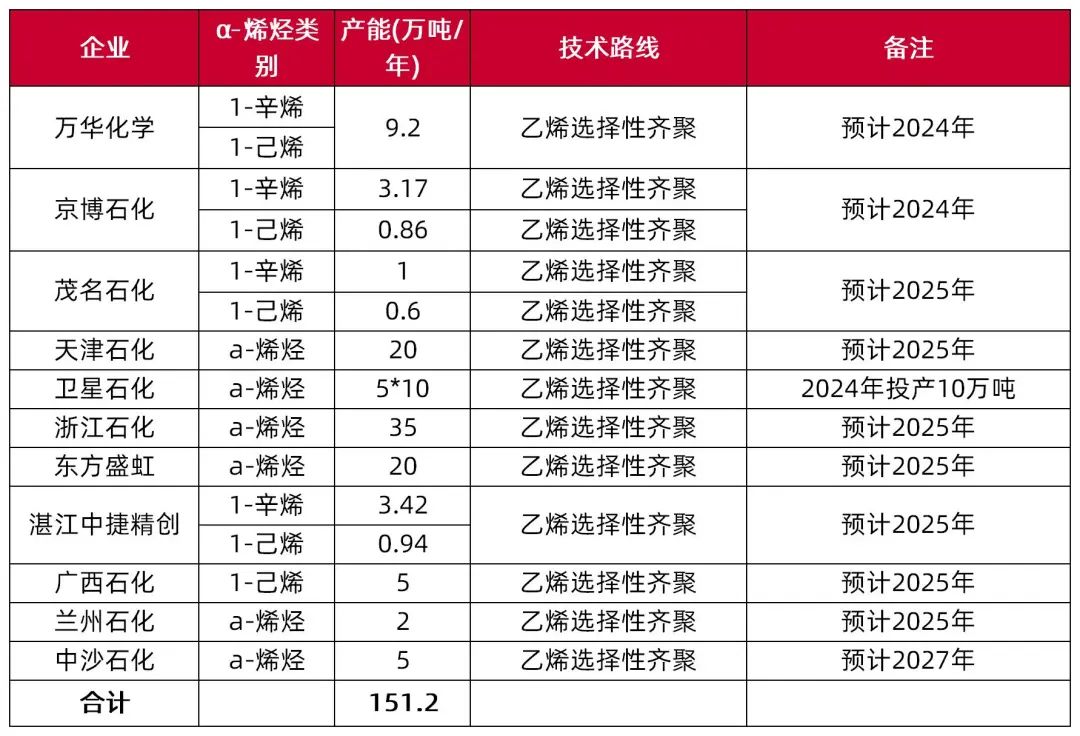

资料来源:恒州诚思YH Research,山西证券研究所α-烯烃是制约我国POE、高端聚烯烃和高端润滑油产业的关键原料。目前,α-烯烃的核心技术基本被国外公司掌握,无论是高性能催化剂,还是聚合工艺及关键设备,我国国内均缺乏同等质量的国产替代产品。随着国内企业的技术创新突破,近年来,α-烯烃项目逐渐成为各大公司角逐的赛道。国内α-烯烃生产技术的突破和下游市场需求的增加,我国α-烯烃行业内企业数量不断增多,产能持续扩大。目前,我国国内在建及规划的α-烯烃合计达151.2万吨。

表10:国内在建及规划α-烯烃产能

资料来源:烯烃产业创新与发展研习社,山西证券研究所

资料来源:烯烃产业创新与发展研习社,山西证券研究所【投资建议】

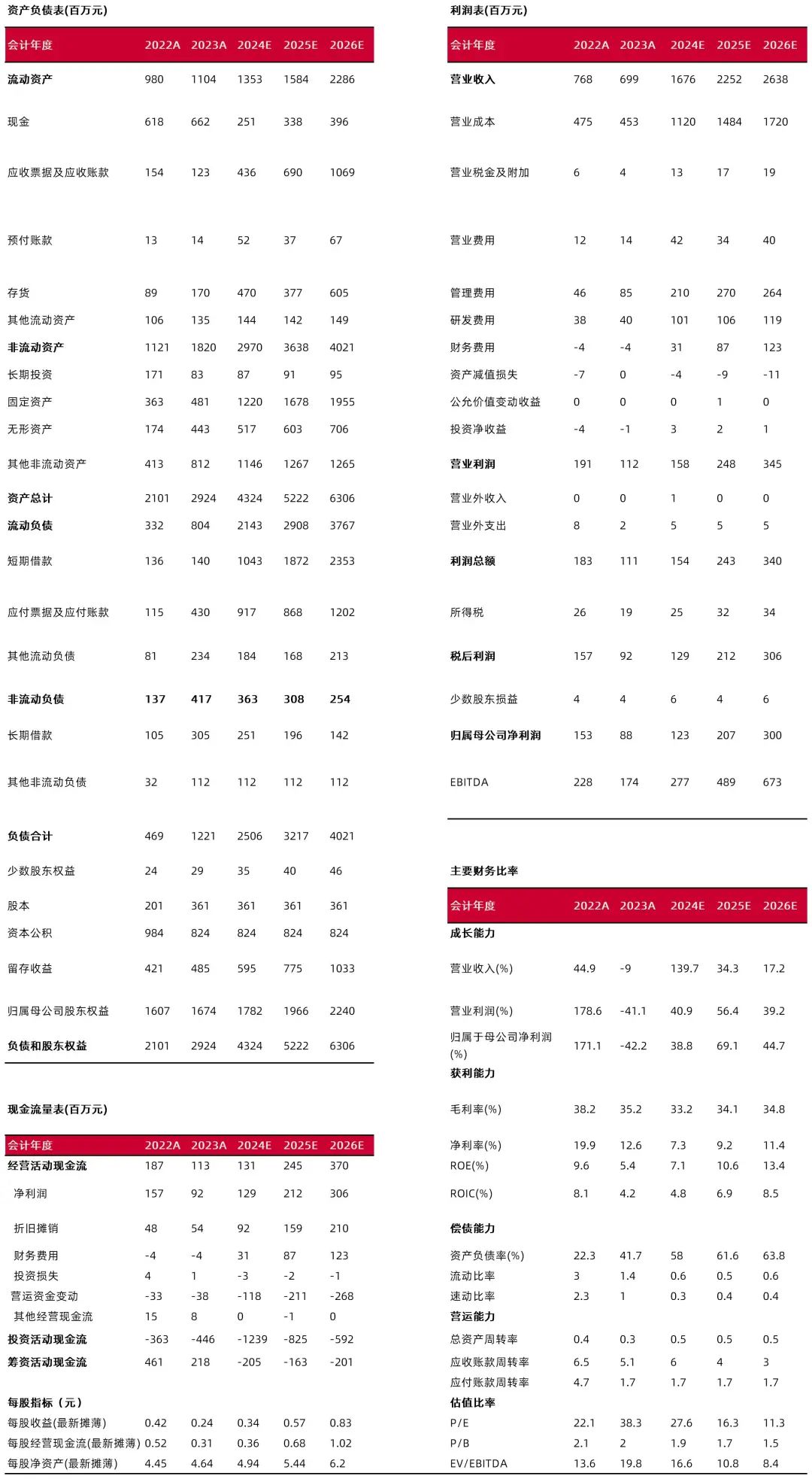

盈利预测

关键假设:

1)农药中间体:公司3-戊酮逐步投产,满足自用外可用于对外销售。公司年产3.6万吨硝基邻二甲苯项目公辅工程逐步推进,带动硝基邻二甲苯产出增加。预计2024-26年分部营收分别增长68.0%、47.0%、36.5%;

2)二甲戊灵原药:公司技术改造提升产能;3-戊酮原料自配利于产能提升;向巴斯夫持续大量供货。预计2024-26年营收分别增长44.0%、33.0%、18.8%;

3)二甲戊灵制剂:预计销量增速与二甲戊灵原药保持一致;

4)碳五系列产品:戊酮系列绿色新材料项目逐步投产,联产产品逐步贡献收入。预计2024-26年营收分别增长2150.0%、80.0%、21.0%;

5)贸易类农药:为子公司宁波捷力克主要产品。宁波捷力克有业绩承诺,假设营收增速与净利润增速一致,预计2024-26年营收分别增长20.0%、15.0%、10.0%;

6)其他:公司暂未设立甲氧虫酰肼分部目录,先暂记在其他项中。2000吨甲氧虫酰肼投产,预计2024-26年营收分别420.28万元、441.29万元、463.36万元。

综上,预计公司2024-26年营收16.76亿元、22.36亿元、26.19亿元,同比+139.7%、+33.4%、+17.1%。2024-26年公司毛利率呈逐步提升趋势,分别为33.2%、 34.0%、34.7%。公司费用率在2023年略有波动,假设此后年度恢复平稳。2024-26年归母净利润分别为1.23亿元、2.07亿元、3.00亿元,同比+38.8%、+69.1%、+44.7%。

表11:公司利润表主要项目预测值(百万元) 盈利预测

资料来源:公司2022-2023年报,山西证券研究所

资料来源:公司2022-2023年报,山西证券研究所投资建议

二甲戊灵国内龙头,国内市占率约50%。公司主营除草剂农药二甲戊灵原药及制剂的生产和销售,2023年原药及制剂营收占比85.6%。二甲戊灵是一种高效、低毒、低残留的除草剂,凭借良好性能对乙草胺、氟乐灵等选择性除草剂形成广泛替代,已经在欧盟、北美、日本等发达地区大规模使用。农药的生产壁垒和销售壁垒均较高,新竞争者想要进入农药领域需付出较高成本。公司作为国内二甲戊灵龙头企业,产能充足、价格竞争力强、成本把控能力增强、已获得众多登记许可,竞争优势较为显著。2022年,公司成为巴斯夫的合格供应商,开始向其稳定大批量供货。2021年至2023年,对巴斯夫销售额占比分别为7.2%、23.4%、19.0%。

进军碳五产业链,开辟新增长点。2022年5月,公司公告投资年产8500吨戊酮系列绿色新材料项目,进军碳五材料生产。项目建成后,可实现产能:3-戊酮5500吨/年、2-戊酮3000吨/年、粗醋酸甲酯3900吨/年、精醋酸甲酯8800吨/年、正戊烯4000吨/年、环戊烯13000吨/年、溶剂油3000吨/年及醋酸戊酯3000吨/年。3-戊酮是公司生产二甲戊灵的重要原材料,该项目可以帮助公司补充和强化二甲戊灵产业链。丰富的联产产品有望成为公司新的利润增长点。

碳五馏分应用前景广阔,公司新工艺加强其利用。异戊二烯、间戊二烯及双环戊二烯(DCPD)是碳五馏分中三种回收利用价值较高的烯烃。公司戊酮系列绿色新材料项目即以间戊二烯为原材料,经过氢化、酯化、酯交换、脱氢等工序生产高附加值的3-戊酮、2-戊酮等酮类产品及正戊烯等其他联产产品。间戊二烯约80%直接用于聚合生产树脂,公司开发新工艺,以间戊二烯为原料制备戊酮等一系列产品,打开了间戊二烯下游新的应用空间。双环戊二烯为热塑性工程塑料COC/COP的主要原料,COC/COP凭借优良性能,应用领域广泛。目前来看,COC/COP材料最大的需求来自光学领域,占比约37%;医药包材领域是第二大应用领域。

公司当前主业为农药,我们选取同为A股上市农药公司中农立华、润丰股份、安道麦A为可比公司。公司2024年-2026年估值与可比公司差异不大。公司碳五项目产能逐步释放,一方面,公司二甲戊灵产业链因此更加完整,另一方面,丰富的联产产品也有望为公司贡献新的利润增长点。考虑到公司在国内二甲戊灵市场市占率约50%、进入巴斯夫供应链、进军碳五产业链且产能逐步释放,我们认为未来公司业绩将有良好的成长空间。首次覆盖,给予“增持-A”评级。

表12:可比公司估值对比

资料来源:Wind,山西证券研究所。数据截至2024.9.12

资料来源:Wind,山西证券研究所。数据截至2024.9.12行业风险:

1)农药市场趋缓的风险。公司二甲戊灵是一种除草剂农药,若农药市场发展不佳,公司产品销售或遇压力;

2)化工原材料价格波动。公司农药业务及碳五相关业务均是以邻二甲苯、间戊二烯等化工产品为原料,如化工原料价格波动,公司业绩或受影响;

3)环保政策风险。公司产品在境内、境外均有销售,如环保政策变化,公司产品销售或受影响。

公司风险:

1)市场竞争加剧。公司二甲戊灵产品为除草剂品种之一,如市场竞争加剧,其销售或受影响;

2)碳五项目进度低于预期。碳五项目目前尚处于试生产阶段,后续发展存在不确定性。

3)收购捷力克公司时形成的商誉较高,若后续捷力克经营不及预期,公司可能面临商誉减值的风险。

资料来源:最闻,山西证券研究所

资料来源:最闻,山西证券研究所研报分析师:潘宁河

执业登记编码:S0760523110001

研报分析师:李旋坤

执业登记编码:S0760523110004

报告发布日期:2024年9月13日

本人已在中国证券业协会登记为证券分析师,本人承诺,以勤勉的职业态度,独立、客观地出具本报告。本人对证券研究报告的内容和观点负责,保证信息来源合法合规,研究方法专业审慎,分析结论具有合理依据。本报告清晰准确地反映本人的研究观点。本人不曾因,不因,也将不会因本报告中的具体推荐意见或观点直接或间接受到任何形式的补偿。本人承诺不利用自己的身份、地位或执业过程中所掌握的信息为自己或他人谋取私利。

【免责声明】

本订阅号不是山西证券研究所证券研究报告的发布平台,所载内容均来自于山西证券研究所已正式发布的证券研究报告,订阅者若使用本订阅号所载资料,有可能会因缺乏对完整报告的了解而对其中关键假设、评级、目标价等内容产生理解上的歧义。提请订阅者参阅山西证券研究所已发布的完整证券研究报告,仔细阅读其所附各项声明、信息披露事项及风险提示,关注相关的分析、预测能够成立的关键假设条件,关注投资评级和证券目标价格的预测时间周期,并准确理解投资评级的含义。

依据《发布证券研究报告执业规范》规定特此声明,禁止我司员工将我司证券研究报告私自提供给未经我司授权的任何公众媒体或者其他机构;禁止任何公众媒体或者其他机构未经授权私自刊载或者转发我司的证券研究报告。刊载或者转发我司证券研究报告的授权必须通过签署协议约定,且明确由被授权机构承担相关刊载或者转发责任。