斯达半导股东及高管拟减持 2020上市两度募资共40亿

中国经济网北京5月7日讯斯达半导(603290.SH)昨日晚间发布股东及董监高减持股份计划公告。

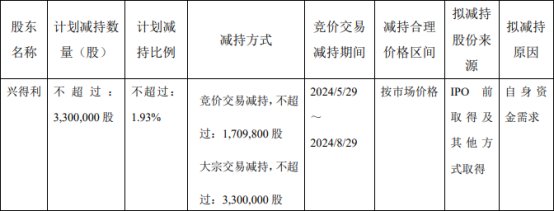

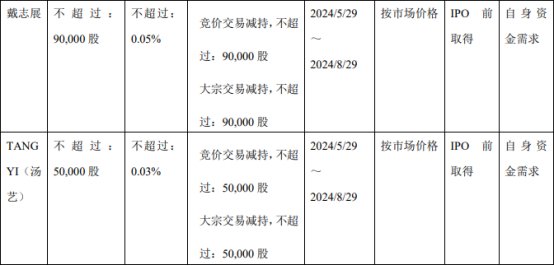

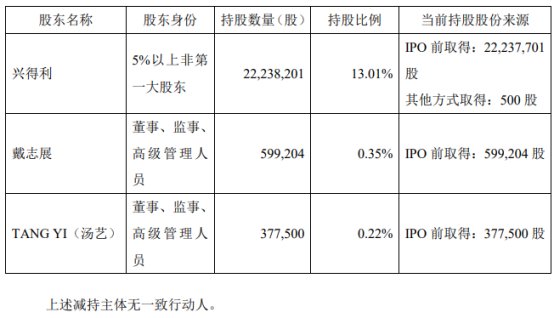

公告显示,斯达半导股东浙江兴得利纺织有限公司(以下简称“兴得利”)计划通过集中竞价和大宗交易方式减持公司股份数量不超过3,300,000股,即不超过公司总股本的1.93%;公司副总经理戴志展计划通过集中竞价和大宗交易方式减持公司股份数量不超过90,000股,即不超过公司总股本的0.05%;公司副总经理TANGYI(汤艺)计划通过集中竞价和大宗交易方式减持公司股份数量不超过50,000股,即不超过公司总股本的0.03%。其中,大宗交易方式减持期间为自公告披露之日起3个交易日后的3个月内,集中竞价交易方式减持期间为自公告披露之日起15个交易日后的3个月内。

经计算,斯达半导股东兴得利、副总经理戴志展及副总经理TANGYI(汤艺)合计减持公司不超过2.01%股份。

截至公告披露日,兴得利持有公司股份22,238,201股,占公司总股本比例为13.01%;公司副总经理戴志展持有公司股份599,204股,占公司总股本比例为0.35%;公司副总经理TANGYI(汤艺)持有公司股份377,500股,占公司总股本比例为0.22%。

斯达半导于2020年2月4日在上交所主板上市,公开发行股票数量4,000.0000万股,发行价格12.74元/股,保荐机构为中信证券股份有限公司,保荐代表人为赵亮、庞雪梅。

斯达半导首次公开发行股票募集资金总额为50,960.00万元,扣除发行费用后,募集资金净额为45,949.33万元。斯达半导于2020年1月14日披露的招股说明书显示,该公司拟募集资金45,949.33万元,分别用于新能源汽车用IGBT模块扩产项目、IPM模块项目(年产700万个)、技术研发中心扩建项目和补充流动资金。

斯达半导首次公开发行股票的发行费用为5,010.67万元,其中,中信证券股份有限公司获得保荐及承销费用3,301.89万元。

2021年,斯达半导非公开发行A股股票。根据发行结果公告,该公司本次非公开发行A股股票发行价格330元/股,发行数量10,606,060股,发行对象最终确定为14家,募集资金总额3,499,999,800.00元,发行费用23,049,272.04元(不含增值税),募集资金净额3,476,950,527.96元,保荐机构(主承销商)为中信证券股份有限公司,保荐代表人为马峥、庞雪梅。

经计算,斯达半导两次募集资金合计400959.98万元。

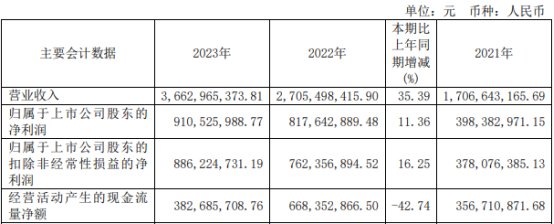

2023年年度报告显示,去年,公司营业收入36.63亿元,同比增长35.39%;归属于上市公司股东的净利润9.11亿元,同比增长11.36%;归属于上市公司股东的扣除非经常性损益的净利润8.86亿元,同比增长16.25%;经营活动产生的现金流量净额3.83亿元,同比减少42.74%。

公司2023年度分配预案为:公司拟以实施权益分派的股权登记日总股本为基数,向全体股东每10股派发现金红利15.9784元(含税),同时以资本公积向全体股东每10股转增4股。截至2023年12月31日,公司总股本为170,955,274股,本次预计派发现金红利273,159,175.01元(含税),占2023年度归属于上市公司股东净利润的30.00%,预计以资本公积转增股本68,382,110股,转增后公司总股本拟增加至239,337,383股。

2024年第一季度报告显示,今年一季度,公司营业收入8.05亿元,同比增长3.17%;归属于上市公司股东的净利润1.63亿元,同比减少21.14%;归属于上市公司股东的扣除非经常性损益的净利润1.62亿元,同比减少18.58%;经营活动产生的现金流量净额-1.03亿元,同比减少652.78%。