天洋新材董事长李哲龙:热熔粘接材料专家再出发 做光伏材料领域的追光者

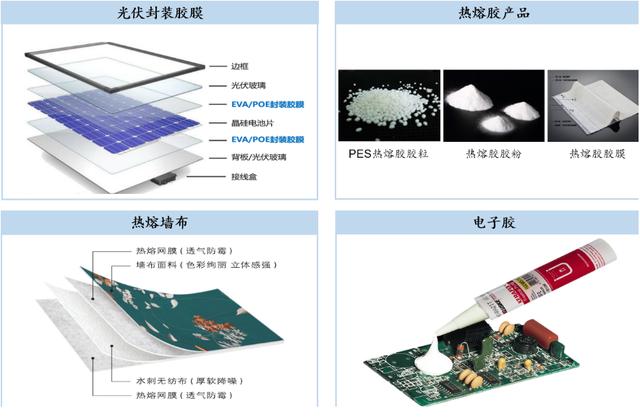

从初始以热熔胶为主,到目前产品涵盖光伏胶膜、热熔墙布、电子胶以及热熔环保粘接材料四大领域,上市七年间,天洋新材(603330)凭借多年精细化工领域的技术积累,围绕环保热熔粘接材料应用不断拓宽着能力圈,也为新一轮的发展提供了土壤。

如何看待上市对公司的意义?未来增长新动能来源于何处?短期毛利率等财务指标波动会持续多久?带着这些问题,近日证券时报·e公司记者专访了天洋新材创始人、董事长李哲龙。

“天洋新一轮的发展才开始,随着公司主营业务从热熔胶粘剂切换到光伏胶膜新材料,天洋将进入新的发展阶段,也是业务增量的新起点。天洋将依托20年高分子材料应用和12年光伏胶膜生产研发积累的经验,不断突破。接下来的几年中,我们会将全部精力和资源聚焦到现有光伏新材料产业,整合产业链上下游资源,建立业务的核心竞争优势。”李哲龙说。

不断创新,持续改善

谈及上市多年的感受,李哲龙认为,上市融资给予了企业进一步发展的机会,但不应将上市当成一项多大的成绩;如果企业家热衷于自身的事业,会继续向前看,发展是没有止境的,上市也就成了企业发展过程中的一个逗号。

对照公司发展沿革,佐证着这位公司创始人的知行合一。成立于2002年的天洋新材原名上海天洋,全称为“上海天洋热熔粘接材料股份有限公司”,其专注于环保的热熔粘接材料的研发、生产和销售。2011年,基于热熔相关技术的积累和研发,公司开始踏足光伏胶膜领域;在2017年公司IPO时,已是国内最大的PA、PES热熔胶产品生产企业之一;上市后,公司则分别通过收购和自研进入电子胶、热熔墙布领域,去年两者毛利率分别逾50%、36%,营收均达1亿元左右;同期,公司光伏胶膜业务加快了发展步伐,目前该业务营收占比已过半。

伴随各种新型材料(光伏封装胶膜、热熔墙布、电子胶等)收入占比由2017年的39.10%提升至2022年9月30日的64.70%,公司去年更名为“天洋新材(上海)科技股份有限公司”,以完整反映业务状况。从规模来看,公司营收也已由上市初的4亿元,攀升至2022年的14亿元。

对于阶段性成果的取得,有着精细化工专业技术背景的李哲龙更多向记者聊起的是经营理念:“想做好企业的人,会全身心投入其中,他的人生和工作就密不可分。那么人生是什么?我颇为赞同日本企业家稻盛和夫对人生和工作的总结——每日精进。比方说我每天做的比前一天有所进步,那么这就会是一个丰满、幸福的人生。放到企业经营上,天洋的精神和文化与此也相契合,即不断创新,持续改善。”

“基于此,天洋最初从事的服装用热熔胶是天花板很明确的细分领域,所以公司一直在探索相关技术的新应用。在获得上市融资后,我们更是加快了业务拓展步伐以回报投资者。但发展到一定阶段,天洋需要调整好步伐,把目前的领域做好,实际上就是要练好内功。”李哲龙颇为清醒地谈到。

蓄力是为了更好地发力。天洋最初的愿景一直未曾改变:要做世界级热熔粘接材料专家。如今,这位热熔粘接材料专家已找准目标再出发,正在重点培育的光伏胶膜业务被寄予了厚望。

剑指光伏胶膜行业前三

今年年初,天洋新材完成了约10亿元的光伏定增项目,建设期为2年,将新增包括POE/EPE、白色EVA、透明EVA等在内共60余条胶膜生产线,合计形成年产4.5亿平方米光伏封装胶膜的生产能力。

事实上,在国家“双碳目标”战略背景下,依托在十余年的行业积累,公司光伏封装胶膜业务近年来实现快速增长,2021年、2022年收入分别实现同比67%、125%的增幅。产能方面,2022年底,公司已实现光伏封装胶膜年产能约1.6亿平方米;按规划,随着新生产基地的建设,公司预计2023年底年产能达3.5亿平方米;待募投项目一期全部投产后2024年年产能将达5.4亿平方米。

结合定增项目,公司对该业务的发展战略为:以“进入行业前三”为发展目标。从行业情况看,根据机构预测,按保守估计每GW新增光伏装机容量对应的光伏封装胶膜需求量约1000万平方米,2025年全球光伏胶膜需求量约为73亿平方米。

“光伏材料行业早年有很强的周期性,随着国家‘双碳战略’实施以及平价上网推行,基本面发生了质变,市场空间很大,正是投资期。目前排名首位的企业营收已过百亿,我们光伏业务市占率还很低,所以下决心要把业务做大。”李哲龙说。

同时,他指出,在行业立足,要满足三个要素:一是要有一定的规模经济;二是胶膜质量稳定性十分重要(电池需用25年);三是具备较强售后技术服务能力。

“光伏封装胶膜是光伏电池板生产过程中最容易出问题的环节之一。因为胶膜和电池贴合时会产生化学反应,所以这是一个控制反应的过程。同时,当前下游客户新生产线正快速扩产,即便同类电池也会因产线间的差异而产生大量问题,这也是天洋的机会。这时,如果我们的标准化程度比同行高、技术人员归纳总结问题能力强的话,客户体验也会更好。”李哲龙向证券时报·e公司记者举例说。

据悉,天洋新材二十多年来积累了大量精细化工生产工艺、设备控制方面的经验并建立优势,基于已经积累的DCS控制经验,公司已将这种技术应用在光伏封装胶膜的生产过程中,并且,依托自有团队,完成对光伏封装胶膜生产设备的多项升级改造,实现单机台生产效率较设计产能提升20%以上,所有生产数据在线检测、防呆防错,确保品质的稳定性,标准化控制和机械控制能力在行业内领先。

已加强采购能力构建

值得注意的是, 近年来随着光伏双面组件及N型组件(TOPCon为主)的需求扩张,带动了具有高抗PID性能的EPE和POE胶膜市占率提升,未来业内对于这两项产品的潜力也相对看好。谈及公司募投项目中各类产品出货比率问题,李哲龙回应称,应广义地去理解光伏封装材料,一是从研发角度不能给自己设限,N型组件并不是一定就要用POE,如果通过研发创新后的EVA性能符合要求,一样可以用;其次,定增项目的各产品产线之间具备互换性,每年EVA、POE和EPE等产品的出货比例也并非既定,会根据下游市场需求而定。

不过,光伏材料的拓展对公司而言并非坦途。据记者梳理,受原材料价格波动等影响,去年光伏胶膜行业整体盈利能力出现下滑,可比公司毛利率区间2021年的12.95%-25%,降至2022年7.43%-15.58%。同期,天洋新材光伏业务毛利率波动相对更大,由17.66%降至了3.85%,主要系原材料价格上涨未能传导至销售售价所致。

今年上半年,公司预计实现归母净利润100万元到150万元,同比减少95%-97%。公司称,业绩下滑主要系EVA粒子采购价格自三月份开始持续下降,公司销售价格无法向下游客户传导,光伏封装胶膜毛利率下降拉低公司整体毛利率水平,造成报告期内净利润减少。

对此,李哲龙并未避讳谈及公司的短期财务指标的波动。“对EVA、POE粒子等原材料的采购上,我们是吃了些亏。原先光伏业务体量小,对采购端的组织建设重视不够,同时溢价能力也弱,导致了这样的情况。目前,公司已加强了采购能力的构建,包括根据原料价格波动跟踪和预测,进行战略采购等。毛利率下滑的另一个原因是为了扩产能加大了投入,但产出还未相应增加。”他说。

何时能恢复到正常的盈利水平?李哲龙给出的答案是明年,目前公司月产能是在500-1000万平方米之间波动,今年年底月产能预计达到两、三千万平方米,明年产能则会再上一个台阶。

多领域同步发力

“天洋刚上市时快速增长做到了5亿元,现在是进入10-20亿元规模,但肯定不会停留于此,因为我们看到了新一轮成长的机会。未来两年是关键阶段,随着光伏定增等项目的实施,我们会具备冲击50亿元规模的可能性。”李哲龙阐述。

展望未来,除了对光伏材料业务重点培育,未来,天洋也计划继续在热熔环保墙布、电子胶等领域发力。其中,热熔胶材料方面,2023年,公司将整合热熔胶粒、胶粉、网胶膜、PUR业务单元,以纺织服装、汽车等行业领域布局,打造专业化更强组织,渗透行业细分用胶领域,拓展全行业领域的产品推广。

热熔墙布方面,公司认为,随着消费者对健康环保家居需求及墙布产品市场渗透率的提升,其市场需求将进一步扩大,2023年,公司将立足百城千店战略,全力扩大合作队伍,增加经销商的数量,实现全国核心地区的全覆盖,并全面推行加盟店的标准化落地与运营支持。

电子胶领域,未来三年,公司将继续加大在这一领域的管理和研发投入,并在摄像模组、声学、安防、智能穿戴和汽车电子等几个领域重点突破,进入行业龙头企业供货体系,抢占行业制高点,在一些细分领域已经占领国产电子胶产品50%以上的市场份额,逐步实现对进口产品的全面替代。