浙江鼎力 | 2024年三季报点评:归母净利润+38%超预期,北美市场拓展顺利

(来源:先进制造新视角)

【东吴机械】周尔双13915521100/李文意/韦译捷18859277905/钱尧天/黄瑞/谈沂鑫

投资评级:买入(维持)

事件:公司发布2024年第三季度报告

1业绩快速增长,海外臂式放量

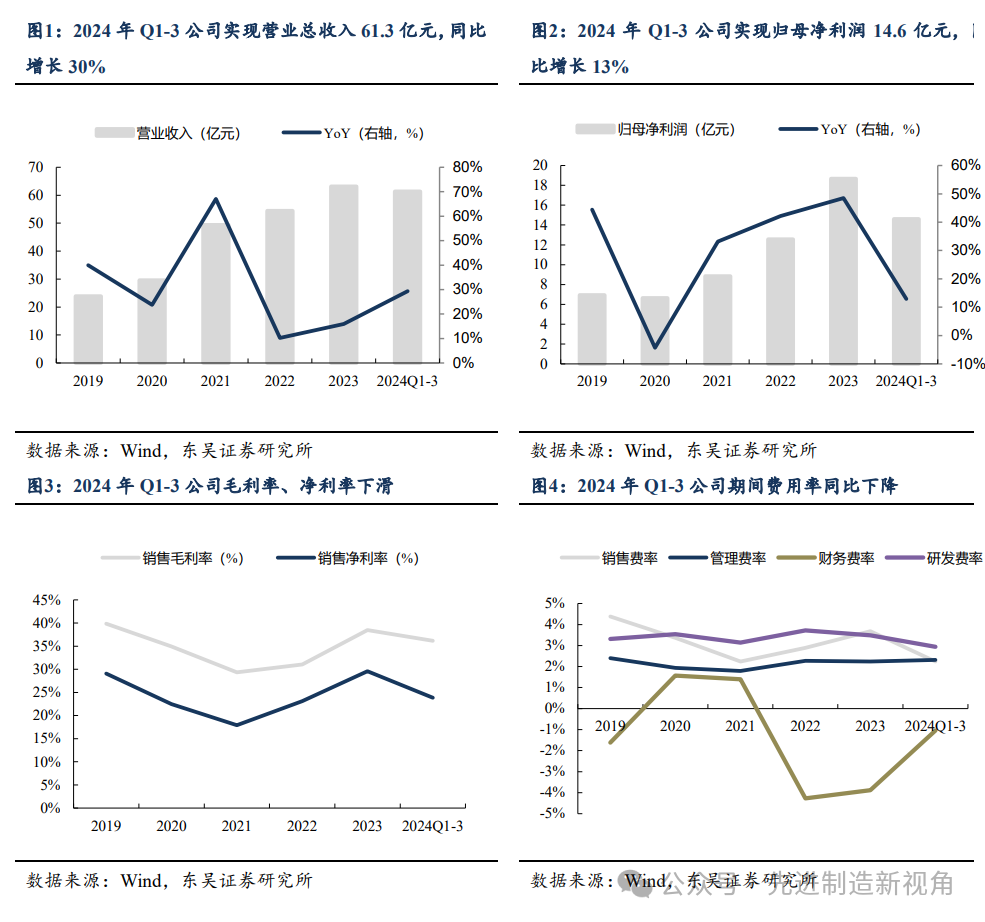

2024年前三季度公司实现营业总收入61.3亿元,同比增长30%,归母净利润14.6亿元,同比增长13%,扣非归母净利润14.8亿元,同比增长19%。单Q3公司实现营业总收入23亿元,同比增长38%,归母净利润6.4亿元,同比增长38%,扣非归母净利润6.2亿元,同比增长45%,非经主要受宏信建发股份影响。公司业绩高增,我们判断系(1)海外市场拓展顺利,高端臂式放量,CMEC并购增厚业绩,(2)去年Q3有汇兑损失,剔除该影响,Q3公司归母净利润同比增长约18%。

2024年Q3公司销售毛利率37.6%,同比下降4.8pct,环比提升5.8pct,销售净利率28.0%,同比下降0.1pct,环比提升6.3pct。公司毛利率同、环比变化较大,主要系:2024年5月1日起,CMEC由联营企业转为控股子公司,相关交易出现合并抵消。CMEC在Q2销售的产品以前期库存或其自有产品为主,毛利率相对较低,因此Q2来自北美的并表毛利率有所下降。Q3该因素逐步消除,毛利率环比修复。2024年Q3公司期间费用率6.1%,同比-4.6pct,其中销售/管理/研发/财务费用率分别为2.5%/2.4%/2.7%/-1.6%,同比分别-0.6/+0.9/+0.4/-5.3pct。期间费用率降幅明显,主要系合并CMEC增厚收入摊薄费用。

3拟投资17亿元建设新生产基地,新能源高机产能有望进一步扩张

当前,公司五期工厂正在爬坡,以高米数臂式/剪叉产品为主,规划产值38亿元,配合臂式产品海外推广,未来3年业绩成长性有保障。2024年3月22日公司发布公告,拟以自筹资金17亿元投资新建年产2万台新能源高空作业平台项目。该项目位于浙江省德清县雷甸镇,与现有产能位置近,建设周期3年,达产后产值约25亿元。按单台均价12.5万元计算,我们判断该项目以剪叉式高机为主。该新建项目有望承接五期工厂,为公司长期成长提供进一步的支持。

盈利预测与投资评级

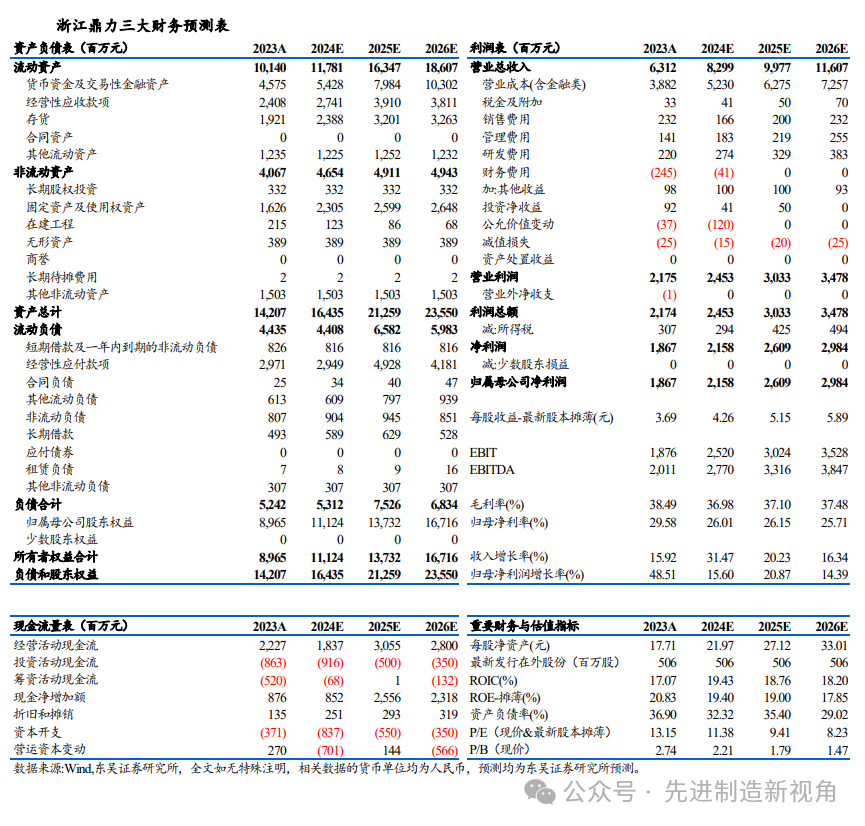

出于谨慎性考虑,我们维持公司2024-2026年归母净利润预测为22/26/30亿元,当前市值对应PE为11/9/8倍,维持“买入”评级。

风险提示

市场竞争加剧,地缘政治风险等。

东吴机械团队

东吴机械研究团队荣誉

2023年 新财富最佳分析师 机械行业 第四名

2023年 Wind金牌分析师 机械行业 第一名

2022年 新财富最佳分析师 机械行业 第三名

2022年 Wind金牌分析师 机械行业 第二名

2021年 新财富最佳分析师 机械行业 第三名

2021年 Wind金牌分析师 机械行业 第一名

2020年新财富最佳分析师 机械行业 第三名

2020年 卖方分析师水晶球奖 机械行业 第五名

2019年 新财富最佳分析师 机械行业 第三名

2017年 新财富最佳分析师 机械行业 第二名

2017年 金牛奖最佳分析师 高端装备行业 第二名

2017年 卖方分析师水晶球奖 机械行业 第五名

2017年 每市组合 机械行业年度超额收益率第一名