浙江鼎力 | 2025年中报点评:Q2归母净利润+19%符合预期,海外市场引领增长

(来源:先进制造新视角)

【东吴机械】周尔双13915521100/李文意/韦译捷18859277905/钱尧天/黄瑞/谈沂鑫/陶泽

投资评级:买入(维持)

1Q2归母净利润+19%,汇兑贡献主要增量

2025上半年公司实现营业总收入43亿元,同比增长12%,归母净利润10.5亿元,同比增长27%,扣非归母净利润10.5亿元,同比增长22%。分区域,公司海外主营业务收入34亿元,同比增长21%,占总营收比重79%。

单Q2公司实现营业总收入24亿元,同比增长1%,归母净利润6.2亿元,同比增长19%,扣非归母净利润6.2亿元,同比增长28%。Q2公司收入端基本持平,我们判断受国内大客户资本开支放缓,欧盟被征税后当地客户观望情绪加剧等影响。利润增速快于营收,主要受益于:(1)欧元、英镑等外币汇率升值,公司上半年确认汇兑收益约2.2亿元,剔除后归母净利润约下降3%,(2)2024年5月CMEC并表、北美渠道拓展带来的一次性费用计提增加影响消退,(3)宏信建发带来的投资收益损失减少。

2Q2毛利率同比基本持平,销售、管理费用率有所增长

2025上半年浙江鼎力实现销售毛利率35.0%,同比提升0.4pct,销售净利率24.3%,同比提升2.9pct。单Q2公司实现销售毛利率32.0%,同比提升0.2pct,销售净利率25.6%,同比提升3.9pct。公司Q2销售毛利率下降,我们判断主要系美国关税影响。公司2025年5月后于美被征收关税幅度约79%,较此前提升11pct,且桅柱式产品受冲击更大。2025上半年公司期间费用4.1%,同比下降2.6pct,其中销售/管理/研发/财务费用率分别为4.0%/3.5%/3.3%/-6.7%,同比分别变动+1.9/+1.2/+0.3/-6.0pct。销售、管理费用增长主要系并表CMEC后海外备库、渠道拓展力度增强。

3展望2025下半年,公司业绩有望延续稳健增长

(1)国内基数偏低,且需求有望企稳,(2)欧洲双反、对等关税等带来的观望情绪有望逐步消解,且鼎力来自欧盟的双反税率最低(星邦、JLG、Jenie、鼎力四家企业反倾销税率分别为49%/23%/23%/21%,配合调查的其余企业税率约30%),有望受益于行业价格普涨和后续份额提升。(3)美国备库充分,订单持续增长,随客户提货业绩将逐步释放。根据我们此前测算,鼎力国内产能对美关税(24%双反+25%301关税+X对等+20%芬太尼)总承受能力约100%,当前关税为79%(24%双反+25%301关税+10%对等+20%芬太尼),较2023-2024年的68%(43%双反+25%301关税)仅增长10pct,公司在美国仍能保持良好盈利能力,远期看,鼎力差异化产品、臂式在美仍待放量,根据我们的产业链调研,公司对美关税带来的不确定性也已有方案,无需过度担忧关税影响。(4)新兴市场、船坞除锈机器人等非高机板块拓展将继续贡献业绩。

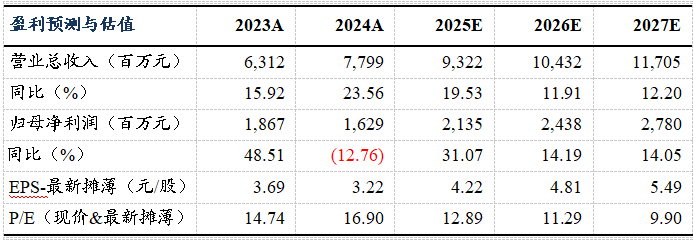

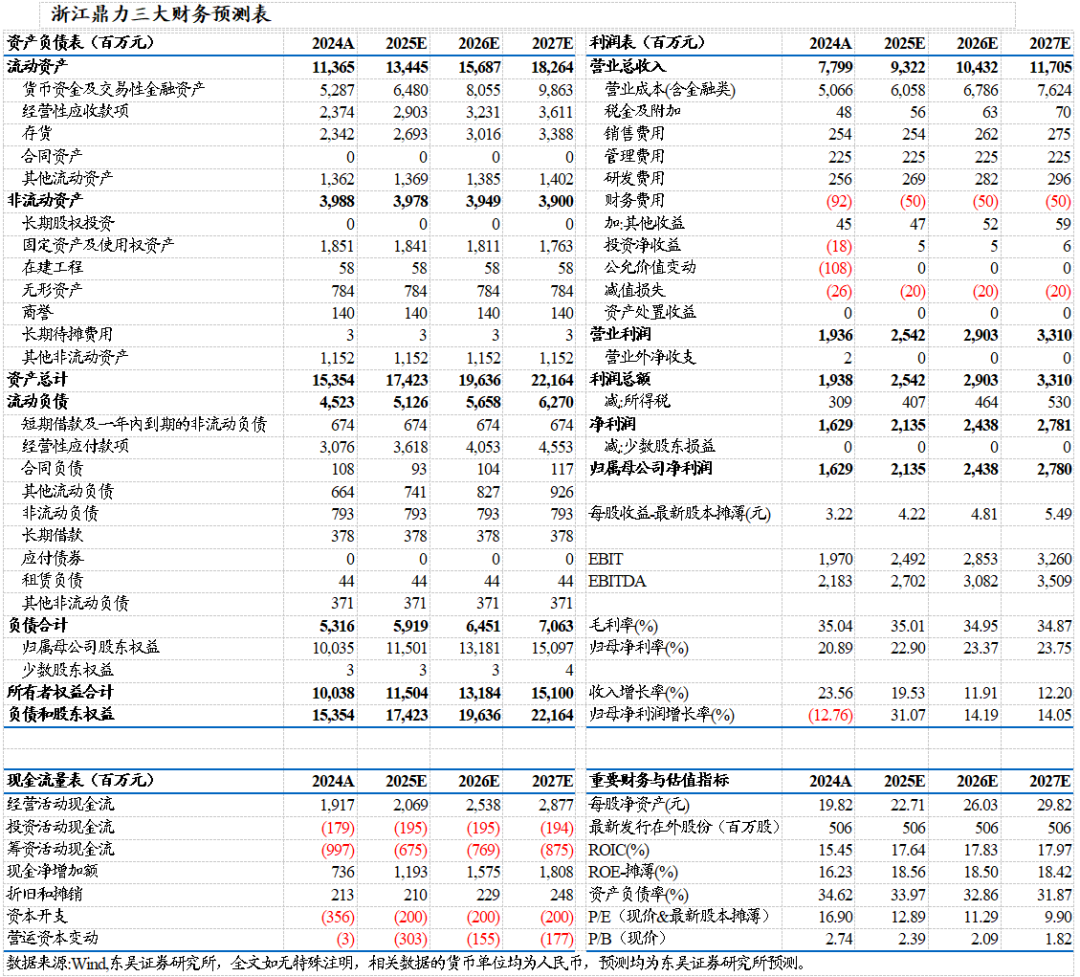

盈利预测与投资评级

我们维持公司2025-2027年归母净利润预测值为21/24/28亿元,对应当前市值PE分别为13/11/10x,维持“买入”评级。

风险提示

竞争格局恶化、地缘政治冲突等

东吴机械团队

东吴机械研究团队荣誉

2024年 新财富最佳分析师 机械行业 第四名

2024年 Wind金牌分析师 机械行业 第一名

2023年 新财富最佳分析师 机械行业 第四名

2023年 Wind金牌分析师 机械行业 第一名

2022年 新财富最佳分析师 机械行业 第三名

2022年 Wind金牌分析师 机械行业 第二名

2021年 新财富最佳分析师 机械行业 第三名

2021年 Wind金牌分析师 机械行业 第一名

2020年 新财富最佳分析师 机械行业 第三名

2020年 卖方分析师水晶球奖 机械行业 第五名

2019年 新财富最佳分析师 机械行业 第三名

2017年 新财富最佳分析师 机械行业 第二名

2017年 金牛奖最佳分析师 高端装备行业 第二名

2017年 卖方分析师水晶球奖 机械行业 第五名