文灿股份:预计2023年净利同比下降71.38%-79.8%

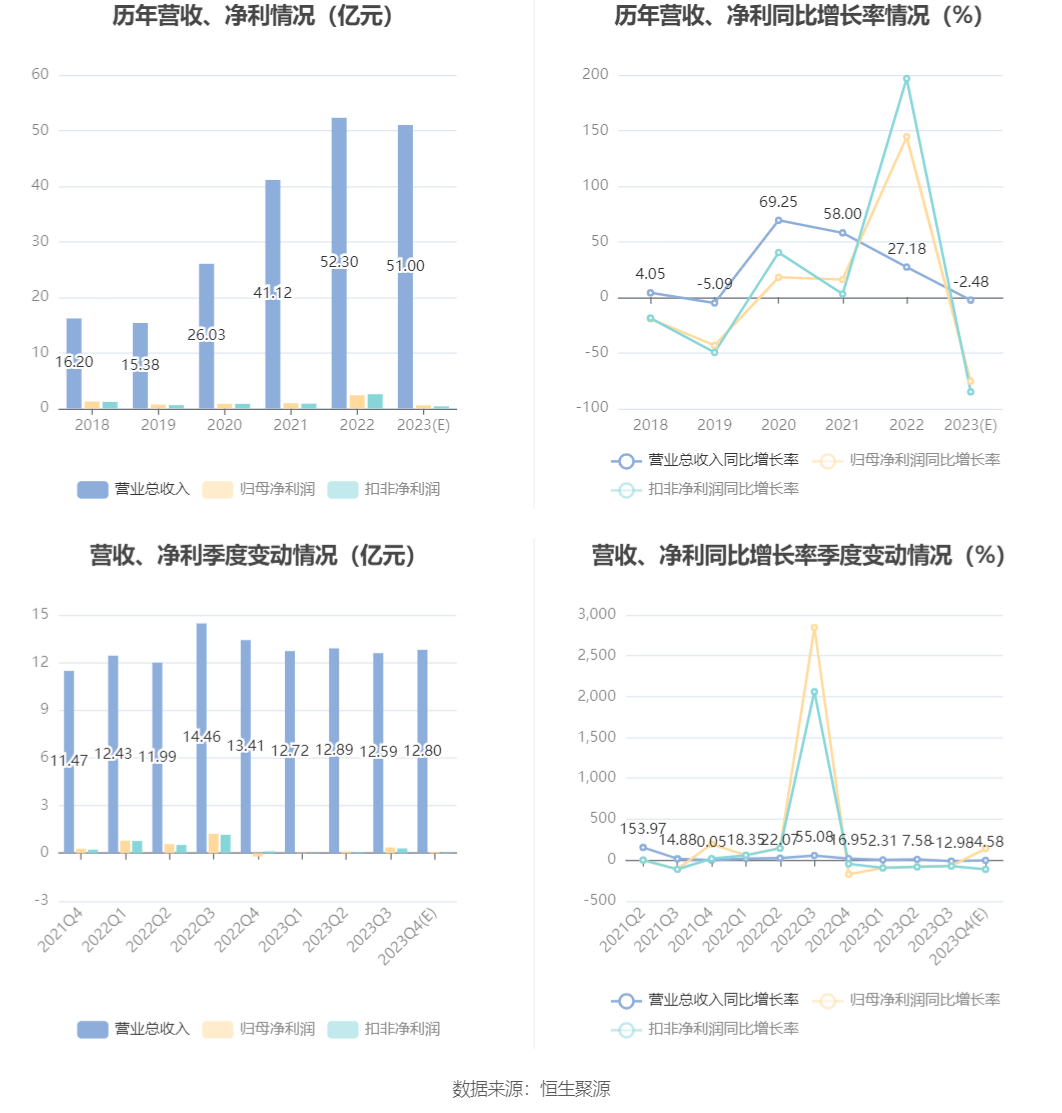

中证智能财讯 文灿股份(603348)1月30日晚间披露2023年度业绩预告,预计2023年实现营业收入51亿元,同比下降2.48%;归母净利润4800万元至6800万元,同比下降71.38%-79.8%;扣非净利润预计3100万元-4600万元,同比下降82.1%-87.94%。以1月30日收盘价计算,文灿股份目前市盈率(TTM)约为103.6倍-146.77倍,市净率(LF)约2.24倍,市销率(TTM)约1.38倍。

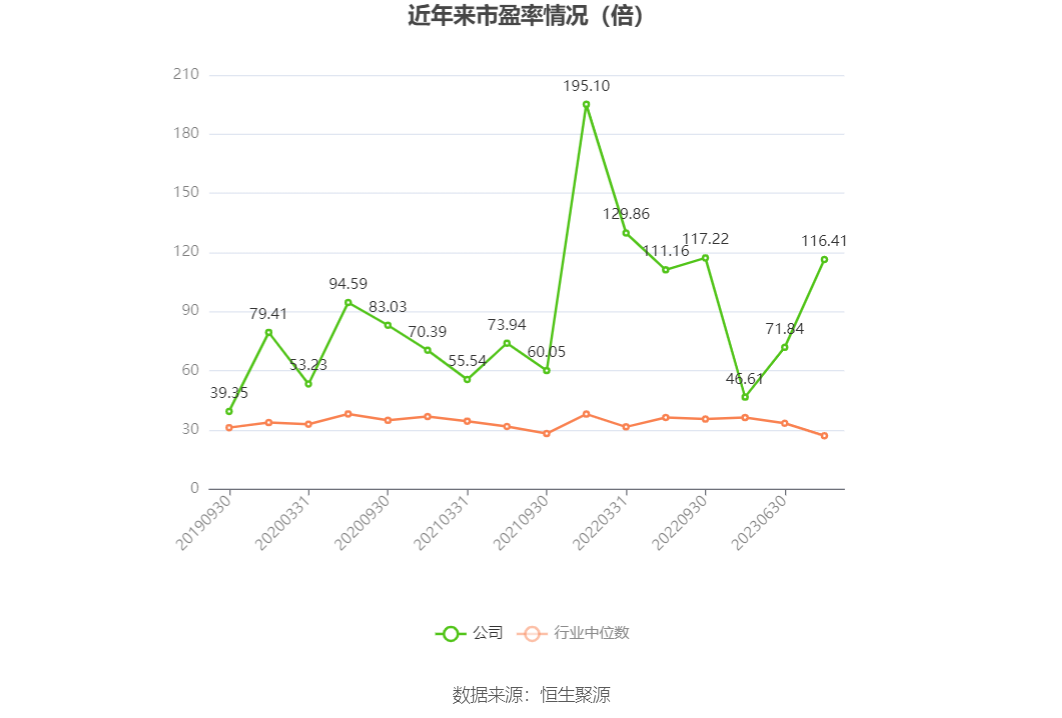

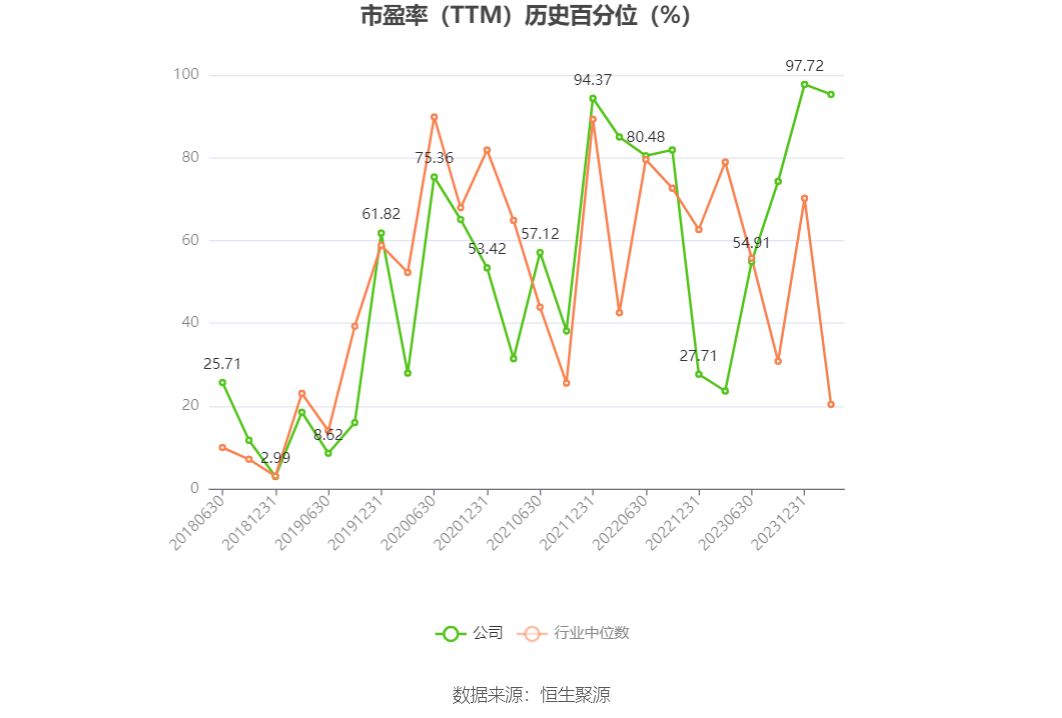

以本次披露业绩预告均值计算,公司近年市盈率(TTM)情况如下图:

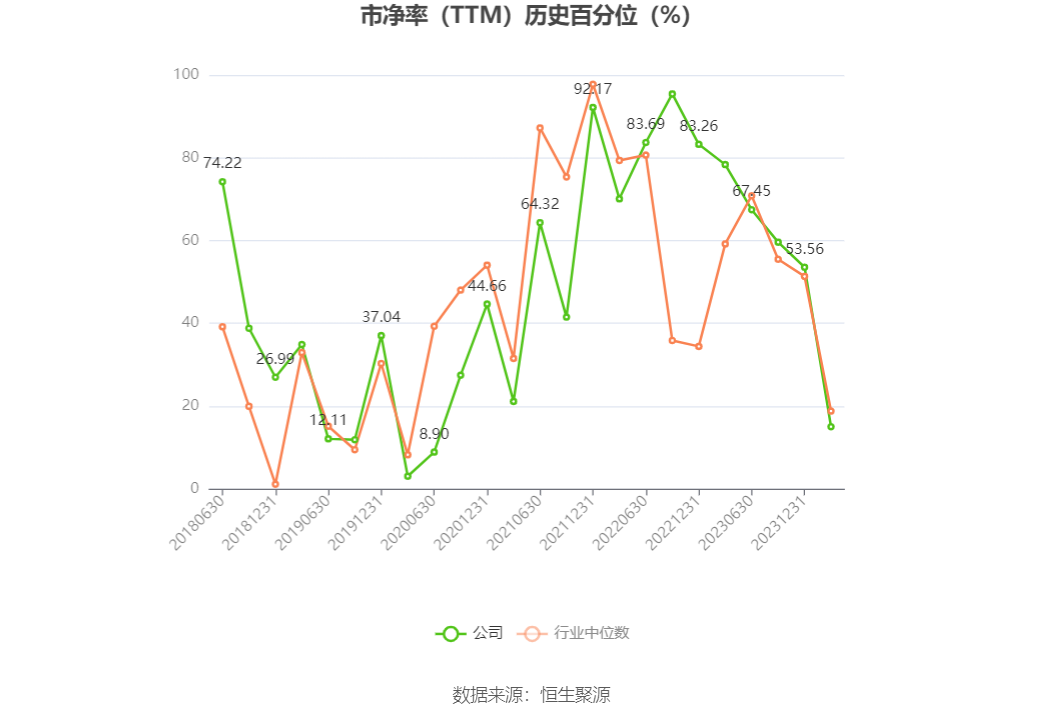

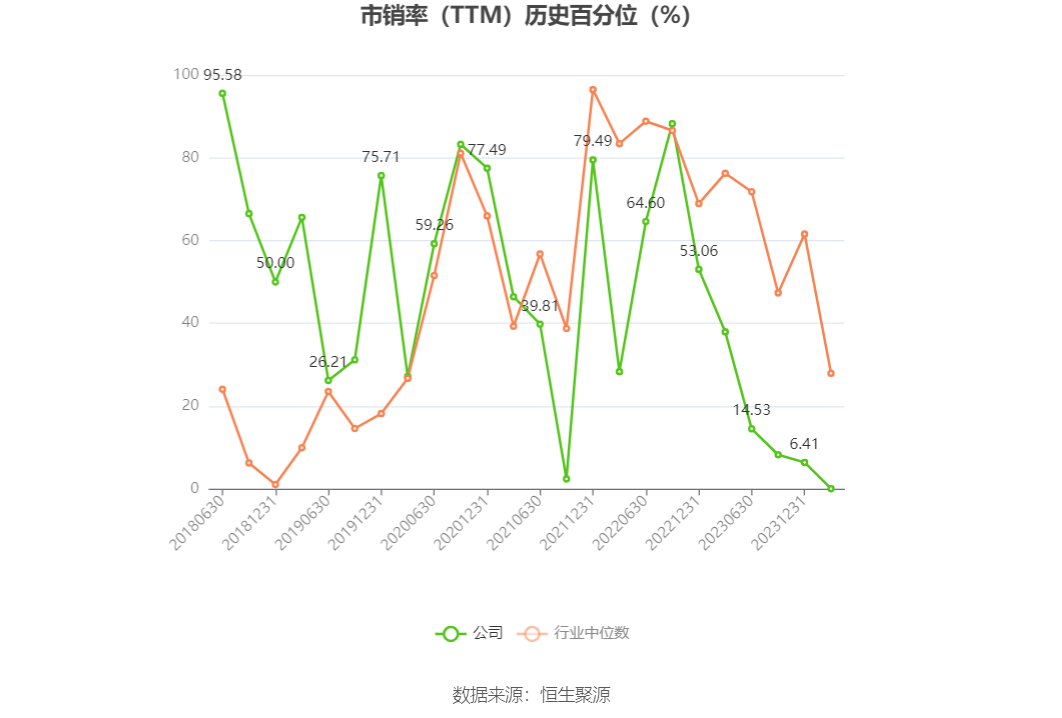

以本次披露业绩预告均值计算,公司近年市盈率(TTM)、市净率(LF)、市销率(TTM)情况如下图:

以本次披露业绩预告均值计算,公司近年市盈率(TTM)、市净率(LF)、市销率(TTM)情况如下图:

资料显示,公司集合高压铸造、低压铸造和重力铸造等工艺方式,主要从事汽车铝合金精密铸件产品的研发、生产和销售,致力于为全球汽车客户提供轻量化、安全性和可靠性高的产品,主要应用于新能源汽车和传统燃油车的车身结构系统、一体化车身系统、三电系统、底盘系统、制动系统、发动机系统、变速箱系统及其他汽车零部件等。

预计公司2023年营业收入510000.00万元左右,同比下降2.48%。本期利润变动主要受多个因素叠加影响。国内汽车产业及全球车厂竞争加剧,新能源汽车厂商竞争格局持续演变,叠加上半年部分客户车型更新换代等原因影响,公司对部分新能源汽车客户产品收入未达预期,同时为该部分客户新增产能设备已经开始折旧,对公司盈利能力造成影响;百炼集团部分工厂由于产品交付延迟,造成质量成本、人工薪酬及能源成本支出增加;公司部分工厂递延所得税资产发生转回,导致所得税费用同比有所增加。随着公司新能源汽车客户和欧美客户的新项目逐步量产及交付,公司未来经营业绩有望回升。2024年,公司将继续拓展全球客户,丰富产品结构,提升产能利用率,积极保证客户产品的交付,积极推进墨西哥等地新工厂持续建设及产能释放工作,进而提高公司长期盈利能力。

以本次披露业绩预告均值计算,公司近年盈利情况如下图:

指标注解:

市盈率

=总市值/净利润。当公司亏损时市盈率为负,此时用市盈率估值没有实际意义,往往用市净率或市销率做参考。

市净率

=总市值/净资产。市净率估值法多用于盈利波动较大而净资产相对稳定的公司。

市销率

=总市值/营业收入。市销率估值法通常用于亏损或微利的成长型公司。

文中市盈率和市销率采用TTM方式,即以截至最近一期财报(含预报)12个月的数据计算。市净率采用LF方式,即以最近一期财报数据计算。

市盈率为负时,不显示当期分位数,会导致折线图中断。