今世缘|深度:缘起后百亿,远眺新征程(国金食饮刘宸倩)

+

目录

摘要

■

投资逻辑

引言:周期演绎中,市场对白酒成长性与韧性交替定价。区域酒的经营韧性在景气震荡时占优,公司能在江苏激烈的竞争中突破百亿桎梏也印证其进攻性。我们认为公司品牌已起势并赋予经营惯性,EPS具备“底线性”,性价比区间推荐布局。

产品布局:四开省内畅销,向产品架构、场景外延要增量。公司先做减法、聚焦团购打造国缘四开大单品,以其为主的特A+类产品15~23销量CAGR达29%,目前在500元中度赛道规模领先;再向上&向下辐射,V系占位加强曝光,对开、雅系等向下夺取价位红利,特A类产品23年起加速增长。

追溯国缘四开的培育路径,国缘品牌04年创立时便定位高端,场景主打政商务、企事业团购,从意见领袖入手培育粘性。公司聚焦团购,经销商数量相对较少、单商体量相对较高、经销商粘性强。23年省内单商体量达1865万元,明显高于同类区域酒企。在此基础上,近两年公司顺势而为加快向流通渠道切入的步伐,从南京、淮安等成熟市场逐步向外,拓宽场景边界谋增量。

区域突破:省内分区精耕+分品提升,省外周边化、板块化外拓。1)省内细分价位仍有阶段性红利,例如100~300元。2)省内仍有成长型市场可深耕、提升渗透率,苏北/南京区域市占率相对较高,苏中区域测算市占率约16%,苏锡常区域市占率<10%。成熟区域如上述所言向产品架构、场景外延要增量为主,苏中等成长性市场伴随资源聚焦预计在体量及增速上均会有所体现,24H1苏中区域增速也明显领先。3)全国化外拓:周边化、板块化,资源聚焦、攻城拔寨。16~23年公司省外营收CAGR达25%,具备不错成长性。此轮周期下公司省外市场成长性不错,公司外拓思路从此前偏全国点状突破、高地市场占领为先,逐步转换至聚焦周边、涟漪式外推。目前省外集中于安徽、山东等区域,短期预计以扶商为主,优化省外产品投放结构、助力经销商规模提升。公司提出“以‘三年不盈利’换取更大增长动能,规划三年累计投放30亿,全力深耕市场”,可持续地稳定高投入必是全国化外拓的前提。

宏观经济恢复不及预期,区域竞争加剧风险,政策风险。

正文

引言:区域酒的韧性仍值得关注

从白酒传统销售链条来看,渠道商连接酒企与终端烟酒店,经济周期与库存周期叠加形成中期维度下白酒行业的景气波动。在景气波动中,市场对酒企的弹性与韧性交替定价,上行期成长性逻辑打破估值天花板,下行期业绩兑现及股利支付托底酒企价值。

目前尚处于行业景气波动期,我们建议关注区域酒在该阶段的经营韧性,特别是区域内强势品牌,基本面与股价表现具备相对优势。

1)品牌力层面,区域性品牌较全国性品牌在区域酒的强势区域内,大众消费认知不遑多让,差距更多在于品牌调性,这与区域酒普遍采取与消费力相适配的产品策略有关;

2)渠道力层面,全国性品牌往往借助渠道推力加快渗透速率,区域性品牌节奏更倾向于“安营扎寨、循序渐进”、渠道精细化水平普遍更优,体现在销售团队规模、终端客情拜访频次、渠道秩序维护等方面。

3)营销力层面,目前行业内酒企营销活动已愈发同质化,品牌广宣等营销活动对品牌力的扶持是慢变量,粗放式加大费投容易反噬价格,积年累月费效差异的结果是分化的厂商关系,及与团购单位的客情粘性,区域酒易形成区位优势。

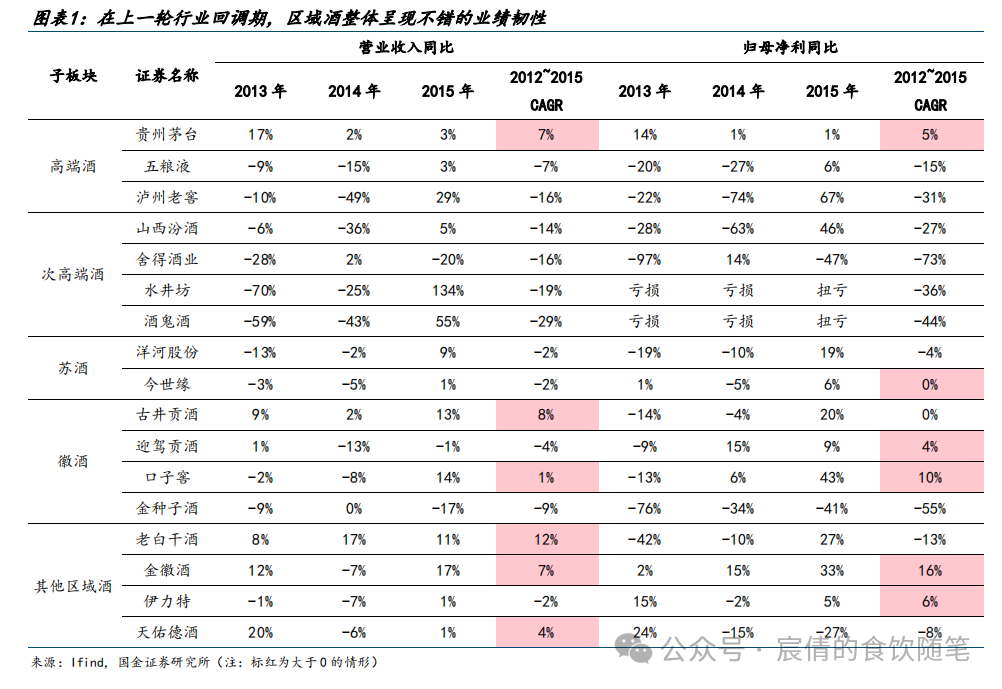

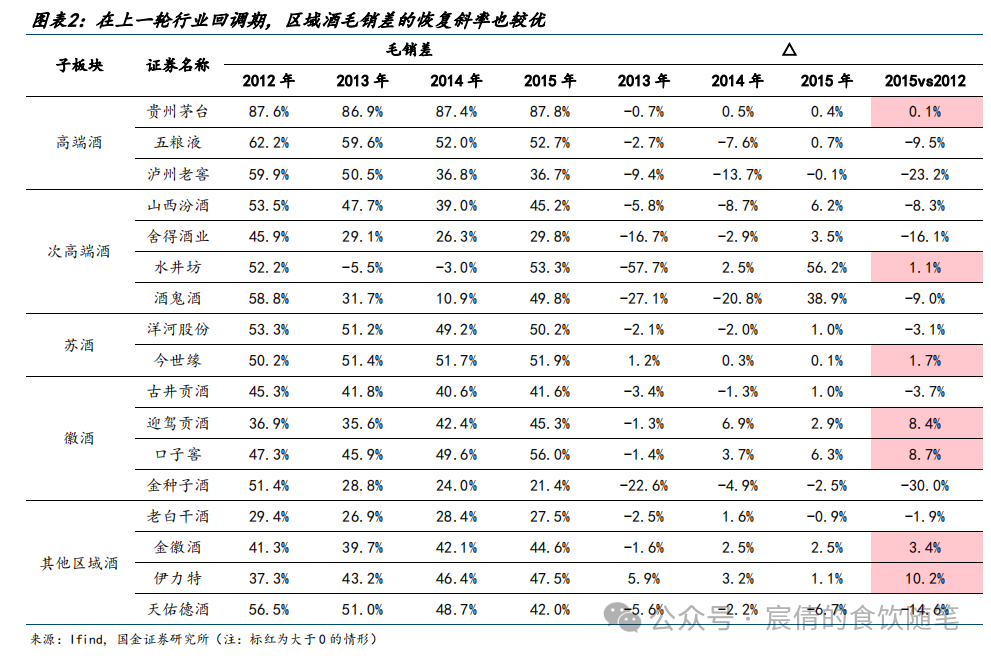

以史为鉴,我们从表观业绩与股价表现两方面浅析区域酒的韧性。

上一轮行业回调期以食品安全事件叠加政务需求断崖缺失为导火索,需求下行期先冲击量,为保周转渠道降价去库存、酒企降价加费投守市占,价盘自上而下层层挤压(原箱飞天茅台批价自2012年高点1800元以上回落至2013年低点900元内,普五、国窖1573均自2012年高点900元以上回落至2014年低点600元内),多数酒企经历渠道出清。

在此过程中,区域酒凭借相对较优的渠道抗压性、厂商粘性、消费自点率等,在营收、利润规模、毛销差等方面,率先于2015年恢复至景气回调前水平。同期,高端酒普五、国窖1573等自2015年起批价逐渐修复,伴随渠道情绪回暖、招商氛围渐起,后续泛全国化酒企也陆续兑现表观弹性。

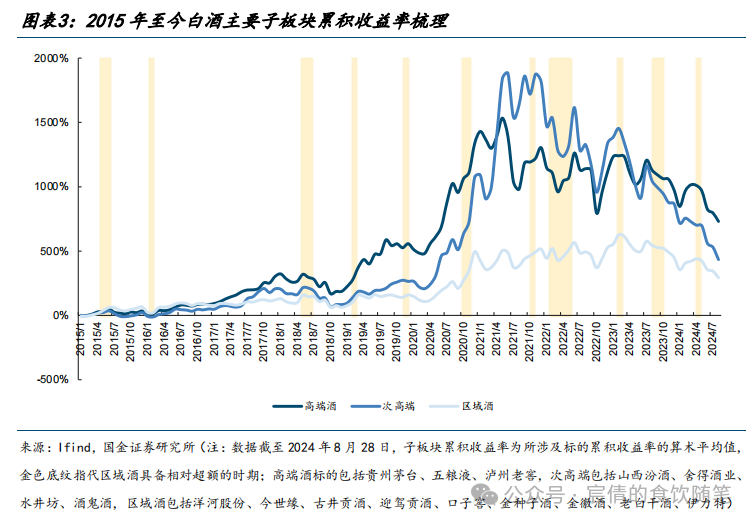

从股价表现来看,区域酒的韧性也较凸显。复盘2015年至今,区域酒在复苏早期(如2015~2016年)、震荡期(2018年中期)、景气震荡下行期(2022年至今)相较高端酒、次高端酒会有超额收益。相对应地,景气上行期高端酒、次高端酒会有超额收益。整体而言,区域酒的波动性会相对占优,与上文所述基本面韧性相印证。

今世缘:持续、稳健、专注,大单品动销起势助力品牌突破桎梏

营销抓手:围绕“缘文化”提高品牌穿透力,渠道当下更重视动销周转

如何高效地做深品牌穿透力是仍处规模化拓张阶段的酒企在品牌战略方面的重心。例如早期白酒企业借力央视标王等媒体宣发快速传播品牌,近几年酱酒二三线品牌借力“12987”工艺及赤水河产区等概念构筑消费认知。

在当下营销同质化加剧、主流酒企品牌已基本完成消费者品牌认知构建的背景下,公司早期围绕“缘文化”展开系列品牌营销,包括践行“酿美酒,结善缘”的企业使命、2004年推出“国缘”拔高品牌调性等,具备先发优势,也形成了具备差异化的营销抓手。

目前公司旗下主线产品均围绕“缘”开展广宣营销,营销思路聚焦且具备连贯性,在江苏等主销区域已形成不错的消费认知。消费认知会转换为消费端动销拉力,这与渠道推力相对应,前者伴随渠道高周转,后者伴随渠道高毛利。

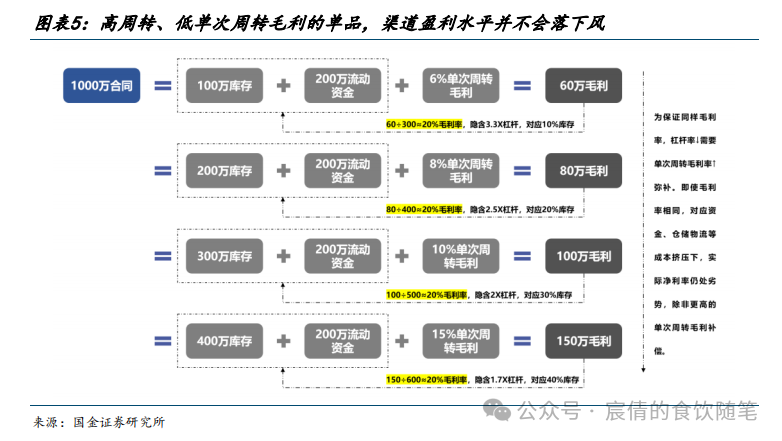

在不同的景气周期阶段,渠道及终端对周转和毛利的优先级会有差异。出于谨慎的经营情绪,渠道及终端会更在意资金周转效率。畅销品虽单次周转毛利水平欠佳,但动销速率优势强,考虑财务杠杆、仓储等成本支出后,实际净利水平并不落下风。其次,渠道及终端会将有限的资金优先向经营权相对更稀缺的品牌集中。此外,厂商合作时间较长时,渠道及终端对返利兑现等给予“确定性溢价”。

产品布局:先聚焦构筑四开等大单品,再完善架构、推进场景外延

公司产品囊括“国缘”、“今世缘”、“高沟”三大品牌,产品架构覆盖大众价位到高端价位。公司产品主要具备两方面特征:

1)在香型上,脱胎于传统酱香型、浓香型、兼香型等国标香型,公司研发了企业标准/团体标准下的清雅酱香、幽雅醇厚、柔雅型香型。其中,幽雅醇厚及柔雅型产品覆盖三大品牌,而清雅酱香型产品主要为国缘V9、定位高端。

2)在度数上,公司产品主要覆盖40°至50°间的中度价位、以42°产品为主。国缘品牌在2018年将定位升级至“中国高端中度白酒”,差异化的中度定位也符合江苏主流饮酒习惯,大单品四开国缘目前在500元价位中度白酒赛道中销量居前。

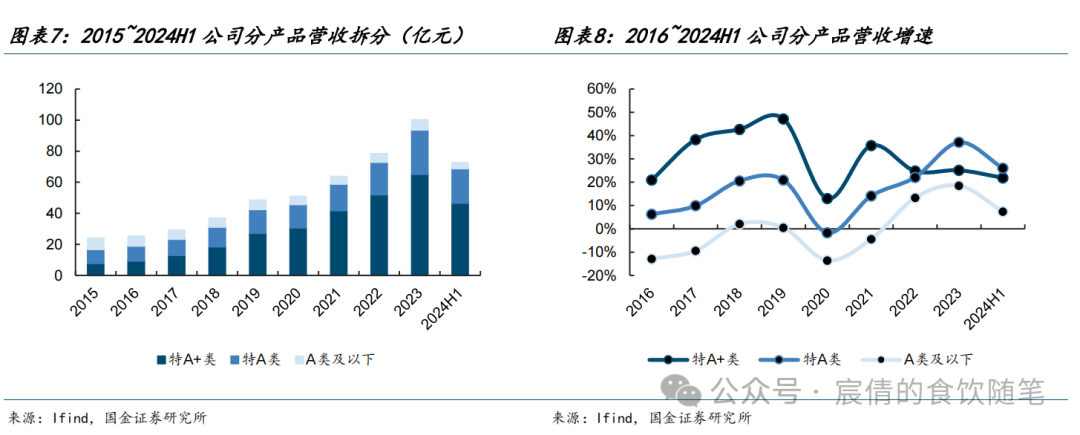

若按价位带划分,公司营收以特A+类、特A类产品为主(特A+类定义为含税出厂指导价300元以上的产品,特A类定义为100~300元产品)。2023年公司特A+类、特A类、A类及以下分别实现营收65.0、28.7、6.6亿元,占比分别为64.8%、28.6%、6.6%,其中特A+类以国缘V系及开系中四开、对开为主,特A类以国缘开系中单开、雅系及今世缘品牌部分产品为主。

此轮周期下,特A+类产品引领公司营收持续增长。2015~2023年特A+类、特A类、A类及以下产品CAGR分别为30.5%、15.6%、-1.4%,2016~2022年特A+类产品增速明显高于特A类与A类及以下。

2022年至今,考虑到四开、对开等特A+类核心产品体量逐渐提升,叠加行业景气波动周期下100~200元中档价位动销相对较优,特A类产品增长逐渐提速,2023年及2024年上半年特A类产品增速均最高。

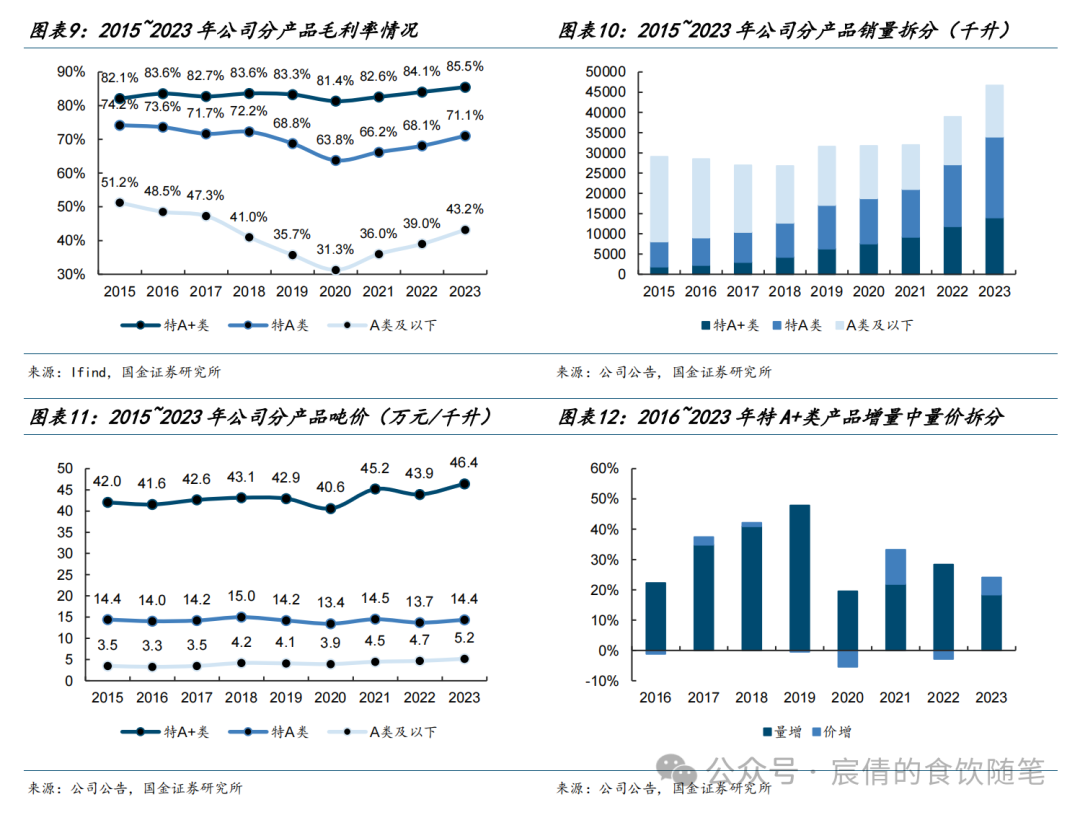

从量价拆分来看,公司营收持续增长主要由特A+类、特A类产品量增带动。

1)吨价自2015年的8.3万元/千升提升至2023年的21.6万元/千升,CAGR约12.8%,吨价提升主要由产品结构优化驱动。其中,特A+类、特A类、A类及其他同期吨价CAGR分别为1.2%、持平、6.3%,2023年吨价分别为46.4、14.4、5.7万元/千升;

2)销量自2015年的2.90万千升提升至2023年的4.67万千升,CAGR约6%,其中特A+类、特A类、A类及其他同期CAGR分别为29%、16%、-6%。

横向对比来看,公司吨价水平处于区域酒内居前水平、在白酒板块内仅次于高端酒及部分次高端酒企,我们认为这与公司产品矩阵的完善路径密不可分。

复盘此轮周期,酒企在景气上行期普遍笃定扩量大单品,而步入景气承压期则加码产品架构,对应产品SKU先减后增,例如近几年贵州茅台新发布珍品茅台、散花飞天、茅台1935等产品,五粮液焕新二代五粮春、45度&68度等产品。

对于全国化酒企而言,产品架构的完善路径建立在核心单品的基础上,例如飞天茅台、八代五粮液、国窖1573、青花郎、水晶剑南春、品味舍得等。对于区域酒而言,产品架构往往伴随主流消费价格带上移而提升,例如古井贡酒在省内自献礼、古5、古8向古16、古20升级,金徽酒在省内自星级、柔和系列向年份系列升级。

但对公司而言,先对SKU做减法、聚焦形成国缘四开大单品,后向上&向下辐射,V系向上占位培育(目前占收入比重近10%,其中V3在V系内占比过半,V9做形象、V3做销量),对开、雅系等向下顺应消费趋势收获价位扩容红利。

回看国缘系列在省内次高端及中档价位占据一席之地、四开成为省内500元价位颇具规模的大单品等成绩,既有偶然性,也有必然性。1)偶然性在于,区域内竞品在产品周期与行业景气周期碰撞时形成破绽。2)必然性在于,公司在品牌调性的定位、营销/渠道打法的稳健性、厂商关系维系等方面表现可圈可点,时间红利下优势凸显。

具体而言,公司2004年创立国缘品牌时便定位高端、具备不错的品牌调性。定位次高及以上的国缘品牌,早期苏中及苏北等地主流消费价位尚未触及,因此与竞品营销思路相似,场景主打政商务、企事业团购,从意见领袖入手培育粘性。

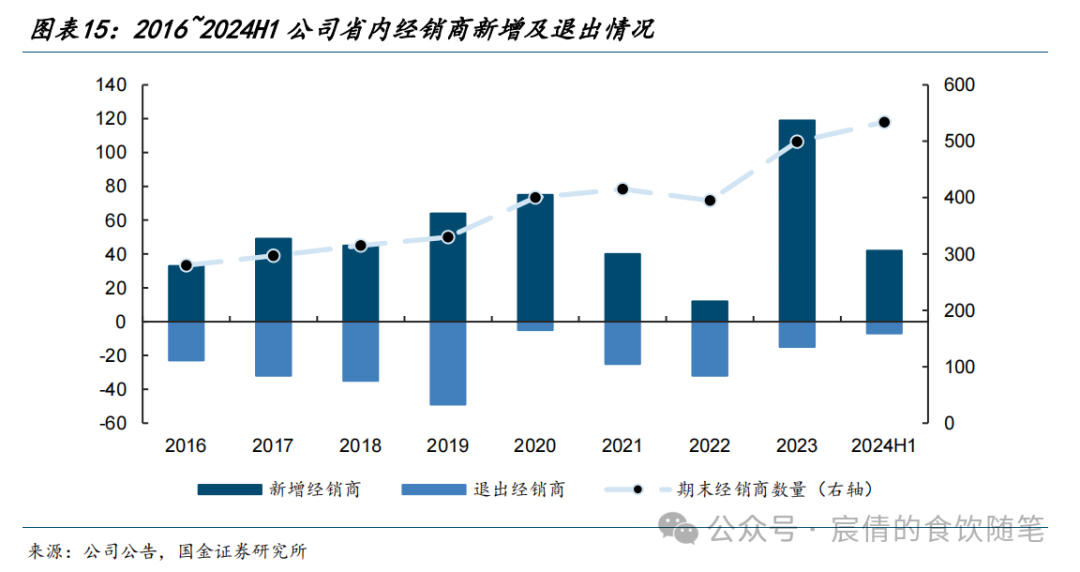

复盘来看,公司在省内做渠道运营呈现两方面特征:

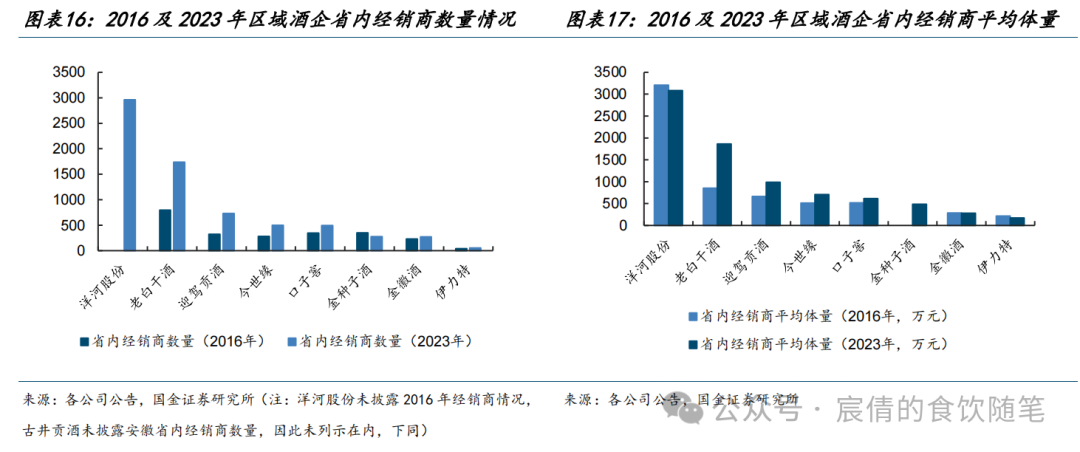

1)经销商数量相对较少、单经销商体量相对较高、且经销商粘性强。此轮周期内,公司省内经销商数量从2016年的280个提升至2023年的499个,公司经销商数量在区域酒内并不算多,表观省内单经销商体量在2023年达到1865万元,仅次于偏包销模式下的伊力特、明显高于同类区域酒企。在2024今世缘发展大会上,20位卓越经销商中有13位合作年限超15年、5位超过20年,也是公司长期构筑良性厂商关系的成果。

公司的渠道模式在2020年由厂商“1+1”升级至“1+1+N”深度协销模式,完善经销商与终端的两级分级管理、更侧重优质客户的资源倾斜,提升了协销深度。该模式本质仍为区域酒常规的深度分销模式,链条自酒厂至渠道、终端、消费者,酒企践行深度分销的差别在于对终端、C端消费者的触及程度,以及销售团队的成熟度&覆盖度等。

从渠道反馈来看,公司销售团队在抢占终端包量店、团购客群维护等方面呈现不错的进攻性,省内优质经销商体量持续提升。侧面来看,公司表观销售人员自2016年的621人提升至2023年的1509人,虽不完全为省内口径,但销售团队的完备性确在持续提升。

2)消费场景、区域布局等先聚焦、再外延拓展。产品及区域聚焦,都源于公司对政商务团购的聚焦。从产品维度看,无论是早期三公消费受限前的政务需求、还是2015/2016年起此轮景气周期下释放出的商务需求,四开均定位于入门级招待用酒价位(300~500元)。国缘四开能成为公司的核心大单品,也是聚焦商务团购、聚焦重点区域形成的果。

公司聚焦团购,我们认为也是公司审视自身禀赋后合适的经营策略(公司第一大股东为今世缘集团有限公司,截至2024H1末持股占比44.72%,而今世缘集团的实控人为涟水县人民政府,公司在淮安具备差异化区位优势),后视视角看也延长了产品的生命周期。

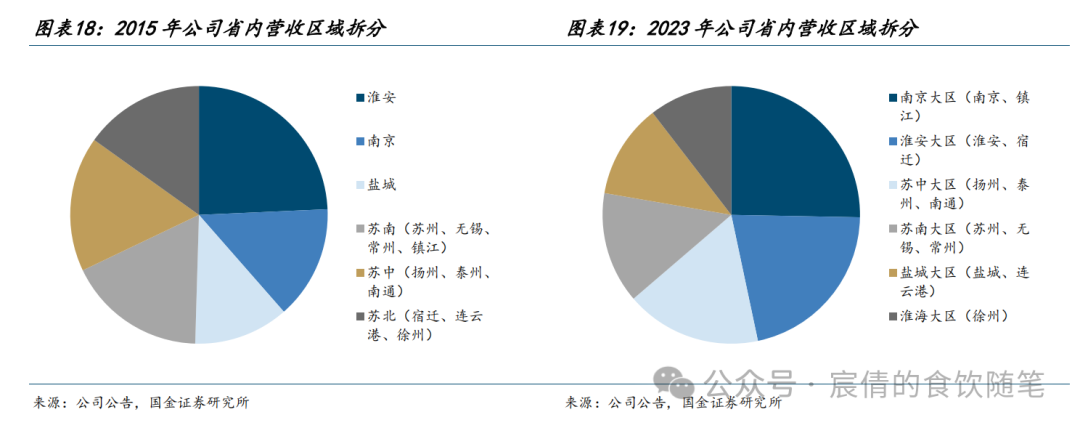

在此轮周期,公司自政务向商务团购转型,南京也被视为省内必须占领的高地市场。公司对南京市场的重视一以贯之,1996年创立今世缘品牌时就进入南京市场、1998年销售近亿,2004年国缘品牌上市也选在南京。2015年时,淮安与南京便是公司省内前两大市场、合计占省内营收比重约39%。

其次,做流通与做团购的思路会有差异。做流通更需考虑如何调动渠道与终端的积极性,如果品牌力不错,在上行期时给予渠道与终端丰厚的利润自然会调动推广积极性。但从酒厂视角看,其并未过多实现C端触及,若区域、渠道管控不当容易造成窜货杀价的问题,极端情况OEM模式甚至酒厂无需承担过多渠道监管责任。

相对应的,做团购/圈层其实更多依赖人作为需求链接的桥梁,更依赖销售团队对意见领袖进行攻克,前期投入与后期成效有时间错位,因此需要酒厂作为费投主体直投,而非以经销商为主导费用自B向C,后者费投效率相对会处劣势,且经销商的固有资源并不是酒厂的排他性壁垒。

因此,做团购的优势是与客户的粘性会较强,也更易于保持渠道价值链稳定。伴随模式运作推进,公司销售团队在产品运作、客户服务等方面的能力也持续提升。在团购场景优势积累、品牌区域内认可度逐步提升的基础上,近两年公司也顺势而为地加快向流通渠道切入的步伐,从南京、淮安等成熟市场逐步向外,主要涵盖四开及以下产品,这在表观也多有体现。

例如,公司2023年省内净增加104个经销商(作为参考,2017~2022年公司省内累计净增加经销商107个,2023年招商步伐明显加速),其中体量居前的淮安大区(淮安+宿迁)、南京大区(南京+镇江)分别净增加54、17个经销商。

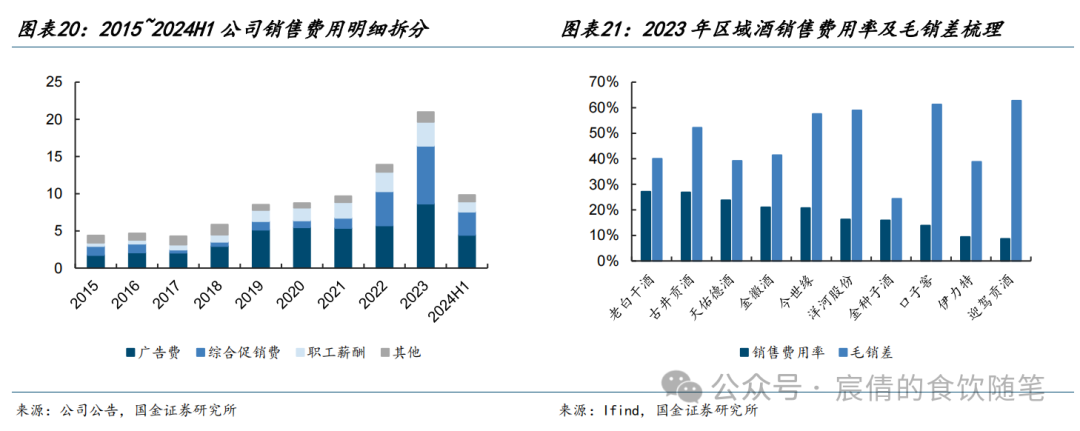

再者,公司2022/2023年销售费用为13.9/21.0亿元,同比+44%/+51%,主要系综合促销费大幅提升(2021~2023年该项目金额分别1.4/4.6/7.8亿元),源于公司加大对BC端红包联动等促销以调动消费积极性,叠加公司优化兑付流程所致。同时,渠道也反馈近两年公司加大对商超等流通渠道陈列等政策投入,消费端扫码红包、宴席政策投入、演唱会等常规营销活动也持续开展。

区域突破:省内分区精耕+分品提升,省外周边化、板块化外拓

公司在2023年顺利突破百亿营收,并目标2025年挑战150亿、“十五五”跨入“双百亿时代”。从战略层面,公司也明确了发展过程中的增量来源,即省内分区精耕、分品提升,省外攻城拔寨、突破天花板。

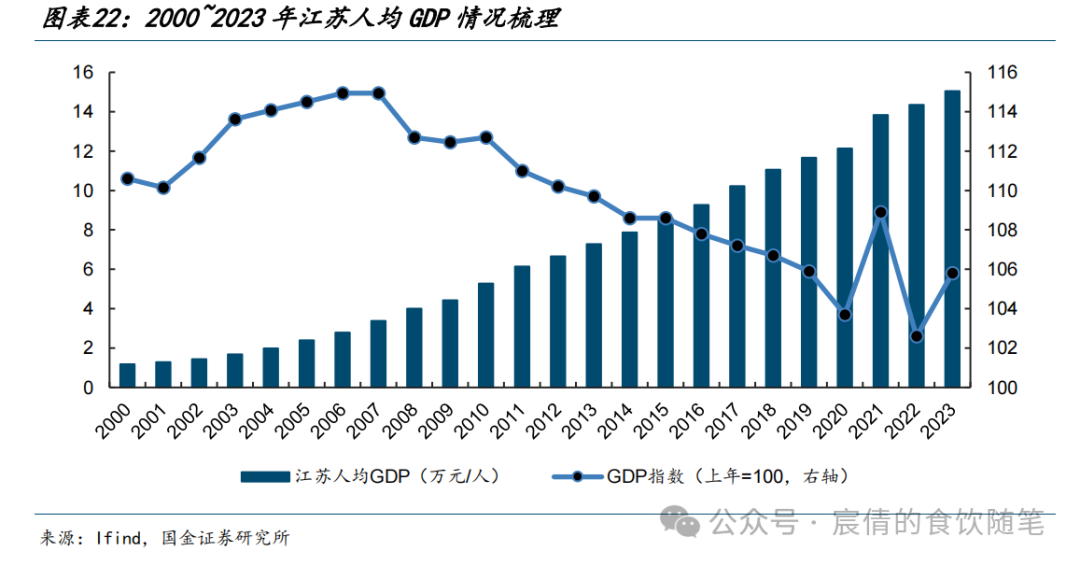

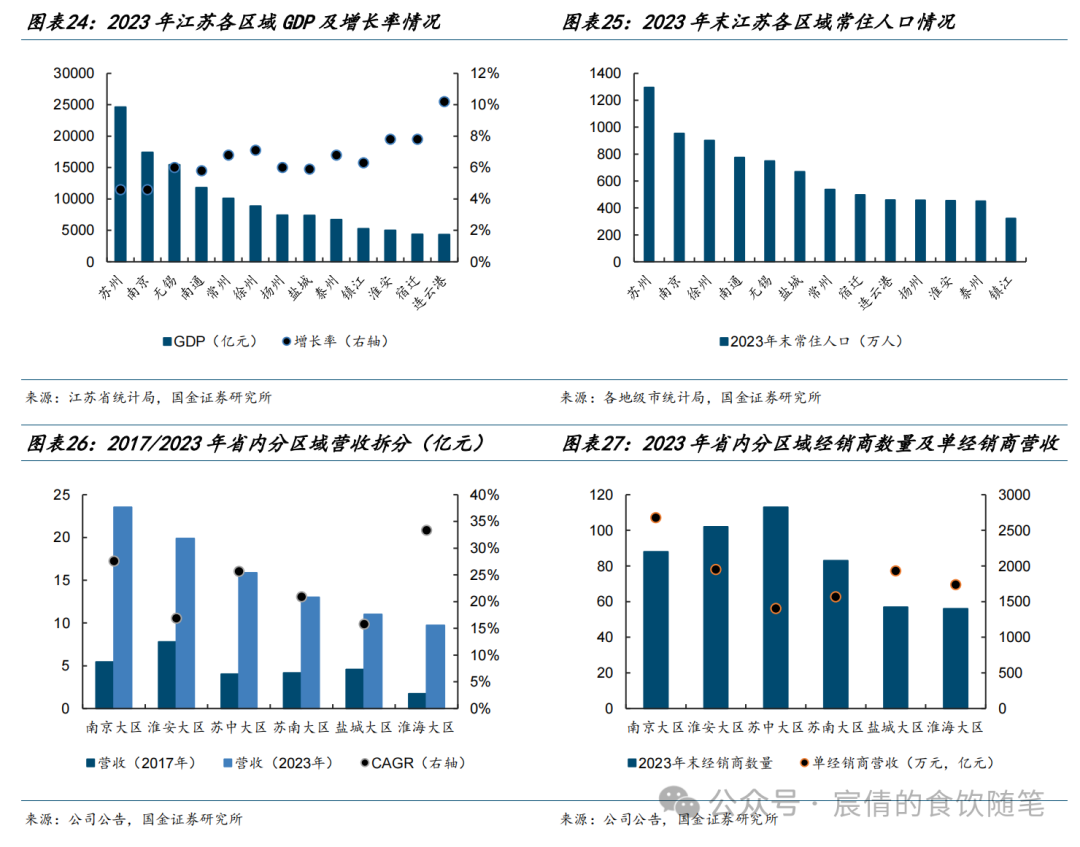

江苏市场总结来看有几个特征:1)江淮派浓香白酒的主产地之一,具有“三沟一河”等省内知名品牌;2)区域内主流白酒消费偏好中度;3)得益于领先的经济发展水平(2023年人均GDP位列全国Top3)与不错的饮酒氛围,江苏整体白酒消费规模约600亿,省内主流消费价位、白酒消费规模在全国居前。

其中,省内由北向南主流消费价位逐步提升:1)苏北居民主流消费价位100~200元、商务主流价位300元左右,白酒消费规模预计超150亿,洋河股份、今世缘、汤沟均坐落于此,苏酒在该区域内市占率相对较高;2)苏中居民主流消费价位200~300元、商务主流价位300~500元,白酒消费规模预计超100亿;3)苏南居民主流消费价位近300元、商务主流价位400~600元,白酒消费规模预计超300亿。开放性强,对全国名酒具备相对不错的包容度,也是苏酒与全国名酒割据竞争的区域,部分区域偏好高度白酒。

如何看待公司省内的增量空间?

首先,我们认为省内细分价位白酒消费仍有阶段性红利,典型是公司国缘单开、淡雅及今世缘系列单品对应的100~300元大众价位。根据酒协披露的中期报告,今年上半年市场反馈动销前三的价位分别为300~500元、100~300元、100元及以下。大众价位扩容伴随了乡镇等低线市场消费向100元以上升级,及部分300元+入门级客情招待用酒的降档。

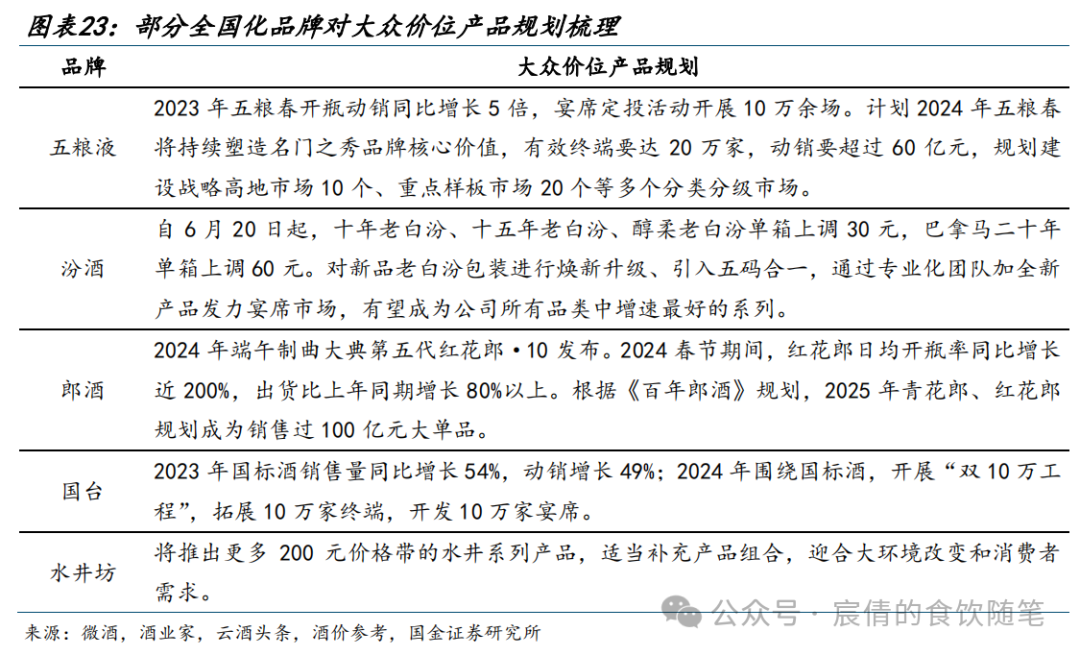

对于前者,我们认为近年来名酒加大对大众价位的供给侧重也引导了需求的升级、迎合了大众消费对品牌力不错、品质保障高的产品的青睐,在该价位的全国性名酒单品包括五粮春、泸州老窖老字号特曲/窖龄30&60、习酒金钻等,汾酒巴拿马/老白汾目前也开始加速全国化渗透步伐,郎酒红花郎10、国台国标等产品批价回落至300元内、性价比凸显。区域性名酒在该价位本身产品布局完备,能顺势享受价位扩容红利,我们预计省内大众价位仍能延续双位数动销增长,特别是苏北及苏中区域。

此外,我们认为当下商务需求虽承压于降档/降频的消费氛围,但地产及泛消费领域的政策力度在持续加码并加速落地,中期维度下商务需求回暖仍为高概率,而公司四开已在省内商务需求领域占据一席之地,V3等更高价位产品也在占位培育。今年四开停货、提价、换代上新,目前五代陆续导入,单品价值链表现稳定。参考上轮周期的经验,保持核心经销商稳定、避免过度压货对价盘及品牌调性造成损伤,能更早在景气修复阶段时享受右侧需求红利。

其次,公司在省内仍有成长型市场可深耕、提升渗透率。2023年公司省内营收约93.1亿元,在600亿左右省内市场中市占率约15.5%;龙头酒企洋河股份同期省内营收约143.9亿元、市占率约24.0%,两者合计市占率接近40%。参考其他区域酒发展不错的地区,如山西(龙头山西汾酒省内市占率约50%)、安徽(四朵金花合计市占率超50%)、甘肃(金徽酒+红川+滨河九粮液合计市占率超50%),苏酒龙头在省内提升市占的空间仍存。

公司省内各个区域的发展并不均衡:

1)2023年苏北地区营收约36.9亿,若以150亿市场规模测算市占约25%。与苏北主流消费价位相匹配,产品结构上雅系、对开、单开等中档价位产品比重相对会更高,四开的氛围会弱于南京等区域。就苏北地区而言,我们认为提升渗透率的空间包括持续深挖流通渠道潜力(例如将覆盖面延展至餐饮、小型商超烟酒店等),以及中期伴随消费价位提升带动区域内结构升级。

2)2023年苏中地区营收约15.9亿,若以100亿市场规模测算市占约16%。苏中竞争格局与苏北相似,消费多以区域酒为主,消费水平相对较苏北区域略高。公司核心单品四开契合商务主流价位,对开等单品契合大众消费主流价位。目前苏中地区为公司成长期市场,在体量及增速上均会有体现,动销提升源于品牌势能积蓄与公司持续拓展发力。

3)2023年苏南地区营收约36.6亿,若以300亿市场规模测算市占约12%;其中苏锡常区域营收约13.0亿元,若以200亿市场规模测算市占约7%,主要系公司在南京地区成熟度领先,同期南京+镇江营收达23.6亿,为公司省内第一大区域。我们预计南京大区主要以深挖潜力为主、增长态势会逐步趋稳,南京作为省内高地市场竞争态势日趋激烈,苏南地区的潜力更在于苏锡常区域。

苏锡常区域消费价位高、品牌开放度强,全国名酒如茅台/习酒/郎酒等酱酒、五粮液/泸州老窖/剑南春/水井坊等川酒,及古井贡/迎驾贡等徽酒在苏锡常区域均有一定体量。分价位来看,超高端价位由茅台酒主导,千元价位由普五/1618/国窖1573主导,而低线次高端及以下品牌分布相对分散。

苏南区域相对而言公司耕耘时间较短,目前公司主要从提升品牌认知度、产品曝光度、渠道覆盖面几个维度推进,包括V9高举高打,V3宴席大力买赠以解决看得见/喝得着的问题,以及冠名演唱会等事件营销,发挥公司销售团队深挖团购需求的优势。

此外便是借力经销商/团购商的推力,全国性名酒价格透明度高、产品周期更趋成熟、渠道及终端利差收窄,叠加当下线上化趋势下消费端对名酒的价格认知也容易受扰动,这对公司而言也是契机,因此在推广过程中对价值链的把控会更重要,包括防范区域间窜货等,相对而言南京、淮安等成熟市场产品价盘会低于省内其他成长性市场。整体而言,苏锡常区域公司仍处渗透前期,预计仍能呈现不错成长性,持续关注发展中产品价盘情况。

全国化外拓:周边化、板块化,资源聚焦、攻城拔寨

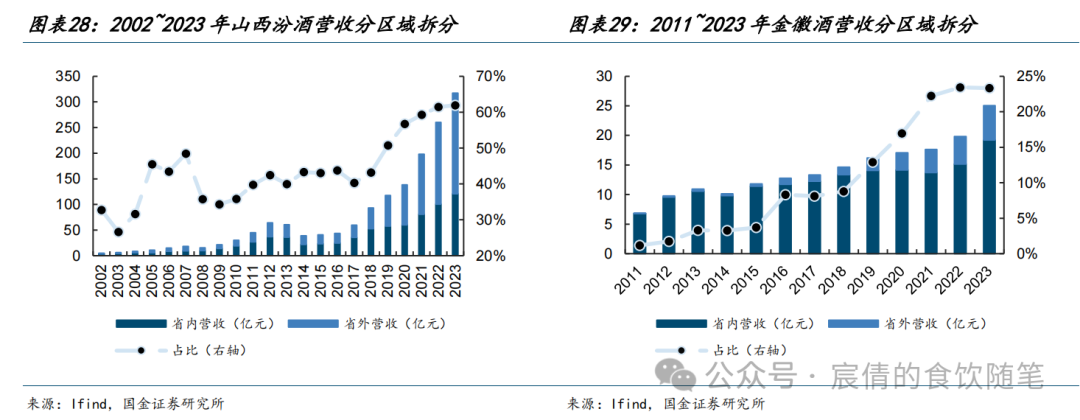

我们复盘区域型酒企泛全国化的战略路径,沿着基地市场的周边渗透、再辐射全国是常规的外延思路,这种模式的潜在逻辑是伴随人口区域化流动时品牌自然外溢。例如:

1)山西汾酒在2017年明确了“13320”市场策略,其中1指的是山西省内市场,第1个3指的是京津冀、鲁豫及陕蒙市场,即沿着环山西氛围不错的市场开始往外走,目前鲁豫板块也是汾酒省外规模居前的区域,这也源于鲁豫市场本身白酒消费规模在全国领先。

2)金徽酒2022年明确了“布局全国、深耕西北、重点突破”的市场策略,依托甘肃坐中连六的区位优势,滚动发展环甘肃西北市场,宁夏、陕西也是目前金徽酒省外稳健发展的区域。

在此轮景气周期内,公司也不乏对全国化外延进行了诸多尝试。从公司全国化战略的时序演绎中能观察到:思路从此前偏全国点状突破、高地市场占领为先,逐步转换至聚焦周边、涟漪式外推,例如公司提出“率先打造10个地级市板块市场”,这10个样板市场多数都位于环江苏一带。

虽然也有泛全国化酒企在点状区域占据消费者认知的案例,例如舍得在山东、东北等区域,水井坊在江苏等区域。复盘其突破的根源,与早期战略部署、十数年持久耕耘有关,这类先发优势在当下内卷的氛围里已比较难树立,因此我们认为聚焦区域化外延是目前环境下不错的拓展战略,潜在逻辑是前述泛区域人口流动潜移默化带动白酒品牌认知培育。

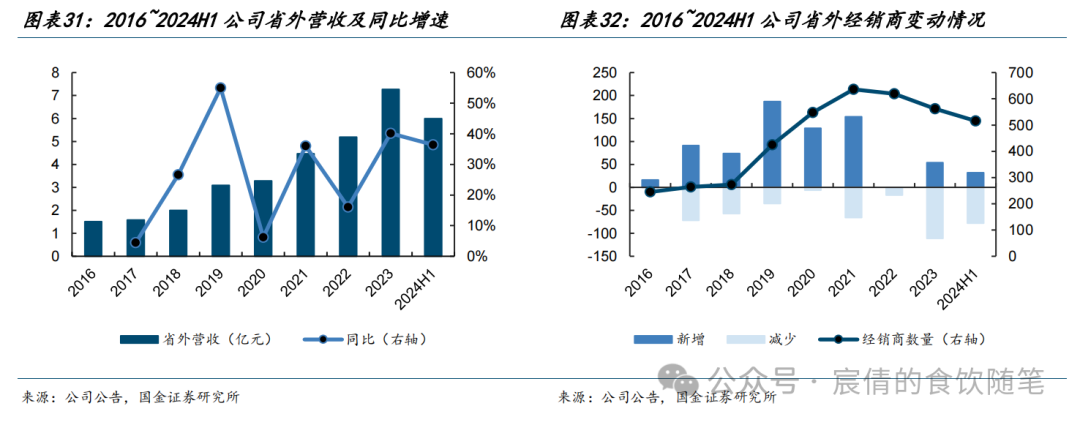

2023年公司省外实现营收7.3亿元,同比+40%,占比约7%。从规模上看,2016~2023年公司省外营收CAGR达25%,作为参考,山西汾酒、洋河股份、金徽酒同期省外营收CAGR分别为26%、6%、7%,此轮周期下公司省外市场成长性不错,省外营收占比相对较低主要系公司在省内伴随大单品成型、区域深耕也实现了不错的增长,江苏本身白酒消费规模在全国居前。

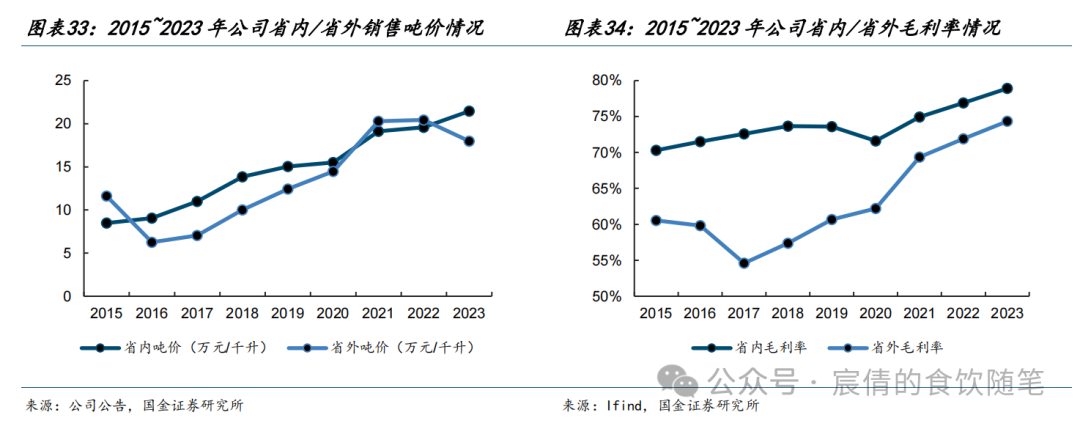

从产品结构上看,此前省外今世缘系列占比相对较高,后逐步树立以开系、特别是以四开为主打的全国化布局思路,于是2016~2020年间公司省外销售吨价较省内差距逐步收窄、2021~2022年略超省内。2023年省内销售吨价仍有所提升,但省外销售吨价有所回落,我们预计与省内加大V系推广力度、而省外四开引领下对开等产品陆续放量有关。

目前省外产品策略开系主推、六开打头树立品牌标杆,在浙江、上海等地高端V系也有宣发,待国缘品系站稳脚跟后再顺势导入今世缘系列、形成产品矩阵协同;制度上省外市场实行领导分片负责制,清晰定位、找准担当。

从区域布局来看,公司省外体量主要集中在安徽、山东、浙江、上海等区域,有一定体量但尚处于点状突破阶段、未步入连点成面的拓张期。

以安徽市场为例,除马鞍山、滁州作为样板市场已达到千万水平,去年公司在合肥也组建了国缘品牌联盟体,并确立宣城、芜湖两个支点市场。上述点状市场从区域分布上相连,马鞍山、滁州与南京、合肥相邻,芜湖则又与马鞍山、合肥、宣城相接,明晰地体现了公司沿江苏打造板块化重点市场的思路。

此外,山东市场近年来也是公司省外发展不错的区域。山东市场公司一直有布局,2018年时便作为试点设立“山东大区”,以大区制配备资源,权力下放、灵活性高,也是公司人力密度投入较高的区域。其中,样板市场枣庄、临沂也与江苏毗邻。

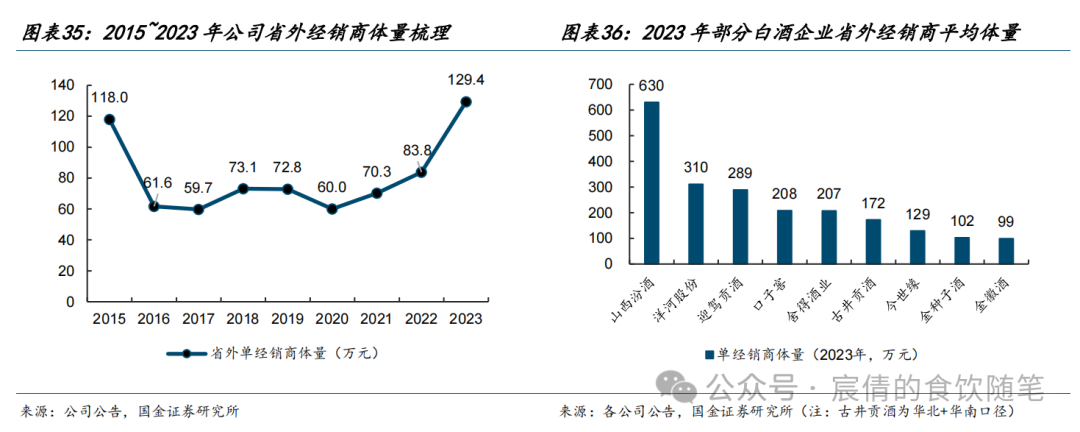

从经销商数量来看,截至2023年末公司省外经销商数量为562个。虽经销商较2021/2022年有所优化、单经销商体量有明显提升,但横向对比来看单商规模仍较小(2023年省外单商规模约129万元)。

从该维度看,省外拓规模的路径主要为扶商+招商,对应公司“招优商、育大商”的策略。短期我们认为主要以扶商思路为主,优化省外产品投放结构、助力经销商规模提升。参考酒企全国化的路径,1+1模式或者类直营模式下,酒厂销售团队更需要承载辅助核心店/团购商等获取客群的职能,包括但不限于开展名酒进名企、开展高规格品鉴会、做会销/宴席等,前期费效投入会较高,公司“以‘三年不盈利’换取更大增长动能,规划三年累计投放30亿,全力深耕市场”的思路也构筑了政策的后盾,可持续地稳定高投入必是全国化外拓的前提。

对于招商路径来说,实际的招商成效与行业景气周期会高度相关。行业景气上行期伴随渠道加杠杆,目前下行周期内渠道降杠杆、缩减品牌代理,更在意资金周转、产品动销速度,而这恰是区域性品牌外拓时的劣势,即品牌力并不占优、产品动销速率相对弱于区域内畅销品,产品周期、价格透明度、经销商盈利性等优势在景气上行期会更容易体现。从山西汾酒、金徽酒等省外营收占比的变化中也可见一斑,省外营收占比拐点向上明显提升伴随着2016年起的行业景气周期,而2022年至今省外占比变化已趋于平稳。

整体而言,公司聚焦周边化、板块化的思路契合当下行业环境,也是区域酒外拓时稳健性较高的实现路径。目前公司聚焦江苏周边市场点状布局,聚焦资源投入来培育消费氛围,考虑到江苏周边市场不错的白酒消费规模与公司点状市场体量仍较小,我们认为聚焦攻克的成效会持续显现、短期仍未触及天花板。中长期伴随行业景气周期回暖,当下的点状攻克有望成片势能,构筑公司后百亿的另一增长引擎。

宏观经济恢复不及预期。白酒消费与宏观景气度具备正相关性,若宏观经济恢复不及预期,将影响区域内商务等用酒需求。

区域竞争加剧风险。若江苏等区域次高端、中档酒价位竞争持续加剧,或对公司核心产品外延产生不利影响。

政策风险。市场对于政策层面的预期会影响白酒板块的估值溢价,若消费税负增加亦会影响公司的盈利水平。

证券研究报告:《今世缘深度报告:缘起后百亿,远眺新征程》

对外发布时间:2024年8月30日

报告发布机构:国金证券股份有限公司

证券分析师:刘宸倩

SAC执业编号:S1130519110005

邮箱:liuchenqian@gjzq.com.cn

证券分析师:叶韬

SAC执业编号:S1130524040003

邮箱:yetao@gjzq.com.cn