安邦护卫上市首日涨141.9% 募资5.1亿元财通证券保荐

中国经济网北京12月20日讯今日,安邦护卫集团股份有限公司(股票简称:安邦护卫,股票代码:603373.SH)在上交所主板上市。该股开盘报45.50元,最高至53.99元,截至收盘报46.20元,涨幅141.88%,成交额10.11亿元,振幅45.24%,换手率79.17%,总市值49.68亿元。

安邦护卫是一家综合性的安全服务提供商,目前主营业务覆盖金融安全服务、综合安防服务和安全应急服务三个领域,正积极拓展海外安保业务。

本次发行前,浙江省国有资本运营有限公司(简称“国资公司”)直接持有公司55.80%的股份,是公司的控股股东。浙江省国资委直接持有国资公司100%的股份,为公司实际控制人,且最近三年未发生变更。

安邦护卫于2023年7月7日过会,上交所上市审核委员会2023年第62次审议会议现场问询的主要问题:

请发行人代表结合所在行业特点,说明:(1)公司业务拓展和跨区域经营面临的不利影响,是否存在规模限制和业绩下滑的风险;(2)公司在安全生产、下属公司管控及人员管理等方面的主要措施及有效性。请保荐代表人发表明确意见。

需进一步落实事项:

无。

安邦护卫本次发行2,688.1721万股,全部为新股,无老股转让,发行价格为19.10元/股。安邦护卫本次的保荐机构(主承销商)为财通证券股份有限公司,保荐代表人为彭波、端义成。

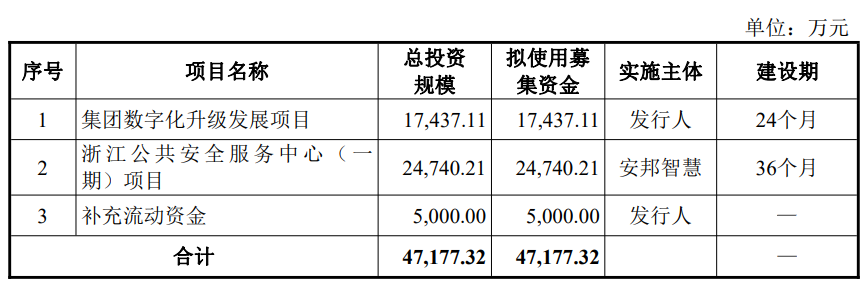

安邦护卫本次发行募集资金总额51,344.09万元,扣除发行费用后募集资金净额为47,123.85万元。公司募集资金净额比原计划少53.47万元。安邦护卫2023年12月15日披露的招股说明书显示,公司拟募集资金47,177.32万元,用于集团数字化升级发展项目、浙江公共安全服务中心(一期)项目、补充流动资金。

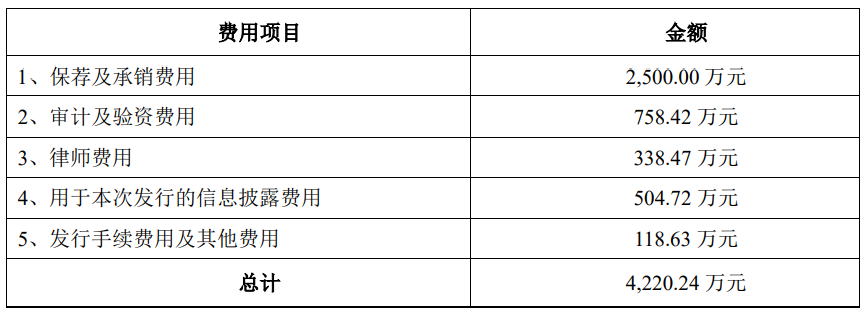

安邦护卫本次公司公开发行新股的发行费用总额为4,220.24万元,其中保荐及承销费用2,500.00万元。

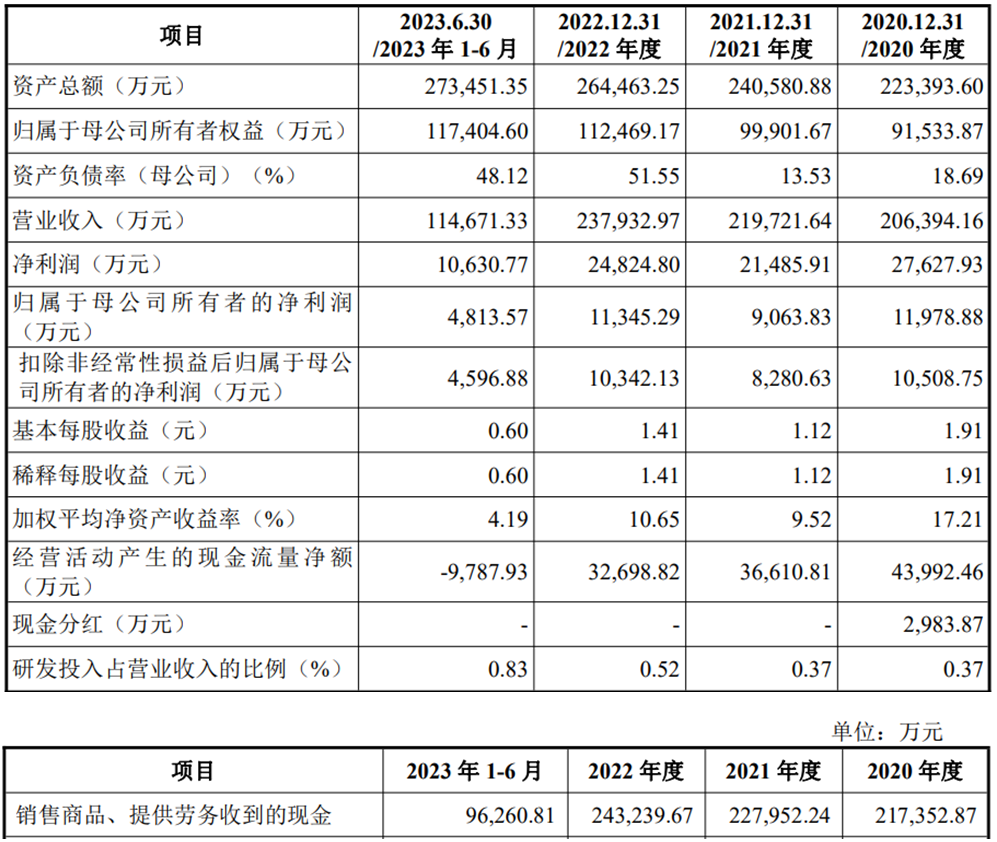

2020年至2023年1-6月,安邦护卫的营业收入分别为206,394.16万元、219,721.64万元、237,932.97万元和114,671.33万元;净利润分别为27,627.93万元、21,485.91万元、24,824.80万元和10,630.77万元;归属于母公司股东的净利润分别为11,978.88万元、9,063.83万元、11,345.29万元和4,813.57万元;扣除非经常性损益后归属于母公司所有者的净利润分别为10,508.75万元、8,280.63万元、10,342.13万元和4,596.88万元。

上述同期,公司销售商品、提供劳务收到的现金分别为217,352.87万元、227,952.24万元、243,239.67万元和96,260.81万元;经营活动产生的现金流量净额分别为43,992.46万元、36,610.81万元、32,698.82万元和-9,787.93万元。

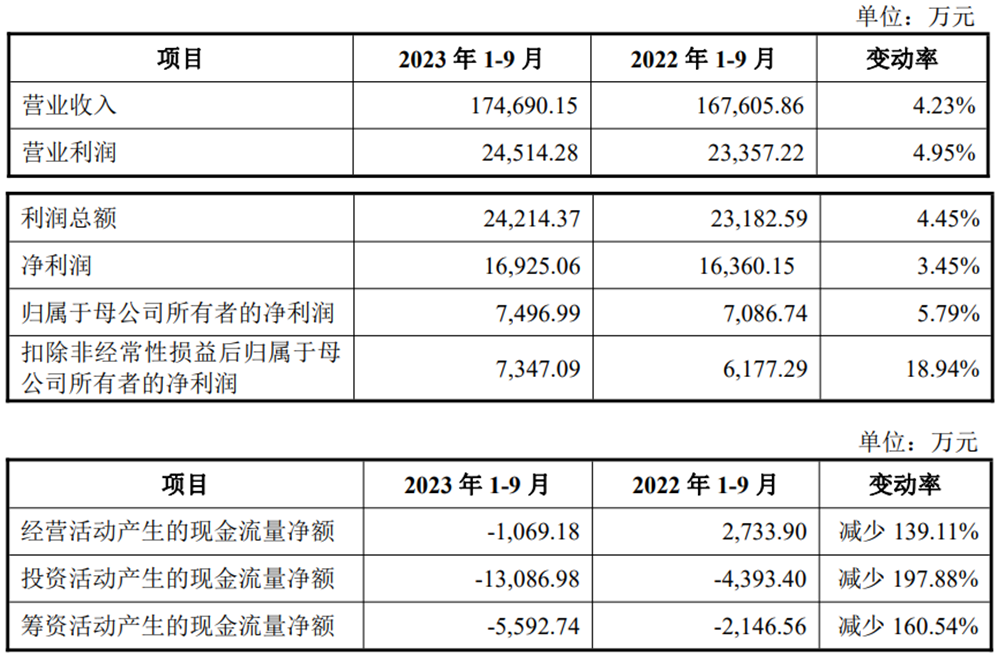

2023年1-9月,安邦护卫实现营业收入174,690.15万元,同比增长4.23%;实现归属于母公司所有者的净利润7,496.99万元,同比增长5.79%;实现扣除非经常性损益后归属于母公司所有者的净利润7,347.09万元,同比增长18.94%;经营活动产生的现金流量净额-1,069.18万元,同比减少139.11%。

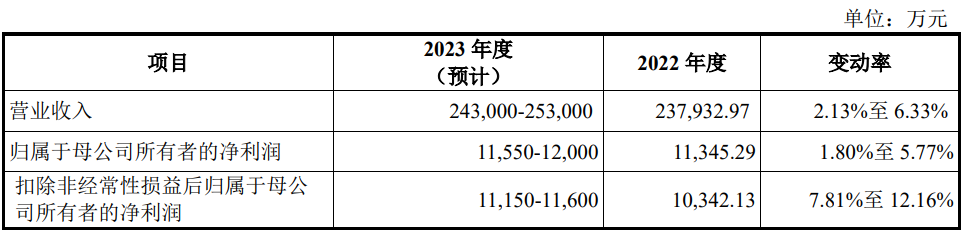

安邦护卫预计2023年全年营业收入为243,000万元-253,000万元,同比增长2.13%至6.33%;预计归属于母公司所有者的净利润为11,550万元-12,000万元,同比增长1.80%至5.77%;预计扣除非经常性损益后归属于母公司所有者的净利润为11,150万元-11,600万元,同比增长7.81%至12.16%。