力聚热能沪主板上市,股价涨超51%!公司净利润存在波动

今天沪主板迎来一家新股上市。

格隆汇获悉,7月31日,浙江力聚热能装备股份有限公司(以下简称“力聚热能”)在沪主板上市,保荐人为中信证券股份有限公司。

力聚热能(603391)发行价格40元/股,发行市盈率为15.56倍,低于24.54倍的行业市盈率。截止到发稿时间,其股价涨超51%,最新市值超55亿元。

招股书显示,公司主营业务为热水锅炉与蒸汽锅炉的研发、生产和销售,产品用于供应采暖和生活用水,以及供应工业生产所需的蒸汽。

具体来看,2021年至2023年,力聚热能超过95%的收入来自机组销售业务,其中热水锅炉业务贡献了70%以上的收入;蒸汽锅炉、维保及合同能源管理业务的营收占比相对较低。

公司主营业务收入分产品的构成情况,图片来源:招股书

公司主营业务收入分产品的构成情况,图片来源:招股书业绩方面,2021年、2022年、2023年,力聚热能的营业收入分别约7.94亿元、9.84亿元、12.04亿元,对应的归母净利润分别约1.81亿元、1.64亿元、2.68亿元,公司归母净利润存在一定波动。

经审阅,2024年1-3月实现营业收入约3.17亿元,同比增长17.33%;实现归属于母公司股东的净利润7177.07万元,同比增长33.28%。

公司预计2024年1-6月营业收入4.1亿元至5.1亿元,同比增长0.94%至25.56%;归属于母公司股东的净利润为6100万元至7500万元,同比增长4.18%至28.09%。

公司主要财务数据和财务指标,图片来源:招股书

公司主要财务数据和财务指标,图片来源:招股书2021年、2022年、2023年,力聚热能的主营业务毛利率分别为48.56%、40.16%、41.60%,呈波动下滑趋势。

值得注意的是,报告期内,力聚热能产品的直接材料占机组销售成本的比例在67%以上,如果管材、板材和型材等钢类原材料涨价,可能会抬升公司产品的生产成本,从而影响公司毛利率和盈利能力。

力聚热能所在的锅炉行业整体市场竞争激烈。一方面,由于锅炉行业内企业众多,行业集中度偏低,大量中小型企业存在依靠低价竞争策略来争夺市场份额的情形;另一方面,行业内主要的竞争对手也在不断加大资本、技术和人才等方面的投入,来提升产品竞争力,未来如果公司无法持续优化产品性能、提升客户服务质量,可能会影响公司的市场份额和经营业绩。

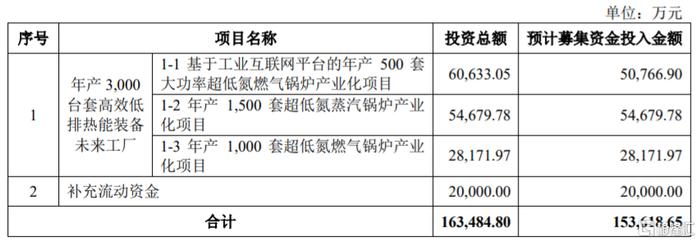

本次IPO所募集的资金主要用于年产3000台套高效低排热能装备未来工厂、补充流动资金。

募资使用情况,图片来源:招股书

募资使用情况,图片来源:招股书