疫苗股走强,万泰生物涨超8%,单月狂飙超50%,医药ETF(159929)涨近1%,冲击三连阳,机构:岁末年初重点关注医药板块

年前最后一个交易日,A股疫苗板块再度大涨,带动整个医药板块继续回暖,中证医药指数涨0.77%。指数成分股中,万泰生物涨超8%,12月反弹幅度超过50%,奕瑞科技涨超6%,百克生物涨超4%,沃森生物、信立泰涨超3%,荣昌生物、科伦药业、智飞生物、恩华药业、我武生物、健友股份涨超2%。

热门ETF方面,医药ETF(159929)高开高走涨0.83%,成交超4000万元,强势冲击3连阳!资金方面,昨日,医药ETF(159929)获资金增仓1134万元,已连续3日吸金,合计近2000万元!

图片来源:Wind,截至2023年12月29日

图片来源:Wind,截至2023年12月29日消息面上,近日,高层发布关于推动疾病预防控制事业高质量发展的指导意见。意见从系统重塑疾控体系、全面提升疾控专业能力、加强人才队伍建设、加大组织保障实施力度等方面提出措施。而针对即将到来的节假日,相关部门也发布了关于做好2024年元旦春节期间新冠病毒感染及其他重点传染病防控工作的通知。通知提出,各地要大力推进含XBB变异株抗原成分的新冠病毒疫苗、流感疫苗、肺炎球菌疫苗等接种工作,引导老年人、慢性基础疾病患者等重症高风险人群积极主动接种疫苗。

【华福证券:2024年医药板块具备景气度回升的基础】

对于医药板块后市行情,华福证券认为,医药板块已具备景气度回升的基础。

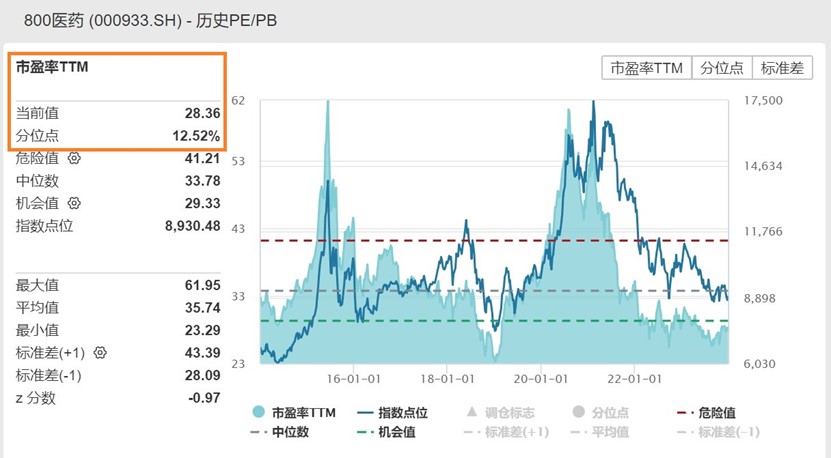

首先,经过两年多的回调,医药板块的估值消化充分,已回调至近十年的底部区间。

其次,2023年医药行业受多重外部因素的冲击,如公共卫生防控所带来的业绩高基数和渠道库存去化、院内反腐带来的药品销售和器械招标阶段性放缓、宏观经济复苏放缓影响了非刚需医疗需求的支出等,而展望2024年,在基数影响消退、反腐影响边际减弱、以及宏观经济持续复苏的情况下,板块的盈利情况有望持续向好。

此外,政策层面医保谈判和带量采购出现了明显的边际缓和迹象,2023年底推出的创新药谈判简易续约规则对药企能起到很好的指导作用,从高值耗材的集采再到近期化学发光的集采,都呈现出规则合理、降幅温和的趋势,行业面临的集采压力有所缓和。

【信达证券:积极拥抱创新和出海,关注老龄化带来需求景气的资产】

信达证券最新观点认为,展望2024年,要重点关注一下两个方向:

1)创新和出海为产业增长亮点。医药审评改革及医保集采等政策持续推进,结合科创板&港股18A等一级和二级市场的资本助力,生物医药产业创新转型效果显著。SW生物医药板块研发支持费用总额由2013年的95亿增致2022年的1260亿,创新投入叠加中国工程师及临床费用的成本优势,推动产业创新力和产品力紧追国际巨头企业,中国企业在国际市场竞争力持续提升。

2)老龄化及政策带来需求景气的资产。例如,受益于政策春风及老龄化需求高景气的康复医疗板块、受益于“门诊统筹落地+处方流转平台建成”加速处方外流的连锁药房板块以及处于加速放量期的疫苗龙头企业及重磅品种。

【联储证券、西南证券:看好CXO行业长期景气度】

对于CXO短期业绩波动,联储证券表示,主因是2022年大药企短期研发支出下滑+小型和初创制药公司海外融资环境恶化,而2024年年中有望迎来同步改善:

1)大中型药企端,2022年因新冠药研发退坡,大中型药企研发支出阶段性下行,但长期看仍大概率保持5%以上高增速。

2)小型和初创制药公司端,12月议息会议点阵图进一步明确2024年FOMC降息,上半年有望一定程度缓解药企的高融资成本。

具体到CDMO业务,西南证券医药团队认为,1)短期维度:国内新冠相关小分子CDMO订单不断,短期业绩基本兑现;海外产能转移趋势持续;2)中期维度:多肽类药物商业化在即,CDMO空间广阔;国内企业以小分子CDMO业务为主,大分子CDMO产能仍在追赶海外龙头;3)长期维度:AI技术在新药研发各阶段、多疾病领域广泛应用;CGT等新兴业务仍处于早期发展阶段,订单获取+R端建设决定核心竞争力。

近期机构的主流观点均提示岁末年初重点关注医药板块!因为看好医药板块最朴素的逻辑是,对应2024年,当下板块估值处于历史底部,即便估值不提升(赚不到估值的钱),也可以赚到业绩高增长的确定性收益。政策调整对业绩的影响在2023年充分反映,“刚需”属性带来医药行业2024年业绩增长的确定性,“新需求大单品”带来业绩增量。部分医药龙头公司有诸多自身催化剂(大单品上市放量和授权)已经或即将兑现,海外市场打开后能进一步提振估值。另外在估值端,美债利率近期持续回落,利率拐点进一步确认,利好估值修复。医药特别是创新药和Biotech板块,决定估值的主要是未来的盈利预期,对美债利率敏感高。此外,在政策端,创新药医保支付端向好。市场逐步定价2023年政策环境持续边际改善的态势,审批政策、支付政策支持创新的方向确定。

医药ETF(159929)紧密跟踪中证医药指数(000933),全面覆盖医药板块的整体表现。

数据显示,截至2023年12月28日,中证医药卫生指数(000933)前十大权重股分别为恒瑞医药(600276)、迈瑞医疗(300760)、药明康德(603259)、爱尔眼科(300015)、片仔癀(600436)、智飞生物(300122)、联影医疗(688721)、长春高新(000661)、云南白药(000538)、上海莱士(002252),前十大权重股合计占比45.17%。

从估值层面来看,医药ETF(159929)跟踪的中证医药指数(000933)最新市盈率(PE-TTM)仅28.36倍,近10年的估值分位数为12.52%,意味着低于近10年87%以上的时间区间,极具估值性价比!

相关产品医药ETF(159929),场外联接(A类:007076;C类:007077)。

风险提示:任何在本文出现的信息,包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,本公司亦不对因使用本文内容所引发的直接或间接损失负任何责任。医药ETF属于中等风险等级(R4)产品,适合经客户风险等级测评后结果为平衡型(C4)及以上的投资者。标的指数并不能完全代表整个股票市场。标的指数成份股的平均回报率与整个股票市场的平均回报率可能存在偏离。基金投资有风险,基金的过往业绩并不代表其未来表现,投资需谨慎。请投资者关注指数化投资的风险以及集中投资于中证医药卫生指数成份股的持有风险,请关注部分指数成份股权重较大、集中度较高的风险,请关注指数化投资的风险、ETF运作风险、投资特定品种的特有风险、参与转融通证券出借业务的风险等。