【中原农林牧渔】普莱柯(603566)2024年中报点评:Q2净利率同环比提升,宠物板块业绩逐步释放

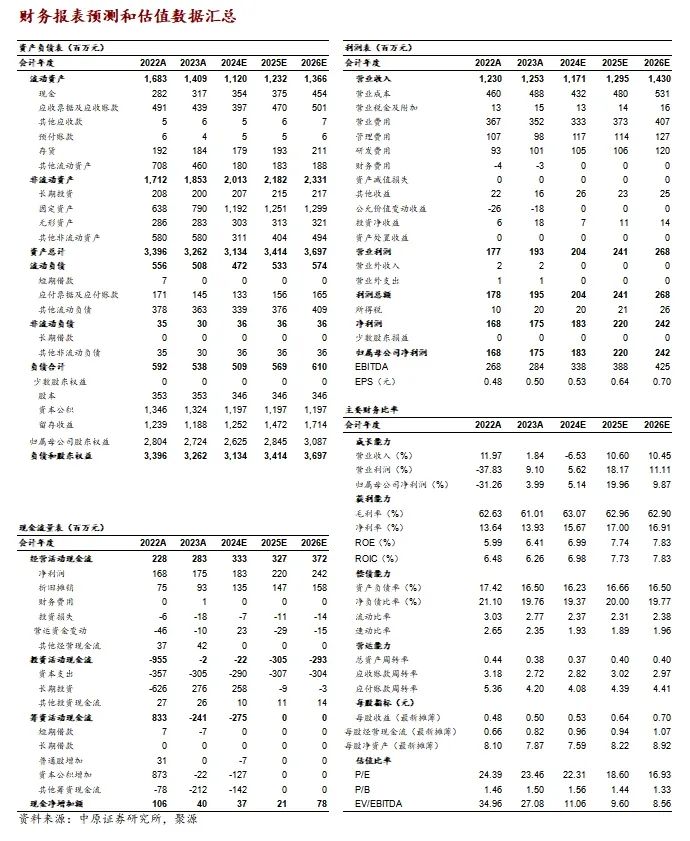

公司业绩符合预告,Q2净利同比降幅缩窄。根据公司公告,2024年上半年,公司实现总营收4.83亿元,同比-21.82%;归母净利润0.74亿元,同比-36.28%;扣非后归母净利润0.66亿元,同比-46.13%;经营性现金流量净额0.48亿元,同比-35.25%。其中,2024Q2营收2.48亿元,同比-20.38%;归母净利润0.47亿元,同比-10.33%,同比降幅较2024Q1缩窄。由于下游养殖行业的长期亏损和资金压力,给动保行业带来较大经营压力,导致公司业绩短期承压。但是,2024年二季度公司业绩同比降幅明显缩窄,随着猪价的反弹,动保行业业绩逐步企稳回升。

公司猪用生物制品短期承压,宠物板块有望带来增量业绩。分产品看:1)生物制品营收3.55亿元,同比-12.56%;其中,猪用收入1.47亿元,同比-30.17%;禽用收入1.99亿元,同比+2.79%;反刍动物用收入120.5万元,同比+106.66%;宠物用收入673万元。2)化药产品营收1.02亿元,同比-45.96%;其中,宠物用化药产品收入761万元,同比+14.16%。3)宠物用功能性保健品收入570.8万元,同比+68.12%。面对养殖行业需求疲软的情况,公司持续深化“大客户、大单品”和“药苗融合”的营销策略,做好费用管控和客户开发管理,加强团队间的协调配合,不断提升营销服务能力。在宠物产品方面,公司猫三联产品自2024年4月底上市销售以来,合计覆盖 3000余家宠物医院,月均销量位居行业前列,市场反馈良好;随着猫三联灭活疫苗和狂犬病灭活疫苗上半年推向市场,公司宠物用疫苗将成为新的业绩增长点。

公司产品毛利率稳定,Q2净利率同环比提升。分产品来看,2024年上半年,公司生物制品/化药/保健品毛利率分别为67.72%/43.89%/53.35%。2024Q2公司毛利率为62.01%,同比-2.51pcts,环比-2.4pcts;净利率为18.83%,同比+1.99pcts,环比+7.23pcts,同环比明显提升。2024年上半年,销售费用/管理费用分别为1.34/0.45亿元,同比-18.34%/+31.95%。由于普莱柯(南京)工程项目转固,相关折旧费用增加导致公司管理费用同比增长。

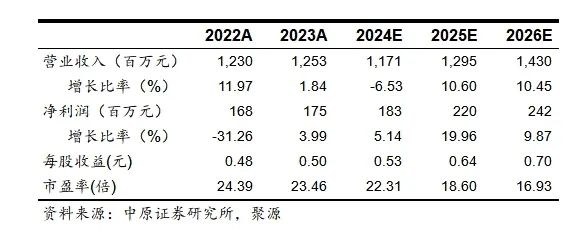

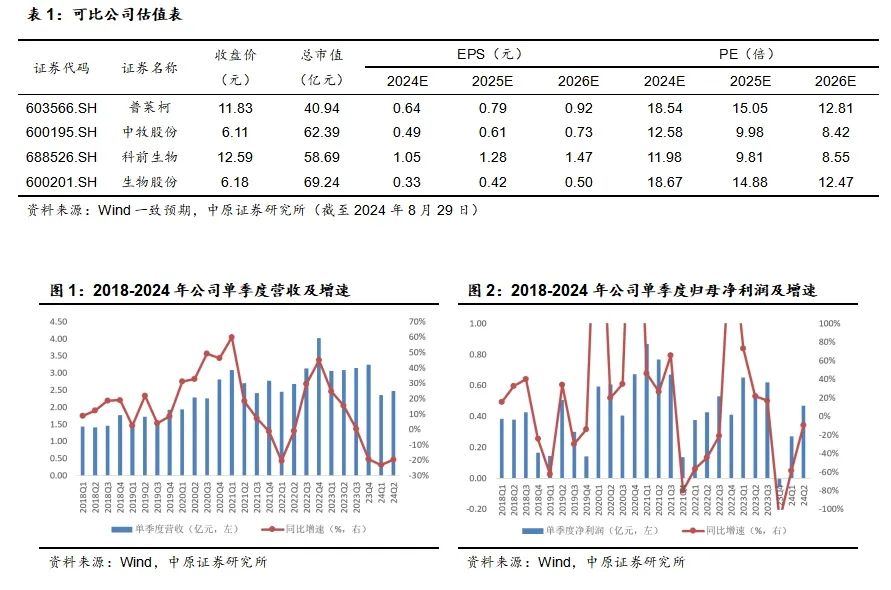

维持公司“增持”评级。考虑到下游行业周期波动和部分产品需求短期承压,下调公司盈利预测,预计2024/2025/2026年归母净利润分别为1.83/2.20/2.42亿元(前值为2.43/2.79/3.11亿元),对应EPS分别为0.53/0.64/0.70元,当前股价对应PE为22.31/18.60/16.93倍。根据可比上市公司市盈率情况,公司处于合理估值区间。考虑到公司研发创新能力行业领先,未来仍有估值扩张空间,维持公司“增持”的投资评级。

风险提示:下游养殖行业产能去化,新品研发上市进展不及预期,行业政策变化等。

证券分析师承诺:

本报告署名分析师具有中国证券业协会授予的证券分析师执业资格,本人任职符合监管机构相关合规要求。本人基于认真审慎的职业态度、专业严谨的研究方法与分析逻辑,独立、客观的制作本报告。本报告准确的反映了本人的研究观点,本人对报告内容和观点负责,保证报告信息来源合法合规。

重要声明: