丸美“复制”珀莱雅?

美编 | 倩倩

审核 | 颂文

2023年,国内美妆企业丸美业绩上演大逆转。

丸美最新发布的2023年三季报显示,公司前三季度营收为15.36亿元,同比增长34.3%,归母净利润为1.74亿元,同比增幅达44.8%。

虽说在营收和净利润上尚且与头部公司有差距,但在营收增幅上已超过珀莱雅、贝泰妮等公司,净利润增幅也名列前茅。

这与丸美过去5年的成绩对比已是天壤之别。

早在2019年丸美营收规模就超过18亿元,此后徘徊不前,直到2022年也没有再超越这一数据。公司盈利能力也不断下滑,净利润从2019年的5.15亿元下降至2022年1.74亿元,降幅高达66%。

这也使得丸美成为在国货美妆崛起大潮中发展劲头不足的公司之一。

那么,2023年的业绩大逆转是什么原因导致的?目前的“盛况”是否可持续?丸美有可能成为“第二个珀莱雅”吗?

若拉长时间轴来看,丸美此前的掉队有迹可循。

2019年-2022年,丸美营收分别为18.01亿元、17.45亿元、17.87亿元、17.32亿元,同比增幅为14.28%、-3.10%、2.41%、-3.09%。4年来,公司规模在18亿元左右止步不前。至2022年,营收尚未回到2019年水平。

而利润方面的表现更为堪忧。

2019年-2022年,丸美归母净利润分别为5.15亿元、4.64亿元、2.48亿元、1.74亿元,呈现直线下降趋势,2022年归母净利润仅有2019年的三分之一。

在过去的几年,美妆消费向线上转移,加上线上流量加持,反而是国内美妆公司加速赶超的机会。线上转型起步较晚的丸美,显然错失了这一契机。

2022年,公司在董事长孙怀庆直接带领下,战略性推进线上电商转型,并采取一系列动作,包括“挖角”薇诺娜抖快事业部总经理王熙雯。

2022年11月23日,丸美发布公告,任命前贝泰妮(薇诺娜为旗下核心品牌)抖快事业部执行总经理王熙雯,为公司总裁助理兼电商部总经理,全面负责公司电商业务。

王熙雯的任命,被外界认为是丸美加快电商转型的重要举措。

王熙雯入职丸美后的公开信息并不多,但从公告披露信息来看,公司给予她权重很高的授权。

“20亿的生意,电商部门的部门长可支配总体10亿费比,有较多的支配权,且有总裁助理的头衔,比一般的部门长高一级,便于协调。公司还专门配有电商服务团队60人+,其中市场部50人、人力资源3人、数据服务2人、价控管理2人、计划管理3人、财务管理2人,沟通非常畅通。”丸美在今年2月的投资者关系活动上表示。

随着丸美线上转型加速,公司业绩在2023年开启平地拉升模式。

分季度来看,公司第一季度至第三季度营业收入分别为4.77亿元、5.83亿元、4.77亿元,同比增长24.58%、34.10%、46.10%,增速不断加快。

值得一提的是,2023年前三季度归母净利润1.74亿元,与2022年全年持平,同比增长44.84%。

丸美股份在财报中表示,营业收入增长主要得益于主品牌丸美在抖音、快手类直播渠道的同比高速增长,以及第二品牌恋火同比高速增长。

据了解,丸美在抖音、快手渠道业绩实现了翻倍增长。而从2023年上半年的具体数据来看,丸美品牌抖音快手同比增速为129.51%,旗下彩妆品牌恋火同比增长211.42%。

“其实不仅仅是丸美,抖音、快手是目前美妆品牌都会重点去拓展的领域,属于上升渠道,但也跟品牌侧整体对于所有渠道的规划有关。”某美妆公司人士对「子弹财经」表示。

关于在盈利能力上的提升,丸美则主要依靠两点,一是聚焦客单价较高的大单品,例如小红笔眼霜天猫旗舰店售价为308元,小金针次抛售价 388元/盒+赠品;二是进行了大量SKU精简,淘汰低价产品。

图 / 丸美天猫旗舰店

图 / 丸美天猫旗舰店聚焦大单品策略,加上线上化转型,直接拉动公司线上收入的增长,从而实现营收整体拉升。

今年上半年,丸美线上渠道实现营收8.45亿元,同比增长58.97%,线上收入占比79.78%,而2022年底,这一数据还是71.93%。

一套组合拳下来,使得丸美的整体运营策略和老对手珀莱雅越来越像。

从渠道布局、产品策略、品牌矩阵来看,加速转型的丸美都在不断向珀莱雅靠近。

“丸美和珀莱雅本来一直都是竞品来的。”一位美业资深人士对「子弹财经」表示。

同为本土传统美妆品牌,珀莱雅和丸美分别创立于2003年和2002年,早期都是线下渠道大户。随着线下渠道势微,二者都发起了向线上电商渠道的转型,同时伴随着产品矩阵的大幅调整。

只是在这个过程中,珀莱雅明显先行一步。2017年以后,珀莱雅加快线上电商转型,但丸美依然坚守线下,这也是导致二者差距加大的关键因素所在。

2017年,丸美、珀莱雅营收分别为13.52亿元、17.83亿元,相差4亿多元;2022年,丸美17.32亿元,珀莱雅63.85亿元,二者差距超46亿元。

2018年,丸美线下网点超过1.6万个,线上收入占比仅41.77%,大头依然在线下。真正实现线上化跨越是在2022年,线上占比直接拉升至71.93%。

而珀莱雅,在2020年线上占比已达到70%,此后不断提升,2023年上半年达到92.03%。

以线上营收占比超过70%为节点,丸美至少晚了珀莱雅两年。不过随着丸美转型加速,这一占比也越来越向珀莱雅接近。

渠道的调整,必然伴随着产品策略的调整。而大单品模式,因为能够高效获得用户认知、拉升销量,成为美妆公司发起线上冲击的必经之路。

丸美在大单品的产品策略上,也在向珀莱雅靠拢。

2019年,珀莱雅试水大单品策略,主推的泡泡面膜在营销层面取得成功,但是由于使用效果上存在问题,2020年转向打造出双抗精华、红宝石精华的早C晚A系列,并奠定接下来长足发展的基础。

而丸美2021年第一次在年报中提到“大单品”概念,并在当年第三季度业绩交流会上阐述了公司对大单品策略的规划。

丸美表示,从2007年开始的十几年间,丸美构建的产品IP是弹力蛋白系列,是公司的第一大单品;2020年开始构建第二个基于年轻人的产品IP—3D胜肽小红笔;第三大单品是2021年10月上市的丸美双胶原蛋白系列。

可以看到,2007年至2020年,丸美的大单品并不是某一个产品,是基于弹力蛋白成分的系列产品,并没有集中资源打造某一爆款产品。

丸美早期以“弹弹弹,弹走鱼尾纹”构建品牌认知的核心产品小弹簧眼霜,也并没有成为现在延续品牌认知和拉升业绩的大单品。

以天猫旗舰店销量为例,11月13日小红笔眼霜排名靠前的两个链接销量分别为10万+、8万+,而小弹簧眼霜排名靠前的两个链接销量分别是7000+、2000+。

图 / 丸美天猫旗舰店

图 / 丸美天猫旗舰店小弹簧眼霜售价高达458元,明显更适合线下专柜销售,较难成为线上热销爆品。

2021年之后,随着丸美对大单品策略的重要性提升以及新产品的上市,现阶段丸美真正意义上的大单品小红笔眼霜崛起了。

而反观珀莱雅,其2020年打造双抗精华、红宝石精华(早C晚A)大单品之后,围绕上述单品进行一系列品类拓展,包括双抗水、乳、霜、面膜,红宝石水、乳、霜、面膜,此后又推出源力精华及系列、能量系列。在大单品的基础上,构成大单品矩阵。

丸美现在的大单品,仍然以单个产品为主,并没有围绕核心大单品形成产品矩阵,随着明年大单品策略的深化,有待看到新的变化。

此外,从品牌矩阵上来看,丸美和珀莱雅的相似性更为明显。

珀莱雅依靠主品牌珀莱雅实现规模进阶的过程中,彩妆品牌彩棠也进入高速发展阶段,成为公司的第二增长曲线。

丸美也同样如此,在重点布局丸美主品牌的同时,彩妆品牌恋火也进入高增长期。

图 / 丸美官网

图 / 丸美官网2019年,恋火定位轻奢韩系彩妆品牌,并推出胶原蛋白气垫霜等单品,但并没有带来多大的市场反应。

2021年,恋火再次进行品牌焕新,定位极简底妆品牌,并于当年7月推出大单品“看不见粉底液”,获得市场认可。同年,恋火实现收入6617.46万元,同比增长463.49%。

找准市场定位和大单品策略的恋火,此后开启大踏步增长,2022年实现营业收入2.86亿元,同比增长331.91%;2023年上半年,实现收入 3.07亿元,同比增长211.42%。

对比珀莱雅而言,2023年上半年,彩棠营收4.14亿元,占比11.45%;而丸美旗下恋火营收3.07亿元,占比近30%。两家公司都已经依托彩妆品牌构建第二增长曲线。

而快速增长的彩妆品牌,也成为丸美可能弯道超车珀莱雅的品牌所在。

2023年前三季度,珀莱雅以52.49亿元的营收规模登顶A股国货美妆TOP 1,而营收15.36亿元的丸美能成为第二个珀莱雅吗?

「子弹财经」认为,要回答这个问题,丸美至少还有两道关卡待闯:

一是围绕核心大单品,能否成功拓展出系列产品矩阵,巩固大单品认知并带来新的收入增长点。

二是在眼部护理业务天花板显现背景下,能否摆脱“眼部护理”的品牌印记,在胶原蛋白核心成分的基础上建立面部抗衰的品牌认知。

从目前情况来看,丸美要实现这两点并不容易。

过去的几年,丸美眼部护理产品营收不断下降,已是事实。

2020年-2022年,丸美眼部产品的营收分别为6.31亿元、5.23亿元、4.35亿元,占营收的比重为36.18%、30.3%、25.14%。

丸美因眼霜而为市场所熟知,但是在卖了20年眼霜之后,市场上更新迭代的眼部护理产品层出不穷,仅靠眼霜“一招鲜吃遍天”,对于丸美而言并不现实。

细分市场天花板逐步显现,恐怕这才是公司增长乏力的根本原因之一。

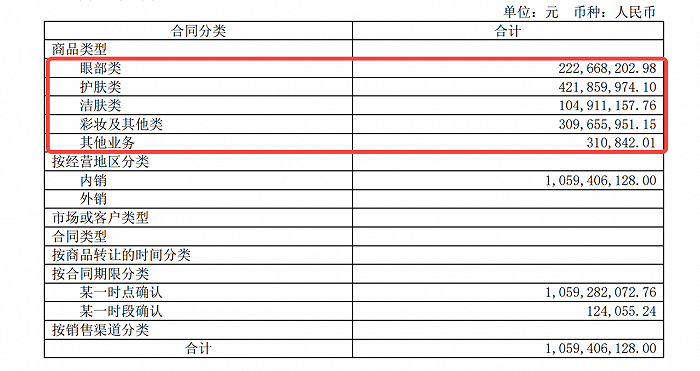

2023年上半年,丸美眼部护理产品营收2.23亿元,占营收比重进一步下滑至21.06%。而护肤类、彩妆及其他类产品分别实现营收4.22亿元、3.10亿元,占营收比重达到39.85%、29.27%,远高于眼部产品。

图 / 丸美2023年半年报

图 / 丸美2023年半年报这意味着,丸美近7成的收入来自护肤和彩妆,而眼部仅占2成营收。

在眼部抗衰产品的基础上,丸美的业务重头已然拓展至抗衰类护肤品领域。但是丸美的核心大单品,依然聚焦在眼部护理领域,如小红笔眼霜、小紫弹眼霜,在护肤方面表现较为突出的大单品是基于重组胶原蛋白的小金针次抛。

不过,在天猫旗舰店,小金针次抛付款人数最多的一个链接是试用装,为5万+,而正装链接仅3万+,不仅远低于小红笔的10万+、小紫弹的5万+,还和丸美氧气泡泡精华肌底液销量不相上下。

图 / 丸美天猫旗舰店

图 / 丸美天猫旗舰店而在抖音平台,丸美旗舰店销量最高的是丸美四抗2.0水乳精华套装,在珀莱雅抗氧、抗糖双抗概念的基础上,进一步强化了抗衰老概念。

图 / 丸美抖音官方旗舰店

图 / 丸美抖音官方旗舰店作为丸美营收贡献最大的护肤品类,其核心大单品到底是什么?除了销量优势并不那么突出的小金针次抛外,其他的大单品还显得分外模糊。

针对目前丸美护肤类占比最高,达到40%左右,但在大单品模式下公司的知名大单品依然集中在眼部产品领域,这一安排在逻辑上是否存在悖论?「子弹财经」向丸美发送了采访函,但截至发稿尚未得到回复。

此外,即使是在天猫平台销量靠前的护肤品类丸美氧气泡泡系列产品,用户的评价也褒贬不一。

北京的90后宝妈郑熙,是一位丸美氧气泡泡系列产品的消费者,她对这一产品并不认可。

“我在一个母婴群里好几年了,在群主的推荐下,去天猫丸美旗舰店购买了丸美氧气泡泡精华乳。使用后的感受就是奇差。感觉有酒精似的,比较刺鼻,抹在脸上火辣辣的,吸收也不太好,需要按摩比较长时间才能吸收。如果我用了这个乳液,再去抹粉底液,就会浮在脸上。”她无奈地对「子弹财经」表示,“以后再也不会买丸美的护肤品了。”

她还进一步表示,这个母婴群里经常会推荐各类产品,把购物链接发到群里大家按需购买。如果买的东西特别好用,群里会经常有人夸产品不错的,“但我没见到一个人反馈这个产品好用。”

图 / 受访者供图

图 / 受访者供图尽管郑熙的使用感受仅能代表一部分消费者,但显然,丸美的护肤品类还有明显的提升空间。

2021年,丸美与暨南大学及基因工程药物国家工程研究中心产学研合作实现重大突破,发布了与人体自身胶原蛋白的功能结构域氨基酸序列 100%一致的“重组人源化胶原蛋白”。

护肤大单品小金针正是建立于丸美在胶原蛋白领域突破的基础上,而西南证券在研报中表示,目前国内重组胶原蛋白技术壁垒较高,终端产品应用尚处于发展初期,丸美布局较早,研发优势明显,具备高附加值的该系列产品未来将是重点打造对象。

将已有的转型策略和方法论真正落实到护肤品类上,而不再局限于眼部产品,或将成为丸美下一轮增长的核心支撑。

这将是另一次转型的开始,也将是丸美真正能够正面对抗珀莱雅的关键一战。

*注:文中郑熙为化名。

*文中题图来自:丸美官网。