珀莱雅的两大隐忧

近期,珀莱雅财报发布,2023年报和2024年1季报营收、利润数据均较好,算是近几年增速较高的水平。在经济复苏不及预期的大环境下,是比较难得了。

业绩大涨背后的两个关键推手:一是2020年开始布局的“大单品”策略成功,强化了“珀莱雅”品牌优势和占领消费者心智,驱动产品销售持续放量。2023年,“珀莱雅”旗下产品销售收入同比增速36.36%,是公司业绩增长主要驱动来源。

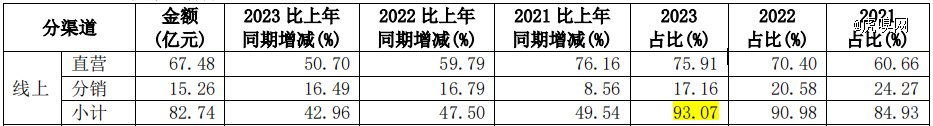

二是公司对抖音、天猫等线上渠道布局具有先发优势,抓住了时代流量红利。2023年,公司线上渠道销售占比已超9成,且收入增速高达42.96%,是业绩高增的另一个重要“抓手”。

但展望未来,珀莱雅面临两大潜在隐忧,这些问题可能会对其未来业绩的持续高增长产生影响。

1)产品端,公司仍依赖主品牌“珀莱雅”,第二增长引擎“彩棠”短期难“独当一面”;

2)渠道端,线上流量饱和,承压较大;线下渠道竞争激烈,业绩增量或有限。而推动线上渠道布局的核心人物CMO叶伟离职,使得市场对公司产品销售能否继续高增增加了较多担忧。

这也是,珀莱雅的的业绩虽然可观,但资本市场并未大涨的重要原因。业绩披露次日公司股价高开低走,最终收盘于+0.14%。

#01产品端:第二增长引擎或难扛起业绩增长“大旗”

珀莱雅旗下有“珀莱雅”“悦芙媞”、“优资莱”、“Off&Relax”和“彩棠”等多品类品牌构成的品牌矩阵。不过,虽然品牌矩阵看起来丰富,但位于护肤赛道的主品牌“珀莱雅”一直是公司营收的主要贡献者。

其中,公司定位熟龄肌抗衰的“红宝石精华”、氧糖双抗的“双抗精华”和敏感肌群体也可用的“源力修护精华”等大单品均是主品牌“珀莱雅”旗下的产品,也驱动主品牌“珀莱雅”收入不断增长。

据2023年财报信息,近三年珀莱雅主品牌收入贡献均在80%以上,彩妆品牌彩棠收入这几年虽增长较快,但目前收入贡献仅11%,而其余品牌营收合计收入贡献仅8%。

即,虽然珀莱雅这几年在尝试培育和发展其他品牌,但目前仍未摆脱依赖单一品牌的问题。且主品牌“珀莱雅”2023年收入已超70亿元,规模较大的情况下,未来业绩增速或会面临放缓,届时可能会对公司整体业绩增速扰动较大。

而公司的第二增长引擎彩妆品牌“彩棠”虽然增长较快,但收入占比较小,短期对公司业绩增长驱动有限;且拉长周期看,国内彩妆生意并不好做,则彩棠能否扛起业绩增长的“大旗”,有较大的不确定性。具体如下:

整体看,虽然我国彩妆市场随着疫情可控,逐渐向好,越来越多消费者希望通过彩妆来提升自信和美感。据艾媒数据,2023年中国彩妆市场规模达585亿,预计可保持10%的年复合增速,2025年规模可达703亿。

但我国彩妆市场竞争激烈,珀莱雅的彩妆品牌不仅要面临超7000家的国货品牌竞争,还有来自国际大牌的竞争。

其中,外资品牌在我国彩妆市场经营时间较长,消费者对海蓝之谜、迪奥、雅诗兰黛、兰蔻等外资大牌的熟悉度和认同度高,其占有率较高,特别是在高端市场。据毛戈平招股书,2022年度,毛戈平是中国前十大高端美妆品牌中*一家中国美妆集团。

而虽然近年来国货品牌在国潮风尚驱动下,通过营销和明星单品逐渐深入消费者心智,打造差异化品牌定位,推动市场份额上升。但目前国内品牌除了花西子、*日记外,其他包括珀莱雅在内的大几千家彩妆企业仍在抢夺剩余50%左右的市场。

且要注意,珀莱雅旗下的彩妆品牌“彩棠”随着销售规模的扩大,业绩增速在2023年度出现下滑。在国内彩妆市场竞争激烈的情况下,继续抢夺市场份额的难度并不小,未来收入增速可能会继续放缓。

则,珀莱雅的第二增长引擎“彩棠”品牌在当下国风“追捧”和借助明星化妆师唐毅的IP影响力驱动,短期可能仍会保持超整体35%左右的增速,但收入贡献小,对公司整体业绩驱动有限。

而“彩棠”品牌主打中国风,并不具有“稀缺性”,如市占率排名靠前的*日记、花西子、毛戈平等都是主打中国风,用自己的方式探索中国式审美新风潮,给消费者带来惊喜。

所以,拉长周期看,彩棠品牌继续抢夺更多市场份额的难度并不小,未来业绩增速可能会继续放缓,届时对公司业绩是“助力”还是“拖累”,并不好说。如,彩妆业务增速放缓至行业10%的增速水平,对珀莱雅整体业绩就是“拖累”了。

故,整体看,珀莱雅虽也想摆脱单一品牌的依赖,致力于打造第二增长引擎彩妆业务,但当下彩妆业务占比还较小,且彩妆赛道竞争激烈,能否撑起业绩增长“大旗”,不确定性较大,这也是公司当前业务发展的一大隐忧。

除此之外,公司渠道端承压或也较大。

#02渠道端:线上流量饱和,线下渠道竞争激烈

由上述,珀莱雅前期抓住了线上渠道的红利,在天猫、抖音渠道率先布局,支撑产品销售。财报显示,2023年度,公司的线上渠道销售收入占比已经超9成了。

但随着潜在的网购用户增量趋于稳定,互联网流量红利效应逐渐减弱,公司的线上渠道持续保持高增的压力较大。且今年年初公司线上渠道布局的核心人物首席营销官叶伟离职,也为公司产品销售能否持续保持高增增加了不确定性。

而公司的线下渠道拓展虽然能做到业绩增量补充,但也会增加成本、影响整体运营效率;且竞争激烈的情况下,能带来的业绩增量或也有限。

2023年,公司重启线下渠道,着重在日化渠道、商超渠道布局。但销售费用确实增加了,2023年销售费用为39.72亿元,同比增长42.59%,占营业收入比例从上年同期43.63%提升至44.61%,带来的业绩增量成效却不是很明显。

财报显示,2023年度公司线下渠道收入6.16亿元,同比增速7.35%,虽扭转了2021年度、2022年度线下渠道收入持续下滑的态势,但增速并不快,且2023是首年不受新冠疫情扰动的年份,需要更多时间去判断线下渠道拓展成效。

同时,要注意,与线上模式直接面向消费者不同,线下渠道的核心竞争力更取决于零售商。且线下零售商的化妆品品牌不仅代理珀莱雅一家,价格比拼会更“直接”,也许会使得国内化妆品的“价格战”变得更激烈。

再加上,在线上渠道流量趋于饱和的大环境下,这两年国内诸多美妆企业包括韩束、华熙生物、福瑞达等,甚至跨国品牌珀莱雅也都加入了重启线下渠道的大军。

如2023年11月,韩束招募100名代理商,并在今年1月上市CS(化妆品专营店)渠道*产品;华熙生物旗下品牌米蓓尔开启线下动作,宣布入驻4000+家屈臣氏;欧莱雅集团旗下*中国本土高端美妆品牌羽西,也重启了线下开店节奏等。

市场竞争激烈下,珀莱雅线下渠道未来带来的业绩增量或有限。

总结看,珀莱雅的产品端和渠道端均有隐忧,而这或将对公司业绩以及资本市场的情绪带来扰动,投资或许要谨慎一些了。

【本文由投资界合作伙伴虎嗅网授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。