纽威股份 | 点评:拟投资纽威流体二期扩产项目,助力高端化转型&长期成长

(来源:先进制造新视角)

【东吴机械】周尔双13915521100/李文意/韦译捷18859277905/钱尧天/黄瑞/谈沂鑫

投资评级:买入(维持)

关键词:#产能扩张

2025年1月8日公司发布公告,拟以不低于5亿元的自筹资金,投资于纽威流体二期扩产项目,计划建设约2万平方米的生产厂房及配套设施,扩增2条以上工业阀门生产线等,预计2027年6月建成投产。纽威流体为纽威股份全资子公司,2018年末成立,2020年投建通安特殊阀工厂,聚焦适用于严苛工况和特殊应用领域的蝶阀、锻钢阀及其他特殊阀种,并于2023年投产,为公司进入海工造船等下游、产品高端化转型、及我国高端阀门进口替代持续做出贡献。本次投资项目为纽威流体二期,公司中高端产能有望进一步扩张。

近年来公司配套核心铸件、海外产能有序扩张:(1)2023年12月公司公告,拟于沙特设立全资子公司,提高于中东市场竞争力;(2)2024年6月公司公告,拟对外投资设立越南子公司,进一步提升越南工厂产能,提高公司应对北美潜在关税风险等能力;(3)铸件为影响阀门性能的核心部件之一,2024年8月公司公告,拟以自有资金2.2亿元扩产精密铸件产能,建成后年产碳钢精密铸件5000吨、不锈钢精密铸件5000吨。海外+核心零件资本开支将助力公司中长期成长,也彰显了公司的成长信心。

2022年末新任管理团队上任以来,纽威业务进入高速拓展期:(1)把握“一带一路”倡议&中资EPC出海机遇,积极拓展海外油气市场,大客户份额稳中有升,(2)积极拓展海工造船、水处理、核电等新兴下游,订单表现亮眼。(3)公司拟以年为维度滚动实施股权激励,团队积极性高。展望未来,纽威股份作为获行业、大型跨国集团认证批准最多的国产工业阀门龙头,先发优势明显,市场地位稳固,看好公司长期成长。

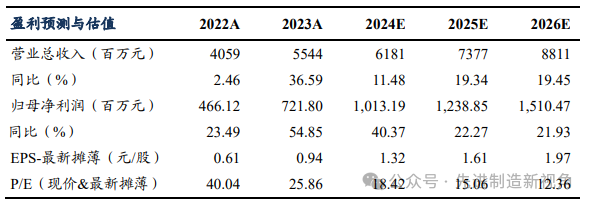

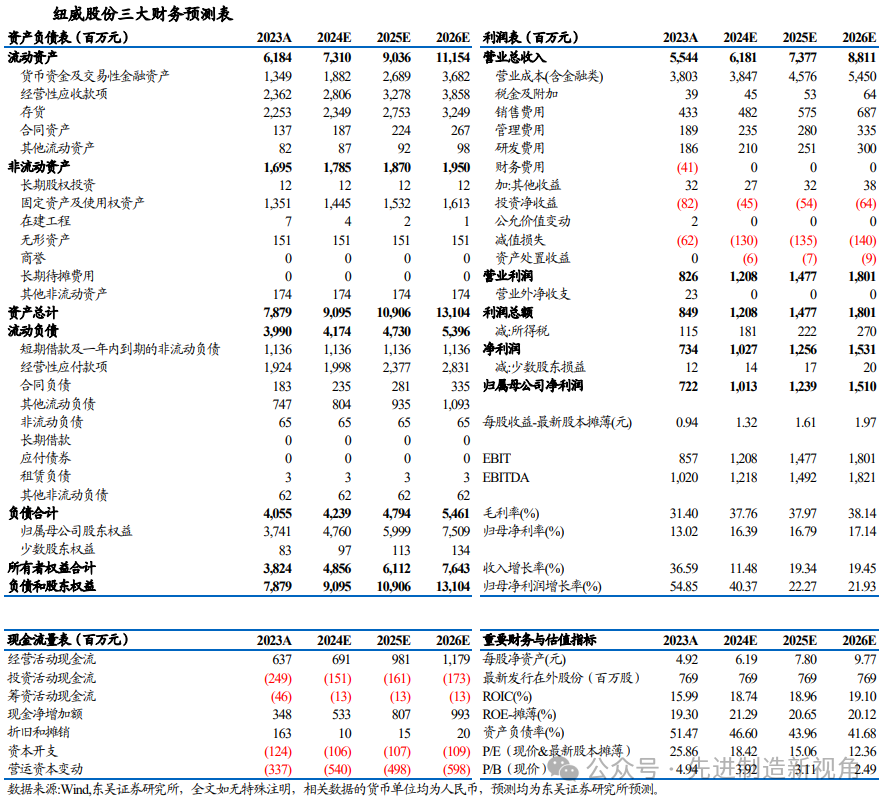

盈利预测与投资评级

我们维持公司2024-2026年归母净利润预测为10.1/12.4/15.1亿元,当前市值对应PE分别为18/15/12X,维持“买入”评级。

风险提示

原材料价格波动、人民币汇率波动、地缘政治风险

东吴机械团队

东吴机械研究团队荣誉

2023年 新财富最佳分析师 机械行业 第四名

2023年 Wind金牌分析师 机械行业 第一名

2022年 新财富最佳分析师 机械行业 第三名

2022年 Wind金牌分析师 机械行业 第二名

2021年 新财富最佳分析师 机械行业 第三名

2021年 Wind金牌分析师 机械行业 第一名

2020年新财富最佳分析师 机械行业 第三名

2020年 卖方分析师水晶球奖 机械行业 第五名

2019年 新财富最佳分析师 机械行业 第三名

2017年 新财富最佳分析师 机械行业 第二名

2017年 金牛奖最佳分析师 高端装备行业 第二名

2017年 卖方分析师水晶球奖 机械行业 第五名

2017年 每市组合 机械行业年度超额收益率第一名

2016年 新财富最佳分析师 机械行业第四名

2016年 金牛奖最佳分析师 高端装备行业 第四名

2016年 每市组合 机械行业年度超额收益率第一名