三次跨界三次碰壁,天域生态无人员储备又要切入汽车领域,会踩雷吗?

界面新闻记者 | 尹靖霏

先后跨界生猪养殖、光伏、锂电,又要跨界汽车行业,天域生态(603717.SH)受到监管“关注”。1月10日,这家上市公司回复了上交所监管工作函。

三次跨界 为高位套现?

天域生态成立于2000年,于2017年03月27日上市,公司实控人系罗卫国,史东伟,注册地在重庆市,主营业务为园林业务。此后园林业务进入瓶颈期,公司开始四处探路。

四处探路却是四处碰壁。6年间,这家公司先后涉足生猪养殖、光伏、锂电。

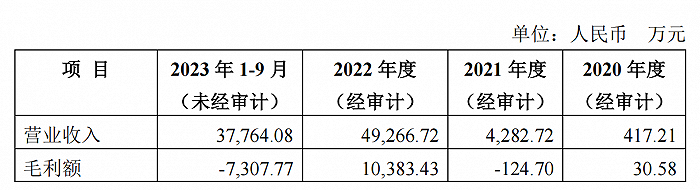

2019 年,公司开始战略转型,新设生态农牧业务(生猪养殖)。该领域业务于 2019 年下半年开始投入,由于2023年生猪行情持续低迷,2023年前三季度该业务毛利就亏损了超7300万元。

2021年光伏赛道大热,天域生态又重金押向分布式光伏发电业务。2023年以来光伏赛道产能开始过剩,组件环节跌破一元生命线,众多闻风而来跨界光伏的上市公司纷纷销声匿迹。对于天域生态而言,这次跨界又像是给资本市场开了一场玩笑。2022年、2023年前9个月毛利仅为数百万元。

天域生态分布式光伏业绩,图源:公司公告

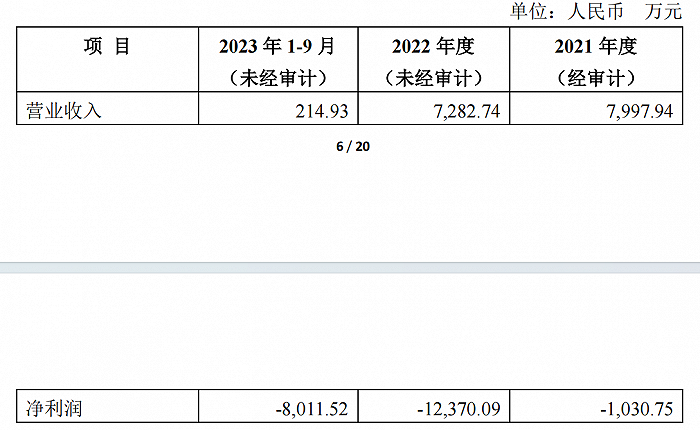

天域生态分布式光伏业绩,图源:公司公告2021年至今锂电又是资本市场另一大热赛道,天域生态再度闻风而来,又把目光瞄准了锂电。2022年3月,公司以增资的形式向聚之源投资2.1亿元,获得聚之源35%股权。未料到,这家标的业绩连续3年亏损。2021年至2023年前9个月净利润合计亏损超2亿元。

天域生态锂电业务业绩,图源:公司公告

天域生态锂电业务业绩,图源:公司公告三次追逐市场热点,三次跨界不同赛道,天域生态都碰了一鼻子灰。2020年至2022年,公司实现归母净利润-1.57亿元、-2.15亿元、-2.79亿元,连续三年亏损,合计亏损达6.51亿元。

不断碰瓷热点跨界陌生领域,一大动力是否又为了迎合市场,推高股价进而借机减持?

在跨界光伏和锂电的2021年和2022年,该公司股价迎来了一波小高峰。2020年11月该公司股价还停留在7.41元/股的低位,2022年最高就涨到了17元/股的高位。

据统计,该公司实际控制人罗卫国、史东伟在2021年5月至11月期间,通过减持套现的金额就达3亿元,股票交易的平均价格在10.31元/股至13.62元/股之间,远高于2020年股价的均价。

对于多次跨界陌生赛道,上交所质疑:结合公司历史经营业绩、流动性情况、前期投资效益等,说明频繁投入大额现金开展跨界投资的必要性及合理性。

无人员储备跨界汽车领域 隐雷暗藏

生猪养殖、光伏、锂电赛道纷纷碰壁,天域生态又把目光放在了汽车零配件行业,但该公司并没有相关行业的人员储备。

对此,上交所质疑:公司拟投资无协同性的汽车零部件生产制造业务的原因及合理性在哪?1月10日天域生态称,公司主营生态环境业务、生态农牧业务及光伏新能源业务受经营环境、行业周期的影响,竞争激烈。公司本次投资新业务是基于公司生产经营现状和对汽车零部件制造行业发展前景的看好,开辟新的增长曲线,拓展新的利润增长点,增强公司未来持续盈利能力,提高公司抗风险能力。

此次收购又是否会踩雷?

其一,这次收购并非直接收购标的公司,收购的是标的公司新上任的股东方,这一股东方成立时间还不足1年。

2023年12月30日,天域生态与阿格亚(北京)控股有限公司(以下简称“阿格亚”)及其股东跃马投控(北京)科技有限公司(下称跃马投控)签订了《投资合作框架协议》,公司或其指定主体(包括但不限于公司拟参与组建的并购基金等)拟对阿格亚进行投资。

值得注意的是阿格亚并非最终的收购标的。

标的公司为德国阿格亚集团(ALLGAIERWERKE GmbH),该标总部位于德国斯图加特,成立于1906年,是铝制轻量化车身及钢结构电池包的全球专业供应商。2019-2021年,该标的公司面临严重财务困难,遭遇债务重组,2022年阿格亚获得了本次收购所需的全部许可,于当年7月完成了股权转让的工商登记,目前阿格亚北京间接持有德国阿格亚88.94%股权。阿格亚同时重组了标的公司管理团队,委派了董事长、总经理、首席财务官和采购总监等核心管理人员,全面接管标的公司运营。

阿格亚及其背后股东方成立时间最长不超过一年半,其中阿格亚成立于2023年3月,背后的股东方跃马投控成立于2022年10月。

天域生态称,因公司没有汽车行业的业务经验,若本次投资事项可以顺利进行,后续将通过与阿格亚公司/团队的合作,引入德国公司成熟的技术与工艺以及管理,稳健开展相关业务

然而,阿格亚及其股东方成立时间如此之短,其管理团队是否稳定?又是否具有汽车零部件管理经验?更为重要的是,他们在此次交易中是想大赚一笔就走人?还是要扎扎实实地搞实业?

天眼查显示,阿格亚股东方跃马投控,其背后的出资人系私募投资公司,产业资本的性质并不明显。

跃马投控股东方,图源:天眼查

跃马投控股东方,图源:天眼查其二,标的公司业绩又是否可持续?

2022年至2023年,德国阿格亚EBT(指税前利润,下同)为1755.1万欧元和预计3179.20万欧元,两年平均EBT( 税前利润 )为2467.15万欧元,按汇率折算为1.92亿元

跃马投控承诺标的公司2024年-2026年度累计扣非后税后净利润不低于10亿元。这家标的公司又是否具有持续的盈利能力?10亿元的净利承诺又能否实现?天域生态的8000万元投资又是否再度打水漂?

此次收购暗藏风险,对于天域生态而言,自身账上的资金也并不充沛。

对于此次跨界汽车零配件行业,该上市公司走的是“8000万元自有资金+私募基金”的形式。

其中,收购双方同意,拟按照阿格亚100%股权投前估值12亿元,天域生态或其指定主体拟出资不超过8亿元向前者投资,投后占阿格亚股权比例不低于40%。投资完成后,天域生态将成为阿格亚单一第一大股东,有权改组董事会并委派部分董事及高管。

1月2日,天域生态披露参与设立北京前沿科创智选壹号股权投资中心(有限合伙),总规模为8亿元,其中公司作为有限合伙人认缴出资8000万元,该基金投资领域为汽车产业链的企业。

即使是8000万元,对于天域生态来说,压力也不小。截至2023年9月末,公司货币资金余额为1.57亿元,公司有息负债余额13.86元,其中一年内到期的有息负债余额为2.53亿元。

天域生态再次打起了A股的主意。

1月10日该公司称,公司目前正在进行中的向特定对象发行股票申请已于2023年5月12日获得证监会同意注册的批复,批复自同意注册之日起12个月内有效。本次向特定对象发行募集资金总额预计不低于1.91亿元且不超过3.4亿元,此次将全部用于补充流动资金。

截至1月11日收盘,公司股价微涨1.28%,报7.9元/股,市值不足23亿元。