重庆“摩帮”迎来变局,左宗申拟拿下隆鑫通用控股权 如何处理同业竞争成看点

每经记者 王琳每经编辑 董兴生

重庆两大“摩帮”成员迎来并购。

7月2日盘后,宗申动力(001696.SZ,股价10.5元,市值120.23亿元)发布公告表示,其参股公司重庆宗申新智造科技有限公司(简称“宗申新智造”)拟收购隆鑫通用24.5513%的股份,交易价格为33.46亿元。交易完成后,宗申新智造将成为隆鑫通用第一大股东,宗申动力董事长左宗申将成为隆鑫通用实控人。

目前,隆鑫控股有限公司(以下简称“隆鑫控股”)等隆鑫系13家公司正在进行破产重整。此前的5月21日,隆鑫系13家公司已获法院批准延长重整计划执行期限3个月。

值得一提的是,一旦宗申新智造控股隆鑫通用,包含宗申动力、隆鑫通用(603766.SH)、美心翼申(BJ873833)三家上市公司的宗申资本系或将成型。不过,宗申动力也将与隆鑫通用形成同业竞争关系,如何梳理宗申系旗下上市平台的资产也将成为未来的一大看点。

宗申新智造拟以33.46亿元拿下隆鑫通用控股权

回过头看,左宗申想拿下隆鑫通用或是早有谋划。

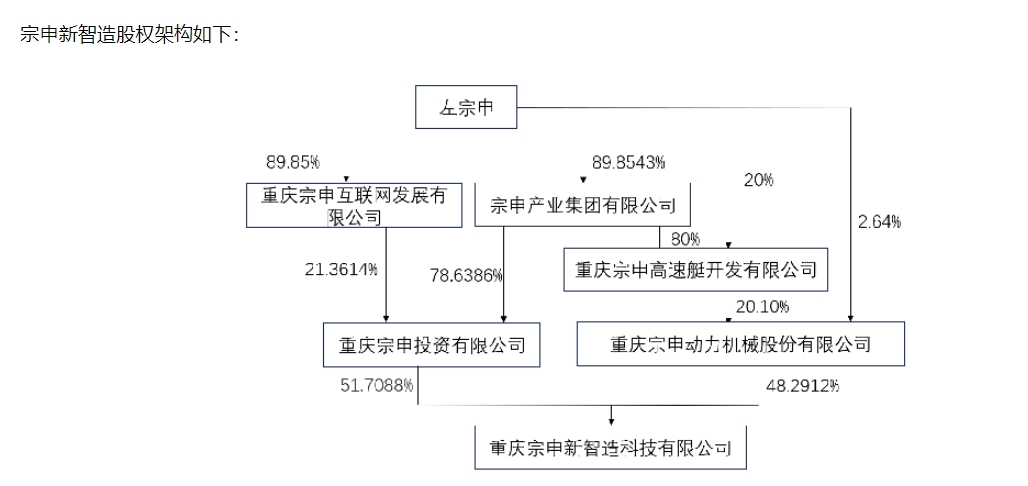

天眼查显示,宗申新智造成立于今年3月29日,注册资本13.46亿元。根据宗申动力此前公告,宗申动力拟出资不超过6.5亿元,与左宗申实际控制的重庆宗申投资有限公司(以下简称“宗申投资”)共同成立宗申新智造。

图片来源:公告截图

图片来源:公告截图宗申新智造成立的目的十分明确:为进一步把握汽摩行业相关的项目投资机会,深化与相关方在汽摩领域的资源和业务合作。

成立约3个月后,便传来了宗申新智造与隆鑫系13家公司的破产重整管理人签订《重整投资协议》、参与隆鑫系13家公司实质合并重整的消息。具体来说,宗申新智造拟出资33.46亿元收购隆鑫控股所持隆鑫通用约5.04亿股股票,占隆鑫通用总股本的24.5513%。

这一交易价格对应的隆鑫通用每股价格为6.6366元,较隆鑫通用7月2日的收盘价6.71元/股略有折价。

在此之前,隆鑫系13家公司的重整就颇为“难产”。重庆市第五中级人民法院在2022年11月就裁定批准了隆鑫系13家公司实质合并重整的计划,但随后经历了两次执行延期。7月2日晚间,隆鑫通用也发布公告表示,若重整计划未能在延长执行期后(至2024年8月21日)完成,则控股股东隆鑫控股存在被宣告破产的风险。

那么,宗申新智造对隆鑫通用股份的收购计划成功与否,是否会受到隆鑫系13家公司整体的重整计划执行情况影响?“具体情况请查看公司发布的公告信息,同时及时关注公司后续公告。”7月3日,记者以投资者身份咨询宗申动力证券部,接线工作人员回应称。

隆鑫通用方面则未回应记者的采访。

重庆“摩帮”发展将迎终章?

若左宗申成功拿下隆鑫通用,将必然在重庆“摩帮”发展史上写下浓墨重彩的一笔。

上世纪八九十年代开始,乘着改革开放的东风,重庆“摩帮”发展得风生水起,并很快名声在外。公开资料显示,重庆摩托车在国内的市占率于2000年曾一度达到20%,在2000年全国摩托车行业出口先进企业中,重庆摩企占据了13席中的5席,摩托车成为重庆的支柱性产业之一。

与此同时,重庆也诞生了嘉陵摩托、建设摩托、力帆摩托、宗申摩托、隆鑫摩托、大江摩托、银翔摩托等一众行业明星企业,其中多家企业后来成功登陆资本市场。

但是,随着时代发展,重庆“摩帮”逐渐在历史发展舞台上褪色。曾经的“建摩B”在2015年将主业由摩托车变更为汽车空调压缩机,并成为现在的建车B,而建车B日前已被终止上市;中国嘉陵在2019年通过重大资产重组变为了目前的电科芯片(SH600877);力帆股份(已更名为“力帆科技” SH601777)则在2020年通过重整被吉利集团收归旗下。

而尽管受到控股股东的债务危机影响,隆鑫通用近几年发展仍然颇为强劲。

年报显示,2021年至2023年各年度,隆鑫通用的营业收入分别为130.58亿元、124.10亿元和130.66亿元,其扣非后归母净利润分别为0.84亿元、4.73亿元和6.42亿元。今年一季度,隆鑫通用的营业收入和扣非后归母净利润分别同比增长20.41%和60.70%。

图片来源:隆鑫通用年报截图

图片来源:隆鑫通用年报截图宗申动力在业务规模上不及隆鑫通用。从业绩情况来看,2021年至2023年,宗申动力的营业收入分别为91.77亿元、80亿元和79.97亿元,扣非后归母净利润分别为3.69亿元、3.78亿元和3.09亿元。可见,此次宗申动力参股公司拟控股隆鑫通用,也称得上是一宗“小鱼吃大鱼”的交易。

图片来源:宗申动力年报截图

图片来源:宗申动力年报截图A股市场将诞生宗申资本系?

左宗申若能成功入主隆鑫通用,无疑也将一举奠定宗申动力在重庆“摩帮”的地位。

对于此次交易的目的,宗申动力表示,隆鑫通用主营摩托车及通用机械等业务,产品具有良好的市场竞争力,与公司现有摩托车发动机及通用机械等业务存在产业链协同效应。本次交易有助于优化产业生态,完善公司产业布局,符合公司目前的战略规划和经营发展的需要。

近年来,与其他一些摩企大跨步转型相比,宗申动力则是通过小步快走的方式,在并未伤筋动骨的情况下,完成了公司的业务调整和转型。

目前,宗申动力主要从事中小型动力机械产品及部分终端产品的研发、制造、销售等业务。其中,在摩托车动力业务方面,其产品包括两轮车、三轮车、越野车、踏板车等全系列摩托车发动机。2023年,宗申动力的摩托车发动机业务实现产品销售252.04万台,同比增长12.98%;实现营业总收入和净利润分别为33.64亿元和1.29亿元。

至于隆鑫通用,其摩托车业务则包括整车和摩托车发动机业务,其中摩托车整车业务在2023年录得73.81亿元的销售收入,同比增长22.20%;自主摩托车发动机产品在2023年则实现16.70亿元的销售收入,同比增长15.10%。

因此,将隆鑫通用纳入版图后,宗申系在摩托车领域的地位或将大为提升。

而从资本运作角度来看,一旦本次交易完成,左宗申也将拥有宗申动力和隆鑫通用两家上市公司,再加上已在北交所上市的宗申动力重要参股子公司美心翼申,A股市场或将诞生出新的资本系。

值得一提的是,宗申动力在公告中也表示,一旦本次交易完成,宗申动力与隆鑫通用之间将构成同业竞争关系。

“后续肯定也要进一步对两方的业务进行梳理,我们也会敦促控股股东及时来解决这个同业竞争的问题,具体情况后续会及时进行信息披露。”前述宗申动力证券部接线人员表示。

封面图片来源:每日经济新闻 刘国梅 摄