成长性被低估:揭秘老百姓的护城河

9月初以来,老百姓连拉5个涨停板,引发资本市场高度关注。股价之所以快速飙升,一方面,此前市场悲观情绪之下,公司估值一度不足10倍,创历史最低,错杀程度明显。另一方面,市场对于公司中长期业绩表现、盈利能力依旧抱有信心。

01

做大做强之路

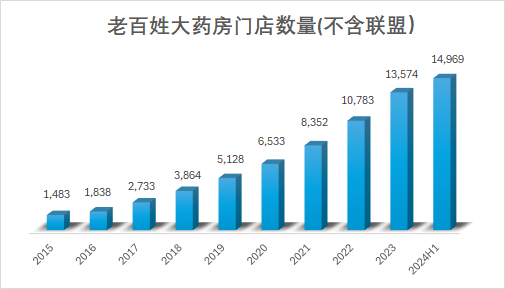

老百姓历来坚持“自建、并购、加盟、联盟”四驾马车经营模式,门店实现快速精准扩张。截止2024年上半年,公司业务覆盖18个省级市场,150个地级市及以上城市,总门店数为14969家,超益丰药房、一心堂、漱玉平民、健之佳等头部龙头,较2015年上市之年增长9倍之多。

上半年新增门店中,下沉市场特征明显,地级市及以下门店占比达到79%。在单店收入大致相当的情况下,三四五线城市房租、人工成本较一二线城市更低,盈利能力理应更好一些。此外,在第二业务曲线上,公司利用供应链优势加大加盟业务扩张,提升门店密度与规模。上半年新增757家加盟门店,加盟业务实现收入10.76亿元。

除业务规模做大外,老百姓在做强方面,即提升盈利能力上也做了不少努力。

一方面,2019年以来,老百姓开启大店拆小店经营转变,驱动运营效率改善。截止2024年6月,旗舰店、大店、中小成店分别为122家、225家、9576家,其中前两者门店比例为3.5%,较2019年的8.24%下滑明显。旗舰店日均平效从142元提升至228元,大店从84元提升至105元,中小成店则因为扩张数量较快且绝大部分新增门店布局下沉市场平效略有下滑。

另一方面,老百姓亦重视供应链管理以及物流网络建设,统采比例呈持续提升趋势。上市之初,统采比例低于40%,2024年上半年已经提升至70%以上。据甬兴证券预算,统采比例每提升1%,将带来毛利率提升0.1%-0.2%。

此外,老百姓还围绕“健康管理、健康养身、健康运动”等场景打造自有品牌,囊括中西成药、养生中药、健康食品和个人护理用品等多个品类,已经成功开发超600多种产品。上半年自有品牌自营门店销售额已经达到16.9亿元,销售占比21.5%。

通常来讲,连锁药店自有品牌毛利率往往会超过50%,显著高于业务整体毛利率水平。一来,药店与厂家直接合作,可以节约中间商环节费用。二来,药店对自有品牌的定价、利润有更强主导权,成本也更低。

总之,老百姓经过20多年的稳打稳扎,从长沙本土开始逐步做大做强,现已成为全国规模最大的连锁药店龙头之一。

02

数字化转型夯实竞争力

过去二十载,国内连锁药店企业通过内生加外延并购的模式做大做强,夯实了核心竞争力。但伴随着全国门店数量的持续提升,未来行业竞争也必然从单纯追求规模转向追求经营效率。

此外,终端用户需求端也发生了一些变化,线上零售蛋糕有所增长。尤其是过去三年疫情,培养了一部分用户使用线上购药的消费习惯,加之全天候、及时达、送到家的服务体验,得以在疫情之后保留了下来。此外,医保支持线上支付从一线城市逐步扩张至更多城市,也加速了线上渗透。

对于连锁药店企业而言,新零售(O2O)是不得不拿下的新战场。一方面,线上药房扩大了原有门店的服务范围,从1公里扩展至5-10公里,能够触达更多新用户。另一方面,放开线上医保资质的药店数量有限,头部药店因品类多、合规性好、服务能力强等优势,有望在获取资质方面占据先机与优势,加速市场份额提升。

面对提升经营效率的必答题以及药品零售渠道的变革,越早进行数字化转型的药店企业越能够抢占市场红利,增加未来竞争力砝码。

老百姓作为头部企业,早在2019年便开启数字化转型战略,在团队建设、运营体系建设以及前中后台互通等方面下足功夫,每一步其目的均为提升经营效率服务。

具体来看,前台围绕客户与店员构建起了“门店顾客体验”、“赋能店员销售”等系统;中台方面,打造“全渠道中台”和“会员数据中台”系统;后台方面,基于营销、产品、管理提升后台服务能力,快速响应前台需求。

几年下来,老百姓在经营管理水平和效率、采购降本增效等方面提升明显。比如,在会员运营管理数智化方面,2024年上半年会员总数达到9404万,活跃会员数为2053万,年新增会员数770万,会员销售占比超过75%。

老百姓数字化转型建设卓有成效,也不断赋能线上新零售业务,取得不错战果,夯实了核心竞争力。

2019-2023年,老百姓线上销售额从1.74亿元增长至20亿元,年复合增速高达84%。2024年上半年,该渠道销售额为10.6亿元,同比增近10%。

具体来看,老百姓O2O外卖门店达到11856家,占总门店数量的80%左右。其中,24小时服务的门店为708家。

公域方面,2024年二季度公司O2O与B2C销售额排名分别位于市场第六与第三。私域方面,公司“老百姓大药房”微信小程序提供24小时在线服务,二季度小程序DAU(日活跃用户)同比增长100%,动销门店数同比增长50%。

综合看,老百姓快速、坚定践行数字化转型战略,迎来了丰硕成果。

03

行业增长红利不减

上市以来,老百姓均保持着不错的业绩表现。未来,伴随着行业转型调整,其业绩成长性仍然可以期待。

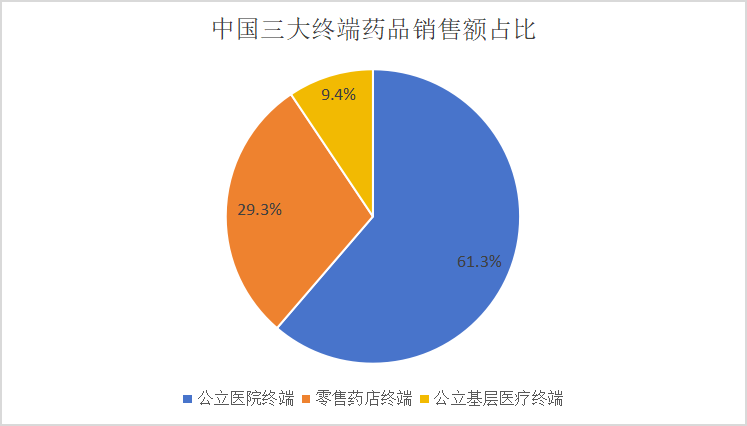

据米内网数据显示,2023年,中国三大终端六大市场药品销售额为18865亿元,同比增长5.2%。其中,公立医院市场份额最大,占比61.3%。排名第二的是零售药店,占比29.3%,而公立基层医疗终端市场份额为9.4%。对比美日,处方药院内占比分别仅14%、21%。

▲来源:米内网

▲来源:米内网未来,零售药店市场将持续抢占公立医院终端药品市场蛋糕,为中长期、不可逆趋势,主要逻辑在于处方外流将提速。

国家从顶层设计不断完善处方外流政策,其目的是打破医院对于药品的依赖,使之形成市场化竞争,破解以药养医等弊端。

2016年,国务院发文明令禁止医院限制处方外流。次年,再发文鼓励连锁药店发展、探索医院处方信息共享机制,成为处方外流分水岭之年。

进入2021年,处方外流政策不断加码。当年,国家医保局发文将零售药店纳入门诊统筹管理。2023年,医保局印发《关于进一步做好定点零售药店纳入门诊统筹管理的通知》。该政策要求定点零售药店门诊统筹的起付标准、支付比例和最高支付限额等,可执行与本统筹地区定点基层医疗机构相同的医保待遇政策。

政策驱动之下,药店门诊统筹逐步落地。截止2024年5月,据机构不完全统计,全国纳入门诊统筹的零售药店门店数量约为11.59万家,占2023年全国零售药店总量约17.4%。

具体到企业来看,截至2024年6月末,老百姓具备门诊统筹资质的门店达到5028家,位居头部连锁药店前列。

除零售药店市场蛋糕继续扩容外,市场格局也将更加恒者恒强,全国药店连锁化率、头部企业市占率将趋于集中。

据中康CMH,2023年中国药店连锁率为57.8%,较2017年上升7.31%。其中,前十强药房市占率仅30.9%,百强为55.8%。对标美国,2022年前三强市占率为85%。

中国头部连锁药店市占率还有不小上升空间。一方面,国家监管政策升级,合规性要求越来越严格,叠加市场价格愈加透明化,中小型药店企业经营压力颇大,而龙头药店因规模效应有更大议价权,且有更丰富的产品线,以及数字化转型能力,有望持续抢占中小药店的市场蛋糕。

另一方面,获取门诊统筹资质、线上医保支付资质难度不小,更有利于竞争实力更强、合规性更好的头部药店。

总之,政策驱动处方加速外流,门诊统筹也逐步在各省市落地,零售药店市场蛋糕还有较大增长空间。在分蛋糕环节,头部连锁药店竞争实力愈发强劲,市场占有率会持续提高。

老百姓作为收入规模领先、覆盖区域广泛的大型连锁药店龙头,有望持续受益于行业增长红利,未来业绩成长性依旧值得期待。

不过,前期因大盘下跌、市场情绪低迷等多方面因素,老百姓最新估值倍数不足15倍,处于2015年上市以来新低。因此,在股价存在错杀以及未来业绩增长潜力十足的大背景下,资本价值仍有机会迎来持续回归。