哈森股份拟收购3公司股权进军消费电子 复牌一字涨停

中国经济网北京1月16日讯 哈森股份(603958.SH)今日一字涨停,收报9.98元,涨幅10.03%。

哈森股份昨晚发布关于重大资产重组一般风险提示暨公司股票复牌公告。公司股票于2024年1月2日(星期二)开市起停牌,并于2024年1月3日(星期三)开市起继续停牌,经向上海证券交易所申请,公司股票将于2024年1月16日(星期二)开市起复牌。

哈森股份昨晚发布发行股份及支付现金购买资产并募集配套资金暨关联交易预案。本次交易包括发行股份及支付现金购买资产、募集配套资金两部分。本次交易上市公司拟通过发行股份及支付现金方式,购买交易对方合计持有的江苏朗迅90%股权、苏州晔煜23.0769%出资份额和苏州郎克斯45%股权。同时,上市公司拟向不超过35名特定投资者发行股份募集配套资金,募集配套资金总额不超过本次交易中以发行股份方式购买资产的交易价格的100%。

截至预案签署日,标的公司的审计和评估工作尚未完成,标的资产评估值及交易作价均尚未确定。最终交易价格由本次交易各方根据具有从事证券、期货相关业务资格的评估机构出具的评估报告中确认的标的资产的评估值协商确定。本预案涉及的相关数据尚未经过符合《证券法》规定的审计、评估机构的审计、评估,相关资产经审计的财务数据、评估结果及最终交易作价等将在重组报告书中予以披露,特提请投资者注意。

本次发行股份及支付现金购买资产包括购买交易对方合计持有的江苏朗迅90%股权、苏州晔煜23.0769%出资份额和苏州郎克斯45%股权,前述交易约70%的对价以发行股份的方式支付,约30%的对价以现金方式支付。

哈森股份与交易对方协商确认,本次发行股份购买资产的发行价格为7.30元/股,不低于定价基准日前20个交易日上市公司股票的交易均价的80%。鉴于标的资产的交易对价尚未确定,本次交易中向交易对方发行的股份数量尚未确定。具体发行数量将在重组报告书中予以披露。

上市公司拟向不超过35名符合条件的特定投资者发行股份募集配套资金。本次拟募集配套资金的总额不超过本次交易中以发行股份方式购买资产的交易价格的100%,且发行股份数量不超过本次交易前上市公司总股本的30%。

本次配套募集资金发行的证券种类为在中国境内上市的人民币普通股(A股),每股面值1.00元,上市地点为上交所。

哈森股份本次拟采用询价方式向特定对象发行股份募集配套资金,发行对象为符合中国证监会规定的证券投资基金管理公司、证券公司、信托投资公司、财务公司、保险机构投资者、合格境外机构投资者、其他境内法人投资者和自然人等不超过35名的特定投资者。

本次募集资金总额不超过本次发行股份方式购买资产的交易价格的100%,且发行股份数量不超过本次交易前上市公司总股本的30%。配套募集资金具体金额将由上市公司在本次交易标的资产的审计、评估工作完成并确定交易价格后,由公司再次召开董事会审议确定。本次配套募集资金可用于支付本次并购交易中的现金对价、支付中介机构费用及标的资产项目建设。募集资金具体用途及金额将在重组报告书中予以披露。

本次发行股份募集配套资金采取询价发行的方式,根据《注册管理办法》等法律法规的相关规定,发行股份募集配套资金的定价基准日为本次向特定对象发行股票发行期首日,发行价格不低于定价基准日前20个交易日公司股票交易均价的80%。

哈森股份向其他不超过35名特定投资者发行的股份,自股份发行结束之日起6个月内不得转让。

交易各方同意,如标的资产过渡期间损益合计金额为盈利,则归本次发行完成后标的公司的股东共享。如标的资产在过渡期间损益合计金额出现亏损的,则由交易对方按照本次交易前其在标的公司的持股比例或出资份额以现金方式向哈森股份补足,标的资产过渡期损益的确定由哈森股份聘请并经各方认可的具有证券从业资格的审计机构对标的资产过渡期的损益情况进行专项审计为准。

本次交易各方同意,截至交易基准日标的资产的账面未分配利润由本次交易完成后标的公司股东共同享有。

本次交易前,哈森股份控股股东为珍兴国际,实际控制人为陈玉珍、吴珍芳、陈玉荣、陈玉兴和陈玉芳等陈氏家族。本次交易完成后,公司控股股东和实际控制人均未发生变化。本次交易不会导致上市公司控制权发生变更,不构成《重组管理办法》第十三条规定的重组上市。

哈森股份表示,本次收购的标的公司具有良好的发展前景和较强盈利能力,收购完成后,上市公司将充分利用资源配置优势,培育新的盈利增长点。本次重组完成后,标的公司将成为上市公司的子公司,其经营业绩将纳入上市公司合并财务报表范围,上市公司的业务规模和盈利能力将得到明显提升。

苏州郎克斯在消费电子领域积累了A公司等优质客户资源,已形成精密加工技术优势;江苏朗迅在自动化设备领域已具备较强的专用设备制造能力,已为A公司提供高质量的自动化设备。本次收购完成后,苏州郎克斯、江苏朗迅能够进一步发挥核心优势,实现资源互补,并借助上市公司的融资平台进一步扩大业务规模和客户资源,共同提升综合竞争能力。

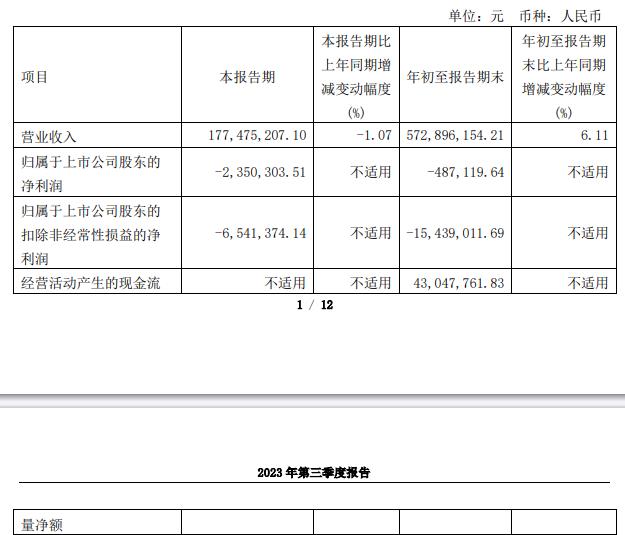

哈森股份2023年三季度报告显示,2023年第三季度,哈森股份实现营业收入1.77亿元,同比下滑1.07%;归属于上市公司股东的净利润-235.03万元;归属于上市公司股东的扣除非经常性损益的净利润-654.14万元。

2023年前三季度,哈森股份实现营业收入5.73亿元,同比增长6.11%;归属于上市公司股东的净利润-48.71万元;归属于上市公司股东的扣除非经常性损益的净利润-1543.90万元;经营活动产生的现金流量净额4304.78万元。