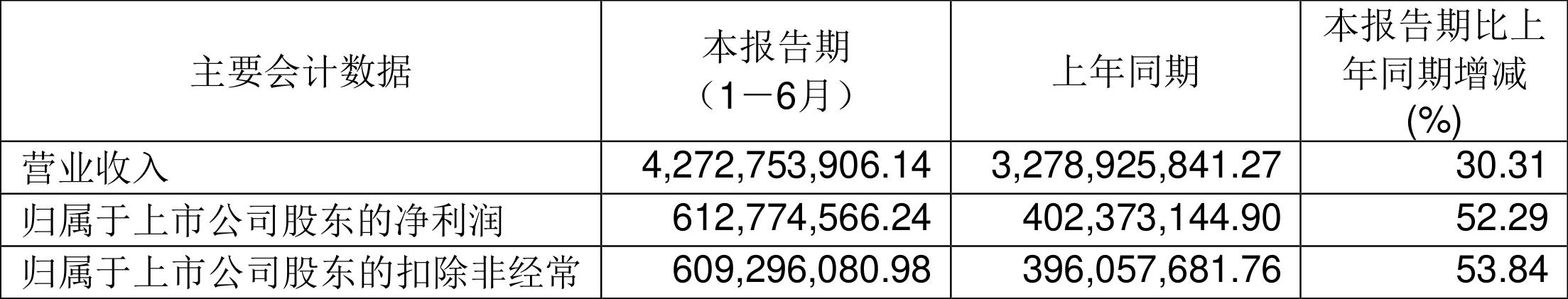

金诚信:2024年上半年净利润6.13亿元 同比增长52.29%

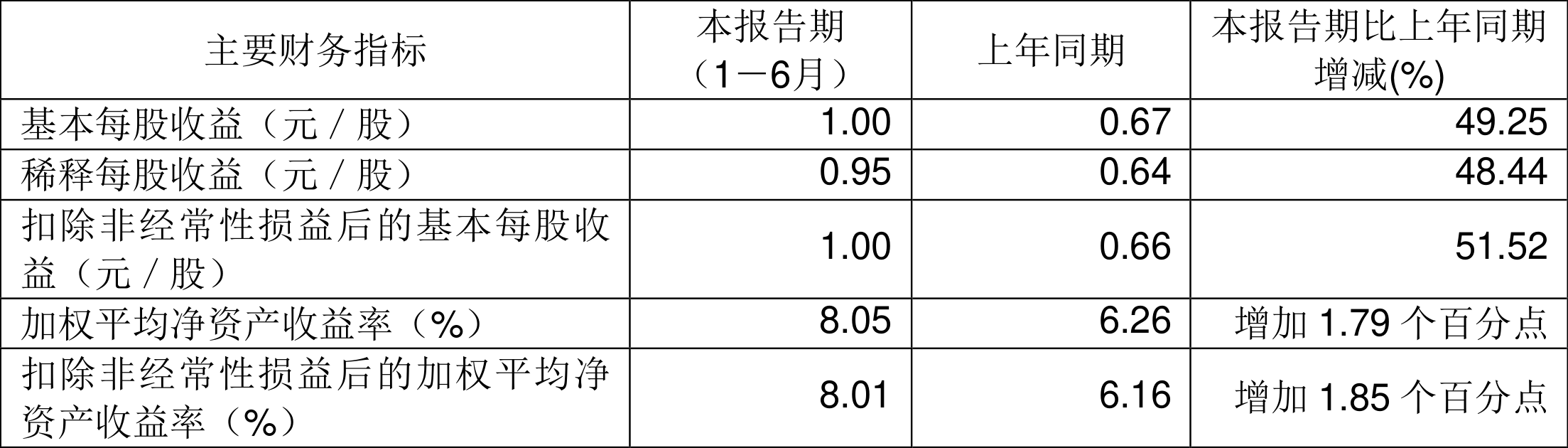

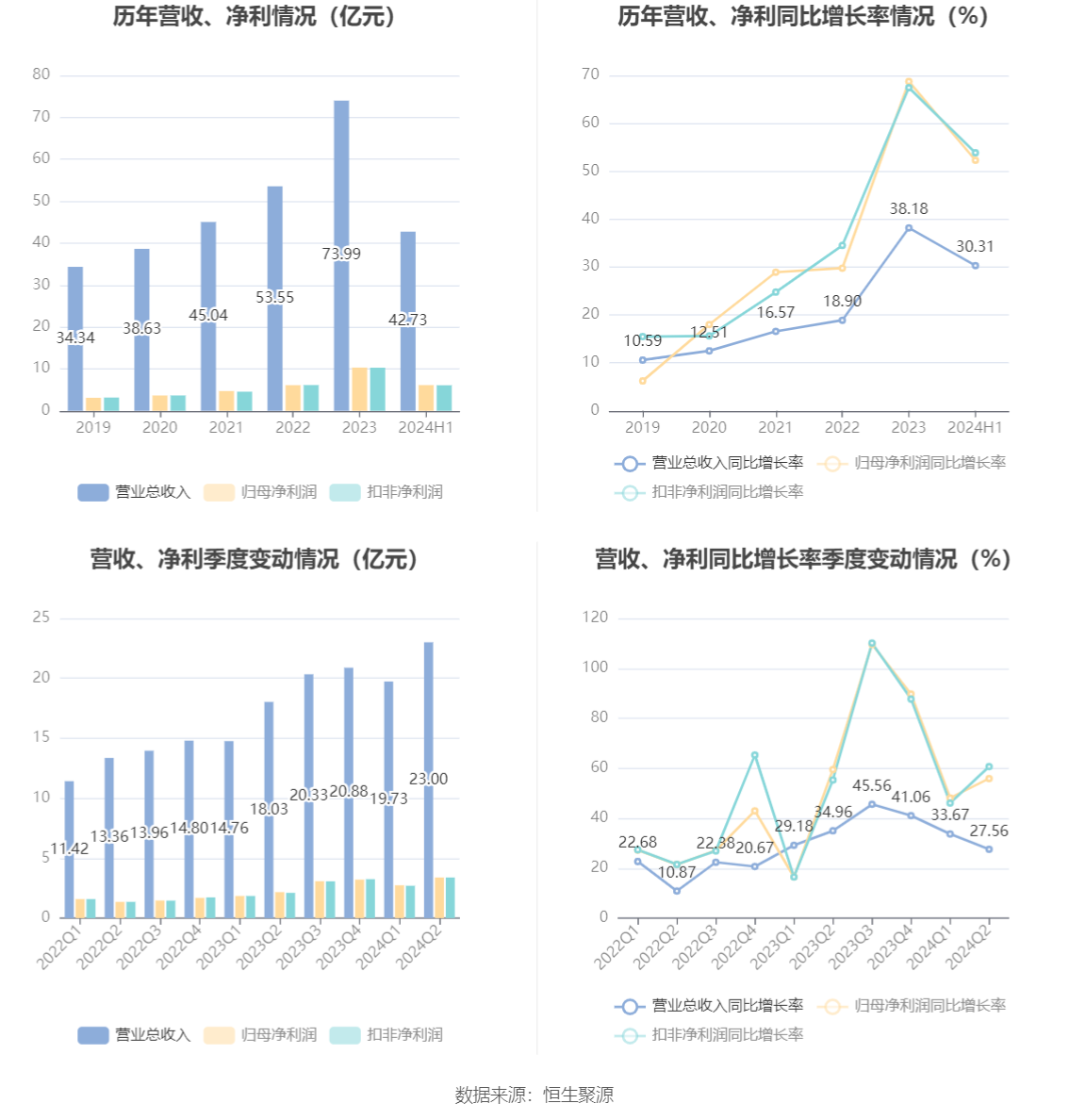

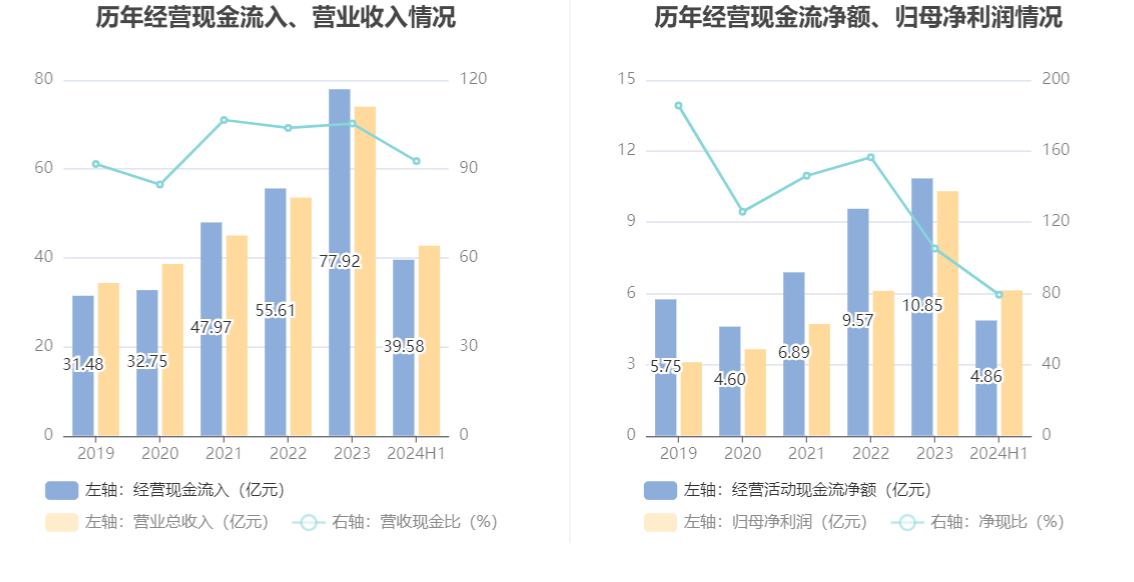

中证智能财讯 金诚信(603979)8月27日披露2024年半年报。2024年上半年,公司实现营业总收入42.73亿元,同比增长30.31%;归母净利润6.13亿元,同比增长52.29%;扣非净利润6.09亿元,同比增长53.84%;经营活动产生的现金流量净额为4.86亿元,同比增长80.09%;报告期内,金诚信基本每股收益为1元,加权平均净资产收益率为8.05%。

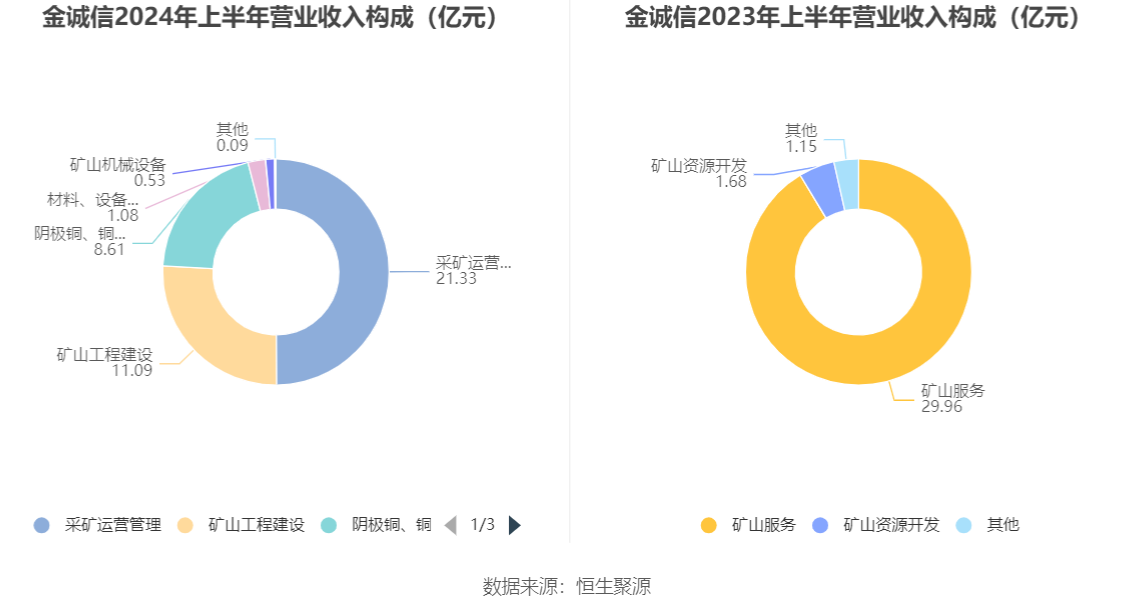

公告称,公司营业收入变化主要由于本期公司矿山服务业务持续稳健增长,以及资源开发业务提产增效与矿产品销售。

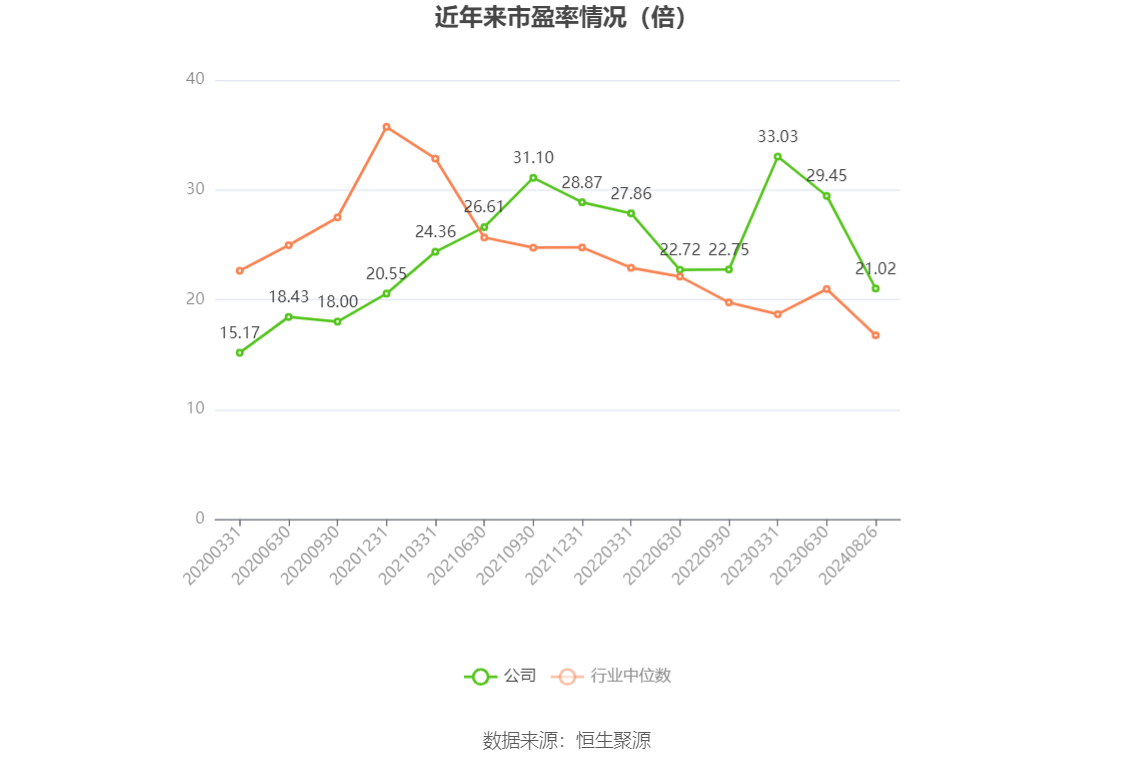

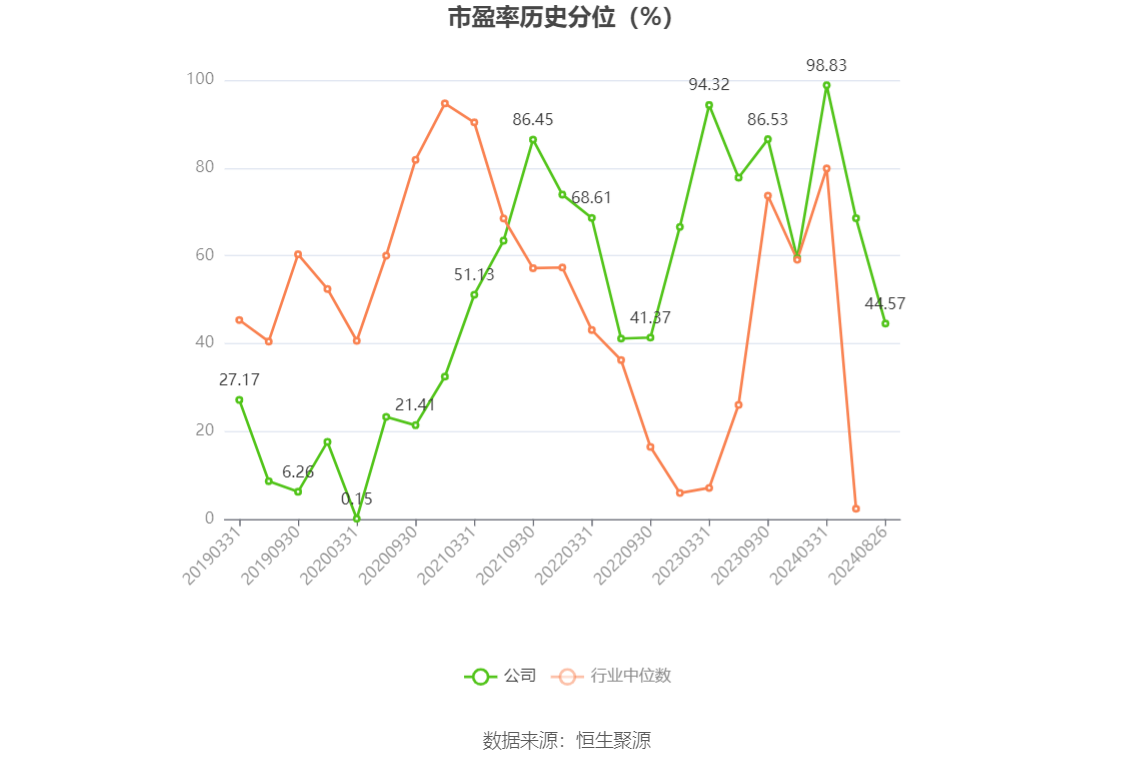

以8月26日收盘价计算,金诚信目前市盈率(TTM)约为21.02倍,市净率(LF)约为3.26倍,市销率(TTM)约为3.11倍。

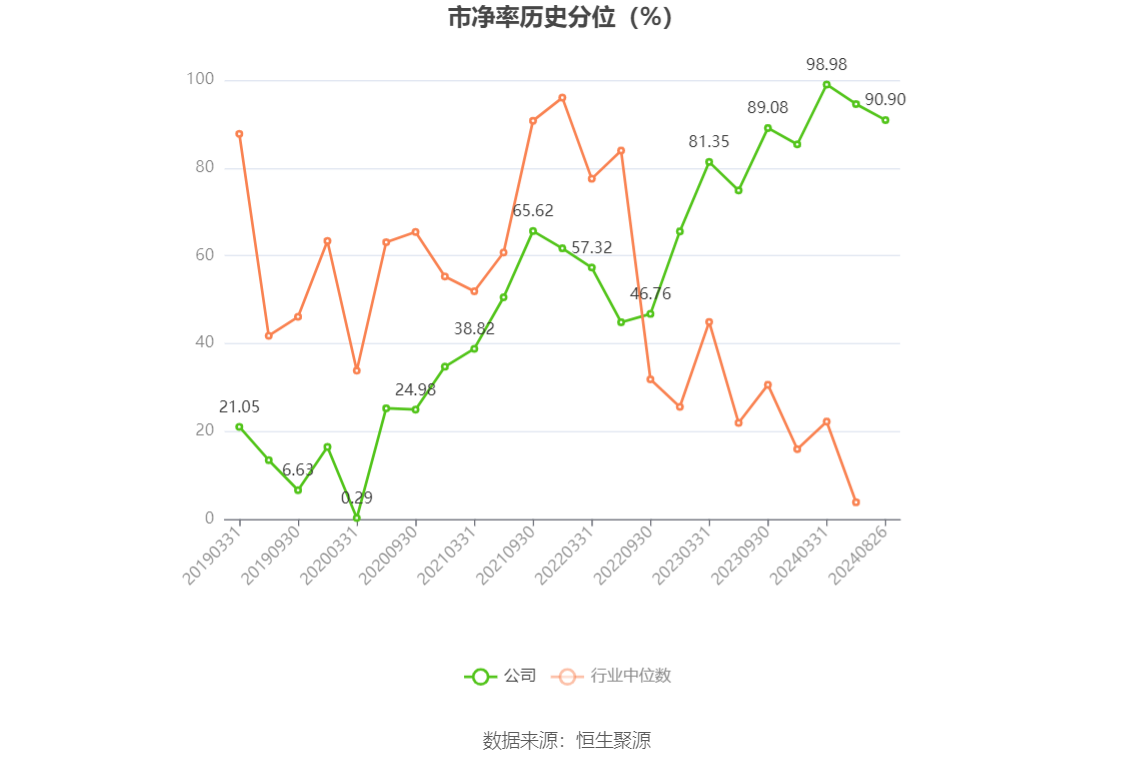

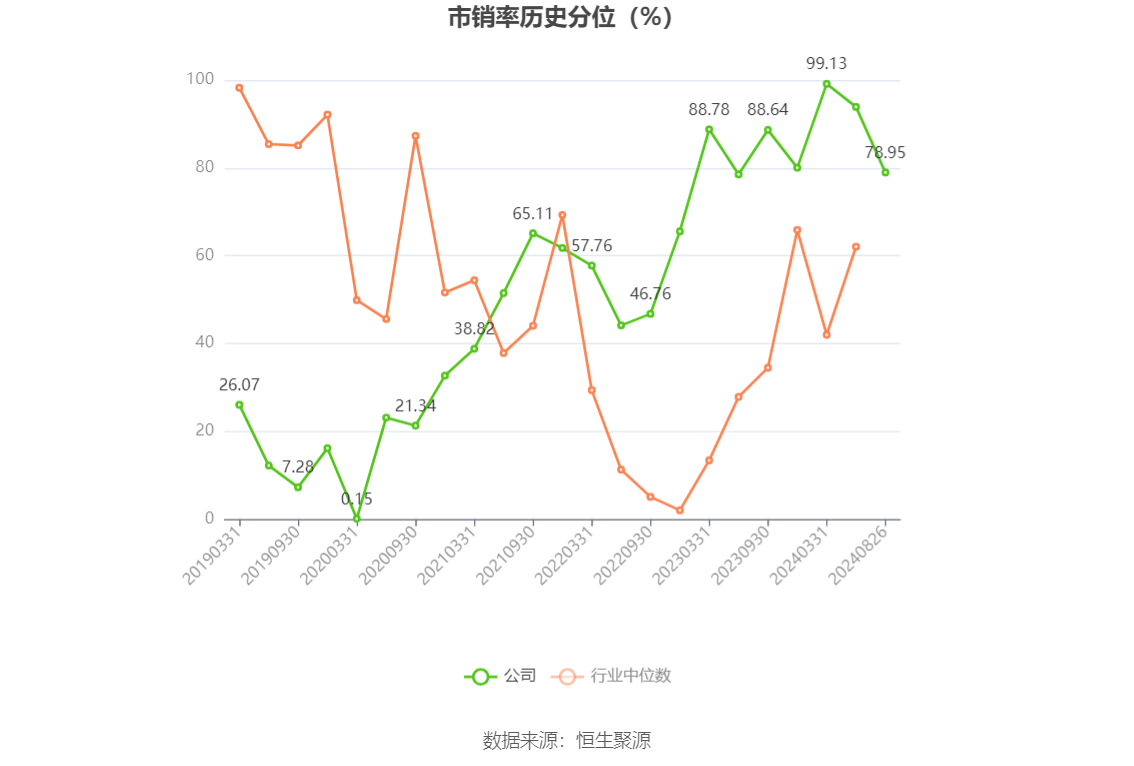

公司近年市盈率(TTM)、市净率(LF)、市销率(TTM)历史分位图如下所示:

根据半年报,公司第二季度实现营业总收入23.0亿元,同比增长27.56%,环比增长16.59%;归母净利润3.39亿元,同比增长55.88%,环比增长23.81%;扣非净利润3.39亿元,同比增长60.67%,环比增长25.78%。

资料显示,公司的主营业务为包括以矿山工程建设、采矿运营管理、矿山设计与技术研发在内的矿山开发服务业务。

分产品来看,2024年上半年公司主营业务中,采矿运营管理收入21.33亿元,占营业收入的49.91%;矿山工程建设收入11.09亿元,占营业收入的25.95%;阴极铜、铜精矿及磷矿石销售收入8.61亿元,占营业收入的20.16%。

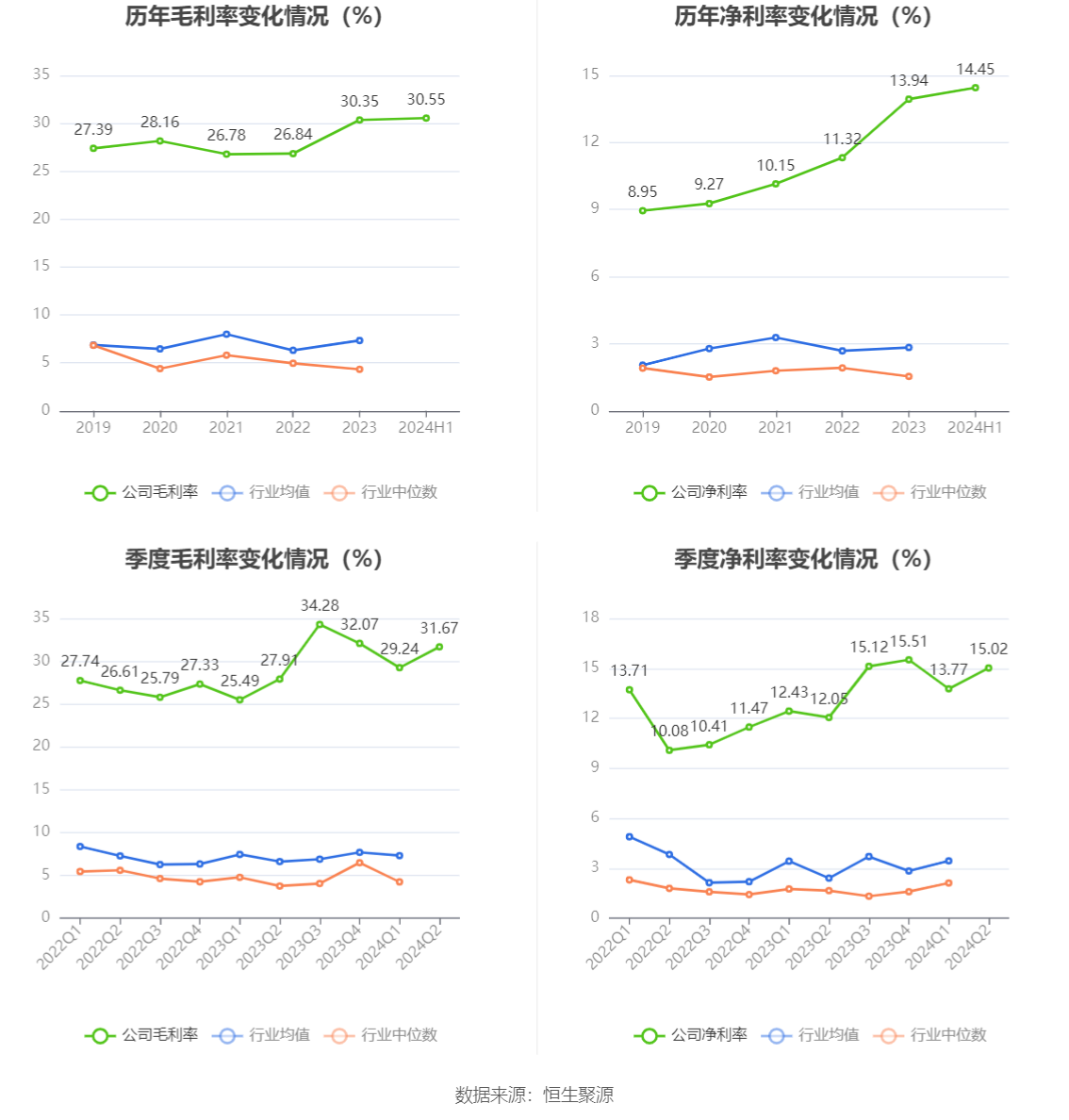

2024年上半年,公司毛利率为30.55%,同比上升3.73个百分点;净利率为14.45%,较上年同期上升2.23个百分点。从单季度指标来看,2024年第二季度公司毛利率为31.67%,同比上升3.76个百分点,环比上升2.43个百分点;净利率为15.02%,较上年同期上升2.97个百分点,较上一季度上升1.25个百分点。

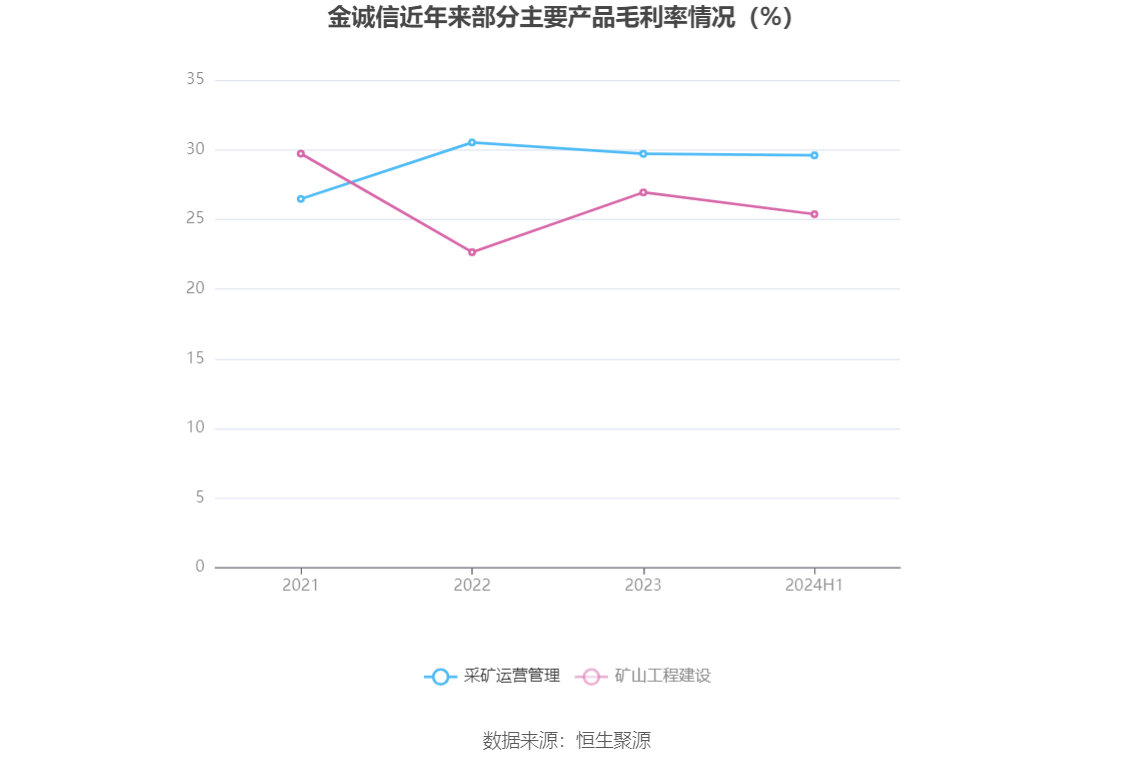

分产品看,采矿运营管理、矿山工程建设、阴极铜、铜精矿及磷矿石销售2024年上半年毛利率分别为29.60%、25.37%、42.77%。

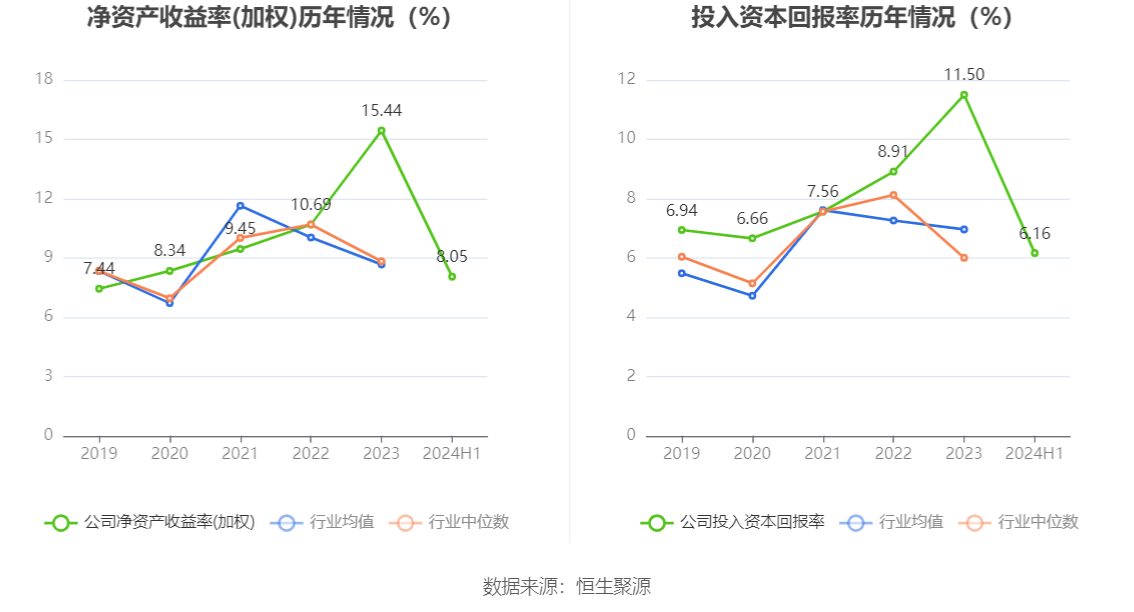

数据显示,2024年上半年公司加权平均净资产收益率为8.05%,较上年同期增长1.79个百分点;公司2024年上半年投入资本回报率为6.16%,较上年同期增长1.63个百分点。

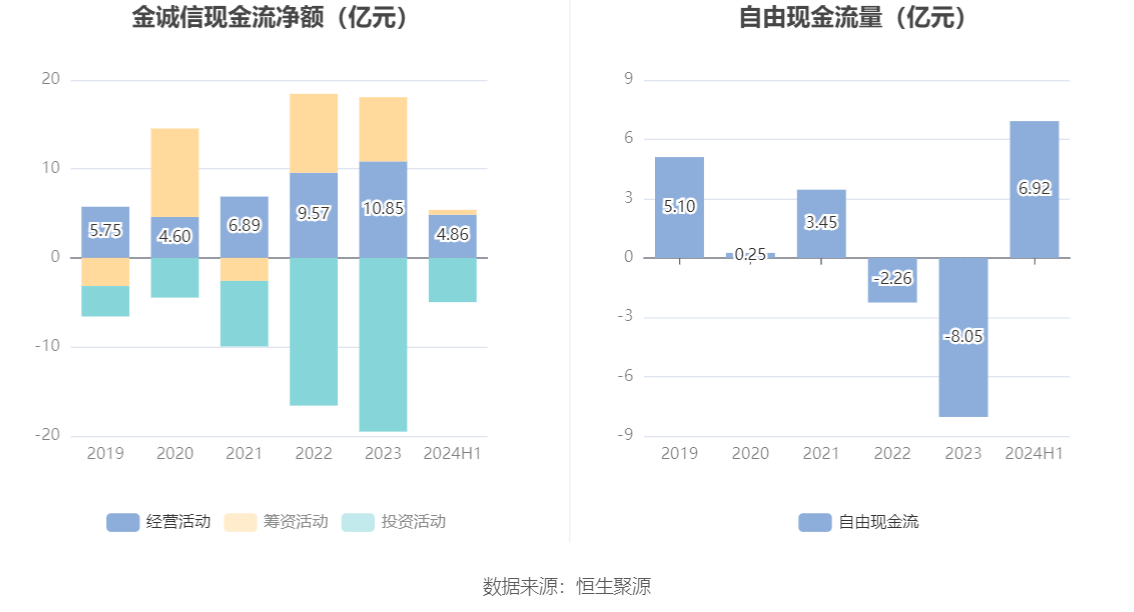

2024年上半年,公司经营活动现金流净额为4.86亿元,同比增长80.09%;筹资活动现金流净额5379.73万元,同比减少6.01亿元;投资活动现金流净额-4.98亿元,上年同期为-10.94亿元。

进一步统计发现,2024年上半年公司自由现金流为6.92亿元,上年同期为-4.30亿元。

2024年上半年,公司营业收入现金比为92.64%,净现比为79.32%。

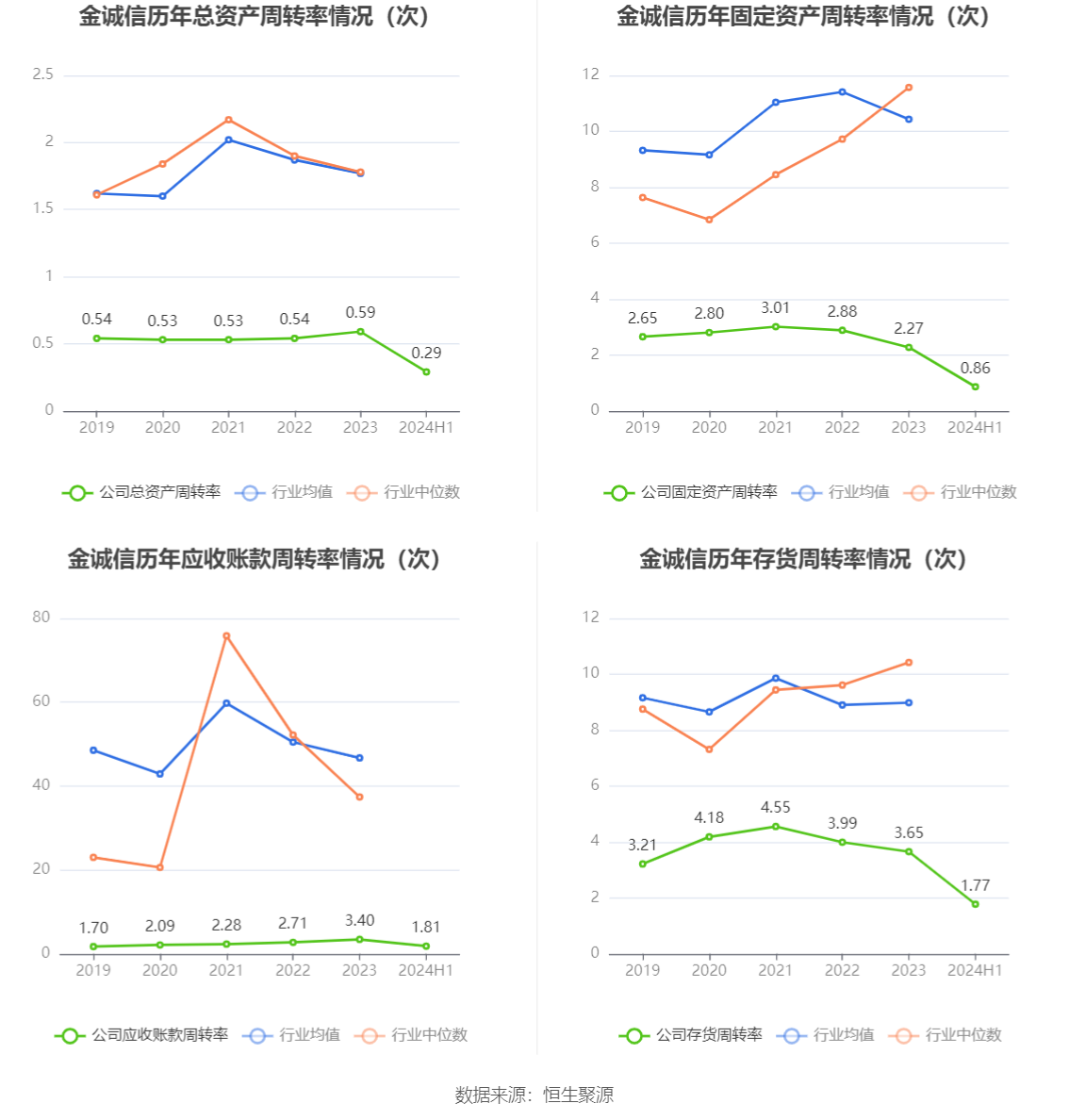

营运能力方面,2024年上半年,公司公司总资产周转率为0.29次,上年同期为0.27次(2023年上半年行业平均值为0.91次,公司位居同行业15/15);固定资产周转率为0.86次,上年同期为1.52次(2023年上半年行业平均值为5.75次,公司位居同行业12/15);公司应收账款周转率、存货周转率分别为1.81次、1.77次。

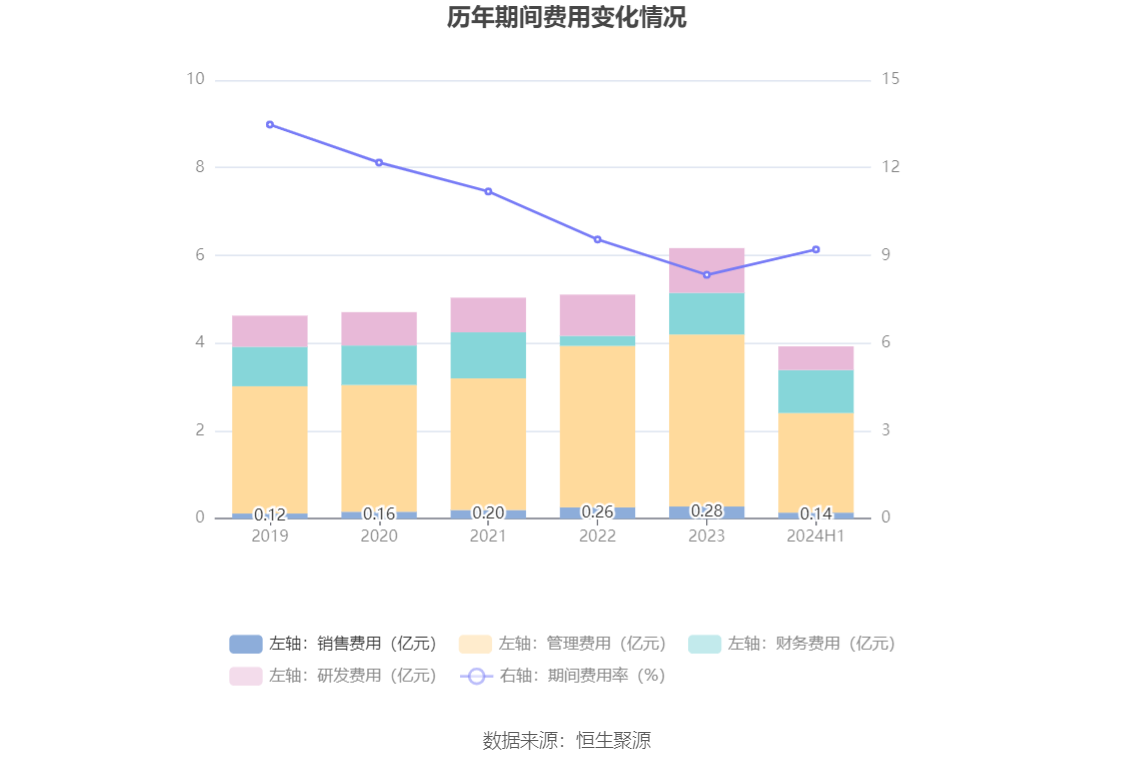

2024年上半年,公司期间费用为3.93亿元,较上年同期增加1.54亿元;期间费用率为9.21%,较上年同期上升1.92个百分点。其中,销售费用同比增长10.21%,管理费用同比增长29.44%,研发费用同比增长37.16%,财务费用同比增长764.93%。

资料显示,销售费用的变动主要因为本期公司矿山机械设备业务开拓及资源开发业务矿产品销售增长;管理费用的变动主要因为本期公司经营规模增长;财务费用的变动主要因为本期公司矿山资源项目基建投资结束借款利息不再资本化,以及上期外币货币性资产的汇兑收益较高。

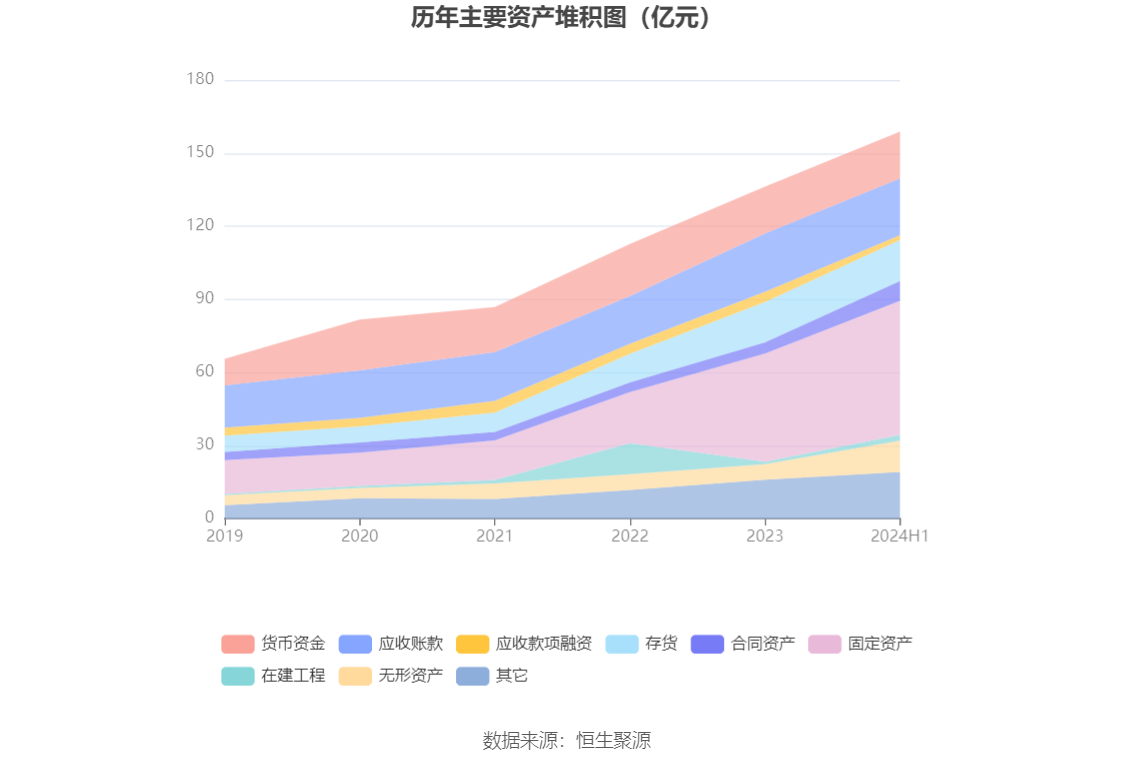

资产重大变化方面,截至2024年上半年末,公司无形资产较上年末增加100.23%,占公司总资产比重上升3.36个百分点;应收账款较上年末减少2.49%,占公司总资产比重下降2.87个百分点;固定资产较上年末增加24.30%,占公司总资产比重上升2.15个百分点;货币资金较上年末增加0.20%,占公司总资产比重下降1.98个百分点。

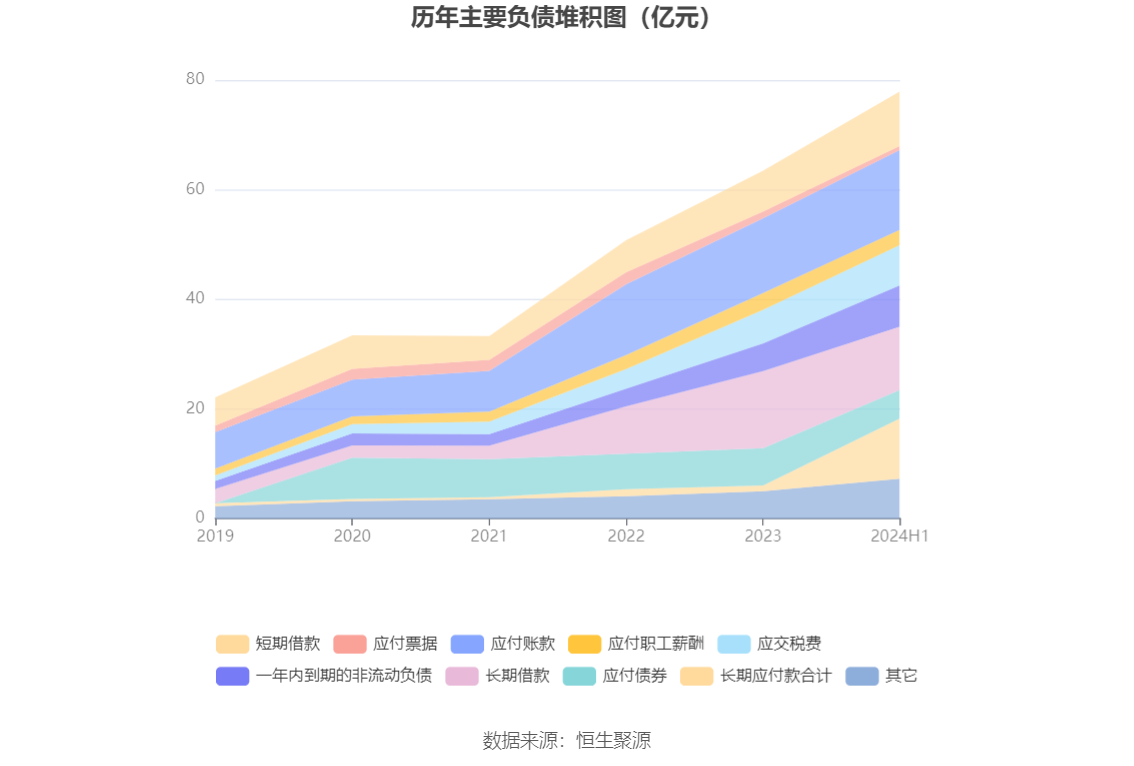

负债重大变化方面,截至2024年上半年末,公司长期应付款合计较上年末增加916.04%,占公司总资产比重上升6.13个百分点;短期借款较上年末增加34.14%,占公司总资产比重上升0.82个百分点;长期借款较上年末减少17.84%,占公司总资产比重下降3.05个百分点;一年内到期的非流动负债较上年末增加48.13%,占公司总资产比重上升1.01个百分点。

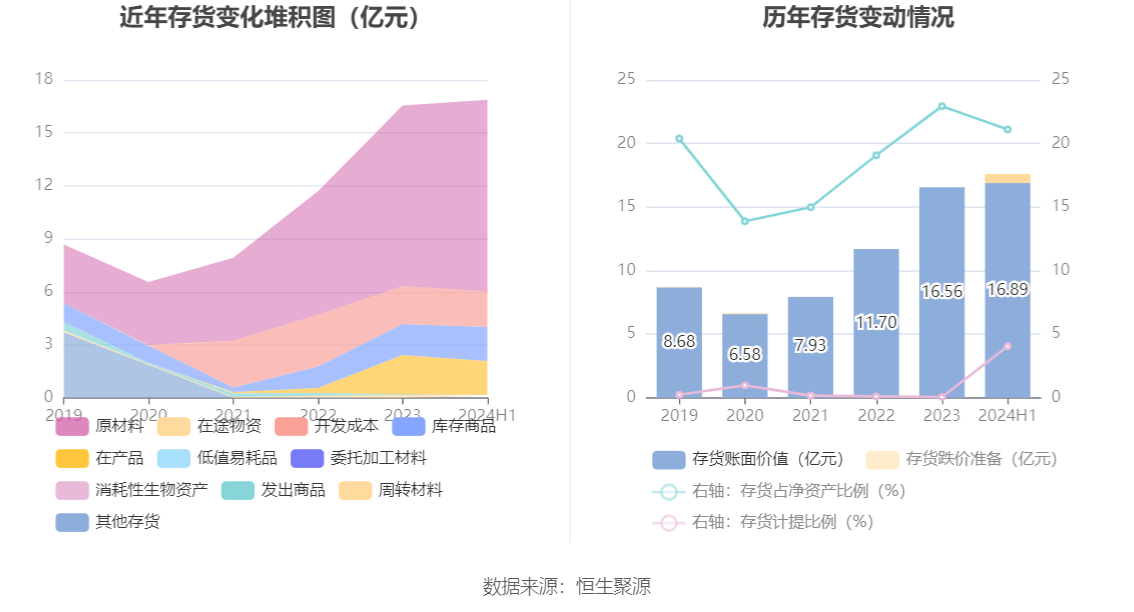

从存货变动来看,截至2024年上半年末,公司存货账面价值为16.89亿元,占净资产的21.11%,较上年末增加3244.23万元。其中,存货跌价准备为7120.62万元,计提比例为4.05%。

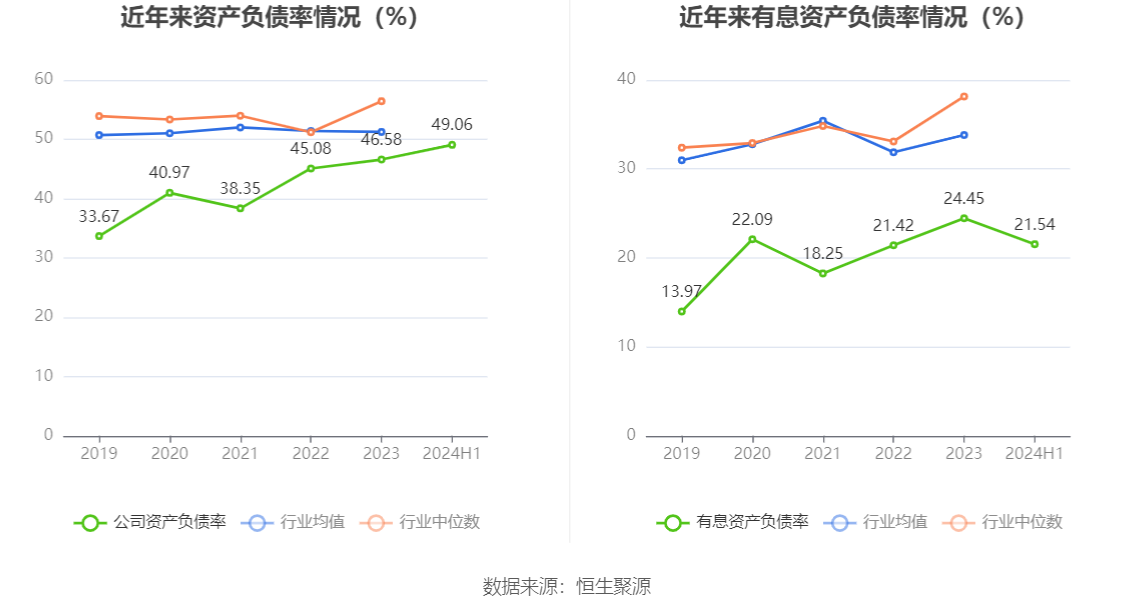

在偿债能力方面,公司2024年上半年末资产负债率为49.06%,相比上年末上升2.48个百分点;有息资产负债率为21.54%,相比上年末下降2.91个百分点。

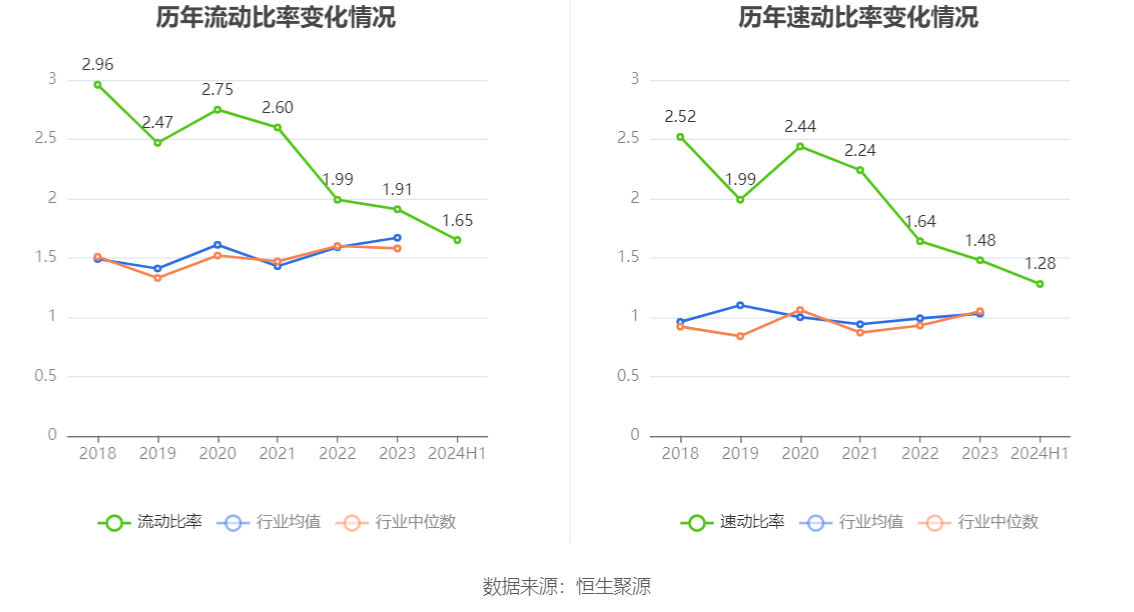

2024年上半年,公司流动比率为1.65,速动比率为1.28。

半年报显示,2024年上半年末公司十大流通股东中,新进股东为全国社保基金四零六组合,取代了一季度末的中意人寿保险有限公司-分红产品2。在具体持股比例上,香港中央结算有限公司、澳门金融管理局-自有资金持股有所上升,金诚信集团有限公司、鹰潭金诚投资发展有限公司、鹰潭金信投资发展有限公司、华商新趋势优选灵活配置混合型证券投资基金、阿布达比投资局、王先成、中意人寿保险有限公司-中石油年金产品-股票账户持股有所下降。

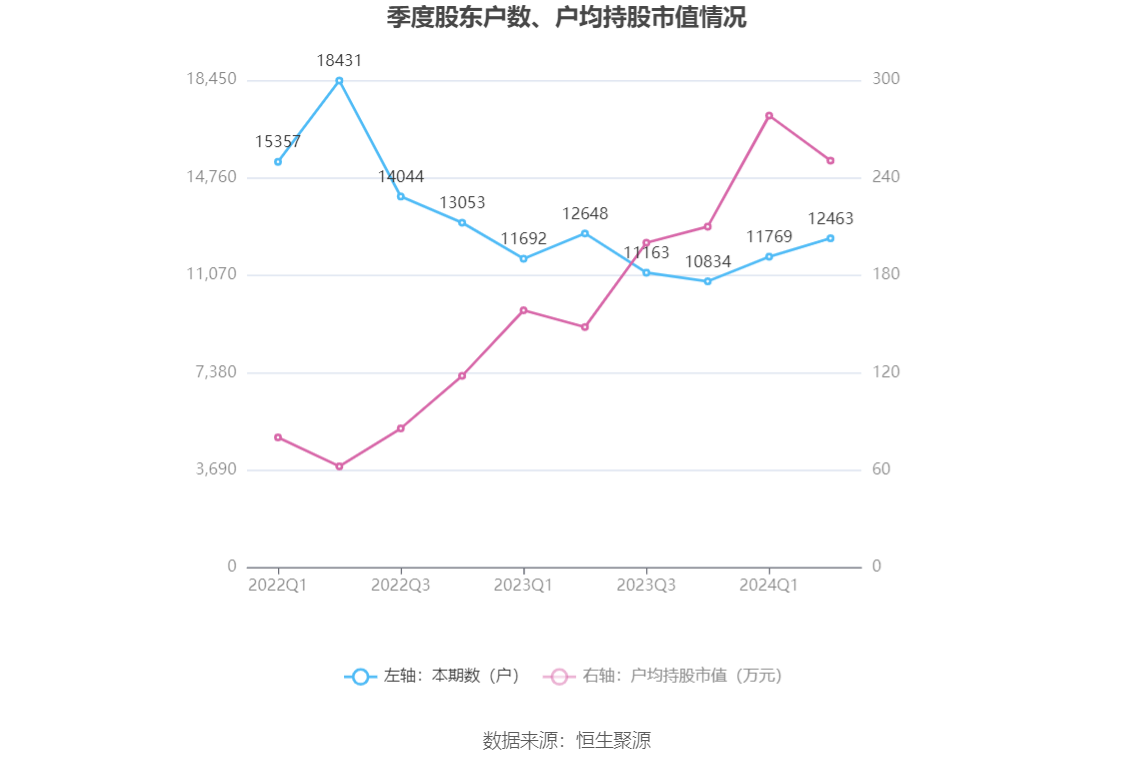

筹码集中度方面,截至2024年上半年末,公司股东总户数为1.25万户,较一季度末增长了694户,增幅5.90%;户均持股市值由一季度末的278.15万元下降至250.45万元,降幅为9.96%。

指标注解:

市盈率

=总市值/净利润。当公司亏损时市盈率为负,此时用市盈率估值没有实际意义,往往用市净率或市销率做参考。

市净率

=总市值/净资产。市净率估值法多用于盈利波动较大而净资产相对稳定的公司。

市销率

=总市值/营业收入。市销率估值法通常用于亏损或微利的成长型公司。

文中市盈率和市销率采用TTM方式,即以截至最近一期财报(含预报)12个月的数据计算。市净率采用LF方式,即以最近一期财报数据计算。

市盈率为负时,不显示当期分位数,会导致折线图中断。