“嵊州富豪”和长鸿高科的资本迷局:向老板融资12亿买9亿资产?

老板“画饼”,股民埋单?

作者 | 于婞

编辑丨武丽娟

来源 | 野马财经

长鸿高科实控人刚要掏12亿元定增购入上市公司股份,又把旗下净资产超9亿元的亏损公司广西长科转让给上市公司,如此“巧合”事件,引发了上交所的关注和问询。

9月15日,上交所发布《关于对宁波长鸿高分子科技股份有限公司重大资产购买暨关联交易预案的问询函》,要求长鸿高科说明本次重大资产重组与再融资事项是否为一揽子交易,以及采用现金支付而非发行股份作为支付方式的主要考虑,并要求公司在10个交易日内,也就是9月29日前作出答复。

值得注意的是,目前长鸿高科账面上仅有3.1亿元现金,“不富裕”的上市公司为何出手如此“阔绰”?

收购实控人亏损子公司

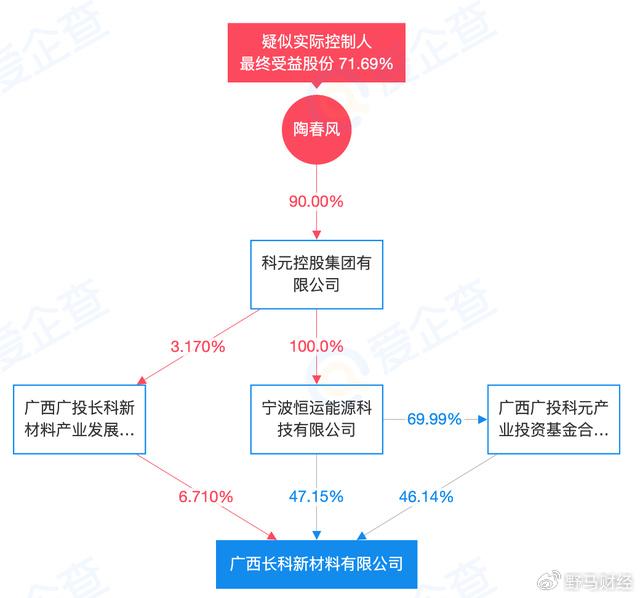

广西长科成立于2012年,参保人数300人左右,长鸿高科实控人陶春风间接持股71.69%。

来源:爱企查

为了本次收购,陶春风对广西长科进行了一波股权整理。

具体来看,广西长科本来由恒运能源、广投科元、广投长科分别持股47.15%、46.14%、6.71%股权。其中恒运能源还持有广投科元69.99%股份。

根据本次交易预案披露,恒运能源与广投科元二股东高质量发展基金商议,于本次重大资产购买草案提交董事会前受让其持有的广投科元29.99%财产份额。财产份额受让完成后,恒运能源持有广投科元99.98%财产份额。

同时,恒运能源还与广投长科商议于本次重大资产购买草案提交董事会前受让其持有的广西长科6.71%股权。

前述财产份额受让和股权转让完成后,恒运能源实际持有广西长科99.99%权益。

香颂资本董事沈萌认为,这一操作应该更多是实控人从自身角度减少交易的复杂性。

但长鸿高科并未披露恒运能源受让相关财产份额、广西长科股权的定价情况,是否会与本次重组交易定价存在差异。因此这波股权整合也引发了上交所的关注问询。

另外,预案披露,广西长科在建工程账面价值约为13.92亿元,随着二期项目逐步正式投产,固定资产规模预计将进一步上升,新增折旧金额较大,对广西长科未来的利润水平将产生不利影响。公开报道显示,2023年2月28日,广西长科50万吨/年ABS项目已建成投产,但截至2023年6月30日,其在建工程未转入固定资产。而这或许也会对广西长科的净利润造成一定的影响。

事实上,从当前的盈利能力来看,标的公司广西长科并不“优质”。

一方面,广西长科尚处于亏损状态。2023年1-6月,广西长科的归母净利润为-1886.44万元,扣非净利润为-1947.71万元(未经审计)。

另外,目前广西长科旗下公司还有专利诉讼在身,涉诉经济赔偿1亿元。该专利权诉讼案件已于2023年4月21日开庭审理,尚未判决。长鸿高科坦言,不排除广西长科存在败诉的风险。若后续不能在相关诉讼中胜诉,则可能对广西长科的经济利益及专利申请造成不利的影响。

向实控人募资12亿

由于本次交易审计、评估暂未完成,预估值与预定价尚未明确。但从资产来看,截至2022年12月31日,广西长科的总资产约为28亿元,净资产约为9.2亿元(未经审计)。

长鸿高科表示,本次收购广西长科100%股权的资金来源于自有资金或合法自筹资金。从长鸿高科的现金流来看,公司上半年经营性现金流1.08亿元,合计现金流-3314.64万元,报告期末,现金及现金等价物余额3.1亿元,并不足以覆盖广西长科的净资产。

但巧合的是,8月中旬,长鸿高科向实控人定增募资不超12亿元申请,刚刚获证监会同意注册批复。

公司此前公告,本次拟向实控人陶春风发行不超8595.98万股公司股份,定增募资不超12亿元,其中5亿元将用于偿还银行贷款,7亿元用于补充流动资金。

一位资深投行人士对《中国基金报》表示,在手头现金不足的情况下,不排除公司最终以定增资金支付关联收购的交易对价。简而言之即为,向实控人定增募资,再向实控人现金收购资产。

先跟实控人融资,再收购实控人的资产。从整个操作来看,相当于实控人陶春风自己掏钱,把旗下亏损资产卖给了上市公司,同时还在定向增发的过程中获得了上市公司的股份。

财经评论员皮海洲认为:“这一操作归根到底是实控人将一家亏损公司,转移到了上市公司。虽然实控人自己参与了定向增发,但定向增发所获得的股份最终是要向市场套现的,最终还是让投资者埋单。”

至于为何不直接对实控人陶春风发行股份购买资产,而是绕一圈进行收购?根据《上市公司重大资产重组管理办法》,特定对象以资产认购而取得的上市公司股份,自股份发行结束之日起12个月内不得转让,但特定对象为上市公司控股股东、实际控制人或者其控制的关联人,36个月内不得转让。

而先向实控人融资,再用现金收购实控人旗下资产,据长鸿高科此前的定增方案显示,向特定对象发行完成后,陶春风通过发行所认购的股票18个月内不得转让,限售期满后,将按中国证监会及上交所的有关规定执行。

收购广西长科利弊几何?

沈萌认为,收购实控人的亏损资产并不违规,但定价要公允、同时收购行为要能够为上市公司带来潜在的增值收益。

陶春风尚未能盘活的广西长科,对上市公司有什么好处?

业务方面,本次交易前,长鸿高科的主营业务为苯乙烯类热塑性弹性体、可降解塑料产品及其副产品的研发、生产和销售。广西长科主营业务为合成树脂及塑料产品生产和销售。与长鸿高科的主营业务处于同一产业链,具备产业链协同效应。

本次交易完成后,长鸿高科将增加合成树脂及塑料为主营业务之一,上市公司产业链将进一步拓展,有利于扩大在主营业务领域的综合竞争力与行业影响力。

另外,收购广西长科,长鸿高科在资产规模、收入规模等方面都会得到一定的增长。

但收购亏损公司,对长鸿高科的财务报表并没有什么好处。

今年上半年,长鸿高净利润为8314.93万元,扣非净利润为30.49万元。本次交易完成后,亏损的广西长科将纳入上市公司合并报表范围。根据初步编制的备考财务报表,长鸿高科2023年1-6月扣除非经常性损益后归属母公司净利润为-1917.22 万元,处于亏损状态,本次交易将摊薄上市公司每股收益。

本次重大资产购买完成后,若广西长科盈利能力未及时恢复,可能造成上市公司2023年全年亏损,对上市公司盈利能力造成不利影响。

不过长鸿高科解释,由于广西长科报告期内受全球公共卫生事件影响,下游消费需求短期不 振,叠加标的公司自2021年3月开始,启动一期10万吨ABS技改项目、二期50万 吨ABS扩建项目,造成一期生产线在报告期内处于非正常生产状态,最终致使广西长科报告期内扣非净利润阶段性下滑。现阶段国内已全面复工复产,并且广西长科一期生产线也将恢复正常生产,若运营情况良好,预计此次并购对上市公司盈利能力产生积极影响。

长鸿高科创始人陶春风1967 年出生,浙江绍兴嵊州人,19岁考入广东石油化工学院,到30岁开始自主创业,45岁又从石化行业转行到热塑性弹性体材料的新领域,并成立长鸿高科的前身——宁波科元特种橡胶有限公司,TPES(苯乙烯类热塑性弹性体)也成为公司一路陪伴的“拳头产品”。

2020年,陶春风53岁时,长鸿高科在上交所主板成功上市。截至9月22日收盘,长鸿高科报14.31元/股,总市值91.92亿元。背靠长鸿高科,陶春风2022年首次入榜《胡润全球富豪榜》,以63亿元财富值排名3207位。

嵊州盛产企业家,阿里创始人马云的祖籍便是在此。另外中恒电气(002364.SZ)董事长朱国锭、绿城中国(3900.HK)创始人宋卫平、鸿路钢构(002541.SZ)董事长商晓波都是嵊州人。据媒体报道,陶春风是一个比较神秘的富豪,虽然拥有大量财富,但其本人多年以来却很少露面于公开场合,因而即便是很多嵊州本地人,也并不知道家乡有这样一位厉害人物。

如今陶春风阔气出手,拿出12亿给上市公司“输血”,在这位神秘富豪的带领下,长鸿高科未来会驶向何方?你怎么看长鸿高科实控人的资本运作?评论区聊聊吧。