【山证机械】咸亨国际(605056.SH):仪器仪表专用渠道商,新领域拓展取得预期成效

(来源:山西证券研究所)

受益于公司在新领域的拓展达到预期成效,Q3单季度公司营收实现稳健增长,利润端大幅好转,扣非后归母净利润实现自2022Q4以来的首次同比正增长,达到0.51亿元(+89.98%)。报告期内,公司持续深耕电网领域,保证业绩基本盘的稳定;紧紧抓住国央企集约化采购和电商化采购加速的行业趋势,借鉴电网的商业模式,从电网领域向石油石化、发电等重点战略行业拓展并持续做深;拓展其他能源等重资产国央企的新行业,2024 Q3实现营收8.05亿元,同比增长19.64%,环比增长7.95%;实现归母净利润0.54亿元,同比增长101.44%,环比增长60.83%,主要受益于销售收入及毛利增长,计提公允价值变动收益损失减少等因素;实现扣非归母净利润0.51亿元,同比增长89.98%,环比增长53.91%。

盈利能力有所回升,Q3净利率6.98%(+3.01pct),环比提升2.17pct;毛利率27.31%(1.91pct)。前几年公司在进入新领域时,投入较多,盈利较少,随着新领域的不断突破,盈利能力将会稳步提升。前三季度,公司净利率5.03%,同比提升1.28pct;毛利率27.91%,同比下降1.76pct。单Q3净利率6.98%,同比增长3.01pct,环比增长2.17pct;毛利率27.31%,同比增长1.91pct,环比下降1.92pct。

报告期内,公司提质增效举措取得预期成效,期间费用率同比下降2.19pct至21.05%。其中,销售费用率10.72%,同比下降2.05pct;管理费用率8.89%,同比下降0.39pct,财务费用率-0.28%,同比增长0.05pct;研发费用率1.72%,同比增长0.20pct。

电力设备更新带动相关产业链增长,电网投资提速推动电工仪器仪表需求向好,对公司未来业绩形成有力支撑。(1)大规模设备更新政策的助力,不仅会增加电网设备智能化与高端化的新增产能投资,还有利于支撑未来设备改造升级的长期资金投入。近年来公司紧紧契合电网数字化发展的趋势,在工器具、仪器仪表类产品的 MRO 业务领域不断深入,为电力基础设施建设提供了丰富的运营所需通用工业品,实现电网设备的绿色、智能升级。(2)公司MRO产品中的仪器仪表主要是电工仪器仪表,近年来电网投资增速保持较高水平,有利于电工仪器仪表相关产品的销售。“十三五”期间,全国电网总投资约为2.57万亿元,而“十四五”期间两网规划投资总额为2.9万亿元,年均投资约5,800亿元,中枢抬升显著。为加快构建新型电力系统,促进新能源高质量发展,推动大规模设备更新改造,2024年,国家电网全年的投资金额将超过6,000亿元,投资总额创历史新高,同比增幅为近年最高。根据公司招股书及Markets and Markets数据显示,到2024年,全球数字万用表市场规模预计将从2019年的8.47亿美元增长到10.47亿美元。

【投资建议】

我国MRO集约化采购处起步阶段,为长坡厚雪型赛道。中国MRO市场正处于从传统零散采购向集约化采购的快速过渡阶段,近几年大型国央企正在加速进行集约化采购,公司本身处于增速较快的行业。公司是工器具、仪器仪表等类产品的MRO集约化供应商,作为仪器仪表的专用渠道,是电子测试测量仪器产业链的重要环节,在设备更新与自主可控浪潮下,有望实现加速成长。(1)从营收端来看,公司深耕电网保持业绩基本盘的同时,也正在大力向油气、发电、新型电商等新的行业进行扩展,目前新领域的拓展情况基本达到预期,新领域的收入体量在逐步增加,预计未来这一趋势在未来一段时间将会继续保持。(2)从利润端来看,公司多措并举有望进一步提升毛利率水平:未来公司将在电网领域内持续做深;在新拓展的电商业务领域将逐步进行非标品的替代,提升非标品的占有率;同时随着收入规模提升,采购量相应增加,议价能力提升,采购成本下降,也有望进一步改善公司毛利率水平。

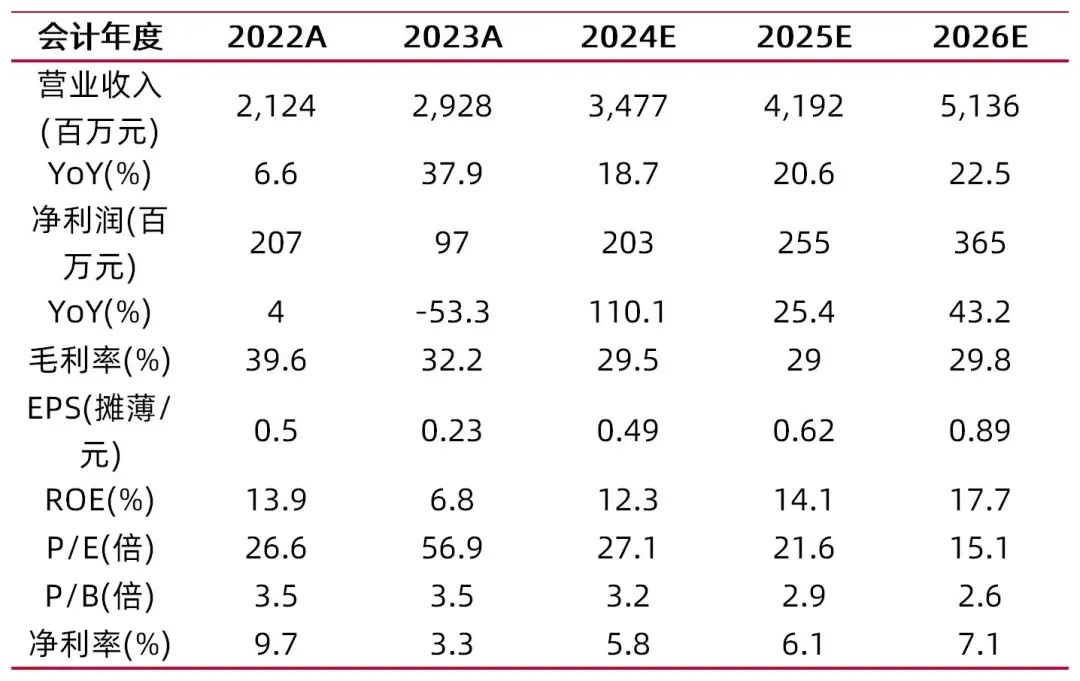

综合考虑行业情况及公司发展战略,我们预计公司2024-2026年归母净利润为2.0、2.6、3.7亿元,EPS为0.5/0.6/0.9元,按照11月6日收盘价13.37元,对应PE为27/22/15倍,首次覆盖给予“增持-A”的投资评级。

【风险提示】

对电网领域的业务依赖:如国家相关产业政策、电力行业整体投资规划、输配发展规划发生较大变化,抑或公司市场开拓方式、产品性能、售后服务等方面存在不符合需求方的要求,将可能对经营业绩产生较大不利影响;

市场竞争加剧的风险:如果公司不能持续壮大自身综合实力,扩大业务规模,巩固和提升产品领先地位,则有可能在未来市场竞争中处于不利地位,无法持续获得订单,从而对公司经营业绩产生不利影响;

季节性波动的风险:受客户经营行为的影响,公司经营业绩存在着较为明显的季节性波动,该季节性特征可能对公司的生产组织、资金调配和运营成本带来一定的影响;

新领域拓展和规模扩张导致的管理风险:在进入新领域的前期,公司对新领域场景理解不深,产品和客户资信了解不足,新领域的产品毛利率、服务能力、应收账款风险等方面存在不足,如公司未能将原有电网的经营模式快速复制至新领域,对公司的发展会带来一定的不利影响。同时,快速扩张的业务规模延伸了公司的管理跨度,从而对公司经营管理能力提出了更高的要求。

财务数据与估值

资料来源:最闻,山西证券研究所

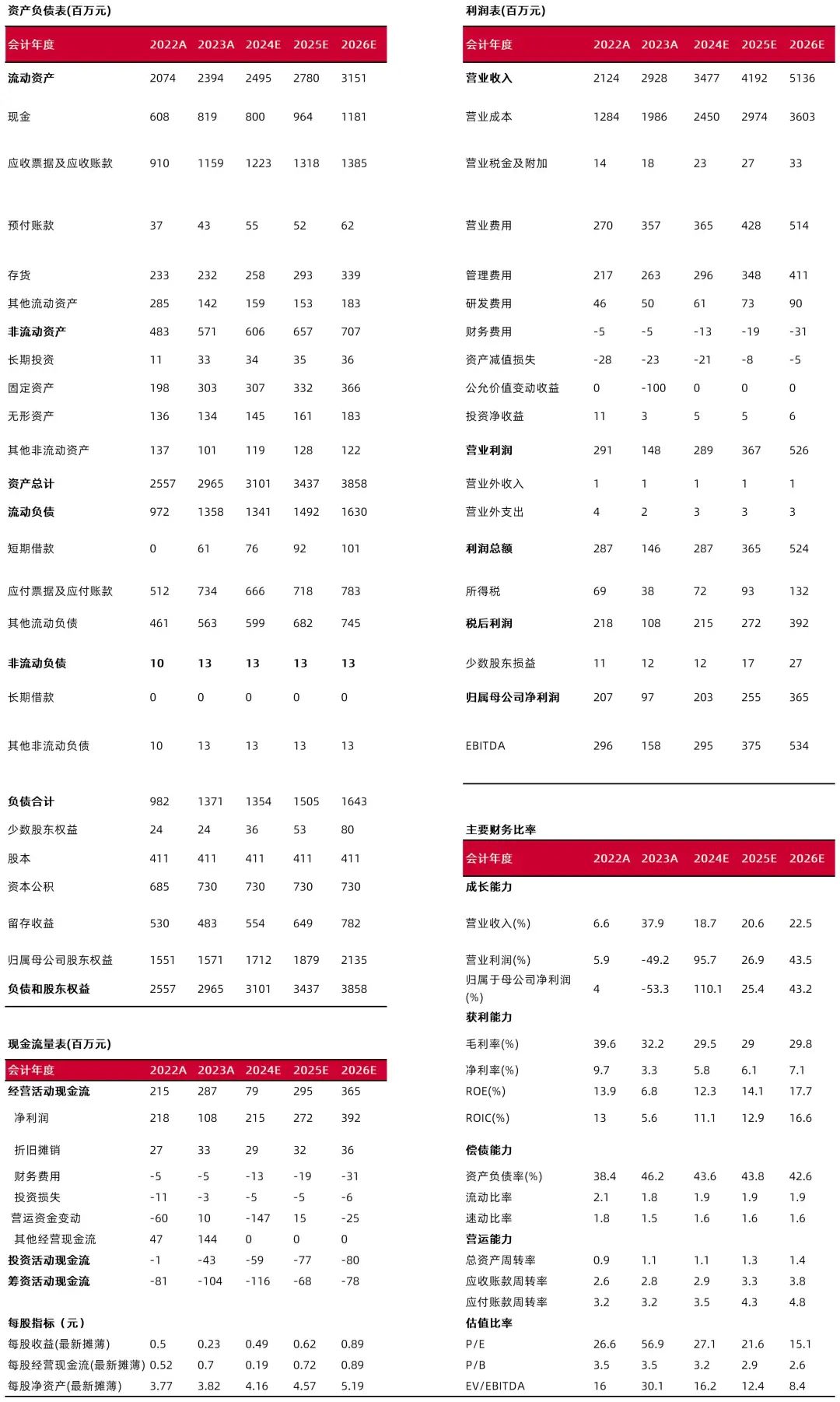

资料来源:最闻,山西证券研究所财务报表预测和估值数据汇总

资料来源:最闻,山西证券研究所

资料来源:最闻,山西证券研究所分析师:刘斌

执业登记编码:S0760524030001

分析师:杨晶晶

执业登记编码:S0760519120001

报告发布日期:2024年11月6日

本人已在中国证券业协会登记为证券分析师,本人承诺,以勤勉的职业态度,独立、客观地出具本报告。本人对证券研究报告的内容和观点负责,保证信息来源合法合规,研究方法专业审慎,分析结论具有合理依据。本报告清晰准确地反映本人的研究观点。本人不曾因,不因,也将不会因本报告中的具体推荐意见或观点直接或间接受到任何形式的补偿。本人承诺不利用自己的身份、地位或执业过程中所掌握的信息为自己或他人谋取私利。

【免责声明】

本订阅号不是山西证券研究所证券研究报告的发布平台,所载内容均来自于山西证券研究所已正式发布的证券研究报告,订阅者若使用本订阅号所载资料,有可能会因缺乏对完整报告的了解而对其中关键假设、评级、目标价等内容产生理解上的歧义。提请订阅者参阅山西证券研究所已发布的完整证券研究报告,仔细阅读其所附各项声明、信息披露事项及风险提示,关注相关的分析、预测能够成立的关键假设条件,关注投资评级和证券目标价格的预测时间周期,并准确理解投资评级的含义。

依据《发布证券研究报告执业规范》规定特此声明,禁止我司员工将我司证券研究报告私自提供给未经我司授权的任何公众媒体或者其他机构;禁止任何公众媒体或者其他机构未经授权私自刊载或者转发我司的证券研究报告。刊载或者转发我司证券研究报告的授权必须通过签署协议约定,且明确由被授权机构承担相关刊载或者转发责任。